文|国信证券 夏妍 张衡

编辑|智东西内参

从VR/AR行业发展阶段看,2012年前是萌芽期,2012-2016年是快速发展期,2016-2019年是行业低谷期,2021年-2022是行业实质性复苏的关键时期;复苏一方面因互联网巨头入局推动VR生态完善;另一方面,硬件端(Quest 2)和内容端(《Half-life:Alyx》)均有爆款推动行业实质性复苏。

本期的智能内参,我们推荐国信证券的报告《VR/AR行业深度:从Quest到Pico,全面解读VR生态全球典范与中国新星》,重点分析“Meta+Quest”和“字节+Pico”两大阵营的VR生态发展现状,探讨二者的软硬实力,他们分别代表VR生态的全球典范和中国新星。

01.VR/AR迎行业变革和产业复苏双周期

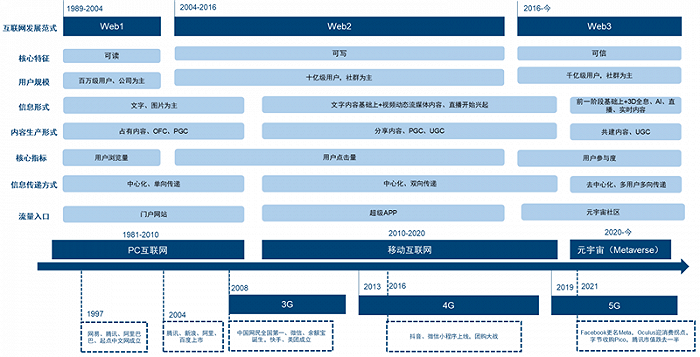

互联网处于大变革前夜:去中心化的Web3时代将以元宇宙生态为全新载体,技术、生态、平台的大融合将诞生真正的全真虚拟世界,有望重新解构互联网的发展逻辑。

另外,Web2依托流量模式的红利逐渐枯竭,Web2时代平台顶层人才开始谋求转型,巨头平台拥抱未来或在监管政策之下寻求微妙的平衡,Web3已在悄然渗透传统互联网。

硬件、底层技术和生态都在2021年有关键性突破,VR/AR有望在Metaverse大放异彩。

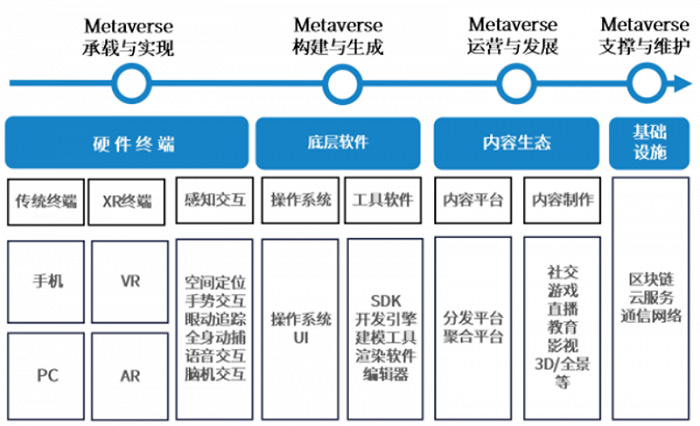

▲互联网发展范式及互联网发展进程演进过程

元宇宙需要5大关键技术支撑:VR/AR、5G、云计算、AI、区块链,对应实现元宇宙的核心生产要素——数字人(虚拟身份)、XR终端(沉浸体验)、UGC创作工作(开放创作)、数字资产金融体系经济体系和落地应用(社会场景),其中VR/AR既是进入元宇宙世界的重要硬件入口,同时也能承载游戏、社交、影视等应用场景。

▲元宇宙发展环节对应的平台和技术支持

目前,VR/AR迎来了实质性的复苏发展阶段。2021-2022是VR/AR产业复苏的关键时间段。从虚拟现实生态角度,近两年有几个标志性事件:

1)字节收购Pico,

2)Facebook更名Meta,

3)Quest销量迎消费级拐点,

4)《Half-life:Alyx》引爆市场,

5)苹果未来有望发布现象级虚拟现实设备等。一方面有行业自身技术的日趋成熟,另一方面,互联网厂商切入虚拟现实产业,产业玩家扩容。虚拟现实产业到了天时地利人和的时点。

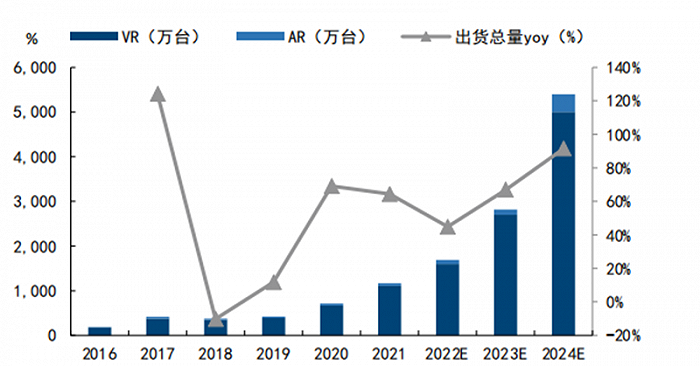

▲VR/AR产业发展阶段

2021年全球VR/AR出货量合计1120万台,同增92.1%,22Q1全球VR头显出货356.3万台,其中Oculus份额占全球VR市场的90%,结合IDC和TrendForce,预计2022年有望达1202万-1600万台,预计2021-2024E行业复合增速达47%,2024年VR/AR总出货量破5000万台;全球VR第一大品牌Meta出货量占比85%,VR市场集中度相对较高,全球AR第一大品牌微软出货量占比32%,AR市场集中度相对分散。

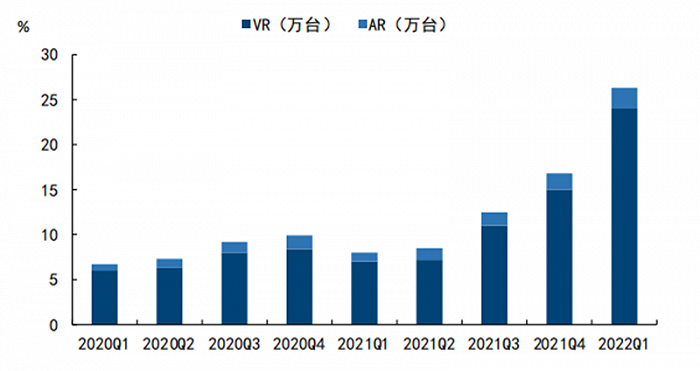

2021年中国VR/AR出货量(不含盒子)约46万台,同增38%,22Q1中国VR头显(不含盒子)出货25.7万台,同比增长14.8%。

其中,一体机VR出货22.8万台,占到整体VR出货的88.9%,Pico Neo3、奇遇Dream、奇遇3依次为消费者市场出货前三的产品型号,Pico品牌占中国VR总出货量近70%,爱奇艺VR占比约8%。根据IDC中国,2022年中国VR/AR头显市场的总出货量有望落在100-200万之间,预计2024年中国出货量有望实现增速最高点。

▲2016-2024E年全球VR/AR头显出货量变化及预测

▲中国VR/AR分季度出货量变化(不含VR盒子)

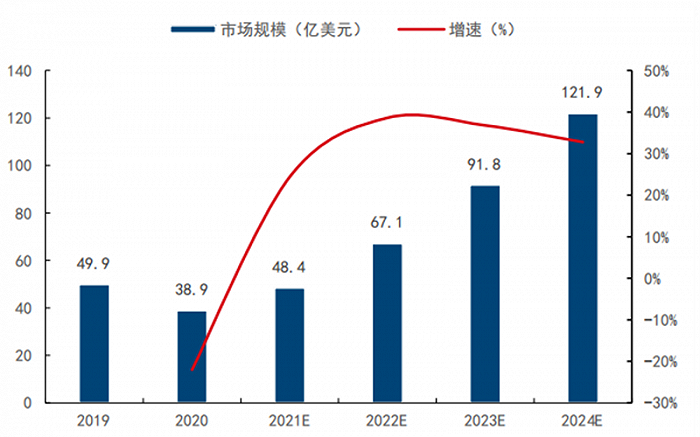

预计全球市场规模21-24年复合增速36%,21-26年投资规模复合增速38.5%:1)市场规模:根据Statista,2020年全球VR/AR市场规模约为38.9亿美元,2021年为48.4亿美元,预计2024年全球产业规模有望达121.9亿美元,2021-2024年复合在增速或突破36%;2)投资规模:2021年全球AR/VR总投资规模接近146.7亿美元,并有望在2026年增至747.3亿美元,五年复合增长率(CAGR)将达38.5%。

中国市场规模21-24年复合增速31%,21-26年投资规模复合增速44%:1)市场规模:根据IDC,2021年中国AR/VR市场IT相关支出规模约为21.3亿美元,并将在2026年增至130.8亿美元,为全球第二大单一国家市场,21-26年复合增速39%。其中AR支出规模将以49.0%的五年CAGR增长,VR支出规模以41.5%的五年CAGR增长;2)投资规模:中国市场AR/VR总投资规模五年CAGR预计将达43.8%,增速位列全球第一。

▲全球VR/AR市场规模及预测

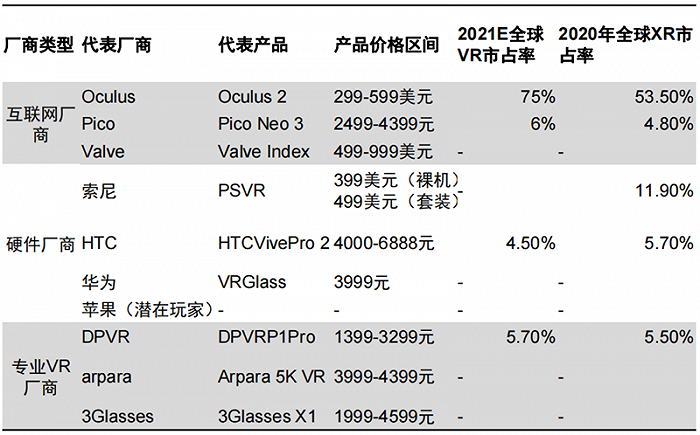

VR/AR产业链及市场格局:互联网厂商是赛道最大玩家,内容产业仍是蓝海。国内外VR/AR的玩家可分为三类:一是互联网厂商;二是专业硬件厂商,其中核心玩家主要在手机厂商;三是专业VR厂商。

截至2021年,互联网厂商在全球VR/AR市场合计市占率超80%,头部互联网厂商具备资金、内容、流量、社交关系链等多方位优势,Meta和字节均通过收购成熟技术的硬件公司进入VR/AR行业,实现闭环,牢牢把握住了VR/AR产业端最具利润价值的环节。此外,产业链上关键核心公司如歌尔股份、立讯精密等是VR/AR核心玩家的重要代工。

一方面,手机厂商因零部件的供应链优势,核心在于降低成本,分体式VR/AR是其试水的第一步,另一方面,互联网厂商已有生态和内容优势,核心在于资金优势补贴硬件成本,尽早实现商业闭环。当前节点,VR硬件体验感已趋于成熟,价格区间落在千元,消费级内容的爆发是或将成为VR生态真正向上的拐点。

▲VR竞争格局:互联网厂商、手机厂商和专业VR厂商

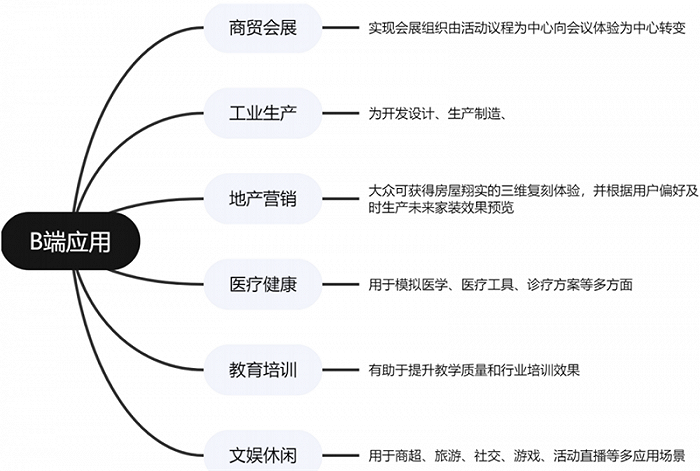

VR/AR产业链及市场格局:B端市场空间不容忽视,专业化深耕是核心。从VR/AR的应用端市场来看,未来几年C端消费级市场的高增确定性较强,B端市场也不容忽视。2020年B端企业级市场空间占比48%(消费者市场占比约52%),工业制造和教育的应用级市场具有爆发潜力,根据艾媒咨询,2025年工业制造和教育的市场规模有望达335.5/291.92亿,2030年有望达564.14/490.43亿。

目前B端玩家主要以中小型2B企业解决方案商为主,深耕行业多年,当前互联网厂商对其威胁较小,主要通过先发优势和稳定的客户关系深耕专业化市场。

▲中国VR/AR B端行业创新应用

02.Meta软硬兼备构建完善的生态闭环

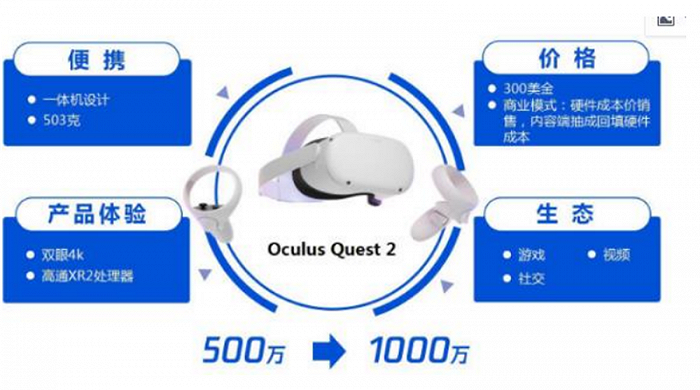

马克·扎克伯格在发布首款Quest时曾表示:在一个平台上约有1000万人使用及购买VR内容才能使研发人员持续研发及获利,一旦超过1000万,VR硬件及内容整体生态系统才会迎来质的跨越。这个观点已经成为行业的共识,而Oculus Quest 2在21年超1000万的销量标志是行业步入消费级市场的关键拐点。

2022年上半年Quest 2出货量约590万台,2020年出货量280万台(Quest 2 10月发布),2021年累计出货量1160台,截至2022H1,Quest系列累计出货量约1770万台。

▲Oculus Quest 2超1000万是消费级市场的关键拐点

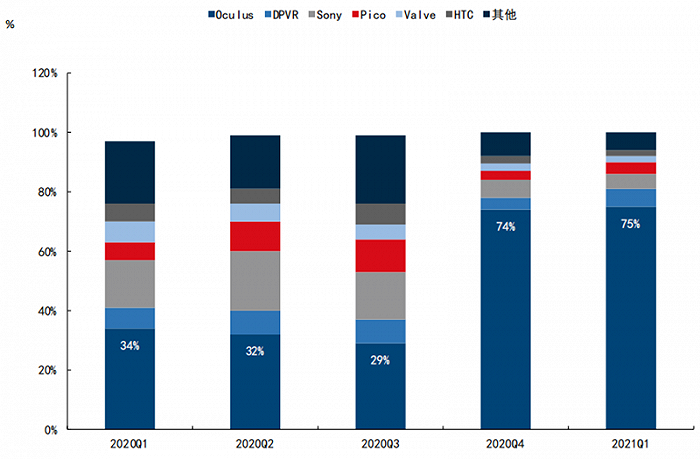

Meta的Oculus系列产品在VR市占率已超9O%(22Q1)。Oculus Quest 2以性能、低价、舒适度、内容等迅速打开市场——从2014年7月的Oculus Rift至2020年10月最新款OculusQuest 2的产品发布,Oculus的市场占有率从20年不足30%提升至22Q1的90%,2021年Oculus平均市占率约为80%。

▲Oculus全球市占率变化

Meta VR产品变迁复盘:1)PC VR时期:以HTC VIVE、Oculus Rift和索尼的PS VR为代表,三家占据VR硬件领域海内外市场“半壁江山”的局面,Oculus Rift产品定位高端设备,主要用于游戏主机,销量不及移动VR设备;

2)VR一体机时期:Oculus GO作为Meta第一款可独立运行且支持3DoF的VR一体机,轻便可移动的头显已是不可逆的趋势,既不用连接手机和PC,为移动端VR一体机“正名”;

3)6DoF一体机时期:Oculus Quest兼具了无线、移动、6DoF空间定位、高性能等核心要素,在Quest发布后,支持inside-out的6DoF VR一体机成为了主流形态,国内Pico、爱奇艺、NOLO等都相继推出同形态产品,消费端VR也正式迈开了加速发展的步伐。

预计2022-2024年Meta将发售的新品有:2022年10月有望发布Quest Pro(代号Cambria),预计有望带动Quest 2022年整体销量,23-24年预计有望发售代号为Funston、Stinson、Carsiff的VR头显。

预计Quest Pro会延续Quest 2的部分功能,预计新功能可能体现在AR透视、手部追踪、眼动追踪与面部追踪等,可能采用最新Pancake光学方案;售价或超1000美元;定位上预计主打高端,应用场景偏向办公,旨在尝试替代笔记本电脑等相关工作设备,而Stinson预计为Quest的系列后续新品。

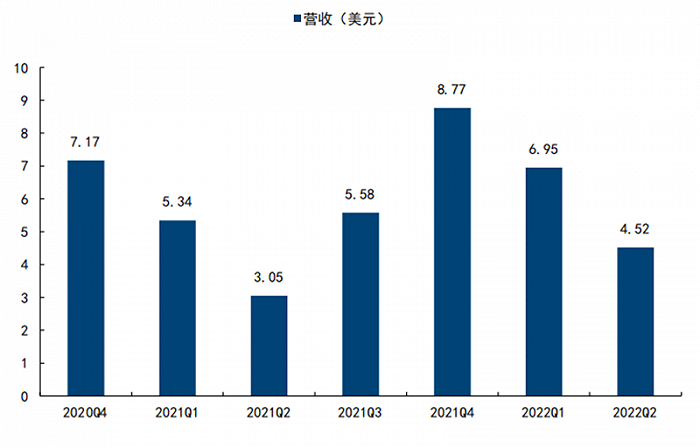

Reality Labs是Meta的元宇宙战略核心部门,负责Quest VR硬件和软件、Portal视频通话设备和Ray-Ban Stories相机眼镜,以及研究和开发AR眼镜和其他未来的AR/VR设备。Meta计划花费数十亿美元用于元宇宙研究,重点关注VR和AR技术。

截至22Q2,Reality Labs实现营收4.52亿美元、同增48%,亏损28亿美元、同增15.38%。Reality Labs在21Q4收入大增主要因圣诞季的长效,2021年总亏损达到了100+亿美元,Meta在电话财报中表示,预计Reality Labs在2022年的亏损将显著增加。

目前Meta的VR生态还处于以补贴换销量的亏损期,短期难见拐点。2022年Quest 2宣布提价:7月27日,Meta宣布8月1日起Quest 2售价将提高100美元,提价后Quest 2 128GB版本、256GB版本售价为399美元、499美元。

▲Reality Labs的季度营收变化

Meta已经培育了一个趋于良性的VR生态系统:现象级的VR硬件设备、优质的软件内容、有效的平台运营、友好的开发者生态。其中VR内容生态系统除了自有VR游戏内容平台Quest Store、App Lab和SideQuest,Meta还通过并购收揽多家优质游戏公司,此外,VR元宇宙社交平台也补充了Meta的内容生态。

1)软件内容:其中Oculus VR游戏内容包括Quest Store和App Lab两大核心平台——Quest Store主要为VR内容应用分发,App Lab是更侧重VR内容开发者生态的开源内容平台。此外,还有SideQuest平台承接未能成功在Quest上线的游戏。

2)平台运营:以Quest Store为例,其页面布局包括分类搜索、专题定制和本地化语言支持,营销手段上采用优惠促销、精准营销、消息推送等手段增加应用曝光量。

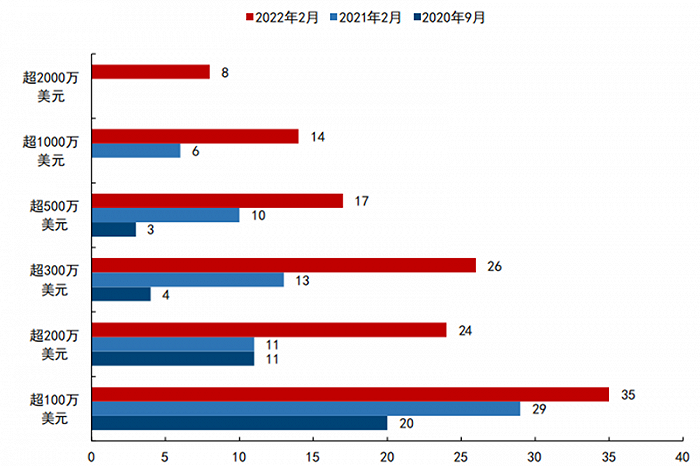

3)经营情况:a)Oculus Quest是目前全球最赚钱的VR生态之一,为行业树立了标杆。根据GDC 2022大会中,Meta Quest的内容生态总监克里斯·普鲁厄特(Chris Pruett)的主题演讲,截至2022年初,Quest Store的营收已经超过10亿美元,2020年5月才刚破1亿美元。

营收的快速增长一方面是Quest 2全球高销量的带动;另一方面也归因于其独特优质的内容生态和开发者生态。随着Quest 2在2021年的正式发售,Quest Store的营收数据出现了爆炸式的增长,平均每月营收从1240万美元增至2022年初的5130万美元。

b)从Quest Store发行看,头部VR游戏数量翻倍增长。自2019年以来每年只发行100+款内容,截至22年3月,Quest Store应用总数超400款,已有8款内容超过2000万美元营收,14款内容超过1000万美元营收,17款内容超过500万,共有120+款内容超过100万美元。2021年2月,60+款内容超过100万美元营收,2020年9月,仅有35款内容超100万美元。

c)从Quest Store用户规模看,2021年Quest平台注册用户规模1200万,2022年有望达2200万,根据VR陀螺,2025年有望超1亿。

d)抽成比例:Quest Store从开发者收入中抽成30%,并对订阅者收取15%-30%的费用。此外开发者还要为Horizon Worlds上的每笔交易额外支付17.5%的抽成,如内容上线Horizon Worlds,Meta合计向开发者抽成合计高达47.5%。

▲2020年9月、2021年2月和2022年2月Quest Store发布应用内容收入规模分布

截至22年3月,Quest Store应用总数超400款,截至2022年8月22日,Quest Store排名前十游戏有Beat Saber、Blade&Sorcery:Nomad、Warplanes:Battles over Pacific等,涉及射击、音乐、健身、战斗沙盒等题材。

其中Beat Games是目前最畅销的VR游戏之一,由捷克游戏工作室Beat Games研发(Meta已收购),2021年获得了23亿捷克克朗的收入,约为9700万美元,同比增长65%,该游戏常年蝉联Quest Store榜首,目前该游戏研发公司是捷克收入最高的游戏工作室。

2022年4月第二届Meta Quest Gaming Showcase上,Meta发布重点VR新游:《捉鬼敢死队VR》(索尼影业虚拟现实(SPVR)发行、nDreams开发)、《NFL Pro Era》(橄榄球体育VR游戏)、《Bonelab》(被称为迄今为止最逼真和沉浸式的虚拟现实游戏之一)、《Espire 2》(由Digital Lode开发、Tripwire Interactive发行的潜行射击VR游戏)、《The Walking Dead: Saints &Sinners》(Skydance Interactive开发的一款恐怖题材VR游戏)。

03.Pico对标Quest字节赋能内容优势

字节牵手Pico:相似的路径,依托字节构建自有VR生态。2021年8月字节跳动以90亿元收购国内头部VR硬件厂商Pico,是近几年以来VR/AR领域投融资领域最高的一笔交易。自21年收购以来,Pico员工数从几百人扩张至近1500人,Pico品牌才真正开始本地化。

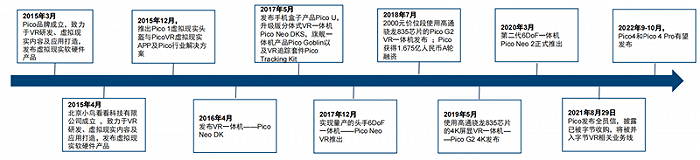

Pico成立于2015年,专注于VR一体机,歌尔股份是其战略供应商,现任CEO、创始人周宏伟,毕业于哈尔滨工业大学,曾在歌尔股份任职近十年。2015年,正值国内VR开始爆发其创立了Pico。

Pico目前是国内领先的VR硬件制造商,国产品牌VR出货量排名第一,国内品牌市占率70%,全球市场份额第二,而Quest市占率已达90%,Pico几十万的销售量和Quest仍有较大差距。

▲Pico品牌发展历程

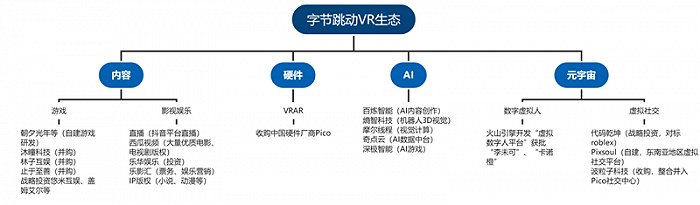

字节牵手Pico:相似的路径,依托字节构建自有VR生态。字节跳动VR生态从内容、硬件、底层技术及元宇宙均有布局,通过自建、并购、战投的方式构建国内较完善的VR生态。类比Meta收购Quest:1)字节跳动和Meta拥有中美两国顶级的互联网生态;2)Meta和字节均通过收购硬件厂商的方式进入VR行业,Pico硬件各项参数足以和Quest媲美;3)Pico在内容层面的投入策略也全面对标 Oculus。

差异:Meta强于社交,字节跳动强于短视频。在VR生态上,Meta软硬兼备,布局早且元宇宙战略更加长远,打造全球顶尖VR游戏,其VR内容生态年入10亿美元;字节在内容端强于娱乐性内容,而游戏偏弱,硬件及底层技术均通过并购、投资的方式进入。Quest和Pico背靠大树的生态差异决定了二者VR内容基因差异:Quest内容强于游戏,Pico内容强于视频内容,Quest和Pico的硬件体验感基本差异不大,Pico可能通过字节的视频内容弯道超车。

▲字节跳动VR生态布局情况

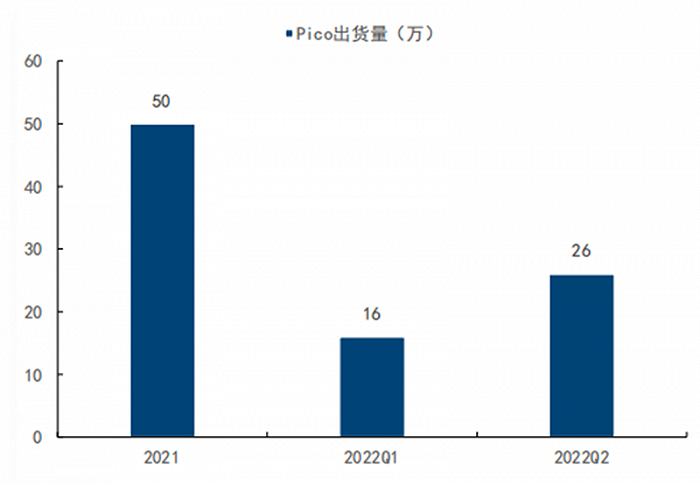

Pico出货量暴增,带动中国VR本土消费级产品启航。1)从中国市场看,2021年Pico出货量50万台,而2022H1Pico出货量已达42万台,其中22Q1出货量16万台(国内出货量约为16万台,市占率64%),22Q2出货量26万台(国内出货量23万台,市占率近70%,21Q4 Pico市占率仅38% ),22Q2出货量同比增长近8倍。

Pico被称调高了原定的2022年VR销售目标,从100万台增加至约180万台,Pico4的上市有望带动Pico销量更上一个台阶。因22年初以来的大力营销,Pico对中国VR消费级市场有显著贡献,2022Q2中国VR/AR消费级设备占比达74.8%,去年同期为35.9%。

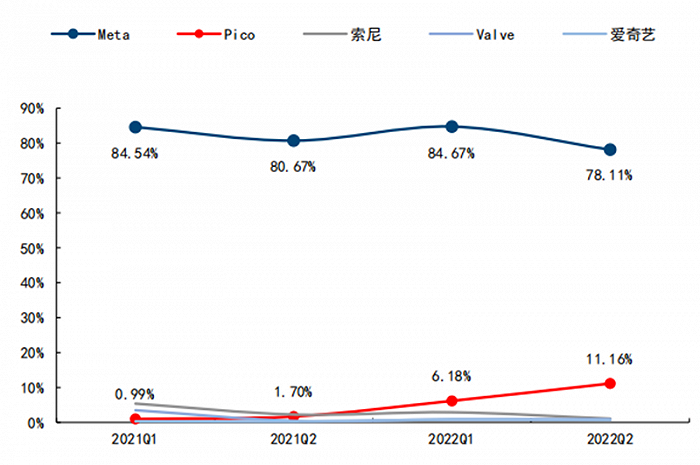

2)从全球市场看,22Q1-22Q2Pico在全球市场的市占率分别为6.18%和11.16%,分别同增72%、81%(不同口径导致和前文数值略有偏差),Meta全球占比略下滑或可和其提价有关,Pico是全球市场唯一市占率提升的品牌,索尼、Valve和爱奇艺均略有下滑。

▲2021、2022Q1-Q2 Pico出货量

▲Pico全球市场市占率

Pico是专注于硬件的VR企业,2015年以来已推出手机盒子1个系列、一体机2个系列共计11款产品,2015年12月和2017年5月曾推出两款手机盒子产品 Pico1和 Pico U,VR一体机产品包括NEO系列和小怪兽G系列,目前最新产品是Pico Neo 3 VR一体机,相比Neo2,Neo3价格亲民、性能提升,是市面上消费级产品中性价比较高的一款。

最值得瞩目的是2022年9月-10月Pico将发布Neo 4系列产品,Pro版本还支持面部识别、眼球追踪,和以往产品不同,Pico4的亮点主要体现在:1)相比Pico以往产品的菲涅尔透镜,新款有望采用Pancake光学方案,降低头显厚度和重量;2)有望应用彩色透视功能(See-Through);3)有望实现瞳距无级调节;4)有望实现裸手识别,其中Pro版本有望实现眼球追踪和面部识别。

▲Pico历代产品设备梳理

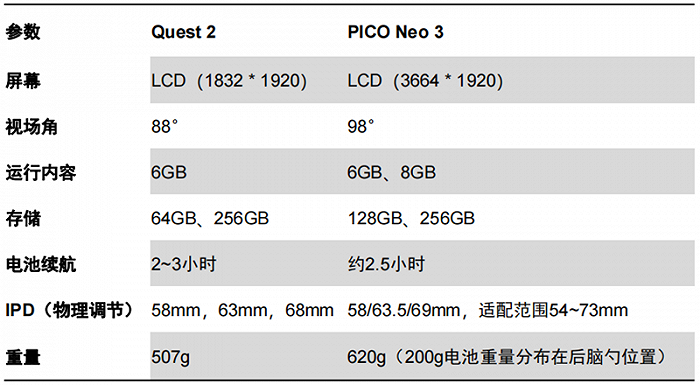

Pico新款硬件性能、技术实力足以和Quest媲美。以Pico Neo3为例,硬件参数指标略超Quest 2,在屏幕、视场角等方面优于Quest 2。

1)Quest 2采用前置电池方案,易受力不均匀有下坠感,头显重量503g,Pico Neo3采用后置电池后置方案,佩戴舒适感更好,头盔重量395g;

2)Quest 2屏幕分辨率1832*1920,采用Fast-LCD方案,Pico Neo3屏幕分辨率3664*1920;3)Quest 2电池容量3640mAH,Pico Neo3电池容量5300mAh;4)视场角Pico Neo3略好于Quest 2。对比即将上线的Pico 4和Quest Pro,二者除了共通新增功能面部识别、眼球追踪,最大的亮点二者有望都采用Pancake 光学方案,同时在瞳距调节、视场角、分辨率较市面上所有产品均有较大改善。

对比Pico和Meta的专利应用数,两家公司整体数量接近,技术储备实力上也逐渐接近,其中涉及到VR核心技术机器视觉的专利应用数也相当。

▲Pico Neo3和Quest 2硬件参数对比

Quest 2提价后,Pico Neo3有明显的价格优势。从价格维度,Pico Neo 3(先锋版)以京东价格做参考,128G/256G版本价格分别为1999元/2199元,实际促销价格为1799/1999元,Quest 2以亚马逊价格做参考,128G/256G到手价格分别为3043.6元/3720.73元,不含关税价格为2629.52元/3224.21元。

Meta从2022年8月1日起,Quest 2的128GB版本将从原来的299美元涨价至399.99美元,而256GB版本则从原来的399美元涨价至499.99美元。涨价原因是产品的制造和运输成本不断上升,提价可以继续增加在突破性研究和新产品开发方面的投资。

Pico和Quest实力悬殊的关键是内容生态的差距。目前市场最大的VR内容分发平台是Steam,内容应用数6574个,Quest包括三个内容平台合计4952个应用,而Pico内容平台应用数191个。Pico内容应用从数量上内容业态丰富度、甚至开发者生态都和Quest有极大的差距,核心原因还是国内的VR内容生态掣肘Pico整体生态。

1)海外游戏的过审问题。海外主流游戏平台游戏需要在国内审核机制过审后才能上国内平台,导致部分全球顶级游戏大作无法在国内市场畅通;

2)中国本土强手游,轻主机的大环境,国内VR游戏开发稂莠不齐。

国内手游市场及开发实力更强,缺少主机游戏的底蕴和基因,一方面VR游戏开发实力弱,缺乏标杆性顶级大作,另一方面国内VR游戏盗版问题较严重;

3)客厅文化的差异。国内手游有较强粘性,引流至客厅场景仍然需要时间培育,国外Quest用户主要为PC游戏资深玩家,国内3A主机游戏内容偏弱,因而Pico结合字节的优势从影视切入也是路径之一;美国人均住房面积为67平,中国这一数值为41平,VR游戏大多需要一定面积空间,客厅大小也是制约国内VR体验感的关键因素。

4)投入时间差异。Meta投入8年时间,百亿美金VR内容生态才出具规模,Pico借字节才刚刚开始启动内容生态的建设,未来任重道远。

在字节加持之下,2022年是Pico加快内容生态建设的元年,Pico的内容生态主要包括游戏、影视、直播和虚拟社交,其中游戏主要在Pico Store平台,影视和直播主要基于Pico的内置应用。VR直播是Pico内容生态弯道超车的重要应用,字节赋予Pico区别于传统VR内容生态不同的基因。

▲Pico Neo 3 用户体验界面梳理

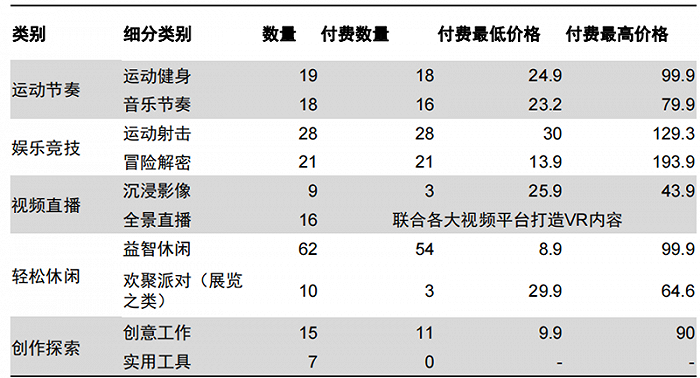

1)游戏:Pico的游戏内容一方面来源于自有Pico Store,另一方面Pico可以串流到Steam平台,从数量上看,目前Pico总应用数维持在200款左右,其中游戏占比约75%,Steam平台约6500款,Steam独占内容占比80%。

从品类上看,Pico缺乏重度游戏品类,Pico的游戏类目益智休闲类占比最高达42%,其次为动作射击、冒险解密、运动健身等类目,相比海外重度3A大作VR游戏《半衰期:爱莉克斯》等,Pico从质量、数量上仍然略逊一筹。

从价格上看,Pico VR 90%以上内容付费,价格在9元-140元之间,明显低于Quest Store游戏,目前Pico采取买硬件送游戏的促销活动。

▲Pico 内容应用分类

2)影视

Pico的影视内容多采用外部合作方式,行业内目前尚无完整的VR内容生产体系,Pico有望成为VR影视内容的破局者。1)2022年Pico和迪士尼、索尼、环球、派拉蒙、狮门等好莱坞电影公司开展VR原生内容合作,目前漫威宇宙超级英雄电影等超150部3D版电影被引入Pico视频;

2)Pico和芒果TV、Bilibili等流媒体平台及VeeR、央视频VR等展开合作关系,进一步扩充内容丰富度;

3)Pico也计划扶持VR内容创作者,针对专业VR内容制作机构、VR技术型公司和VR内容创作者推出激励计划;

4)针对影视内容,公司举办“Pico超沉浸观影计划”和“3D大片重燃计划”。

和国内成熟的长视频内容对比,VR的OGC全球优质内容只有500多部,每年新增产量80-100部,总时长约20多小时,而长视频内容每年达5万小时以上,相比之下,国内VR影视内容整体缺乏成熟的制作产能体系。

3)直播

Pico创新试水VR直播,目前Pico的直播内容形式包括演唱会、虚拟直播和秀场直播。

2022年Pico举办了王晰、郑钧、汪峰3场直播演唱会。其中7月2日的汪峰VR乐享会,微博相关词条曝光度已超1.9亿,让VR线上演唱会这一形式走进大众视野。郑钧、汪峰的演唱会也均采用8K3D180°VR+实时互动的形式,让VR直播体验大幅提高。演唱会不仅探索了高清实拍直播,还进行了传统实景舞台和虚拟美术视觉的融合,打破次元、空间限制。

6月17日A-SOUL于Pico首次开播,区别于其他 VR 直播形式,本次直播场景、主播形象均为虚拟建模,主播通过动作捕捉技术实现互动。本次直播共吸引超 8000 人报名观看,报名人数超汪峰 VR 直播演唱会。

8月Pico推出国内首个VR小剧场,承办Live House音乐演出、脱口秀、相声等内容形式,2022年卡塔尔世界杯期间,Pico也将推出观看直播活动。

4)虚拟社交

Pico发力VR虚拟社交,字节不断整合元宇宙内容资源。在VR内容社交方面的应用,Pico主要以Pico Home为主,官方定义为“多人社交观影”的应用,用户可以 DIY 自己的虚拟化身,进行语音交流、肢体互动,一起观看第三方视频。Pico Home场景对标VR Chat》、Horizon Worlds、Rec Room等。

字节跳动对虚拟社交投资持续筹码,2022年并购一家专注于二次元虚拟社交世界的科技公司“北京波粒子科技有限公司”,波粒子科技创始人马杰思任职字节跳动Pico社交中心负责人,负责 Pico 社交业务,被收购后原有团队50余人也整体并入Pico社交中心,马杰思是前小米VR负责人,曾创作虚拟形象社交娱乐应用《Vyou 微你》。

智东西认为,Meta Ques2能成为全球首款销量破千万的VR设备,凭借的是优质的内容生态。而对于字节跳动领导下的Pico来说,这也是与之差距最大的地方。当前Pico的重中之重,应是构建高质量的生态内容,推动C端设备出货。

评论