记者 |

智能电源厂商珠海雷特科技股份有限公司(以下简称“雷特科技”) 将于10月12日闯关北交所IPO。

资料显示,公司主营业务为智能电源及LED控制器的研发、生产与销售,产品包括智能电源、LED控制器、智能家居等。

产销率创新低,却打算花1亿来扩大产能

LED技术和智能家居技术的成熟让智能电源市场火速升温。不过在维持客户这件事上,雷特科技做得不尽人意。

2019-2022年上半年(以下简称“报告期内”),报告期内,公司前五大客户销售占比分别为26.81%、22.91%、20.45%和20.15%,客户较为分散。

招股书透露,2020-2021年新增客户中有18%-30%在后续年度继续与公司保持交易,这一回头率并不高。“报告期内新增或减少的零散客户较多,整体来看客户波动较大。”雷特科技坦言。

经销商客户同样不稳定。截至报告期末,公司共有15家经销商客户,均签订了经销商协议。但是仍有2家客户不再合作。可见,即使有相关协议的签署,依然未能保障合作稳定性。

客户合作持续不下去,可能是由于产品单价提升。而这又要追溯到原材料采购价上。雷特科技生产所需主要原材料包括IC芯片、电阻、电容等,2021年以来直接材料占生产成本的比重超过八成。

近几年主要原材料价格持续上升。上半年,IC芯片单价达到1.25元/件,增幅12.61%;二极管和电容分别为0.37元/件、0.13元/件,同比增长37.04%、30%。

采购价格因此“水涨船高”。上半年,芯片采购价格达到1938.55万元,而2020年、2021年该类材料的采购价格也才1253.69万元、2124.05万元。

报告期内,公司IC芯片采购金额比例也从22.91%上升至36.42%。一方面,采购费用提升;另一方面,全球半导体芯片产业链受新冠疫情等因素影响出现供求失衡,芯片订购周期变长,公司增加备货。

招股书显示,公司原材料从2021年底的2701.38万元上涨至3307万元,库存商品从1224.31万元上涨至2360.72万元。不过,存货周转率远低于同行业可比公司。2019年,同行业平均为4.78、4.91、5.17,公司为2.66、1.98、1.95,掉队距离越来越大。今年6月底一度下滑至0.72。

截至6月底,原材料和库存商品跌价准备分别为39.17万元、15.3万元。

“由于公司销售规模快速增加,公司针对产成品的备货量增加,从而导致其存货周转率低于同行业可比公司。这也导致产销率走低。”对于不理想的存货周转率,雷特科技归咎于备货策略上。

实际上,公司产销率也明显走低。上半年,智能电源产销率为85.75%、LED控制器为83.46%,创下自2020年以来的最低纪录。

这种情况下,雷特科技依旧把扩大产能作为首要任务。根据招股书,雷特科技本次公开发行拟募集资金1.38亿元。其中,1.02亿元用于LED控制器和智能电源扩产建设项目,3571.02万元用于研发中心建设项目。用于扩产的资金几乎是研发的三倍。

LED控制器和智能电源扩产建设项目拟新增LED控制器产能50万台、智能电源350万台。募投项目扩大产能能否有效消化成为争议点之一。在问询中,深交所曾对公司对现有生产设备的后续使用规划、是否存在闲置提出质疑。

此外,雷特科技也存在正在建设的厂区,但迟迟未能完工。招股书显示,新厂区在建工程项目建造费用预算为7890万元,于2018年8月开工建设,至2021年底的完工进度为68.99%,尚未转入固定资产。

报告期各期末,公司在建工程期末余额分别为2924.90万元、4571.01万元和5443.41万元,占非流动资产的比例分别为71.49%、81.21%和79.91%。

在原材料价格变动、产品结构变化等方面因素的影响下,公司毛利率呈下滑趋势,报告期内分别为51.57%、49.84%、49.29%和45.98%。

其中,智能电源毛利率从41.08%下滑至39.84%。LED控制器产品从67.26%下滑至65.10%。

LED控制器是智能照明中技术含量相对较高、产品附加值相对较大的一类细分产品,但是收入占比大幅下滑,2019年占比尚超过九成,今年上半年仅23.82%。产品结构的变化也导致整体毛利率“绷不住了”。

管理费用率远高于同行,高管薪酬占比一度超15%

报告期内,雷特科技曾向子公司江门雷特进行多次关联交易,向其销售智能电源、LED控制器和智能家居。根据招股书,明显看出出售给江门雷特产品单价均和其他客户存在一定差异,甚至忽高忽低。

2019年,面向江门雷特的出售价格普遍低于其他客户。更甚者有两个型号的智能家居单价比其他客户低22.98%、31.49%。

时间节点出现在2020年10月。由于江门雷特LED灯具的市场拓展未达预期,对单一客户美国NICOR公司依赖度较高,2020年10月,公司将江门雷特处置给第三方。

这也导致雷特科技LED灯具销售收入较上年减少528.39万元,当年营业收入较上年下降2.63%。在此次转让中,公司商誉减值损失98.35万元。

转让之后,雷特科技开始以普遍高于均价的价格向江门雷特进行销售。2020-2021年出售的LED控制器中,存在比其他客户高15.54%、13.61%的差异。

除了关联交易,另一项财务“痛点”来自管理费用。

各报告期,公司管理费用分别为751.74万元、1008.18万元、1082.70万元和658.15万元,占营业收入的比例分别为7.70%、10.61%、7.14%和8.17%。

这一费用均超过研发费用和销售费用。2021年,公司销售费用为618.73万元,占比7.68%;研发费用为575.24万元,占比7.14%。

该数据和人员构成明显不匹配。上半年,公司研发人员、销售人员和管理人员分别为70人、56人和28人。雷特科技属于技术密集型行业,但人数最多、分量更重的研发环节费用却最低。人员占比不到9%的管理环节却“烧钱”,实在矛盾。

跟同行相比,公司管理费用也处于高水平。各报告期,行业平均管理费用率为6.16%、6.51%、4.86%、5.91%,公司为7.70%、10.61%、7.14%和8.17%。

针对管理费用率较高,招股书解释,主要原因是随着销售规模增加,公司管理人员数量同步增长导致;另一方面公司确认股份支付和管理人员增加导致管理人员薪酬增加。

不过对于管理人员新增详情,雷特科技并未进一步透露。而截至上半年公司管理人员仅28个。换句话说,大部分费用进了实控人和高层的口袋。

对比同行上市公司公开财报,可以窥见行业高管人员报酬水平。2021年,英飞特净利为1.82亿,董事、监事、高级管理人员报酬合计1084.57万元,占比5.96%。另一上市企业崧盛股份净利为1.29亿,董事等报酬合计506.81万元,占比3.93%。

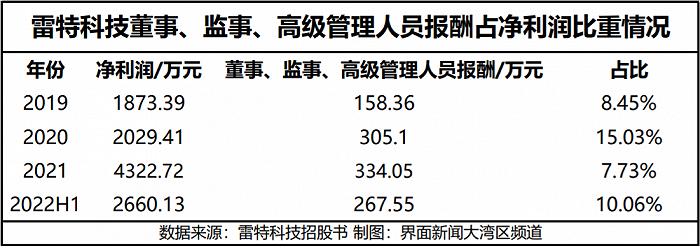

同年,雷特科技净利润4322.72万元,董事等薪酬总额为334.05万元,占比7.73%。

虽然高于同行,但这已经是报告期内最低的比例。2019年和今年上半年,董事等薪酬总额占净利润比重分别为10.06%、8.45%。在净利润和营收双双下滑的2020年,董事等薪酬一度达到305.1万元,占比高达15.03%。

针对管理费用偏高、毛利率下滑等问题,界面新闻记者曾邮件联系雷特科技询问。截至发稿前,公司尚未回复。

评论