文|金融观察团

10月10日,在今年4月8日首次递交招股书失效后,蕉下控股有限公司(以下简称“蕉下”)向港交所二次递表,继续向资本市场发起冲击。

乍一看,这次更新版的招股书业绩表现不俗。2019年-2021年,蕉下收入分别达到3.85亿元、7.94亿元、24.07亿元,年复合增长率为150.1%。2022年上半年,蕉下增速出现下滑,但仍实现营收22.11亿元,较去年同期的12.19亿元增加 81.3%。

净利润方面,2022年上半年,蕉下扭亏为盈,录得净利润4.91 亿元,而去年同期为净亏损35.12 亿元。而在此前的2019年-2021年,蕉下净亏损分别高达2320万元、7.7 万元及54.73 亿元。

这笔巨额盈利,从何而来?又能否持续?招股书里都有答案。

三成盈利靠公允价值变动,预计下半年营销费大增

对于上半年盈利4.91年的原因,蕉下解释称,其中2022年录得“可转换可赎回优先股”的公允价值变动收益1.56亿元,占比为31.7%。预期后不会发生进一步“可转换可赎回优先股”的公允价值变动。并表示,随着继续扩大业务规模,预期在业务战略(其中包括升级及扩大产品组合、提高品牌价值、加强产品开发能力以及进一步发展销售及分销渠道等)成功实施后,盈利能力将会提升。

但是,蕉下“可转换可赎回优先股”的公允价值由负转正,却透露了蕉下估值的变化和此操作的目的。

所谓的“可转换可赎回优先股”的公允价值变动,是指与投资有关的可转换可赎回优先股账面值变动所产生的收益或亏损,主要与公司估值的变动有关。在公司估值增长的情况下,该公允价值随之上涨,“负债”上涨,损益表上即产生“公允价值亏损”,反之则被确认为“公允价值收益”。

招股书显示,2019年-2022年上半年,蕉下可转换可赎回优先股的公允价值变动额分别为-4.12亿元、-3.61亿元、-55.95亿元和1.55亿元。2021年暴涨,2022年突然转正。

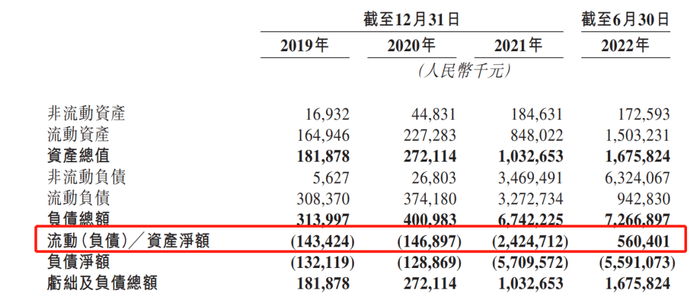

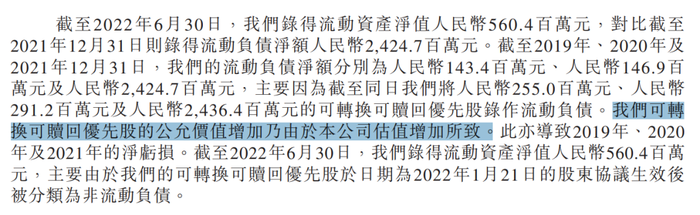

进一步看,2019年-2021年,蕉下流动负债净额分别为1.43亿元、1.47亿元和2.91亿元,原因是蕉下将2.55亿元、2.91亿元和24.36亿元的可转换可赎回优先股录为流动负债。蕉下解释称,该公允价值增加乃由于公司估值增加所致。

估值增加、流动负债增加,直接导致蕉下2019年到2021年业绩大幅亏损。

在2022年上半年,流动负债转也转正成为资产净额5.6亿元。蕉下解释称,原因是可转换可赎回优先股于2022年1月21日的股东协议生效后分类为非流动负债。

蕉下还提到,其净负债状况从2021年底至2022年上半年减少,主要有四个原因:上半年净利润4.9亿元;用股份支付了1540万元的薪酬;汇兑差额2.97亿元;根据C轮融资回购普通股9090万元所抵销。

这种情况有两种可能。第一,是蕉下选择将股份溢价部分拿来抵消累计亏损,让财报好看一些。比如小米就曾在2018年12月,将股份溢价中的1422亿元拿来抵消累计亏损,随后累计亏损转正。另一种猜测,则是蕉下可能在上市前出现了估值波动,公司主动回购股权,也可提振市场信心,C轮部分股东得以套现。

撇开公允价值变动问题,回到蕉下口中盈利能力,也并非板上钉钉。

蕉下上半年盈利,与营销开支短期下降有关。2019年-2021年,其分销及销售开支分别为1.25亿元、3.23亿元和11.04亿元,分别占收入的32.4%、40.7%及45.9%。2022年上半年,该数据为7.25亿元,占收入的32.8%,去年同期则占43.23%,下降近2亿元,11个百分点。

但蕉下提到,与2022年上半年相比,预期2022年下半年的业务、财务状况、经营业绩及前景将受到季节性影响,特别是产品销售以及广告及营销开支。除了疫情影响外,还预计2022年下半年的广告及营销开支将大幅增加。

此外,从整体上看,蕉下的增速也在回落。其中,上半年营收增速从前三年的150%回落到81.3%。从渠道来看,2019-2021年,蕉下线上店铺和电商平台产生的收入复合年增长率为160.9%。2022年上半年,该收入为17.08亿元,增速降至73.8%。

长期来看,主打防晒科技的蕉下,还是上半年蕉下的研发开支仍处于低位,未摆脱“重营销轻研发”的老路子。2019-2022年上半年,公司研发开支分别为1300万元、1980万元、2000万元和830万元,占同期总营收的比重分别为3.37%、2.54%、0.83%和0.38%。

与先锋业绩赌失败割让股权,2021年先锋退出或获利10倍

除了公允价值变动问题,蕉下还在招股书里详细列出了公司的融资历程。

其中就提到了一次业绩对赌失败。2015年12月24日及2015年12月28日,杭州先锋及济宁先锋分别认购了减字科技9505元和8210元的新增注册资本,认购价分别为805万元695万元(合计1500万元)。认购和转让完成后,杭州先锋及济宁先锋各自持有减字科技约5.3657%和4.6343%的股权。

杭州先锋即为杭州扬航基石股权投资管理合伙企业(有限合伙),合伙人包含上海财通资产管理、鹏华资产管理等。济宁先锋则为济宁先锋基石股权投资企业(有限合伙),合伙人包含歌斐资产、鹏华资产等等。

但到了2017年9月5日,杭州先锋和济宁先锋与减字科技和高管签订了业绩补偿协议。根据协议,因减字科技未能实现2016年全年的利润保(达成约61%),作为业绩补偿,也同样作为2015年-2017年两年、2018年全年的利润保证的对价,马龙向杭州先锋转让减字科技8.6299%的股权,林泽向杭州先锋及济宁先锋分别转让减字科技0.4003%及7.7992%的股权。

简单来说,就是2017年蕉下因为没有完成业绩对赌,向机构投资人割让了大量股权,并且在2018年继续做出业绩承诺。

蕉下解释称,在2015年与杭州先锋、济宁先锋签订利润保证时,公司除了业务发展初期,面临更多不确定因素,需要时间在市场上建立品牌声誉,并在销售个营销上取得收益。同年,蕉下还在上海开设线下首店用,并投资于研发,因此未完成2016年的利润保证。转让给杭州先锋及济宁先锋的股权百分比合共为15.83%。

但无论如何,杭州先锋、济宁先锋通过业绩对赌协议,白捡了蕉下更多股权。

到了2021年,两家机构见好就收,提前套现离场。

2021年4月16日,杭州先锋及济宁先锋订立股权转让协议,向BorchidOnshore转让了他们持有的减字科技全部股权,合计26.8294%,总对价为1.76亿元。股份转让完成后,杭州先锋及济宁先锋不再为减字科技的股东。2021年6月17日已完成交割。

对于上述机构投资人出售全部股权的行为,蕉下解释称,杭州先锋及济宁先锋决定(其中包括)简化他们的投资组合,因此出售全部股权。

而按照2015年末两家合伙企业收购蕉下股权时付出的1500万元成本、2021年中1.76亿元售价粗略计算,机构持有不足六年,通过低买高卖,获利超过10倍。

IPO前,蕉下的股权结构为马龙持股29.07%,林泽持股比例为27.91%。马龙的妻子王盈盈持股3.61%,林泽的妻子黄程程直接持股0.63%,通过Gentle Tiger Rising 持股3.72%。同时,红杉中国持股19.37%,蜂巧资本持股6.96%,蕉下非执行董事常欣持股0.97%,员工激励平台Douman Group 持股4.11%。不知在上市之后,还在持股的机构投资人,回报有多少?

评论