文|电子商务研究中心 王添蓉

编辑|十九

近日,绿联科技更新招股书,数据显示,2022上半年公司营收18.03亿元,净利润1.3亿。今年6月绿联科技递交招股书,但在公司发展中其产品质量却遭遇了消费者和交易所的质疑。在此情况下,绿联科技IPO能否顺利通关?

上半年营收18.03亿元,线上收入占比超八成

招股书显示,2022年上半年绿联科技境外总收入为8.4亿元,线上收入占比超过84%,为7.06亿元。其境外销售的主要第三方平台为亚马逊、速卖通、Shopee、Lazada等。

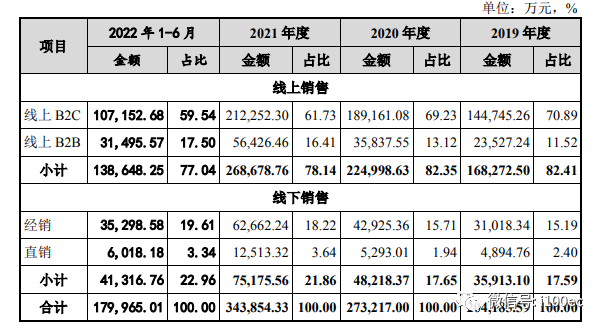

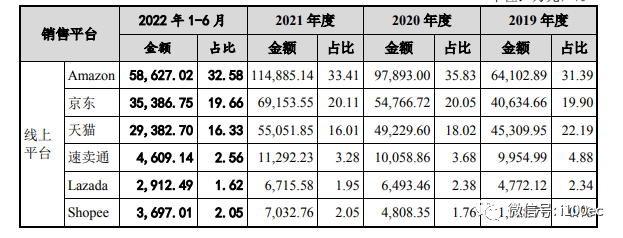

报告期内,公司通过线上电商平台实现的收入占主营业务收入比例分别为82.41%、82.35%、78.14%和 77.04%,通过线上电商平台实现的毛利占主营业务的毛利比例分别为 91.20%、88.48%、84.31%和 82.74%。公司主要线上销售平台包括亚马逊、京东、天猫等。

绿联科技主要的境外线上销售平台为亚马逊,主要销售站点包括欧洲及北美地区站点,今年1-6月各平台的具体销售金额均有所增长,其主营业务收入在亚马逊上平台的销售额高达5.8亿元,占到线上平台收入的33.41%。

另外,今年上半年公司主营业务收入在京东销售额达3.5亿元,占比20.11%;在天猫销售额达2.9亿元,占比16.01%;在速卖通销售额达4609万元;在Lazada销售额达2912万元;在Shopee销售额达3697万元。

绿联科技在招股书中表示,公司依托“UGREEN绿联”品牌布局境内外市场,采用线上、线下相结合的模式,实现在中国、美国、英国、德国、日本等全球多个国家和地区的销售,已成为科技消费电子领域的领先品牌之一。

产品质量多次遭问询

今年6月,绿联科技的创业板 IPO申请获深交所受理。目前,创业板上市委已经向绿联科技发出第2轮审核问询函。创业板上市委于2022年7月1日对绿联科技发出了首轮问询函。此后的8月中旬,绿联科技IPO就第一轮问询进行了回复。随着深交所问询函内容的曝光,部分设问内容围绕绿联科技创新能力及产品安全等问题展开。

本次问询,除了有公司业务、财务、研发等常规操作,关于“产品安全”的问询尤为醒目。

据绿联科技披露,2019-2022年3月期间,公司就有5起因产品质量瑕疵被迫下架、召回部分产品的情况。被召回的产品,有些整改后得以重新上架,不过,2019年公司销售的PB132绿联移动电源(20,000mAh)不符合国家强制性标准(GB31241-2014),最终致使这批产品被封存隔离。

绿联科技回复交易所的问询资料中,还补充披露了2起因产品质量问题所产生的诉讼,一次是因为公司Type-C 扩展坞导致一苹果笔记本电脑接口损坏,另一次是因为音频线实际长度短缺。两起诉讼均达成和解,分别赔偿5318.5元、560元。此外在黑猫投诉、电商评论区,部分消费者也对绿联科技产品的质量产生了一些疑问,较多的投诉集中在绿联科技的产品与苹果系列产品的适配性问题上。

据披露,绿联科技采用自主研发,外协生产为主、自主生产为辅的生产模式。到2021年末,公司近五分之四的产品由代工厂加工。在外协生产为主、自主生产为辅的生产模式下,如何控制产品质量成为了困扰绿联科技的难题,尤其是在追求性价比的情况下。

数据显示,2019年-2021年绿联科技的研发费用分别为6488.53万元、9512.70万元和1.57亿元,占营业收入的比例分别为3.17%、3.47%和4.54%,研发费用率低于同期行业均值的5.59%、5.27%和5.06%。对此,绿联科技解释为,“主要是公司报告期内收入增速较快,导致公司虽然在报告期内加大研发投入的力度,但研发费用率仍低于可比上市公司平均值”。

尽管在绿联科技的回应和最新招股书中,近三年全品类产品合格率都超过99.85%,但还是新增了四条被多地市场监督管理局抽检不合格的情形,并解释原招股书未披露的原因为“公司未因为该事项被处以行政处罚”。

多重因素的影响下,IPO能否通关?

招股书显示,绿联科技自身还存在包括:线上平台经营风险、外协产品采购风险、电商平台费用大幅上涨的风险、物流成本大幅上涨的风险。

线上平台经营风险主要包括绿联科技在电商平台的销售占比总体较高,线上平台经营存在风险。一方面如果平台由于市场竞争、经营策略变化或电商平台所属国家地区政治经济环境变化而造成其市场份额降低,而公司未能及时调整销售渠道策略,可能对公司收入产生负面影响。

另一方面如果电商平台对平台卖家的店铺注册管理政策、销售政策、结算政策、平台费用率等发生重大不利变化,而公司不能及时应对相关变化并采取有效的调整措施,亦会对公司收入及盈利水平产生负面影响。

据悉,绿联科技此次IPO拟募资投入产品研发及产业化建设、智能仓储物流建设、总部运营中心及品牌建设等项目中,以增强公司的研发、仓储以及品牌运营能力。不过这些募投项目的必要性却遭遇了交易所的质疑,交易所要求绿联科技说明募投项目是否涉及购买房产或土地使用权;结合项目建设内容说明实施的必要性、合理性,是否符合土地规划用途,是否存在变相用于房地产开发等情形。

另外,在此轮IPO中,绿联科技还拟募集4.5亿元用于补充流动资金,但在2019-2021年期间,公司却进行了6次分红,合计分红金额高达3.4亿元。以绿联科技拟发行10%的股权募集15.04亿元的募资计划计算,发行后,绿联科技的市值将达到150亿元。2021年安克创新的收入为125.7亿元,净利润为9.82亿元;当期安克创新的收入与净利润分别是绿联科技的3.65倍和3.22倍,而截至9月上旬,安克创新的市值仅在240亿元附近波动。

2021年,绿联科技就先后获得了高瓴锡恒、深圳世横、坚果核力等多家机构的青睐。其中高瓴锡恒多次参与了绿联科技的股权转让和增资,并受让了实控人张清森合计达3亿元的股权。2021年6月,高瓴锡恒参与的最近一轮增资时,绿联科技的估值已达到了60亿元。

一方面产品质量遭遇多方质疑;另一方面,受整体大环境影响,行业整体增速明显放缓;同时,此轮IPO募投项目的必要性也引来了交易所的询问。在多重因素的影响下,绿联科技IPO能否顺利通关?

当前,出口跨境电商产业链中的玩家包括:

1)平台类:阿里巴巴国际站、亚马逊全球开店、eBay、全球速卖通、Wish、Walmart、Shopee、Lazada、TikTok、Allegro、大龙网、大健云仓、敦煌网、MercadoLibre、Joom、联络互动;

2)卖家类:SHEIN、安克创新、patpat、泽宝、棒谷、有棵树、跨境通、通拓、赛维、兰亭集势、子不语、三态股份、傲基、致欧科技、易佰网络、吉宏股份、华宝新能、绿联科技等;

3)服务商类:易点天下、卓志、SHOPLINE、纵腾、递四方、至美通、PingPong、连连支付、派安盈、易宝支付、易仓、领星、飞书互动、思亿欧等。

评论