文|港股解码 慧泽李

2022年9月份,我国动力电池装机量31.6GWh,同比增长101.6%,环比增长14.0%。

其中,三元电池装机量11.2GWh,占总装车量35.4%;磷酸铁锂电池装机量20.4GWh,占总装机量64.5%。

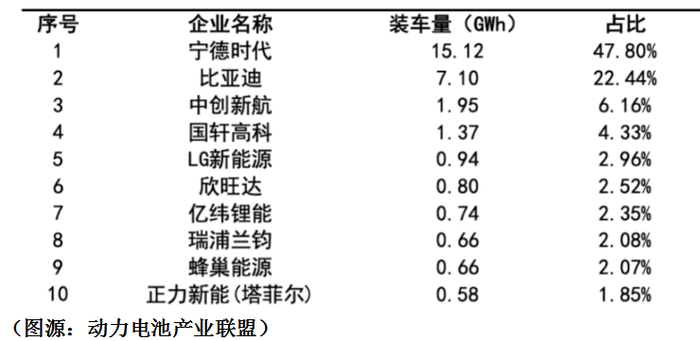

9月国内动力电池装机量TOP10的企业分别是:宁德时代、比亚迪、中创新航、国轩高科、LG新能源、欣旺达、亿纬锂能、瑞浦兰钧、蜂巢能源、正力新能,如下图所示:

前四家的占比之和为80.73%,宁德时代、比亚迪、中创新航、国轩高科,已经构成国内动力电池领域的四大天王。

01 宁德时代

对当下的宁德时代来说,最大的考验是一边打江山,一边守江山,一边要拓展国内市场,一边要关注海外市场,两头挑。

动力电池这个行业的整体份额太多,单凭宁德时代一家是难以消化的,尽管拼尽全力扩产,那也难以抵挡竞争对手们的“抢食”。

宁德时代9月国内动力电池装车量为15.12GWh,占比47.8%。相比8月份的46.73%市占比,又上升一个台阶,提升幅度为1.07%。

那么这个上升的这个台阶是谁让出的?是第二梯队还是后面三四五梯队等,这个问题先保留。这一点关乎宁德时代打江山的效果。

其实,宁德时代目前最大的敌人是比亚迪、LG新能源、中创新航、国轩高科、欣旺达等,而非那些不知名的小厂商。

如果说,宁德时代的月度市占比这个指标是提升的,而且提升的幅度大于以上竞争对手的幅度,这说明宁德时代奔跑的速度大于这些敌人,反之说明这些敌人正在追赶并逼近宁德时代。

守江山方面,那就看那些车企与宁德时代的关系变得疏远了。一家车企的离去对宁德时代的装机量或多或少都会造成损伤。

目前,广汽、小鹏、长安已经投靠到了中创新航这边了。

这是一个危险的信号,因为会不会未来有更多的车企离开宁德时代而投奔到其敌军那边呢?谁也不能保证。

而且,有些车企加速自研电池的步伐,比如蔚来,虽然与宁德时代的供货关系还在,但采购量肯定是有所下滑了。

全球化的市场方面的进展也是值得关注的,因为这涉及其与LG新能源、松下等竞争。

日韩的电池厂商实力不菲,但国内市场小,走出去是日韩电池大军生存的长久策略,因此,与宁德时代的交锋也是在所难免。

全球市占率方面,据机构SNE Research统计,今年前8个月,宁德时代的动力电池累计装机量依然位居全球第一,达到了102.2 GWh,超过了去年全年的96.7 GWh。公司1~8月装机量占全球动力电池市场份额的比重为35.5%,同比提高5.9个百分点。

02 比亚迪

比亚迪是所有电池厂商中最特殊的一家,因其业务核心一直在新能源车这边,电池在公司的战略层面是自家生产自家用,有多余的才外供。

比亚迪9月份动力电池国内装车量7.1GWh,位居第二,市占比为22.4%,相比8月份的21.87%的市占比也是提升了一个台阶,提升幅度为0.53%。

现如今比亚迪单月的新能源车销量已经突破20万辆,这对动力电池的装机量自然是利好的。

关于比亚迪未来的装机量,我们主要关心其新能源车的产销量数据即可,因为动力电池与新能源车是联动的。

另外,比亚迪内部车型的转化也是影响装机量的重要因素,因为,纯电动车的电池装机量与插电式混动汽车的电池装机量是有一定差距的,相同的续航能力下,前者的电池装机量一般大于后者。

比亚迪这两种补能方式的车型目前都在兼顾,9月份插电式混动的销量为106032辆,纯电车的销量为94941辆,相差不大。

但是,插电式混动汽车毕竟不是纯粹的新能源,可油可电,一定程度上还在依赖于石油,被踢出局或是迟早的事。

近期上海方面政策上就有动作,从2023年开始,在上海购买插电混动的消费者将不再享有免费牌照的福利,需要跟燃油车一样拍牌。

基于此,比亚迪未来大概率是要向纯电方向靠拢,这也会刺激电池装机量的提高。

03 中创新航

相对于比亚迪,中创新航对宁德时代的威胁其实更大。

前文所述,中创新航已经从宁德时代手中挖走了广汽、长安、小鹏,而且两家公司在专利侵权方面纠纷不断。

中创新航9月份动力电池国内装车量1.95GWh,市占比为6.2%,相比8月份的5.61%的市占比也是提升了一个台阶,提升幅度为0.59%。

目前中创新航主要的动力电池产品包括高压三元电池、“弹闸”电池、全极耳叠片电池、以及“One-stop Bettery”电池。

8月底,在2022年世界新能源汽车大会上,官方声称即将推出350Wh/kg高镍多元电池、4C快充电池和高锰铁锂电池,以及400Wh/kg半固态电池、全固态电池、锂硫电池等新体系电池。

客户方面,除了前文提到的广汽、长安、小鹏,中创新航还覆盖了零跑、吉利、合创、东风、本田、上汽通用五菱、奇瑞、瑞驰、东风小康等,同时主供奔驰Smart的动力电池。

但其主要客户是广汽、长安和小鹏,尤其是广汽目前占据中创新航销售收入的一半以上。

目前,中创新航在国内有6大生产基地,2022年有效产能为35GWh,2023年预计为90GWh。长远规划是公司2025年动力电池目标产能至500GWh,2030年预计产能达1TWh。

但千里之行始于足下,为了满足产能的落地,需要补充足够的子弹粮草,中创新航目前已敲开港股大门,成为港交所动力电池第一股,为融资打通道路。

国际化方面,中创新航在今年8月份的全球装机量为1.9GWh,市占比为4.2%,与宁德时代的39.3%的市占比相差依然很大。

04 国轩高科

国轩高科9月份动力电池国内装车量1.37GWh,市占比为4.3%,相比8月份的4.75%的市占比下降了一个台阶,下降幅度为0.45%。

客户方面,国轩高科涵盖长城、吉利、领跑等国内客户,以及大众、TATA、美国某车企等海外客户。尤其是大众汽车的入股,让其有恃无恐了。

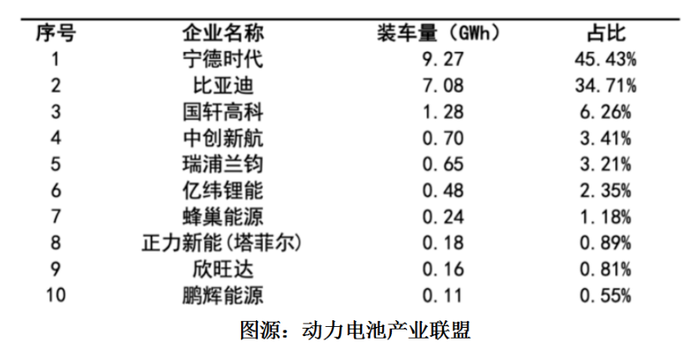

国轩高科最大的优势是磷酸铁锂电池,比如在9月份国内磷酸铁锂动力电池装机量排名中,国轩高科力压中创新航挺进前三,如下所示:

国轩高科的弱点是在三元锂电方面,在9月份国内三元锂动力电池装机量排名中已经下滑至第十三。

国际化方面,国轩高科在今年8月份的全球装机量为1.4GWh,市占比为3%。

国轩高科目前也在积极出海,2022年7月,国轩高科的首座海外工厂落户德国哥廷根,近期又计划斥资23.64亿美元在美国建设电池正负极材料工厂。

由于国轩高科主攻的是磷酸铁锂电池,既可以用于动力电池又可以用于储能电池,是第二梯队厂商中与储能结缘最深的。

储能方面也是动作连连,近期与苏美达签订预计10GWh、持续三年合作的储能大单。

结语

如果单从动力电池的装机量去对以上公司在资本市场的估值指手画脚就有失偏颇,因为这几家公司几乎在储能电池方面也有布局,不能因为公开的数据太少,就降低了储能电池对比的维度,储能电池与动力电池是两条平行线,其市场前景同样很大。

对电池厂商来说,动力电池与储能电池未来将大概率构成竞争的两大体系,宁德时代与其身后的追逐者们的竞争将会更加激烈。

评论