文|新立场

2020年初,江南春在被当众问及分众传媒上年度的经营数据不佳时,将其解释为“开启新的扩张期”,随后将话题引向了“最重要的是为顾客创造价值”。2019年,以线下广告为主业的分众传媒,营业收入大幅下降了16.6%,净利润更是下降了近70%。

事实上,这一年是国内广告行业的分水岭,从分众当年报表披露的营业收入构成来看,来自互联网行业的营销费用锐减是压垮公司业绩的最大负载。前一年,分众传媒从互联网客户那拿了56亿的广告费,而2019年这部分收入降到了不足25亿。

刹车、转向,国内互联网企业应对环境变化的经营策略调整之快,让分众栽了个大跟头。从增量切换到存量乃至缩量市场后,叠加年底开启的疫情时代,宏观经济基本面一直在承压和恢复间摇摆,互联网企业们开始强调降本增效。

缩减线下广告投放,是因为众多以在线广告作为支柱业务的互联网企业,自身业务也受到了影响。霎时间,唱衰声铺天盖地,互联网广告真的要驶入下坡路了吗?这倒并不见得。

01 BAT:牺牲自我,成全别人

从财报来看,今年前两个季度,腾讯的广告业务同比均出现大幅下滑,比例都为18%。实际上,除了去年上半年得益于之前低基数影响,使广告业务录得20%以上的增长以外,腾讯广告业务的营收已经连续几个季度大滑坡:去年Q3相比上半年增速大降至5%,Q4则历史上首次出现13%的负增长。

阿里这边,占据营收最大比例同时贡献最多利润的客户管理服务,跟腾讯那边几乎同步。这部分广告收入在去年Q4出现史上首次负增长过后,今年颓势依旧:Q1维持不变,Q2客户管理收入则大降了10%。

如果再把百度的情况纳入讨论,形势就更加清晰了。今年Q1百度的在线营销收入同比下降了4%,Q2降幅更是进一步下探到了10%。所以一个直观的结论是,如果按照从头部看全局的习惯,BAT惨淡的广告业务数据仿佛已经应证了互联网广告的寒冬。

但如果我们更细致的截取互联网广告行业中,最头部几家企业的数据,会发现上述结论并不正确。并且显而易见,互联网广告行业中正在发生着一些重要的变化,那就是其内部结构调整。

《新立场》截取了国内几家主要互联网企业的广告业务营收数据。可以看到,今年上半年的广告收入BAT同比分别下跌了9.59%、5.53%、18.37%。但根据QuestMobile的数据,上半年国内互联网广告行业的整体收入预计将下跌2.3%。两相对比,表明BAT这三家广告业绩受到的影响明显高于市场整体的下行幅度。

然而与BAT相反,拼多多、京东、快手这些企业,上半年的广告营销收入都实现了两位数的增长。另外,抖音虽然没有公开这方面的数据,从媒体披露的“字节跳动截至今年8月广告营收1830”的数据来看,显然得益于平台电商业务的快速扩张,抖音在广告营销方面的收入增长也会相当可观。

所以如果给上半年的互联网广告行业做个简短评价,就是头部BAT愁云惨淡,尾部玩家也晚景凄凉,然而其他大厂却还算是差强人意。

汇总数据显示,即使对冲掉BAT三家广告营收的大幅下降,头部八家企业的整体营收还剩余了1.58%的增长。这说明那些实际取得额外增长的头部企业,不但从BAT这几家手里抢到了份额,还把其他中小玩家的业务拿了过来。

考虑到还有抖音平台的市场份额增长,挤出效应会更明显,这些中小玩家的广告业务估计更难维持。比如最近一个季度,搜狐广告收入下降了32%,微博下降了23%,爱奇艺下降了35%,其他像汽车之家、知乎、虎牙、斗鱼这些平台的广告营收同样有不同比例的下跌。

因此我们可以得出结论,在行业大盘不景气的情况下,互联网广告的整体集中度反而有增加的趋势,只是没有流向BAT。

02 只有短视频是那个真正的变量

那么,在互联网广告行业内部格局调整中,哪类群体更容易获益呢?目前,外界普遍认为转化链路更短、转化效率更高的平台将从中受益。

这一观点的逻辑是:在经济基本面承压时,短期的营收压力会使品牌方在考虑营销预算时更加“短期主义”,即更关注效果类广告。毕竟,正如凯恩斯在评论经济危机时所说的,“长期来看,我们都死了”。

而效果类广告,自然更适合投放在转化路径更短的平台上,比如谈到转化效率显然没谁比得上电商平台。从结果上来看,这一结论也得到了一定印证:拼多多和京东在广告营收快速增长并超越百度后,跟阿里一起占据了行业Top3。

然而,阿里巴巴的广告营收下跌是这一观点最大的悖论,拼多多和京东的广告营收增长也可以用其他逻辑来解释。

就拼多多而言,作为跟淘宝同样定位的交易平台,拼多多用户规模已达到8.69亿,但与阿里京东相比却迟迟未见盈利。在二级市场压力下,拼多多急于兑现自身盈利能力和商业潜力的主观意愿以及经营策略调整,或许才是其增长来源的根本解释,而不是因为转化路径短就取得了这样的自然增长。

至于京东,其最近四个季度广告营收的同比变化分别为26.01%,21.39%,20.12%,8.47%。这表明京东的这部分收入增速在不断滑坡,反而是相较于其他平台比较亮眼的正增长数据,可能掩盖了京东广告业务受到的额外负面影响。

事实上对京东来说,这部分收入本来就是要有增长才是正常的。比如,在阿里因“二选一”垄断被市场总局罚款后,入驻京东的服装品牌增加了,这部分新入驻的品牌显然会贡献一部分营销增长。同时,不管是像直播带货这些新兴营销渠道,或者是京喜为打入下沉市场引入的中小商家群体,也都会为广告收入带来增量。

或许无论是拼多多还是京东,在剔除主动调整经营策略取得的增长后,公司财报的基本面并不会强于阿里。这也能解释转化路径理论的一个悖论,如果电商平台因为转化路径短就能受益,那么作为最大电商平台的阿里怎么是负增长呢?

所以,与其关注转化路径,不如回归互联网广告的流量本质:短视频才是那个真正的变量。

广告说到底做的还是流量生意,流量在哪客户在哪,广告主就会跟到哪。短视频从其他应用那里抢夺来用户时长的同时,也抢来了甲方的营销预算。以字节为例,其在互联网广告大盘占据的份额,两年时间就从14%左右飙升到25%,并且目前仍然在快速增长。

这一增长还是在字节也做电商,并且将广告与电商营收独立记账的前提下。假设短视频平台不做电商,只单纯向电商平台导流,其动辄预期万亿级别的电商GMV,还要换来多少广告费呢?

此外,《新立场》注意到一个有趣的细节:

与其他诸多行业类似,广告业也存在有年终冲业绩的惯例,每年Q4往往是广告平台给代理商返点比例最高的时间段,等到来年Q1返点比例经常会腰斩。但今年Q1字节做了一个异常举动,把上一年度Q4的超高返点比例维持了下来,调高了行业整体的游戏难度级别。

微信视频号也是一股正在压顶的力量。腾讯在之前的财报指引上曾多次强调视频号的商业化潜力,七月下旬首次引入feed流原生广告后,靴子算是正式落地。微信对侵入用户体验的决定历来比较谨慎,所以目前视频号的广告密度仍明显低于抖快。不过上月发布的Q2财报里,腾讯提到视频号总用户使用时长已达到朋友圈时长的80%。可以预计,未来一段时间视频号广告将持续放量,腾讯的广告营收也将在BAT中率先摆脱原本的颓势。

而除了抖音、快手、视频号这样的短视频平台外,几乎所有的APP都在尝试将短视频内容集成至自家产品中,希望以此在互联网广告行业内部结构调整中分一杯羹,增加护盘的能力。

03 广告这笔钱,互联网还能继续捡

新的秩序,正在旧秩序的废墟之上拔地而起。

从HotWired卖给AT&T的那个Banner开始,广告就成为了互联网商业模式里最革命的特质。在这之前,没有任何一种商业组织把自己的长期盈利建立在主营业务免费的基础上。互联网能做到这点,是因为信息复制和传播的边际成本趋于免费。当一样东西免费时,无论是出于人与人之间朴素的分享欲,还是从效用最大化的角度,你都希望这样东西能触及到无限广大的用户群体。

当然,很多上了年纪的老赛博玩家可能会抱怨广告的出现改变了互联网,使其变得面目狰狞相貌丑陋。因为从ARPANET那时候开始,互联网就一直是免费开源充满极客精神的。这些早期极客有时会认为互联网沾上广告就像门上贴了牛皮癣,脏了就谈不上酷了。

然而,与其说是广告改变了互联网,不如说是广告拯救了互联网。互联网之所以成为互联网,是因为内容和工具构建起的庞大生态。尽管内容这端主要是普通网民以众包形式完成的,但工具和平台往往需要商业组织来做,而商业组织则需要获取收益作为其完成网络建设的可支配成本。

我们需要搜索引擎,通讯软件,也需要社交网站和视频平台,没有互联网广告,就没有这些免费的基础设施,互联网也不可能像如此普惠和丰富。当然,今日形势已不同往日,用户们已经习惯了这些的相对完备且免费使用的网络基础设施,开始担心互联网公司们挣了太多的钱。

这种不太友好的氛围,叠加上近几年的外部环境下行,人们开始怀疑:在线广告这碗饭,互联网企业还能吃多久?

一个简单的公式:在线广告前景=广告行业前景*在线广告所占比重。目前来看,这两方面似乎都有不错的前景。

首先是广告行业整体的前景,这个问题或许根本不值得担忧。目前对广告行业的讨论,大多会提到广告行业占GDP的比例基本保持稳定的特点。但实际上,这个观点只在中短期是适用的。

广告行业跟国家经济基本面联系的更全面理解应该是:短期内,经济下行会使广告行业承受额外压力,因为经济形势不好对广告主的预算和信心造成打击;但长期来看,广告业占GDP的比重会随着经济水平提高而增加;甚至当GDP增速趋于稳定乃至缓慢下滑时,广告业占GDP的比重还会持续提升。

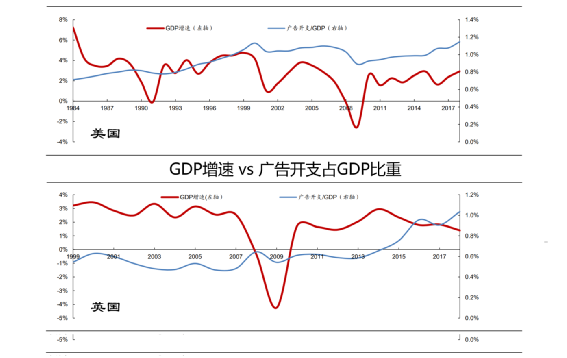

因为较快的经济增速意味着增量市场,这种条件主导下的商品销售会更容易。而GDP增速下行,竞争愈发激烈,存量市场的争夺中销售费用的开支反而会变大。咨询机构给出的英美两国GDP增速,和广告开支占GDP比重的走势,证明了上述观点。

至于在线广告业的前景,更无须多虑。首先,根据《2021中国互联网广告数据报告》,在线广告营收已经占广告行业总量的一半以上。未来,这一占比还将继续扩大,因为从商业逻辑的角度讲在线广告效率更高,按马克思的说法就是:先进的生产力一定会淘汰落后的。

广告的目的,是广告主希望以尽可能低的成本触达到尽可能多的用户。就在线广告而言,无论用户是否乐意接受,都无法否认抖音推送的内容比大街上的传单来得更快更精准。所以从Facebook推出信息流广告以来,大数据和算法的进展已经使个性化的广告系统成为所有互联网平台的标配功能。

事实上,在讨论了这么多年大数据的伟大前景后,广告推荐系统才是大数据技术最早实现落地且规模最大的领域。未来生活的信息化程度越来越高,人与数据间的交互也会更普遍,互联网广告的效率在技术层面还会继续提高,前途自然也是光明的。

04 写在最后

总的来说,“短期主义”思维下对效果广告的青睐,最多只会带来在线广告行业内部格局的调整,二者间关联度也并没有绝对的数据支持。

相较之下,短视频这一变量为在线广告行业注入的活力,以及“长期主义”视角下广告业占GDP比重的上升空间,更值得期待。

最后回归之前那个问题,互联网企业的这碗饭还是稳的,最多是换个姿势吃。

评论