文|MedTrend医趋势

刚刚过去的十一假期,中国医疗器械企业几乎无人休息甚至格外忙碌。

在中国人民银行2000亿低息贷款就位后,医院采购需求迎来井喷。迈瑞、万孚、九强、新产业、沃文特、康华、理邦等,纷纷第一时间推出最新产品组合,“奔波”于各大医院。

10月10日,A股节后开盘首日,指数全天呈下行趋势,沪指失守3000点。但医疗器械概念却是另外一番行情:

-

开盘走强,跌幅在医疗类指数中最少。

-

两市规模最大的医疗器械ETF开盘冲高,盘初一度涨超2%,成交额放大至1.04亿元。

其实,今年上半年,包括医械在内,医疗板块的日子都不好过:A股+H股近570家医疗健康公司,2022年中报净利润增速平均值为-1.86%,增速中位数仅0.9%,说是业绩“寒冬”也不为过。

那么,在一众医疗板块之中,医疗器械此番释放的利好,能否将医械企业从“水深火热”之中率先拯救出来?细分来看,医疗器械哪个细分领域最具备“吸金”潜力?哪些企业赚钱能力最强?

医疗器械主要分为:医疗设备、体外诊断、高值耗材、低值耗材细分领域。

其中,低值耗材领域企业的产品大多技术含量不高,价格较低,主要依靠代加工营收。在疫情特殊催化下,该领域的口罩、手套、采样管等耗材需求大幅提升,但不具备持久性;因此不列为讨论项目。

为此,我们分析了中国医疗器械上市企业(A股、H股)上半年业绩数据。

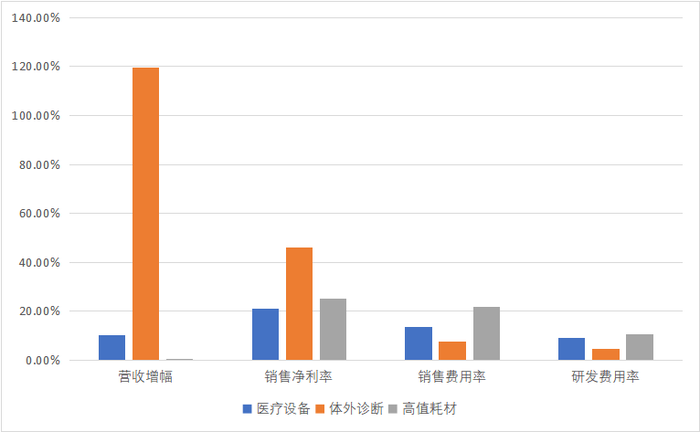

从细分领域来看,2022上半年:

-

最吸金的板块(营收增幅、净利率最高 ):体外诊断

-

最烧钱的板块(销售、研发费用率最高 ):高值耗材

-

最稳定的板块(净利率、费用率波动不大) :医疗设备

01 净利率最高的“吸金”板块:体外诊断九安医疗、达安基因、明德生物 排前三

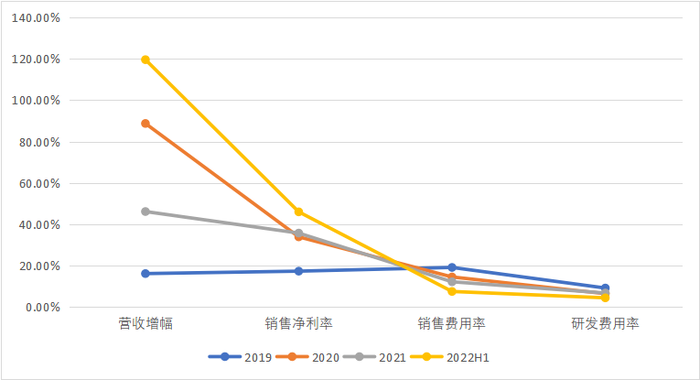

体外诊断涵盖:免疫、生化、分子诊断、POCT等。疫情对该细分领域助力明显,截止2022上半年甚至创下营收、净利率新高峰。

疫情爆发以来,企业分子诊断业务受益于核酸检测试剂需求,业绩爆增;后疫情时代,

部分企业POCT业务受益于海外抗原检测需求仍保持高增长。

而常规的检验产品,比如免疫化学发光、生化产品仍在恢复阶段。

净利率前五:

-

九安医疗(70.1%),

-

达安基因(54%),

-

明德生物(53.9%),

-

博拓生物(48.9%),

-

安旭生物(48.5%)。

2021年11月,九安医疗新冠抗原检测试剂盒获得美国FDA紧急授权。

-

2022上半年,九安医疗营收232.67亿元(+3989.07%),净利润163.10亿元(+51475.97%)。成为2022大健康领域增速最高的企业。

而其他四个净利率最高公司也仍然是依托了新冠红利。

-

达安基因营收66.76亿元(+91.69%),净利润36.08亿元(+124.62%),新冠核酸产品驱动;

-

明德生物营收52.53亿元(+360.27%);净利润27.6亿元(+376.29%),新冠核酸+新冠抗原产品驱动,新冠抗原同比增长2740.13%。

-

博拓生物营收15.24亿元(+31.62%),净利润7.45亿元(+30.99%),新冠抗原产品驱动。

-

安旭生物营收59.30亿元(+1100.35%),净利润28.78亿元(+1323.67%),新冠核酸+新冠抗原产品驱动,且新冠业务占比近100%。

研发费用率前五:

-

普门科技(20.56%),

-

艾德生物(19.83%),

-

睿昂基因(17.64%),

-

科美诊断(14.49%),

-

华大智造(14.04%);

普门科技是电化学发光技术的国产突破者,2022上半年营收4.47亿元(+25.49%),净利润9950.02万元(+20.72%),研发投入9189.26万元(+29.20%)

销售费用率前五:

-

仁度生物(38.84%),

-

安必平(33.51%),

-

艾德生物(33.14%),

-

中源协和(25.25%),

-

爱威科技(25.24%)。

这是仁度生物科创板上市后首份半年报。作为中国首家上市的RNA技术检测公司,2022上半年,其“核心产品”HBVRNA试剂盒正处于全国推广中,因此销售费用增长较大。

总体而言,新冠红利不会持续太久,相关企业市盈率TTM估值在2-5倍左右,远低于常规业务。当新冠彻底过去,高度依赖新冠产品的中小IVD企业将难以熬过刺骨寒冬。

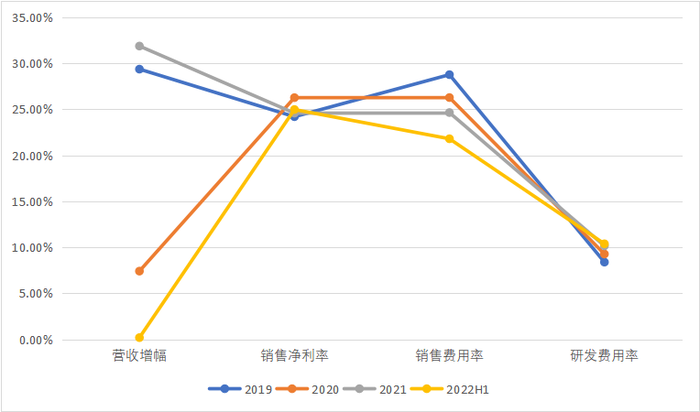

02 研发、销售费用率最高的“烧钱”板块:高值耗材启明研发费用率最高、沛嘉销售费用率最高

高值耗材涵盖:骨科、心血管、眼科等。疫情对该细分领域的负面影响显著,2022上半年平均营收增幅仅0.18%。

在高值耗材创新领域,一方面受制于研发费用和销售费用支出较多;另一方面心血管、骨科进入国家带量采购降价幅度大,利润亏损。这在一定程度上也影响了其营收增幅及销售净利率。

2020年11月,国家带量采购在冠脉支架领域展开,平均降价高达93%,此后2021年9月又进行了人工关节国采,平均降价82%;因此高值耗材销售平均净利率也从2021年开始随之下降。2022年9月第三轮医械国采在脊柱领域公布中标结果。

具体来看:

2022上半年亏损额前三企业:微创医疗、冠昊生物、启明医疗:

微创医疗(心血管、骨科)亏损17亿元(净利润-120.86%),亏损额排第一;

冠昊生物(心血管、眼科)亏损2.47亿元(净利润-849.32%),亏损额排第二;

-

巨额亏损主要因为子公司与Aaren Scientific Inc.签订的人工晶体产品国内独家经销协议提前终止,公司对子公司计提存货跌价准备及商誉减值共2.76亿元。

启明医疗(心血管)亏损2.4亿元(净利润-104.47%),亏损额排第三;

微创医疗(心血管、骨科):2022年上半年营收4.05亿美元(+5.3%),增速远低于去年的20.45%;亏损额高达2.53亿美元(约17亿元)。三大核心板块营收全线下滑。

2020年,微创医疗出现五年来的首次亏损;2021年净亏损额扩大至2.76亿美元;2022年进一步加剧。而其不断分拆上市也没能解决盈利问题。

-

2022年8月,微创医疗第5家子公司微电生理登陆港交所。(5家子公司目前只有“微创脑科学”和“心脉医疗”处于盈利状态)。

究其原因,就如微创财报所述,主要是费用支出加大,包括:

-

期内非现金性费用的增加,包括集团发行可换股债券和附属公司发行优先股等的应计利息等;

-

手术机器人、心脏瓣膜、外科器械以及其他业务分部等分拆上市、商业化等带来费用的显著增加;

-

骨科医疗器械业务、心律管理业务及心血管介入业务用于海外市场开拓、产品推广等投入增加。

其他亏损企业包括:

心通医疗(心血管)亏损1.22亿元(净利润-74.67%);

沛嘉医疗(心血管)亏损9198.60万元(净利润+47.49%);

赛诺医疗(心血管)亏损7462.06万元(净利润+7.61%);

而这些企业也是研发及销售投入最高的。

研发费用率前五:

-

启明医疗(104.93%),

-

赛诺医疗(73.66%),

-

沛嘉医疗(70.23%),

-

心通医疗(63.80%),

-

微创医疗(46.03%);

销售费用率前五:

-

沛嘉医疗(78.01%),

-

启明医疗(58.75%),

-

心通医疗(48.92%),

-

三友医疗(48.08%),

-

大博医疗(40.49%)。

而净利率前五的高值耗材企业,有三家集中在牙科、眼科等消费者医疗领域。

-

心脉医疗(46.46%),

-

正海生物(44.97%),

-

爱博医疗(44.18%),

-

欧普康视(41.68%),

-

先健科技(37.98%)。

心脉医疗(心血管),营收4.59亿元(+26.64%),净利润2.13亿元(+15.40%),主要产品是主动脉及外周动脉介入;

正海生物(骨科、牙科),营收2.31亿元(+15.15%),净利润1.04亿元(+28.36%),口腔修复膜、可吸收硬脑(脊)膜补片产品贡献了85%的收入;

先健科技(心血管)营收5.55亿元(+20.4%),净利润2.15亿元(+5%),产品专注于结构性心脏病、外周血管病、心脏节律管理等领域,并拥有全球首创的铁基可吸收生物材料平台。

值得一提的是,眼科作为消费医疗类高值耗材,产品增长韧性和盈利能力仍然很好。

爱博医疗(眼科)营收2.73亿元(+32.33%),净利润1.23亿元(+35%),产品包括OK镜、人工晶体等;

欧普康视(眼科)营收6.84亿元(+20%),净利润2.58亿(+1%),产品包括OK镜等。

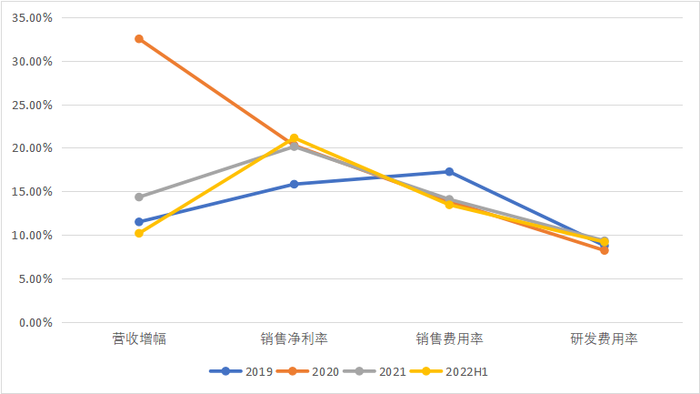

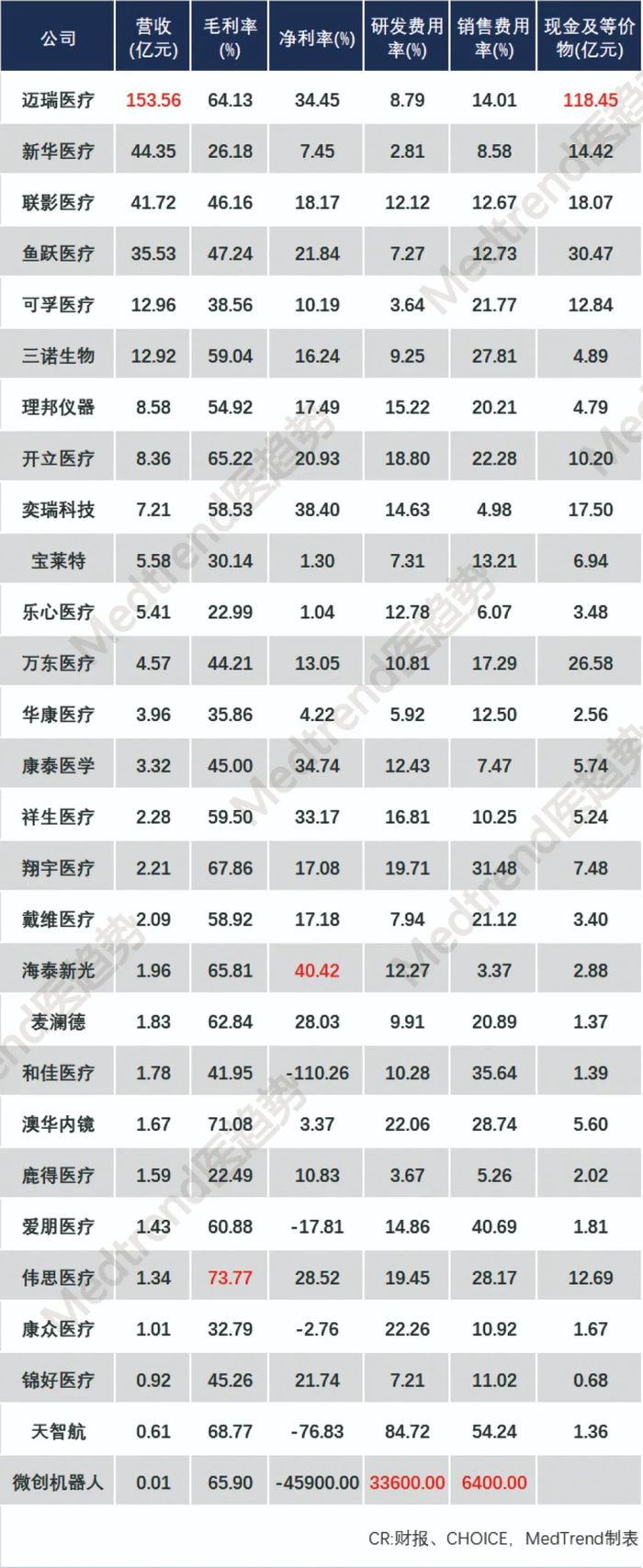

03 波动不大的“稳定”板块:医疗设备销售净利率三年波动小于5%

医疗设备涵盖:影像设备(放射影像、超声、内窥镜、DSA等)、心电监护、麻醉呼吸机、康复设备、家用设备、医疗机器人等。疫情前后对比来看,影响不大。

医疗设备通常来说技术壁垒较高,产品单价较贵,医疗机构采购周期较长,一般有“三年不开张,开张吃三年”的潜规则。此外,研发和销售投入较高,仅次于高值耗材,因此销售净利率在20%左右,低于高值耗材和IVD。

2022上半年,随着中国疫情形势放缓,在疫情下高速增长的CT、呼吸机营收增速放缓。

净利率前五:

海泰新光(40.42%),

奕瑞科技(38.40%),

康泰医学(34.74%),

迈瑞医疗(34.45%),

祥生医疗(33.17%);

海泰新光、奕瑞科技主要为全球医疗影像设备企业提供关键零部件,因此,净利率高主要因为销售费用率分别以3.37%,4.98%位于医疗设备领域最低。2022上半年,

-

海泰新光营收1.96亿元(+45%),净利润0.79亿元(+35.6%),海外营收占比75.67%;

-

奕瑞科技营收7.21亿元(+30%),净利润2.77亿元(+31%),海外营收占比36.52%。

康泰医学产品主要包括:心电监护、血氧仪、超声、诊断试剂等。产品众多但是广而不精。2022上半年营收3.32亿元(-35.50%),净利润1.15亿元(-43.02%)。其净利率高主要源自其营业成本下降28%,销售费用下降10%。此前2020年8月,登录A股首日涨幅高达30倍而引发关注;随着业绩下滑,目前其股价已跌入历史最低。

迈瑞医疗、祥生医疗产品都涉及超声,2022上半年,迈瑞超过了GE医疗,成为中国医疗超声市场TOP1,另一中国超声企业开立排名第五,而祥生医疗并未进入前十。

祥生专注于超声产品,中国市场占有率未列入前十;2022上半年营收2.28亿元(+22.28%),净利润7573.59万元(+60.52%),其净利率高主要源自财务费用下降2573.28%。

迈瑞作为中国医疗设备企业龙头,已经成为一家平台型企业,其产品覆盖生命信息与支持、体外诊断、医学影像三大领域,并形成了协同效应,且境内外业务均衡,2022上半年海外营收占比40%。

在医疗设备领域,平台型企业更具备抗风险能力,产品技术创新企业形成的核心竞争力,也能更好带动盈利。

而技术创新固然重要,但并不是研发费用率越高越好。从2022上半年数据可以看出,研发费用率前五的企业无论营收还是利润都位于下游。

研发费用率前五:微创机器人(33600%)、天智航(84.72%)、康众医疗(22.26%)、澳华内镜(22.06%)、翔宇医疗(19.71%);

销售费用率前五:微创机器人(6400%)、天智航(54.24%)、爱朋医疗(40.69 %)、和佳医疗(35.64%)、翔宇医疗(31.48%)。

微创机器人和天智航是手术机器人领域唯二的上市公司。2022上半年微创机器人研发投入3.36亿(+110.16%)、销售投入0.64亿(+337.74%),一方面由于2022年是其手术机器人商业化元年,另一方面证明手术机器人产业非常“烧钱”。

康众医疗、爱朋医疗、和佳医疗2022上半年都呈现亏损。

-

康众医疗主营产品数字化X射线平板探测器;2022上半年亏损277.2万元(净利润-105.96%);总体来看在影像设备领域核心竞争力较差。

-

爱朋医疗主营产品麻醉监护、注药泵等;2022年上半年亏损2438.6万元(净利润-167.89%)。

-

和佳医疗主营产品超声诊断、DSA、放疗等;2022年上半年亏损1.97亿元(净利润-429.97%)。

未来,受益于中国医疗新基建政策,医疗设备领域部分产业升级、国产替代加速;平台型、产品升级型和技术延伸性强的企业将有更好获益。

评论