文|锌刻度 陈邓新

编辑|高智

亚马逊的打法,有了微妙的变化。

2015年亚马逊策划了“Prime Day”,对标的是早已有之的“6·18”与“11·11”,此后按照一年一次的频率举办。

日前,亚马逊策划了“Prime Early Access Sale”,相当于“Prime Day 2.0”,这意味着一年之内搞了两次大促。

更为微妙的是,距离上次大促仅仅过去了三个月。

那么,亚马逊打破惯例,打的到底是什么算盘?电商新势力崛起,亚马逊该何去何从?押注Rivian,为何成为亚马逊的亏损之源?

电商萎缩,会员数滞涨

2022年,亚马逊遭遇“水逆”。

曾几何时,资本市场津津乐道的是,苹果、微软与亚马逊谁拔得头筹,率先叩开两万亿美元市值的大门。

不承想,这个期待亚马逊始终未能达到。

更为糟糕的是,亚马逊如今不再是华尔街的座上宾,也没有觥筹交错。

截至2022年10月13日,亚马逊的市值为1.2万亿美元,年度跌幅高达32.88%,结束了七年涨的辉煌历史。

亚马逊之所以不受资本市场待见,与其业绩不振息息相关。

据亚马逊的财报显示,2022年第二季度,亚马逊的营业收入为1212亿美元,同比增长7.18%;净亏损为20.28亿美元,而去年同期为盈利77.78亿美元,已连续两个季度亏损。

亚马逊转盈为亏

这其中,电商是亚马逊的核心业务,任何波动都牵动着资本市场的敏感神经。

早在2021年第二季度,亚马逊电商营业收入为532亿美元,增速从第一季度的44%下滑至16%;一年之后,亚马逊电商营业收入为509亿美元,同比下滑了4%。

这意味着,亚马逊电商业务陷入萎缩之中。

对此,亚马逊CFO布莱恩·奥萨维斯基早有预言:“随着疫苗注射率的提升,越来越多人开始恢复正常生活形态,增加的不光是线下购物,还有其他社会交往活动,当然这对于电商业务增长是有影响的。”

此背景下,为亚马逊的电商业务注入更多动力,成为当务之急。

亚马逊的对应之策为再增加一次年度大促,通过一定程度的让利,扭转电商业务营业收入持续下滑的趋势。

不过,这一招能否立竿见影,仍有待观察。

一方面,亚马逊的会员规模停止增长。

据市场调研机构CIRP报告称,截至2022年6月30日,亚马逊在美国拥有约1.72亿Prime会员,与6个月前相同。

那么,如何盘活存量,考验着亚马逊管理层的智慧。

另外一方面,上一次大促卖得并不太好。

据研究公司EMarketer的数据显示,2022年的“Prime Day”全球销售额为125亿美元,同比增长8%左右,而往年的增速都在40%以上。

一名电商从业者告诉锌刻度:“全球多数国家和地区通货膨胀明显,抬高了供应链成本、压缩了消费开支,这个时候刺激消费的难度颇大。”

新势力崛起,蚕食基本盘

抛开全球经济震荡不谈,亚马逊渴望多打“粮食”,还面临四重压力。

首先,与Shein抢年轻人。

Shein是一家跨境B2C电商公司,在时尚和服装类网站的网络访问量排名世界第一,成为海外年轻人的“心头好”。

据公开资料显示,Shein 2021年的GMV约为157亿美元,而2022年上半年约为160亿美元,成长势头肉眼可见。

百亿级美元体量的挑战者,自然令亚马逊寝食难安。

招商证券表示:“除欧美主战场外,Shein也逐步拓展东南亚、中东等新兴市场,持续扩大区域版图,多维探索释放成长空间。”

这意味着,亚马逊的地盘或遭进一步蚕食。

其次,与TikTok比直播带货。

流量变现,一直是TikTok的核心诉求,而电商被公认为流量变现的最佳途径之一,于是2021年2月在印尼上线了TikTok Shop,开启了海外流量变现之旅。

据财联社的报道显示,2021年TikTok电商GMV约为60亿元,2022年GMV目标则接近120亿元,翻了近一倍。

如此一来,TikTok与亚马逊的矛盾不可调和。

事实上,亚马逊早在2019年就涉足了直播带货,也为此倾斜了不少资源。

譬如,在2022年“Prime Day”期间,亚马逊的直播购物频道Amazon Live邀请了喜剧演员凯文·哈特、模特米兰达·可儿以及诸多头部网红一起互动。

但亚马逊的直播带货一直不见起色,却仍处于边缘状态。

一名私募人士告诉锌刻度:“全球消费者的口味各不同,有的注重品牌可信度、有的青睐商品性价比、有的依赖主播的个人魅力,有的看重互动娱乐性……再叠加思维不同、习俗不同、文化不同等营收,加大了海外的直播带货的难度。”

该私募人士进一步指出,虽然海外的直播带货的规模不算大,但如若成功起势,则可能复制国内的发展趋势,对亚马逊的威胁不言而喻。

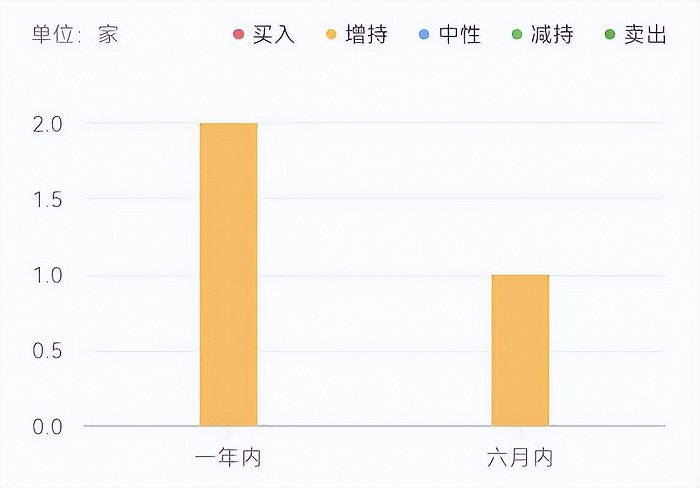

市场看好的声音减弱

再次,与Temu争夺下沉市场。

Temu是拼多多的海外版,延续了高性价比的打法,渴望在海外电商市场占据一席之地。

譬如,Temu设立了3.99美元专区,涉足各类日用百货用品,而据公开数据显示,2022年“Prime Day”,57%的消费者购买的商品售价低于20美元,只有5%的消费者购买的售价超过100美元。

以上可见,Temu与亚马逊的需求出现了重叠,今后与亚马逊针锋相对自然不在话下。

最后,与微软博弈云计算。

电商业务是亚马逊的营收大头,但利润大头却是云计算,在往年的任何一个季度,至少贡献了总利润的一半或者三分之二。

不过,单看财务指标,亚马逊AWS已不如微软Azure了。

2022年第二季度,亚马逊AWS的营业收入为197亿美元,同比增长33%,运营利润为57.2亿美元;而微软Azure的营业收入为209.09亿美元,同比增长20%,运营利润为86.81亿美元。

这意味,亚马逊的云计算面临不可忽视的挑战。

投资“造车”,成为亏损之源

以上可见,亚马逊的经营压力颇大,但更大的压力则来自投资。

早先,亚马逊投资了美国造车新势力之一的Rivian,后者主打的是电动皮卡、电动货车以及电动SUV。

这其中,Rivian的电动皮卡R1T与特斯拉的Cybertruck隔空叫板。

更为关键的是,Rivian抢先特斯拉量产电动皮卡,一跃成为华尔街的“明星”,被外界视为“特斯拉杀手”。

于是乎,Rivian迎来高光时刻。

Rivian于2021年11月登陆纳斯达克,市值一路看涨,一度超越福特、通用、大众等老牌玩家,成为次于特斯拉和丰田的全球第三大车企。

Rivian的汽车

万万没想到,Rivian名不副实。

2021年Rivian生产了1015辆,交付了920辆,没有完成1200辆产量的年度目标,而2022年前三个季度一共交付了12278辆。

须知,仅亚马逊就预定了10万辆电动皮卡,首批1万辆将于2022年年底交付使用,从这个角度来看,Rivian陷入产量不足的窘境。

这么一来,Rivian的市值遭遇重挫。

截至2022年10月13日,Rivian的市值为296.39亿美元,而巅峰时期的市值高达1643.95亿美元,缩水幅度为81.97%。

因而,亚马逊也受到牵连。

亚马逊投资Rivian,2022年第二季度造成的损失为39亿美元,2022年上半年合计损失为115亿美元,成为其亏损之源。

不妙的是,Rivian的前景仍不明朗。

2022年7月,Rivian宣布裁员6%,“在这样的宏观环境下,我们需要设法在没有额外融资的情况下继续增长和扩张,为了实现这一目标,我们简化了产品路线图,并专注于对资本配置最具影响力的领域。”

从这个角度来看,亚马逊的亏损或将持续下去。

总而言之,亚马逊站到了命运的十字路口,一边应对电商新势力的不断挑战,一边因为“造车”承受持续的投资亏损,那么改善业绩将成为亚马逊未来的关键目标。

不过,如若努力的方向错了,那越努力离目标越远。

评论