文|每日财报 楚风

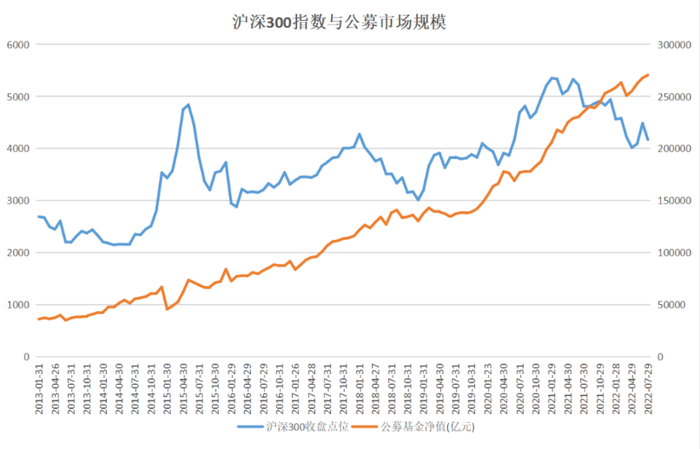

从3万亿到26万亿,公募基金近10年间管理规模增长了近8倍。

从1552只到10010只基金,10年来,公募基金产品类型更加多样化,产品数量也是层出不穷。

在大跃进的背后,是公募基金为基民赚取了不菲的收益,仅去年一年就为基民赚取了7000多亿。基金的赚钱能力获得了广大基民的认可。

那么过去10年中,公募基金具体呈现了怎样的变化?是什么导致了管理规模爆炸式增长?未来发展前景又如何?

公募十年,权益投资更理性

我们现在谈起中国证券投资基金行业的起步,一般以1997年11月14日《证券投资基金管理暂行办法》颁布之后的1998年3月27日南方基金管理公司和国泰基金管理公司分别发起设立的规模均为20亿元的两只封闭式基金——基金开元和基金金泰作为起点。

1998年当年,我国设立了6家基金管理公司,管理封闭式基金5只,募集资金100亿元人民币,截至1998年末,基金资产净值合计107.4亿元。

到2001年9月,我国第一只开放式基金“华安创新”诞生,标志我国基金业发展实现了从封闭式基金到开放式基金的历史跨越,同年10月,《开放式证券投资基金试点办法》颁布,监管的基本框架进一步得到完善。此后,2006年-2007年在股市快速上行的带动下,我国的基金规模出现了第一次爆炸性增长。

近10年,国内公募基金更是取得令人瞩目的成就,市场规模发展迅速,成为国民理财的主流选择。据基金业协会数据,2013年末公募管理规模尚为3万亿元,基金数量为1552只;至2022年6月末,公募管理规模达到26.67万亿元,基金数量为10010只。

2019年至2021年,国民理财意识增强,年轻理财大军崛起,公募基金发展呈现策马奔腾之势,在短短3年间管理规模累计增加12.53万亿元。2013年至2018年,在6年之间,公募管理规模累计增加不足10万亿元。

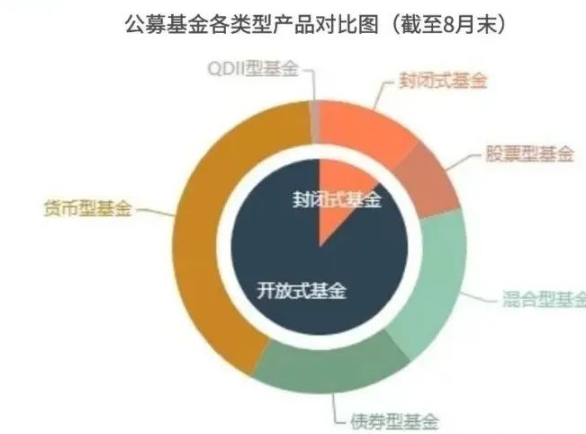

2013年以前,公募基金以权益产品为主,股票基金和混合基金合计占比超过一半,股票基金尤其受到投资者喜爱。以2013年1月末为例,彼时股票基金管理规模占比达到42%,混合基金规模占比达到20.75%。

2015年“股灾”是权益投资的分水岭,股票基金管理规模遭遇重挫,混合基金管理规模也有所下滑。2015年6月中旬,沪深300指数涨至历史高点,随后大幅下挫,短短两个月跌幅超过45%。正是“股灾”行情期间,混合基金管理规模首次超越股票基金,形成权益投资以混合基金为主的局面。

经过“股灾”行情,股票基金和混合基金管理规模大幅下挫。2015年5月末,股票基金管理规模为2万亿元,到2015年8月末骤降至0.725万亿元,短短三个月就减少1.3万亿元;混合基金管理规模也从2015年6月末的2.31万亿元,下降至2015年8月末的1.78万亿元。

往后,股票基金和混合基金变化趋势迥然不同。股票基金管理规模缓慢增长,直到2020年12月末才完全修复2万亿元关口。而混合基金管理规模起伏较大,2015年至2017年都有两个月份管理规模超过2万亿元。

2020年至2021年,在结构性牛市行情中,混合基金发展速度加快。2020年1月末,混合基金就完全修复2万亿元关口,管理规模增长幅度远超股票基金,至2021年末管理规模达到6万亿元。

货币基金黄金时期

2013年以前,货币基金数量和管理规模都比较少,受到广大普通投资者关注度低。2012年末,货币基金数量仅为95只,管理规模占比24.68%。2013年至2017年,货币基金迎来黄金时期,新品发行数量和管理规模快速增长,成为大众理财的首选产品。

2013年之后,货币基金规模出现爆发式增长,主要得益于T+0赎回模式的普及和互联网理财的兴起;2013年6月货币市场出现“钱荒”事件,也推动货币基金的发展。

在T+0模式普及之前,大多数场内上市交易模式和场内申赎模式的货币基金是采用T+1或者T+2赎回模式,意味着基金赎回需要等一两天才能到账。

2012年12月,汇添富基金发布首只场内T+0货币基金——汇添富收益快线货币市场基金。不过,购买场内货币基金的前提是开通股票交易账户,普通居民并不能直接购买。

场外赎回T+0模式真正实现了货币基金的平民化。一方面,T+0赎回模式意味着在当天赎回即可到账,极大地满足了投资者的流动性需求,居民可将其当做“钱包”;另一方面,场外交易也降低的购买门槛。

场外赎回T+0模式也推动互联网货币基金的诞生。2013年6月,我国首只互联网货币基金——天弘增利宝货币基金正式在支付宝上线,也就是现在的余额宝。该产品一经发布,迅速成为国民基金,引发居民理财热潮。

在互联网理财的催化下,货币基金迎来黄金时期。货币基金数量从2013年初的63只,迅速增长至2017年末的348只。在此期间,货币基金管理规模占比多次超过50%,成为规模最大的产品类型。另外,各大互联网理财平台大打价格战,为货币基金推出补贴。

2013年6月,我国货币市场出现“钱荒”事件,极大地抬高了货币基金的收益率。当年,部分货币基金的7日年化收益率一度超过7%,综合收益甚至超过了债券基金,较高的收益率也吸引更多投资者购买。

2018年,货币基金黄金时期接近尾声,发行数量骤然下降,保有量不增反降;2021年末,货币基金保有量剩余333只。即使如此,货币基金仍然是受众面最广的公募产品,至今公募有四成规模是货币基金。

头部效应加强

在过去很长的一段时间内,天弘基金凭借余额宝,整体规模成为公募行业最高的基金公司。2014年3月末,天弘基金总管理规模达到5537亿元,首次在行业中位居第一,其中余额宝管理规模就达到5413亿元。

一直到2020年12月末,天弘基金总管理规模始终维持着行业冠军的神话。到2021年3月末,天弘基金的神话被易方达打破,易方达基金管理规模首次超过天弘基金,登上行业冠军的宝座。

不过,非货管理规模更体现一家公募管理人的投研实力。以非货管理规模来看,十年以来,头部基金公司竞争激烈,冠军宝座几度更换。总的来说,头部公司的竞争格局主要分为三个阶段。

第一阶段:2013年至2015年一季度,头部基金公司的排名相对稳定,华夏基金非货管理规模始终维持第一,紧随其后的是嘉实基金和易方达。在此期间,这三家基金公司非货管理规模排名未变。

第二阶段:2015年二季度至2018年末,头部基金公司陷入纷争局面,竞争与机会并存。不过总的来说,易方达基金以权益基金优势,非货管理规模长期排名第一。

2015年二季度,也就是“股灾”初步阶段,公募非货规模排名发生剧烈变化,华夏基金从第一名滑落至第五名。直至2018年末,15个季度,其中11个季度易方达基金非货管理规模位居第一。此期间,富国基金、博时基金和工银瑞信基金曾短暂挑战冠军的地位,管理一度超越易方达。

第三阶段:2019年至今,易方达基金非货管理规模始终维持行业第一的地位。2021年6月末,易方达基金非货管理规模首次突破一万亿元,大幅超越行业第二名。在易方达之后,华夏基金、广发基金和富国基金竞争激烈,第二名的位置多次更换。

值得一提的是,以货币基金发家的天弘基金,2019年非货管理规模开始奋力追赶。2018年末,天弘基金非货管理规模仅为49.67亿元;2019年至2021年,天弘基金非货管理规模分别为368亿元、1190亿元和2855亿元,并在2022年三季末突破3000亿元。

以2022年中的非货币型规模排名来看,超5000亿的公募基金数量达到8家,分别是易方达基金、华夏基金、广发基金、富国基金、招商基金、汇添富基金、南方基金、博时基金。管理规模1000亿元以上的基金公司更是达到了40家。

我们注意到,过去10年期间,基金公司凭借强大的投研团队、完善的承销代销销售渠道以及众多明星经理的加持,头部效应越来越加强。未来10年,随着零售财富管理市场持续增长、资管机构化程度提升、养老金顶层改革提速、资本市场改革深入以及资管新规进一步落地,国内公募基金行业有望持续保持高速增长,头部基金公司也将更会受益于行业的大发展。

后续我们也将重点分析10年来发展迅速的基金公司,敬请期待。

评论