文|面包财经

国庆长假前,国联证券发布70亿元定增预案,拟非公开发行不超过6亿股。这已是公司A股上市以来的第二次定增。

国联证券的前身为无锡证券,最早成立于1999年,2002年经证监会批准正式更名为国联证券有限责任公司。上市后,公司多渠道对资本金进行了补充,净资本规模得到了快速提升。业务方面,公司逐渐从过去的通道佣金业务,逐渐向信用业务、自有资金投资业务等转型。

2022上半年,在券商整体业绩普遍下滑的情况下,公司的营收及归母净利润实现双增长,但核心风控指标的下滑仍值得关注。

两年两次定增,股权融资规模将超百亿

国联证券于2015年7月在香港主板上市,5年后2020年7月,国联证券登陆A股,公司也成为第13家A+H两地上市券商。

数据显示,国联证券在A股IPO募资总额约20.22亿元;上市后仅半年,2021年2月公司便抛出首次再融资计划,拟定增募资不超过65亿元。2021年10月,该定增落地最终募集资金约为50.9亿元。

而此次国联证券发布的70亿元定增预案,是公司上市后的第二次定增计划,距离上次定增实施仅相隔一年。若加上此前的IPO募资及已实施的定增计划,公司在A股的股权融资规模或将超过百亿。

国联证券在公告中表示,2021年公司完成非公开发行后仍旧存在资本短缺的情况,为积极应对证券行业的结构性调整,全面提升公司的综合竞争力,公司拟再次通过非公开发行A股股票的方式扩大资本规模、夯实资本实力,在巩固优势业务的基础上,持续提升综合服务能力。

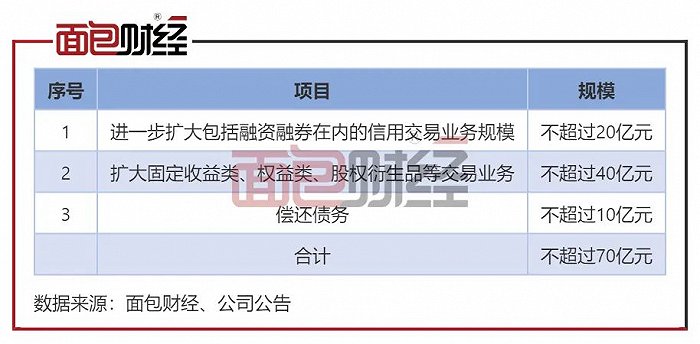

公司拟将此次70亿元募集资金全部用于进一步扩大包括融资融券在内的信用交易业务规模、扩大固定收益类、权益类、股权衍生品等交易业务以及偿还债务。

定增预案发布的同一天,国联证券还发布了前次募集资金使用情况报告,该报告显示公司的前次定增募集资金均已使用完毕,主要用于信用交易业务和固收、权益等交易业务。

虽然公司的募集资金均以使用并投向业务,但上市后两年两次定增,其融资是否过于频繁?除此之外,公开信息显示,公司自A股上市以来已发行了超240亿元的金融债,用于偿还债务。

2022上半年营收净利润双增长

财报显示,2022上半年国联证券实现营收12.74亿元,同比增长12.71%;实现归母净利润4.37亿元,同比增长15.37%。在券商业绩普遍下滑的情况下,公司不仅实现营收净利润双增长,且增幅领先同业。

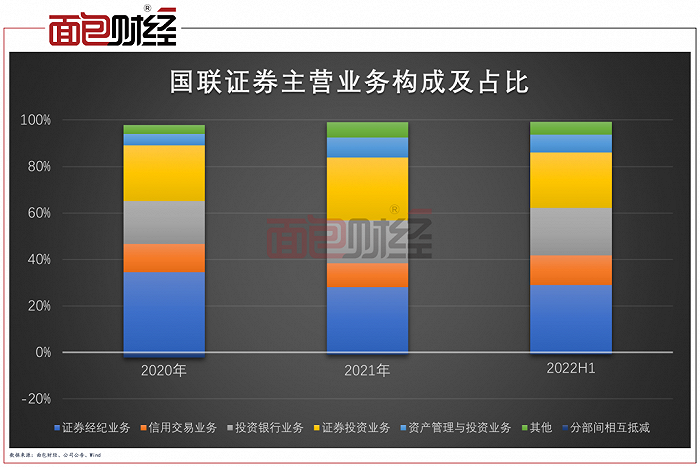

从营收结构来看,经纪及财富管理业务仍是公司主营收入中占比最大的业务,但占比较上市首年下降明显,且业务增速远低于信用交易及交易类业务。

2022上半年,国联证券的经纪及财富管理业务实现营收3.75亿元,同比增长5.49%,在主营业务中占比为29.46%。较2020年的占比36.17%相比,下降了6.71个百分点。

公司的信用交易业务实现营收1.64亿元,同比增长17.99%;投资银行业务实现营收2.66亿元,同比增长32.49%;证券投资业务实现营收3.08亿元,同比增长14.45%。以上三项业务在主营收入中的占比分别为12.89%、20.85%和24.20%。

主要风险控制指标下降

证券行业是资本密集型行业,资本的规模直接决定其业务规模,也与其风险抵御能力直接相关。除了调整业务结构实现盈利外,风险控制及管理更是券商实现可持续发展的前提,除净资本相关指标外,以流动性为核心的风险控制指标也尤为重要。

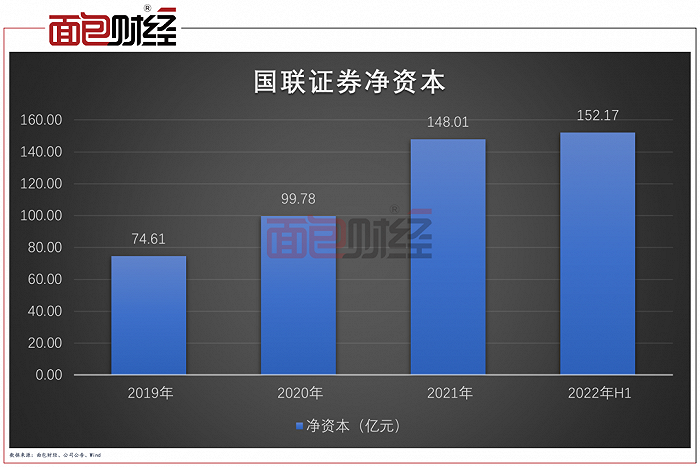

截至2022年6月末,国联证券的净资本约为152.17亿元,较上年末增加4.16亿元,增幅为2.81%。从历史数据来看,国联证券自A股上市及前次定增实施以来,公司的净资本规模增幅较为明显,由2019年末的74.61亿元,增长至2021年末的148.01亿元。

虽然净资本及业绩出现了较快增长,但公司的部分流动性风险指标的下降仍需要注意。

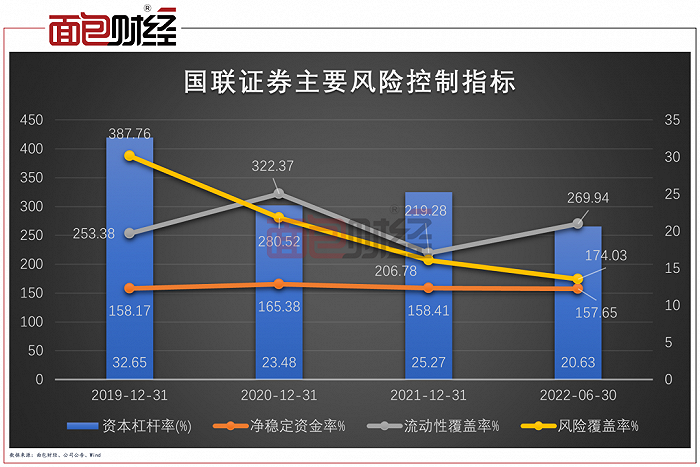

截至2022年6月末,国联证券的风险覆盖率为174.03%,较上年末下降32.75个百分点;资本杠杆率为20.63%,较上年末下降4.64个百分点;净稳定资金率为157.65%,较上年末微降0.76个百分点。仅流动性覆盖率较上年末增加50.66个百分点至269.94%。

与其他上市券商相比,公司的资本杠杆率、净稳定资金率以及流动性覆盖率均处于41家上市券商的中水平,排在20名左右,但该公司的风险覆盖率仅高于天风证券、东北证券、广发证券和中金公司,排在倒数第五位。

评论