文|氨基观察

万物皆周期。

过去两年,因为市场诸多因素导致,医疗器械行业步入漫漫熊途。但在政策的引导下,不少行业或迎来转机。

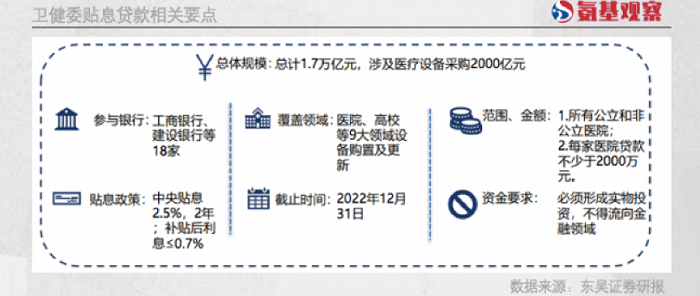

新冠疫情之后,一场以公立医院扩容为主的“医疗新基建”拉开序幕,医疗器械行业迎来强力增长引擎;今年9月份,“贴息贷款”政策的出台,又为医疗器械行业送上助攻。

综合来看,部分医疗器械行业,必然会因为“医疗新基建”而走向高速发展通道。例如,基因检测行业。

大家知道,目前我国医疗资源分布不均,不到10%的三级医院,承接了超过50%的患者。基因检测行业也不例外。三级医院数量有限,造成医疗资源及诊断需求出现严重不匹配的情况。

一直以来,提升下沉市场渗透率,都是基因检测行业的目标。如今,力道十足的“医疗新基建”政策,将会显著加速这一过程。

当然了,对于基因检测行业的发展来说,政策只是干扰项,而不是决定项。本质上,基因检测行业最大的利好,还是来自于其本身:

人类对于基因检测应用的探索,才刚刚起步。未来,基因检测行业会随着应用领域的不断拓宽而持续蓬勃向上。

只是,基因检测行业与其它医药细分板块一样,是一个需要“耐心”的领域。

01 医疗新基建风口下的一张明牌

在医疗新基建风口之下,基因检测行业或是最为受益的板块之一。

本轮医疗新基建的核心,是解决我国“资源不足、质量不高、结构不合理”的问题。中长期来看,医疗基础设施建设将会持续进行,医疗器械的新增配置需求会一直存在。

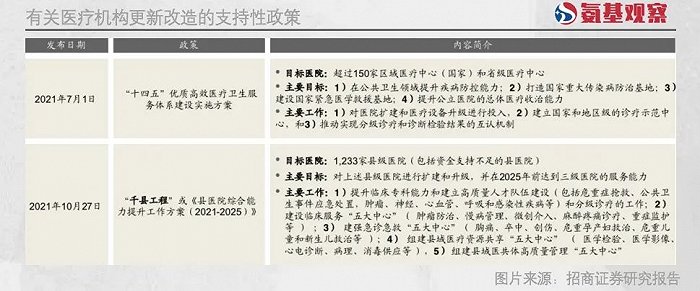

如下图所示,医疗器械行业的增量预期来自两方面:一是头部医院的升级改造,二是下沉市场渗透率的提升。

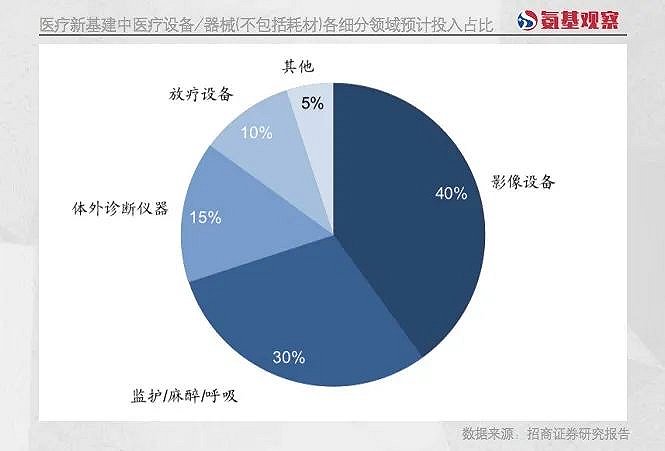

由于医疗新基建的目标是从上到下提升医院的诊疗能力,因此受益的医疗器械主要包括影像设备、体外诊断仪器等。

而作为体外诊断的重要组成,“基因检测”的需求提升也将是确定性事件。原因在于,基因检测是提高诊疗质量不可或缺的手段。

基因组学技术的发展,使得众多疾病的诊断从粗放走向精准,让我们在与病痛的斗争中,向前迈了一大步。

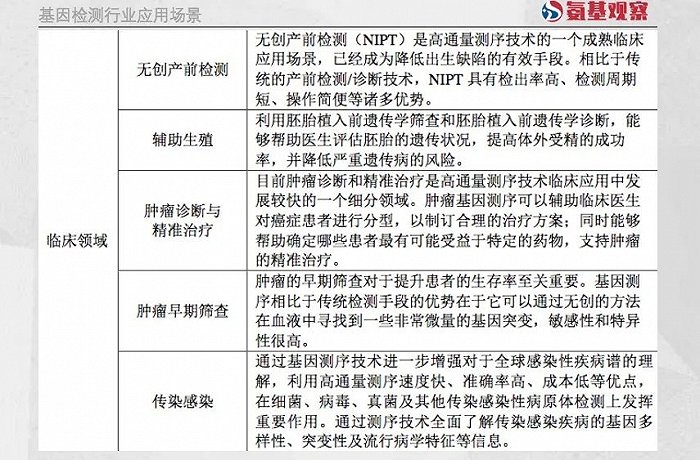

可以看到,近年来基因检测在临床中的应用逐步扩大,已从NIPT向肿瘤、遗传病诊断、心脑血管等方面过渡。

正如CT、核磁共振一样,未来基因测序设备,也将是各级别医院提高诊疗能力的必备武器。事实上,近年来医院已经成为基因测序设备的重要采购方。

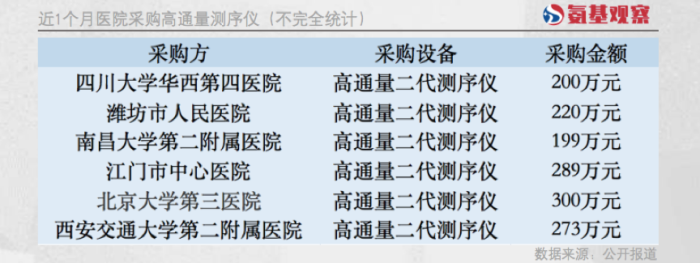

根据公开信息,自9月份以来就有包括淮坊市人民医院、江门市中心医院等多个省市的不同级别医院,发布高通量测序设备的采购公告。

随着医疗新基建政策的逐步推进,医院对于基因测序设备的采购,大概率会进行一步增加。

而在医疗新基建风口中,基因测序设备的增量需求不仅来自医院,还包括高校。2022年9月7日,国务院常规会议提出的专项再贷款与财政贴息配套政策,覆盖领域包括高校。

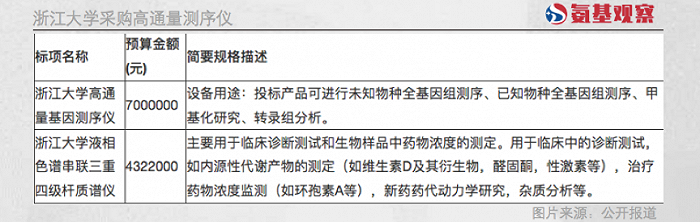

因为科研目的,高校对于基因测序设备同样有所需求。如下图所示,浙江大学在2019年的一次公开招标中,单次采购基因测序设备金额达700万元。

不难预见,在“贴息贷款”政策的推动下,高校对于基因检测设备的需求,也会继续释放。

综合来看,面对“医疗新基建”这一历史机遇,基因检测行业迎来拐点是大概率事件。

02 基因测序命脉的增长密码

基于确定性的机会,哪些企业有望脱颖而出呢?答案在于三点:产品布局是否广泛、整体方案解决能力是否足够、数据库服务能力是否突出。

首先来看产品布局维度。

目前,终端对于整个基因测序仪的需求可谓多样。因为基因测序技术在不断向前,从二代高通量测序到三代单分子测序技术发展;与此同时,不同代别的基因测序仪也在更迭,例如二代测序仪器便往“小型化”和“超高通量”方向发展。

这意味着,只有布局更为全面的企业,才能满足更多客户的需求。也正因此,你可以看到,包括贝瑞基因等在内的领军企业,都在广泛布局。

例如,贝瑞基因不仅二代基因检测设备国内领先,更是国内首个推进三代基因检测设备落地的公司,形成了“3+1”的整体布局:

“3”指的是以“NextSeq CN500”、“NovaSeq6000Dx-CN-BG”为代表的二代测序平台,以及Sequel II CNDx为代表的第三代测序平台。

“1”,指的三代测序技术的桌面测序仪,兼顾性能和性价比优势,有助于渗透到更多细分领域。

再来看整体方案解决能力。

基因测序仪器不是简单的设备销售,而是针对特定疾病的检测或诊断等临床需求,为医疗结构提供一体化的解决方案,包括实验室建设、仪器设备配备、人才培养及能力提升等。

在这一背景下,谁能快速响应客户需求,必然能够脱颖而出。由于积累丰富的整体解决方案经验需要长时间的积累,因此实力雄厚的老牌选手拥有更多优势。

还是以贝瑞基因为例。目前,贝瑞基因已为百余个实验室已在各级医疗机构投入运营。这也意味着,不管是标准化方案还是高度个性化方案,其都具备丰富的“复制”经验。

最后看数据库服务能力。

样本在上机测序后产生的下机数据需经过一系列数据处理、分析、 解读才能最终出具临床检测报告。临床检测报告的准确性,一定程度上取决于基因测序数据分析解读能力,以及用于比对的数据库。

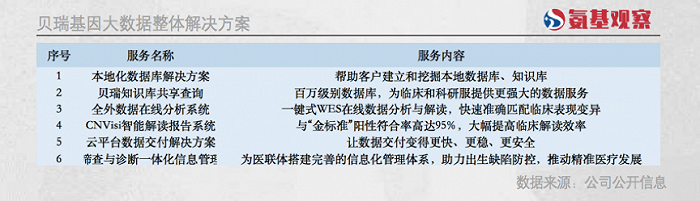

也就是说,能否帮助客户建立完成、标准、高品质的数据库至关紧要。某种程度上,只有经过长年累月积累了庞大数据库头部玩家,能够为终端客户提供更多支持。

例如,在助力“贴息贷款”政策时,贝瑞基因便提到,能够为客户提供本地化数据库解决方案、知识库共享查询等服务。

一个木桶能装多少水,是由最短的那块木板决定的。显而易见的一点是,基因检测仪器领域企业需要构建均衡平衡的综合能力,才能收获更多红利。

时代的大浪席卷而来,但机会总是留给有准备的选手。

03 从设备到试剂的层层传导

实际上,“医疗新基建”给基因检测行业带来的利好,不局限于检测设备领域。

你也知道,在基因检测行业,价值百万的检测设备并非最主要的收入来源,每次检测所需的库制备试剂盒、测试板、流动槽和试剂等耗材才是基因检测厂商收入的大头。这是由行业“剃须刀+刀片”商业模式决定的。

相比于基因检测设备的“一次性收入”,耗材收入是更为稳健的现金流。这一点,全球高通量测序巨头因美纳是最好的例子。

截至目前,因美纳仪器出货量已超过2万多台,这为其带来了丰厚的耗材收入。2021年,因美纳耗材收入29.11亿美元,占其收入比重达70.84%。

正是在仪器+耗材的增长驱动下,因美纳的收入从2006年的1.85亿美元,增长至2021年的45.26亿美元。

不管是测序设备还是试剂,都有着丰厚的利润空间。持续增长的收入,也为因美纳带来了可观的利润,从2006年的4000万美元,增长至2021年的7.6亿美元,2019年还曾创下9.9亿美元的记录。

在国内,部分企业也会重复这一发展轨迹。可以看到,国内基因测序领头企业,同样也是“仪器+耗材”双重布局。

就拿头部公司贝瑞基因来说,其围绕生育健康和遗传病检测领域多线布局,已拥有超10款产品:

基于二代测序技术,公司不仅拥有无创产前基因检测产品NIPT、还在辅助生殖领域埋下重兵,比如科孕安(胚胎植入前遗传学检测)、携心安扩展性携带者筛查(标准版)等王牌产品。

基于三代测序技术,公司更是布局了3代地贫、3代SMA(脊髓型肌萎缩症)、3代CAH(先天性肾上腺皮质增生症)、3代FXS(脆性X综合症)产品,成为二代测序技术的强力补充。

从功能来看,这些产品刚需特点显著,并且涵盖生育全周期,将会在“医疗新基建”的推进过程中受益明显。

正如上文所说,随着医疗新基建的推进,基因检测行业的渗透率将会显著提升。过去,限制生育健康和遗传病检测领域发展的核心因素之一,便是分布不均的医疗资源。在“医疗新基建”的策略之下,这一问题将会迎刃而解。

而贝瑞基因等企业,已通过提供整体方案的优势提前培养客户黏性,最终让客户持续性采购自产的高毛利的专用型试剂。

对于部分行业来说,“医疗新基建”只是短期红利;但对于基因检测行业而言,这一政策的影响注定是极其深远的。

04 总结

虽然在二级市场,基因检测行业跟随市场大起大落,如今依然处于低迷阶段,但并没有改变在持续向好的事实。

就行业本身来说,基因检测各细分市场都在不断成熟。

例如在遗传学检测领域,从一级预防到二级预防再到三级预防,因为贝瑞基因等企业的努力,产品端得到不断完善。虽然出生人口有所承压,但在品类扩张等逻辑之下,总需求依然在稳步上升。在肿瘤检测领域,随着技术的进步,基因检测在早筛、诊断、预后环节的必要性日渐增加。

而在政策层面,不管是分级诊疗的大方针,或者是LDT试点的行业利好,都在促进基因检测行业持续往好的方向前进。

如今,“医疗新基建”的推进,更是加速了行业向上的步伐。或许,距离基因检测行业的反转时刻已经不远了。

评论