文|懂财帝 嘉逸

登录支付宝或微信,进入蚂蚁保或微保,综合评估健康、财产状况,借助智能工具拆解分析保险产品信息和理赔条款,最后确认投保人信息,完成线上付费与投保。

这是近年来,中国保险消费主力——80、90后以及00后年轻人最新潮、最流行的购险方式。

并且值得注意的是,从投前到投后,互联网保险代销平台都没有强行推送硬广告,而是以柔性亲和的方式帮助用户理解保险,为其提供专业、个性化的产品配置策略和智能解析工具。

凭借着渠道与服务创新,蚂蚁保、微保们实现了指数级增长,它们已经成长为中国保险行业的重要一极。

蚂蚁保平台在截至2020年6月30日的12个月间,促成的保费及分摊金额高达518亿元,微保平台同年8月的活跃用户规模超过8000万。

但随着流量红利消逝,《关于开展互联网保险乱象专项整治工作的通知》等政策文件的相继出台,草莽时代很快终结。互联网保险代销随即转换到以“留量”、深服务为核心命题的新竞争阶段。

围绕这一行业趋势,懂财帝深入变革“风暴眼”,选取蚂蚁保、微保、水滴保、慧择作为样本分析标的,将尝试解答:

1 | 互联网保险代销的核心价值是什么?

2 | 互联网代销平台如何满足新客户群体的购险需求?

3 | 竞争下半场,互联网保险代销平台如何突围破局?

4 | 互联网保险代销未来的发展趋势与风险。

传统保险“高光消退”

根据《保险专业代理机构监管规定》,保险专业代理机构可以(1)代理销售保险产品;(2)代理收取保险费;(3)代理相关保险业务的损失勘查和理赔;(4)经营监管部门批准的其他业务。

换言之,互联网保险代销平台不能开发保险产品,其核心价值是渠道与场景。

对于传统保险公司而言,渠道就是生命线。安信证券分析师在研究报告中提到,“渠道之重,重于泰山。金融机构无论如何强调渠道的重要性都不为过。”

但研报也显示,大多数传统保险公司直到2017年才开始重点布局To C渠道。因为此前,在线下保险代理人“人海战术”驱动下,保险行业实现了超速增长。

2017年9月是转折点。受原保监会发布134号文影响,粗放的人力扩张模式陷入瓶颈。

据中国平安2018年披露的财务数据,报告期内,寿险及健康险NBV(新业务价值)增速为7.3%,而代理人渠道NBV增速仅为5.9%,旗下130余万保险代理人的人均NBV仅同比增长1.1%,拖累业绩增长。

与此同时,80、90后年轻人加速崛起,取代60、70后成为了中国保险消费的主力军。据复旦大学与平安人寿联合调研数据,2019年,80、90后新增保单占比已达48.9%。

但80、90后年轻群体并不喜欢被营销、被打扰,也不喜欢繁琐的保险条文。他们是互联网原住民,更青睐线上化的交流方式和互联网购险渠道。另外,他们还期待个性化的保险产品与智能化服务。

新客户需求不断涌现,缺乏互联网渠道、场景和思维的传统保险公司却难以承接。即便头部险企“重仓”数字化转型,但其线上触达客户的能力仍远逊于互联网保险代销平台。

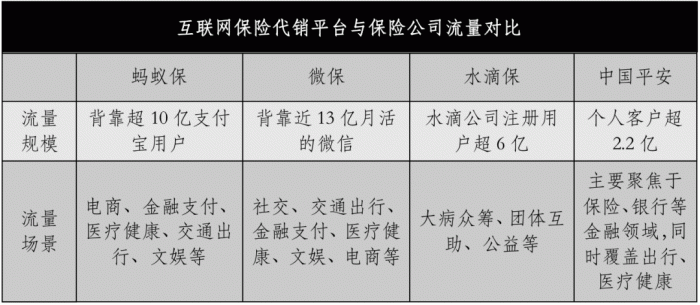

截至今年6月底,平安集团个人客户数已超过2.2亿。但蚂蚁保背靠支付宝,潜在用户规模超10亿;微保背后的微信,月活近13亿;水滴保背后的水滴公司注册用户规模也已超过6亿。

流量场景方面,平安集团主要聚焦于保险、银行等金融场景,旗下汽车之家覆盖了交通出行场景,平安好医生覆盖了医疗健康场景。

但相比之下,蚂蚁保、微保间接覆盖的流量场景明显更为丰富多元,水滴保覆盖的场景更为垂直。

互联网时代,渠道场景为王。

为了保住渠道生命线,传统险企们纷纷“牵手”蚂蚁保、微保、水滴保等持牌的To C流量平台,以期提升获客及触客效率。

互联网保险代销“破局”

“互联网化并不是‘万金油’。”一位保险业资深人士表示,公域流量的“宽”和保障型需求的“窄”很难在互联网平台实现充分匹配。

事实也证明,与公募基金等理财产品相比,保险更为低频、购买链条更长。这就意味着,在前端,互联网保险代销平台必须更精准地找到有相应保障需求的客户群体。

要讨论这一问题,我们可以先分析蚂蚁保、微保、水滴保、慧择的流量属性与获客模式。

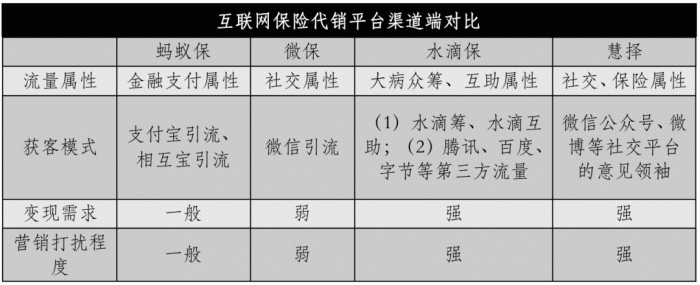

蚂蚁保是金融支付属性,本身与保险强关联。但由于支付宝平台上的金融产品众多,难以精准获客引流。因此蚂蚁集团于2018年10月推出了大病互助计划——相互宝,以打造一个与保险关联性更强的流量池。

公开数据显示,相互宝鼎盛时期的用户规模超过1亿,关停前的用户规模仍高达7500万。

微保是社交属性,依靠微信引流,一直较为佛系,极少打扰用户。

水滴保有两条获客渠道,一是水滴筹、水滴互助等自有平台,二是腾讯、百度、字节等公域流量池,其流量天然具备大病众筹、互助属性,与保险保障需求强关联。

慧择依靠微信公众号、微博等社交平台的意见领袖完成营销获客,其流量既有社交属性,也更聚焦于保险保障需求。

精准获客只是第一步,产品,尤其是引入个性化、差异化保险产品,才能更充分满足客户的保险保障需求。

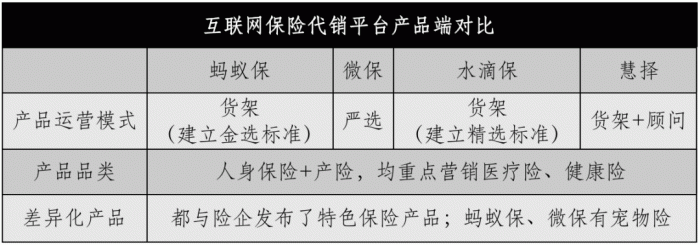

四家保险代销平台的打法各有差异。蚂蚁保、水滴保选择了产品货架模式,并于今年创建了金选、精选评价体系来帮助客户减少信息差,希望将客户的保险保障需求与合适的保险产品相匹配。

不过,蚂蚁保对外公布了其金选体系的标准,而水滴保仅在精选页面展示了“产品百里挑一、高性价比、更多用户徐选择”的标签。

微保一直秉承着严选策略,平台只联手市场头部15%的保险公司。

慧择是货架+顾问模式,意在通过线上保代的顾问式服务来促成交易。

上文提到,互联网保险代销平台没有开发保险产品的资质。但现实中,他们可以基于用户数据,将需求反馈给保险公司,共同打造出差异化的保险产品。如微保联合镁信健康、泰康在线共同推出的药神保,慧择与国联人寿等险企共同推出的达尔文系列。

目前来看,四家平台均以C2M模式联手险企发布了特色保险产品。但蚂蚁保、微保的产品差异化能力明显更强,两个平台还代销了宠物险。

“完整的产品应当是产品本身+配套服务。”中信建投证券分析师认为,保险服务创新将构建护城河优势。

在懂财帝看来,互联网流量见顶的大背景下,进阶深服务将是互联网保险代销平台“留量”的关键。

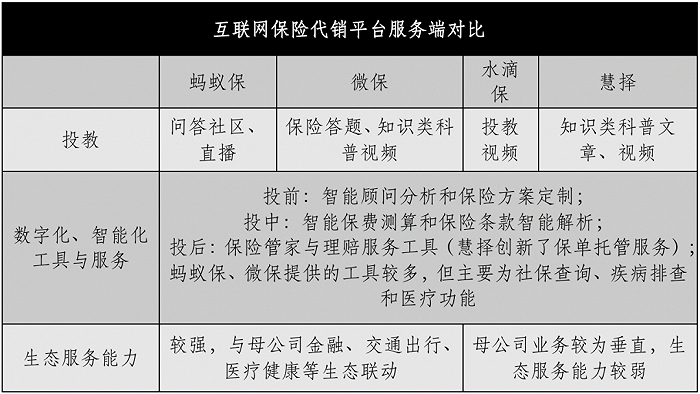

玩家们早已嗅到了行业变革的气息。代销平台均在重要位置设立了保险投教专区,通过问答、直播、文章等柔性亲和的形式,来唤起客户的保险保障意识。

打造数字化、智能化工具和服务是近两年的行业潮流,代销平台之间的能力相对同质化。

在投前,四家平台均能为用户提供智能顾问分析和保险方案定制服务。在投中,智能保费测算、保险条款智能解析亦是标配能力。在投后,保险管家和相关理赔服务工具均已上线。但其中,慧择推出的保单托管服务较为创新。

生态服务能力是蚂蚁保、微保与水滴保、慧择之间的最大差异。

蚂蚁保、微保背靠蚂蚁集团、微信,能进一步为客户提供财富管理、医疗健康、交通出行等服务,最大限度延长客户的LTV。但水滴保、慧择的母公司的业务较为垂直,生态服务能力相对较弱。

“风暴”后重建

2021年8月,一声哨响,互联网保险代销草莽时代落幕。

银保监会在《关于开展互联网保险乱象专项整治工作的通知》中提出,将重点整治销售误导、强制搭售、费用虚高、违规经营和用户信息泄露等突出问题。

文件还要求,在互联网宣传和销售保险过程中不得使用误导性词语,停售产品须提前告知;禁止使用“零首付”“红包补贴”等字眼宣传销售。

实际上,监管风暴早在2020就已开始酝酿。当年9月,银保监会在《非法商业保险活动分析及对策建议研究》一文中明确表示,网络互助平台本质上具有商业保险特征,但目前没有明确的监管主体和监管标准,处于无人监管的尴尬境地。

3个月后,《互联网保险业务监管办法》正式发布,明确了持牌经营要求,禁止非保险机构开展互联网保险业务。

至此,网络互助“梦碎”,水滴互助、轻松互助、相互宝等平台相继关停,退出历史舞台。

蚂蚁保、水滴保两个平台都丧失一个与保险强关联的流量池,水滴保同时还丧失了一条重要的获客渠道。

但他们来不及惆怅,因为互联网保险代销行业已迅速切换至以“留量”、深服务为核心命题的新竞争阶段。中金公司预计,到2030年,中国互联网代销保险收入的潜在市场规模将超过6000亿人民币,是2020年市场规模的十倍。

6000亿蛋糕极其诱人,懂财帝认为,要想品尝奶油的甜蜜滋味,互联网保险代销平台必须回归核心价值:

(1)让不同层级客户的保障需求与合适的保险产品精准匹配;

(2)基于庞大的客户数据与精准的客户洞察,助力保险公司制定出更加普惠、更加个性化的保险产品,并帮助保险公司实现降本增效。

而这并不是易事。虽然蚂蚁保、微保、水滴保、慧择在产品端和服务端的能力已有很大提升,但他们都还未解决精准获客,以及引导客户从短期险向长期险过渡等诸多难题。

新的规则带来新的挑战,平台公司换帅,主动或着被动。2022年,蚂蚁保、微保曾经的核心掌舵人相继离职。

去年1月,原蚂蚁集团副总裁、蚂蚁集团保险事业群总裁尹铭离职。而几个月后,他又回归蚂蚁。今年7月,尹铭再度离职,加入阳光保险集团。

同月,微保董事长刘家明也正式离职。公开资料显示,刘家明是微保元老级人物,早期主要负责制定发展方向、搭建团队、申请保险代理牌照等工作。

蚂蚁保与微保均在风暴后调整,从业务到人事。而对于中小平台水滴保、慧择来说,潜在的流量危机或许是未来发展的一个大难题。毕竟互联网巨头家里还有“余粮”,而资本市场留给中小公司转型突围的时间却不多了。

参考资料:

1 | 安信证券,张经纬,《保险行业专题:渠道之争,鹿死谁手?》

2 | 中信建投证券,赵然,《重新审视互联网保险/保险科技的投资逻辑》

说明:数据源于公开披露,不构成任何投资建议,投资有风险,入市需谨慎。

评论