记者 | 庞宇

遭遇实控人、机构投资者大举减持后,昌红科技(300151.SZ)“强势”推出8亿定增。

昌红科技10月20日公告,公司2022年度向特定对象发行A股股票事项获得深圳证券交易所受理。本次定增拟募集资金总额不超过8亿元,拟用于“高端医疗器械及耗材华南基地建设项目”、“总部基地改造升级项目”以及补充流动资金。

本次向特定对象发行股票的数量上限1.51亿股,李焕昌及其一致行动人王国红不参与此次认购。经测算,发行完成后,李焕昌与其一致行动人王国红合计持有公司股份比例为31.46%。李焕昌仍为公司实际控制人。

值得注意的是,昌红科技此次定增募投项目之一与前次可转债募投项目高度相似,但目前来看,可转债项目效益还远不及预期。在此情况下,公司再次推出大手笔募投项目,未来效益是否能够保证?

今年年初以来,昌红科技股价大幅走低,当前股价较去年年末高点已累计跌去超55%。

前次募投项效益还远未达预期,又推出8亿定增

据了解,本次定增募集资金中2.65亿元拟用于“高端医疗器械及耗材华南基地建设项目”。该项目由公司及全资子公司深圳市柏明胜医疗器械有限公司(以下简称“深圳柏明胜”)共同实施。该项目将在总部园区内建设自有产权的高端医疗器械及耗材生产基地,新建十万级洁净车间,购建先进的高端医疗耗材产品生产线。

昌红科技认为,公司现有租赁厂房存在楼层高度不足、立柱间隔较窄、建筑较为老化等问题。本项目的实施将有利于公司扩张医疗耗材业务、完善华南基地医疗耗材产能布局,同时也将提高公司生产制造场地的稳定性和适配性,降低公司经营风险,节约租金成本。

在昌红科技看来,这一项目拥有广阔的市场前景及可观的投资回报。待项目达产后,将实现年营收3.36亿元,净利润0.70亿元,内部收益率达22.51%。

2022年上半年公司净利润为0.70亿元。这意味着,该定增项目将成为昌红科技未来盈利的核心来源之一。

实际上,为提升医疗器械业务,昌红科技曾于2020年8月披露定向发行可转换公司债券预案,拟募集资金4.6亿元,其中,3.25亿元用于“高端医疗器械及耗材生产线扩建项目”。

该项目与此次定增项目相似度较高,两个项目均由深圳柏明胜实施,不同的是,此次定增项目在总部自有基地上建设,可转债项目实施厂房是以租赁形式获取。

不过,可转债项目实施并不顺利。昌红科技发行可转债募集资金于2021年4月到账。2021年10月,公司便以原募投项目实施地点厂房空间受限为由,宣布调整该募投项目的计划,将“高端医疗器械及耗材生产线扩建项目”进行分期实施,深圳柏明胜实施项目(一期);新增的实施主体浙江柏明胜实施项目(二期),为浙江柏明胜前期项目“高分子医疗耗材产业园”的一部分。同时,将原募投项目建设周期由12个月调整为36个月。

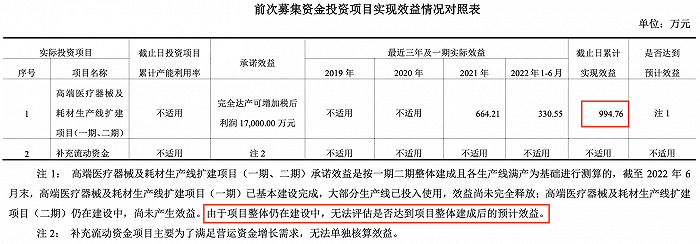

今年8月,昌红科技发布公告称,截至2022年6月末,可转债项目“高端医疗器械及耗材生产线扩建项目(一期)”已基本建设完成,大部分生产线已投入使用。不过,“由于项目整体仍在建设中,无法评估是否达到项目整体建成后的预计效益。”

截至今年上半年,昌红科技使用募集资金进行现金管理的余额为1.82亿元,占公司募投资金总额的近四成。

值得注意的是,昌红科技在公告调整募投项目时曾明确,调整后的“高端医疗器械及耗材生产线扩建项目”达产后预计年销售收入为7.64亿元,净利润1.70亿元,相较于调整前的预计收入3.64亿元和净利润0.97亿元,盈利能力大幅增加。而如今一年时间过去,该项目累计实现效益仅994.76万元。

对于这一情况,昌红科技证券部人士表示,主要受到疫情影响,所以效益没有预期好。

那么,在已有募投项目效益不及预期情况下,昌红科技此时再推出募投项目的效益是否能够保证?

据了解,昌红科技以模具制造业务起家,目前主要产品为医疗器械及高分子塑料耗材、OA设备及模具产品。2022年上半年,OA注塑业务占公司总营收比重约56%,医疗器械及耗材业务占比约34%。

财务数据显示,2020年,昌红科技医疗产品需求大增,从而带动公司业绩大涨。2021年,由于与疫情直接相关的产品销售收入减少并且毛利降低,公司实现营业收入11.27亿元,与上一年基本持平,但归母净利润为1.12亿元,同比下滑33.77%,扣非净利润同比更是大幅下滑42.49%。

2022年上半年,昌红科技实现营收5.69亿元,同比增长3.57%,归母净利润0.70亿元,同比增长30.32%。

但昌红科技对于自身业绩似乎不太有信心。今年6月份,公司发布公告,拟调低员工持股计划业绩考核指标。对2022年、2023年、2024年扣非净利润目标分别下调1752.7万元、2278.51万元及2979.59万元,下调幅度分别达公司2021年净利润的20%、26%和34%。原因系公司下属三家上海子公司的生产经营活动均受到疫情影响较大,对公司的经营业绩造成较大冲击。

这一举动很快受到监管层关注。深交所对此下发关注函,要求公司结合回购股份价格、首次披露员工持股计划以来公司股价变动情况等说明调低本次员工持股计划受让公司回购股份价格的测算依据及合理性;并结合公司业绩受疫情影响的具体情况等,说明此次调低业绩考核指标的原因及合理性。

实控人大举减持,机构纷纷“出逃”

在推出此次定增计划前,昌红科技实控人大举减持,机构投资者也纷纷“出逃”。

昌红科技2022年半年报显示,由冯柳掌舵的高毅邻山1号远望基金从公司前十大股东榜退出。该基金于2021年三季度买入公司股票2000万股,一举成为公司第二大股东,持股比例为3.98%。伴随着冯柳的加仓,昌红科技股价曾一路冲高,2021年7月底至12月底的5个月时间,股价累计增幅超100%。

不过,今年年初以来,昌红科技股价大幅走低,4月27日一度跌至13.92元/股,较去年末的最高点累计下跌超过六成。

在此情况下,昌红科技实控人李焕昌也大举减持。据7月7日公告披露,公司控股股东、实控人李焕昌在2022年6月29日至7月5日期间,通过大宗交易方式减持993万股(占公司总股本约2%)。通过此次减持,李焕昌累计套现超1.5亿元。

值得注意的是,除冯柳外,今年二季度,北向资金、公募机构等也纷纷大举减仓。其中,北向资金减持了250万股;工银瑞信前沿医疗股票型基金减持近500万股;此外,中信里昂资产管理有限公司、源乐晟新恒晟私募证券投资基金也进行少量减持。

截至2022年二季度末,共有67家机构持有昌红科技股份,累计持股数量约4723万股,较2021年末减少约6760万股。机构持股比例由2021年末的36.36%降至2022年上半年末的14.85%。

值得一提的是,在股价持续下行情况下,昌红科技10月21日公告称,自2022年10月10日至2022年10月21日,公司股票已有10个交易日的收盘价低于当期转股价格的85%,预计触发“昌红转债”转股价格向下修正条件。若触发条件,公司将于触发条件当日召开董事会审议决定是否修正转股价格,并及时履行信息披露义务。

评论