文|24潮

21日晚间,宁德时代发布了三季财报,全文只有12页,却颇受市场关注。

原因无他,就在宁王发布财报的三天前,电池级碳酸锂的价格再次突破至历史高位的53.75万元/吨,这较2020年6月4.1万元/吨的价格洼地已经增长12.11倍!

甚至有分析认为,碳酸锂价格有可能突破60万元/吨。

在这样的大势下,作为动力电池江湖一哥的宁德时代核心数据变化对整个产业而言都具有参考价值。本文,24潮团队分析解读了三季度宁德时代营收、净利润、对外投资、造血力、筹资力、资本实力、客户订单等十大核心数据及变化,希望对读者更深入全面的理解宁王能有所帮助,仅为一家之言,不构成投资建议。

第一维度,首先在营收层面,2022年前三季度宁德时代合计创收2103.4亿元,同比增长186.72%,这是宁德时代连续第二年刷新营收历史新纪录。

从季度走势看,宁德时代营收规模已经连续9个季度正增长,且连续7个季度保持100%以上超高速增长。

据SNEResearch,2022年1-8月公司全球动力电池装机量为102.2GWh,同比增长114.7%,占据35.5%市场份额,同比提升5.9pct,全球龙头地位持续增强。

很多数据及信息显示,未来宁德时代仍有很强的增长潜力。比如据24潮统计,截止9月末宁德时代 “合同负债”(对应客户预收款)达历史新高的209.20亿元,同比增长了58.52%。

而从预收款规模变化趋势看,我们也可以看到,宁德时代对下游新能源车企拥有很强的话语权,且话语权仍呈现持续提升的趋势。

第二维度,在盈利层面,前三季度宁德时代合计创造净利润196.32亿元,同比增长了114.68亿元,这同样是宁德时代连续第二年刷新盈利最高纪录。

从季度走势看,2022年除了第一季度宁德时代净利润出现负增长外,第二、三季度再次恢复强大的增长势头,二三季度分别同比增长159.10%和160.80%。

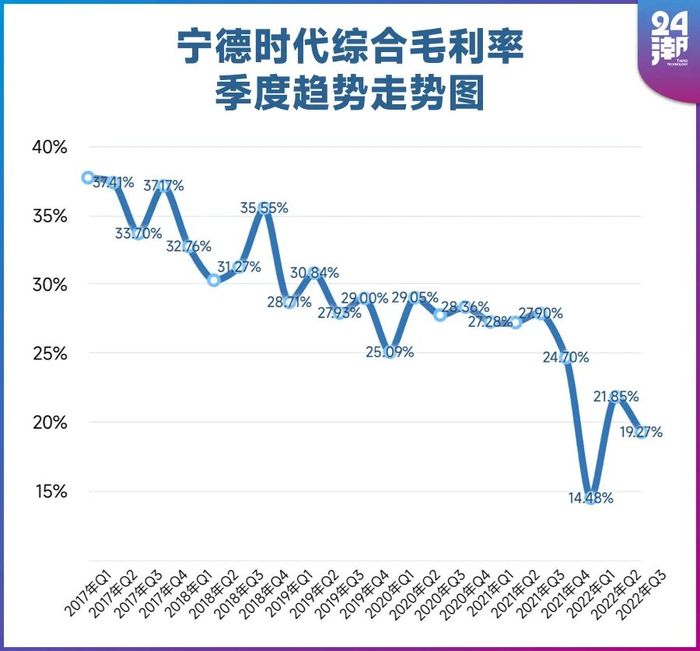

不过从综合毛利率季度走势看,宁德时代仍面临不小的下降压力,2020年第1、2、3季度毛利率均刷新同期历史最低值,第三季度毛利率降至19.27%,同比下降了8.63个百分点,环比下降了2.58个百分点。

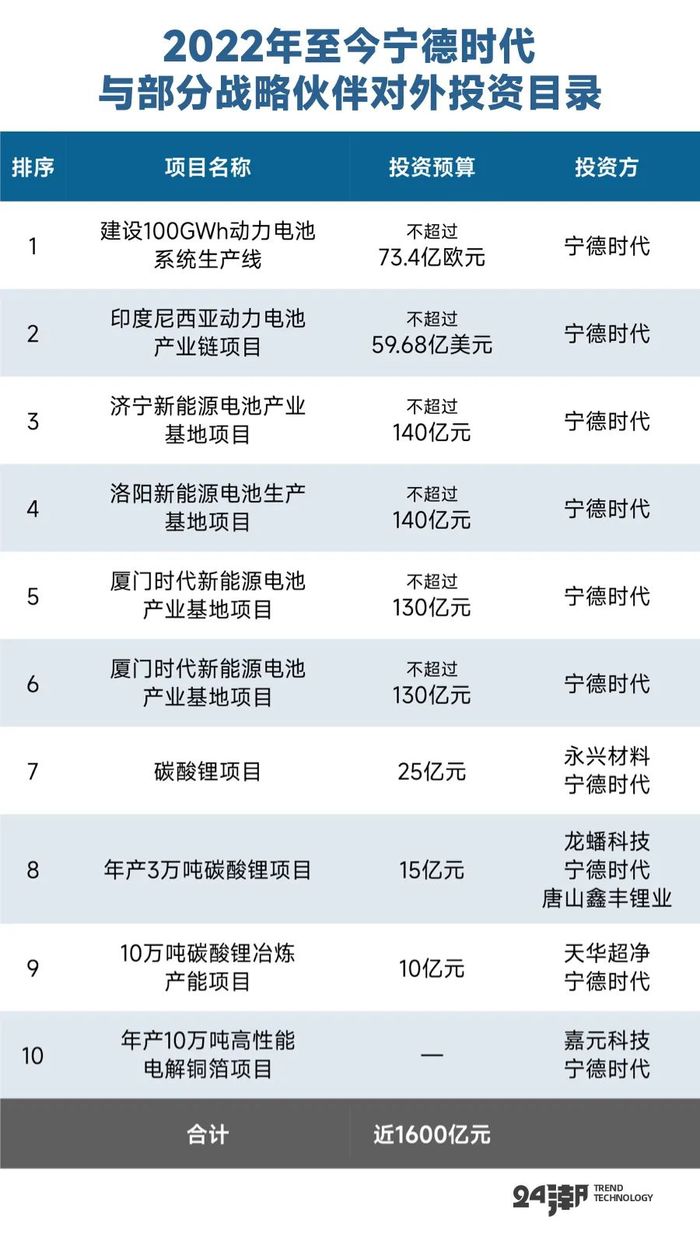

第三维度,在产业布局上仍展现了凶猛的进击势头,据24潮统计,2022年至今宁德时代及其战略盟友至少对外公布了10个重大投资项目,总投资额近1600亿元。

其中6大动力电池项目均为宁德时代单独投资项目,总投资近1500亿元,而其他4个项目分别是与其他上市企业联合投资,主要涵盖碳酸锂、高新能电解铜箔等领域。

宁德时代绝非纸上谈兵之辈,事实上,从其核心投资数据及变化看,宁德时代也展现了高效的战略执行力。

据24潮统计,宁德时代前三季度对外投资达到史无前例的452.59亿元,其中近80%资金用于 “购建固定资产、无形资产等长期资产”,在强力投资下,截止9月末宁德时代固定资产规模已增至743.08亿元,较2021年末增长了80.03%。

目前,宁德时代至少6个重大工程进入执行、施工阶段,仅这6大在建工程总投资预算合计约为946.15亿元。

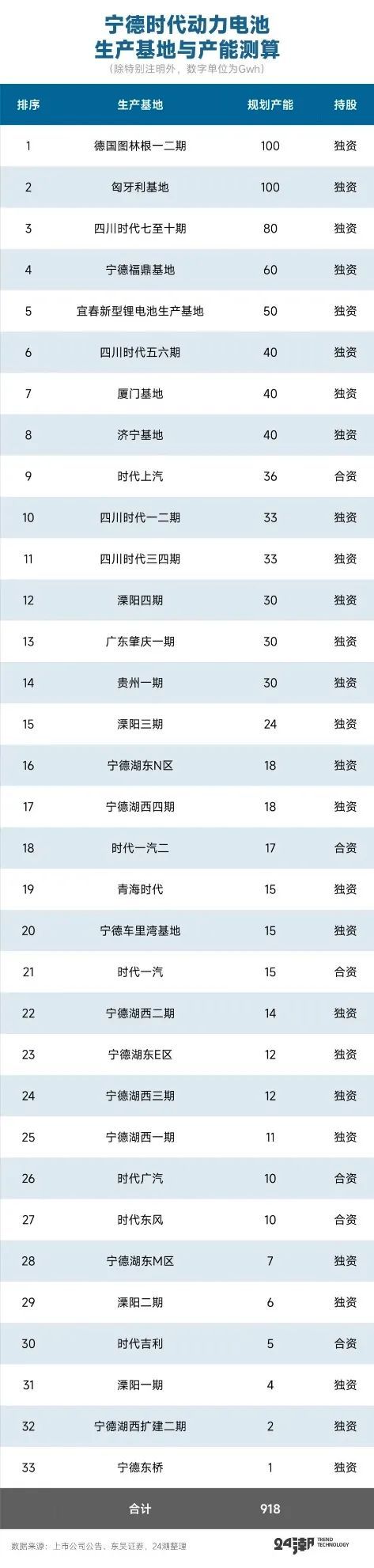

据半年报披露,2022年上半年宁德时代动力电池产能为154GWh,对应年化产能近310GWh。此外还有100GWh在建产能,综合分析,其年底产能很大概率突破400GWh。

而东吴证券发布研报称,2025年宁德时代产能规划已近900GWh。

滑动查看完整内容

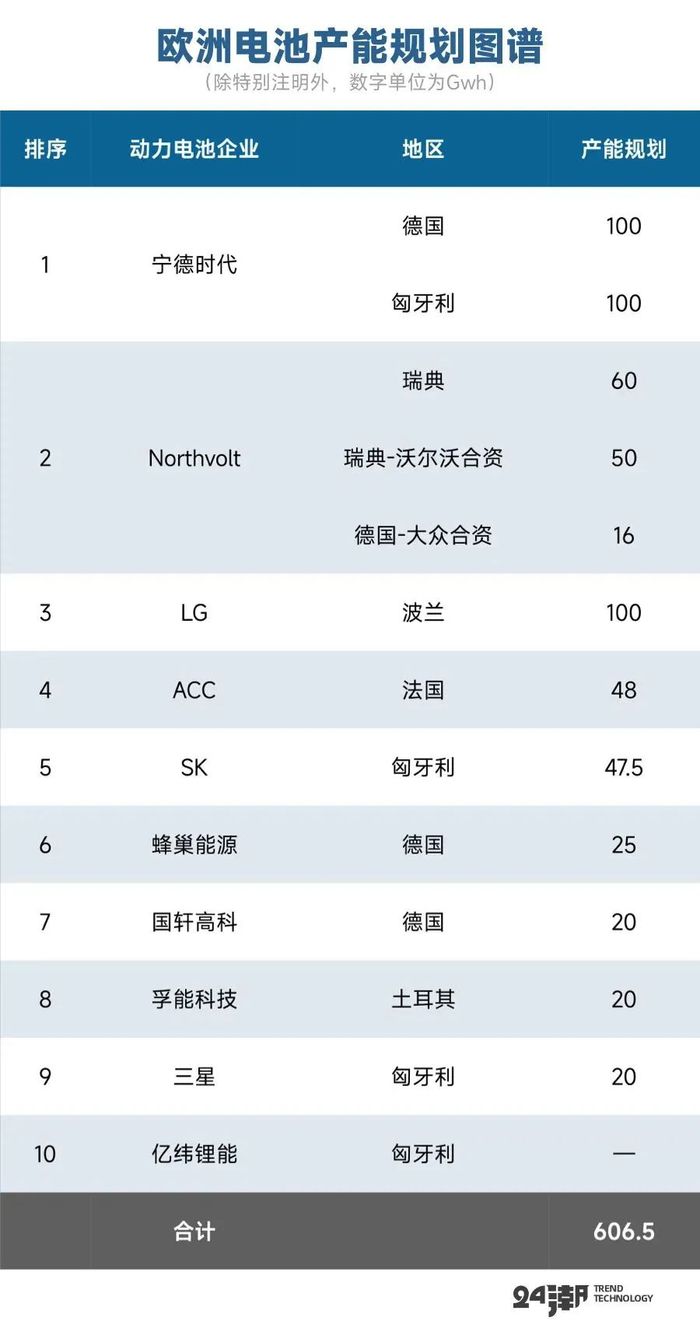

纵观上市宁德时代产能进击路线图,欧洲无疑是其未来冲锋主战场之一,其在德国、匈牙利各重金布局100GWh电池产能,这样的投资规模远超国内外其核心竞争对手,这再次展现了宁德时代争霸全球的野心及决心。

宁德时代落子之快、规模之凶猛,业内几乎没有匹敌者。在一系列战略布局下,宁德时代在动力电池领域已构建极具领先的产业规模优势,未来数年内其霸主地位很难真正被颠覆。

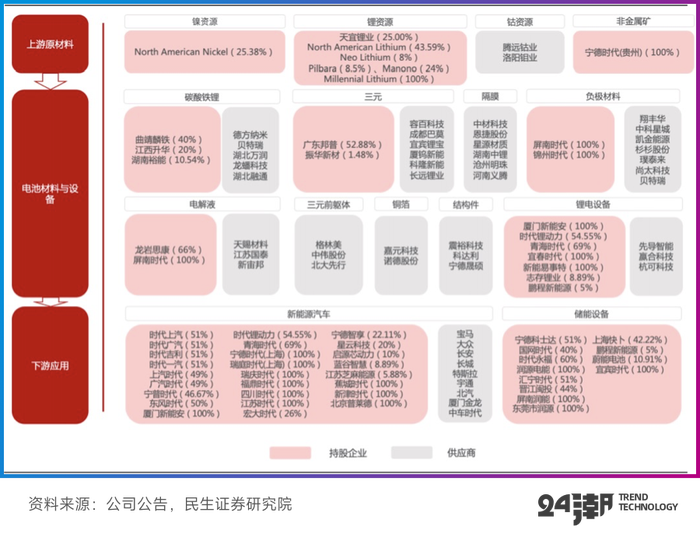

第四维度,宁德时代还在加速构建一体化新版图。笔者分析财报发现,目前宁德时代除了持续在动力电池领域投入重金外,其自身在锂镍资源、正极材料、电池回收等领域均有深入布局。

最新消息是,宁德时代9月30日与国宏集团签署《投资框架协议》,交易完成后将间接持有洛阳钼业24.68%股份,成为其第二大股东。洛阳钼业是全球第二大钴生产商,全球领先的铜生产商,其金属贸易业务位居全球前三,同时持有华越镍钴30%股权,布局镍矿产能。

事实上,从各细分领域的投资规模上,我们可以看到上游锂资源领域无疑是宁德时代最为看重的,据24潮统计,其在锂资源领域的投资已超百亿规模,根据东吴证券测算,宁德时代在上游锂资源的系列产业布局,预计23-24年逐渐释放产能,对应300GWHh+电池需求,远期规划庞大,有效保证供应链安全。

此外宁德时代还通过合资、参股等方式将资本触手延伸至锂电池生产设备、汽车芯片、磷酸铁锂、新能源汽车等其他新能源汽车核心产业链,其所投资企业大多处于细分领域龙头,或领先地位,总投资规模超300亿元,参考下表:

另据24潮团队统计,截止2022年6月末,宁德时代长期股权投资金额为141.88亿元,其他权益类投资金额为160.46亿元,两者合计为302.34亿元。其主要联营企业还包括天宜锂业(天华超净子公司)、曲靖麟铁(德方纳米子公司)、江西升华(富临精工子公司)、常州锂源(龙蟠科技子公司)等,合作伙伴均为上市公司,且均占据细分领域头部位置。

综上分析,宁德时代通过联合投资、战略入股等方式进击上游,有助于进一步强化其供应链控制能力。

甚至,目前很多项目都已取得丰厚的投资收益。据最新财报披露,前三季度宁德时代 “投资净收益” 达历史新高的27.45亿元,同比增长了2150%。

第五维度,强悍的造血力与资本号召力,一直是宁德时代持续凶猛扩张的核心支撑之一。据24潮统计,2022年前三季度宁德时代 “经营活动产生的现金流量净额” 和 “筹资活动现金流净额” 分别为259.68亿元和436.43亿元,仅这两项就合计为宁德时代提供了928.41亿元的净现金流,同比增长112.73%。

第六维度,傲视群雄的资本实力也是宁德时代敢于强势进击的核心要素之一。

据24潮统计,截止9月末宁德时代资金储备(货币资金、交易性金融资产等)规模达到了历史新高的1604亿元,同比增长94.45%;剔除短期有息债务,其资金净值达1380.63亿元,同比增长91.04%。资本实力位居行业第一位。

这样雄厚的资本实力,也为其未来产能扩张战略提供了强力支撑。

第七维度,从宁德时代应收账款规模变化看,其也面临应收账款激增,客户回款周期变长等问题。

如下表所示,截止2022年9月末宁德时代应收账款规模达历史新高的541.26亿元,同比增长277.45%,而这远超同期营收186.72%的增幅。

而这也导致了宁德时代造血力出现了小幅下降。比如据24潮统计,2022年前三季度,宁德时代 “经营现金流净额” 为259.68亿元,同比下降了9.48%。

第八维度,实际上,一直以来宁德时代对上游保持着更为强势的话语权,这点在应付票据及应付账款尤为明显。

据24潮统计,宁德时代 “应付票据及应付账款” 规模已经连续8个季度刷新历史最高值,截止2022年9月末其 “应付票据及应付账款” 规模已达2100.21亿元,较去年同期增加了1317.95亿元,增幅达168.48亿元,要知道2022年前三季度宁德时代 “营业成本” 也不过1704.81亿元,其对上游供货商的话语权已不言而喻。

根据24潮计算,2019年至今宁德时代应付账款周转天数约为100-130天左右,账期一直维持在四个月左右。

第九维度,不过,宁德时代对上游供应商的话语权也在发生变化。

尤其在上游锂资源等原材料供不应求的大势下,即便强如宁德时代也需要向上游供应商支付巨额定金,才能保证供应链安全。

如下表所示,截止2022年9月末宁德时代预付款规模达122.83亿元,同比增长274.14%,这已经是其连续4个季度刷新历史最高记录。

第十维度,在动力电池江湖,尤为考验企业的持续创新力。据统计,过去十年间,“正是不断创新的结果,动力电池能量密度的增长带来了续航里程的6-7倍提升,成本下降80%。”

而创新力则需要持续的高研发投入。

据24潮统计,宁德时代研发投入规模至少已经连续8年(2015-2022年)保持高速增长趋势,2022年前三季度其研发投入规模更是首次突破100亿大关,达105.77亿元,同比增长130.18%。

据笔者了解,截至2022年6月30日,宁德时代拥有研发技术人员12132名,共拥有4645项境内专利及 835 项境外专利,正在申请的境内和境外专利合计 7444项。

如此研发底蕴与高研发投入也为宁德时代带来了丰硕的研发成果。2022年宁德时代发布了第三代CTP——麒麟电池,系统集成度创全球新高,体积利用率突破72%,能量密度可达255Wh/kg,可支持实现1000公里续航;还通过全球首创的电芯大面冷却技术,可支持5分钟快速热启动及10分钟快充,实现了续航、快充、安全、寿命、效率以及低温性能的全面提升。

综上所述,尽管当前宁德时代仍面临短期的产品盈利下降压力,但在强劲的产业增长预期、凶猛的产业投资布局、雄厚的资本实力以及研发底蕴等支撑下,未来数年内,其动力电池江湖霸主的地位仍难以被人撼动,其未来仍拥有很大的想象空间。

评论