文|阿尔法工场 老Joe

在今年3月首次申报失效后,澳亚集团快马加鞭,在10月14日再次向港交所递交IPO申请。

澳亚集团是谁?估计大部分人都对这个名字感到陌生。

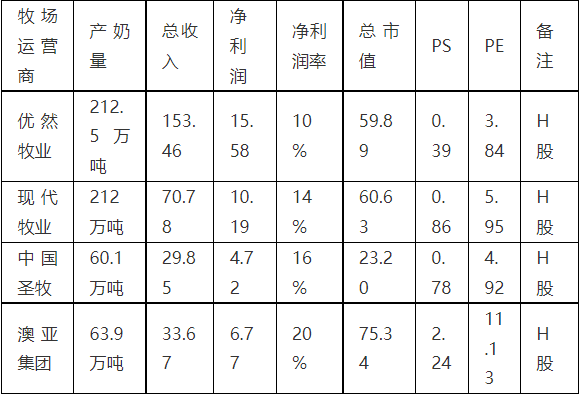

按产奶量,2021年国内排名前六的奶牛牧场分别是优然牧业(9858.HK)、现代牧业(1117.HK)、越秀辉山、乐源牧业、澳亚牧场和中国圣牧(1432.HK),产奶量分别为212.5万吨、212万吨、65.8万吨、64万吨、63.9万吨和60.1万吨。排名第五的澳亚牧场,即为澳亚集团。

奶牛牧场离不开大型乳企,而大型乳企却可轻松拿捏奶牛牧场。

2021年,伊利和蒙牛合计占据国内成品乳48.6%的市场份额,紧随其后的光明乳业和君乐宝约占10%的市场份额,乳制品行业已呈现高度集中和寡头竞争格局。

2021年,前十大奶牛牧场运营商的市场份额仅23%,其中澳亚牧场仅占1.7%。

从排名地位看,澳亚IPO好像也没什么了不起。

但如果细究,澳亚在乳业江湖却是如此地“扎眼”。

经过多年的竞争演变,优然牧业的大股东是伊利;现代牧业的大股东是蒙牛;重组后的越秀辉山大股东,是广州越秀集团;乐源牧业是君乐宝全资子公司;圣牧高科的大股东,还是蒙牛。

只有澳亚牧场,既没有完全依附哪一家乳制品企业,也不是国资,其控股股东是一家地处印尼,在新加坡上市的民营企业——印尼佳发集团(JAPF.SI)。

这场景,如同满天的神仙打架,却混进来一只搅动风云的“弼马温”。

从搅动风云到IPO,澳亚牧场显然是有真功夫的。

因为就养奶牛来说,蒙牛也得向澳亚牧场学习。

01 养奶牛,澳亚是认真的

2004年,澳亚与蒙牛合资,在内蒙自建奶牛牧场,其中澳亚持股70%。这是国内首个大规模奶牛牧场,奶牛超过1万头。

与蒙牛合作占据主动,因为澳亚是带着技术来的。

澳亚的控股股东——印尼佳发集团隶属于印尼Santosa家族,于1971年创立,目前是一家亚洲市场领先的农产品公司,主营业务集中在家禽、牛奶和牛肉的生产,并已成功将商业模式复制到中国、越南、印度和缅甸。

2008年,澳亚将70%股权出售给蒙牛。此后数年,澳亚转战山东先后自建5家奶牛牧场,随后重回内蒙自建3家奶牛牧场,再折返山东收购2家奶牛牧场。

截至2022年6月,澳亚共运营10个牧场,111424头奶牛,其中57383头成奶牛(其余为6个月内的犊牛,和23个月内的育成牛);以及2个肉牛场,共计28152头肉牛。

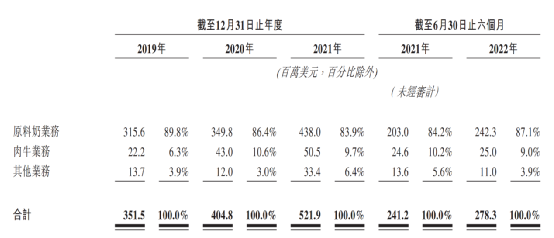

截至目前,澳亚的三大主营业务为:卖原料牛奶、卖牛肉、卖乳制品(其他业务)。

2019年至2022年上半年,澳亚前五大客户占总收入比重分别为81.0%、72.6%、65.7%及65.3%,其最大客户蒙牛占总收入比重分别为54.9%、23.8%、27.4%及23.6%。

资料来源:招股书

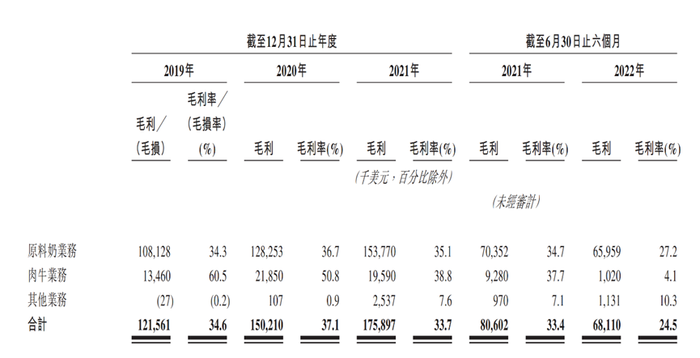

2019年至2022年上半年,澳亚营收分别为3.52亿美元、4.05亿美元、5.22亿美元及2.78亿美元;持续经营业务的利润分别为7463万美元、9908万美元、1.05亿美元、2984万美元,其中2022年上半年利润同比下降62.7%。

资料来源:招股书

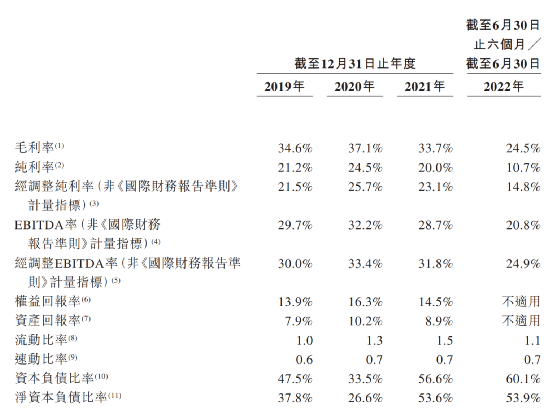

招股书显示,营业收入的增长主要得益于奶牛群规模的扩大。2022年利润的下滑来自毛利率的降低,而毛利率的降低来自于饲料的大涨(玉米、大豆等大宗农产品涨幅较大),以及原料奶价格的回落。

资料来源:招股书

资产结构方面,澳亚的整体资产负债状况良性,并没有流动性问题。而在首次递表失效后,立即再次申请的行为,显现了对融资的急迫。

结合招股书推测,澳亚或许要继续扩充牧场数量(自建或并购),而一个大型牧场的投资额可高达7个亿,且需要较为复杂的行政备案及审批。

在平顺的财务报表之下,澳亚有着不平凡的表现。

成母牛年均单产,是衡量奶牛牧场运营效率的核心指标。

2015年至今,澳亚每头成母牛的年均产奶量,连续位居中国第一。2021年,澳亚成母牛产量为12.7吨/年,国内前五大牧场的平均水平为11.5吨/年,而行业平均仅8.7吨/年。

仅凭养奶牛的技术和经验,澳亚也是无法被乳业巨头忽视的存在。

02 谈估值,澳亚是偏高的

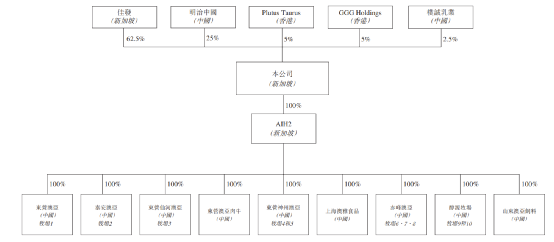

2021年,两大新兴消费品牌的元气森林和简爱,分别斥资5840万美元、2920万美元从佳发集团手中购入5%和2.5%的股份。据此计算,澳亚集团的估值为11.68亿美元。澳亚曾引入二线乳制品企业元气森林、简爱、新希望乳业、明治乳业作为战略股东。

到IPO前,大股东佳发持股为62.5%,明治中国(日本知名乳企明治乳业)持股为25%,元气森林旗下Plutus Taurus、新希望乳业分别持股为5%,朴诚乳业(简爱母公司)持股为2.5%。

澳亚净利润率更高的原因,一是来源于更高的成母牛年均单产,二是由于下游客户相对分散,议价能力较其他三家深度绑定乳企巨头的牧场更高。

资料来源:同花顺iFinD

备注:收入、利润均为2021年全年,澳亚2021年收入/利润/估值按2021年汇率均值6.45计算。

但11.13倍的PE,约为行业均值的两倍,照此看,澳亚的估值明显偏高。进入2022年,澳亚更是遭遇了外部的双重打击。

第一重打击,是原料奶价格的下跌。从2018年触底反弹,到2021年,国内原料奶价处于高位运行状态。然而上半年,国内奶价开始出现松动。农业农村部数据显示,2022年8月生鲜乳月度均价4.12元/千克,环比持平,连跌7月才首度止住跌势,但已同比跌去5.6%。

更糟糕的第二重打击,是饲料成本飞速上涨。农业农村部数据显示,自2020年以来,国内玉米价格上涨超过50%。2022年初至今,豆粕连续已上涨43%,玉米连续再次上涨6.4%。另据海关统计,2022年上半年,中国进口干草累计81.77万吨,同比增加6.9%;平均到岸价459.45美元/吨,同比上涨29.6%。

双重打击之下,2022年上半年,澳亚仅实现2984万美元净利润,折合动态PE高达19.57倍。假如澳亚在2023年顺利IPO,成本端的飞速上涨和原料奶价格的松动,将使得澳亚11.68亿美元的整体估值“风雨飘摇”。

如站在投资人角度来看,相比同业,澳亚的估值明显偏高。这偏高的估值,或许与澳亚正在艰难践行自己长远的目标,息息相关。

03 讲目标,澳亚志存高远

在乳制品企业与牧场的博弈中,作为劣势方的牧场,想走第三方独立牧场的道路很难。而在招股书中,澳亚多次明确它作为独立牧场、不依托股东的坚定立场。

这种立场,与它的战略目标一脉相承。

在招股书中,澳亚明确阐述了它的四项综合战略:扩大牧场规模、发展肉牛业务、发力基因育种以进军产业链上游、建立可持续发展的业务。

一方面,通过基因育种进军产业链上游,这显现了澳亚区别于其他牧场、占领技术制高点的长久野心。

另一方面, “建立可持续发展业务”,并不是一句空话、套话。

相反,越是遮遮掩掩的表达,越是最认真的坦白。

“猪周期”众所周知,而“肉牛”、“原料奶”同样存在周期波动,加之饲料端的持续上涨,如何可持续发展、可持续盈利?又有谁能无视这种波动?

自2010年至2021年,伊利(600887.SH)的净利润从7.77亿元,增长到87.05亿元,连续11年增长,没有1年下跌。

显然,含乳制品在内的上下游全产业链,才是真正的“可持续发展业务”。

认真的坦白,体现在行动上。

澳亚在全产业链上,只做不说。

澳亚自2017年开拓下游乳制品业务,其毛利由负转正、逐年提升,并于2022年超越肉牛业务,成为第二大盈利来源。

然而在招股书中,澳亚将乳制品业务归类为其他业务。在招股书的通篇描述中,仿佛原料奶和肉牛才是主营。

澳亚开拓下游乳制品业务的“雄心”,可能已经持续了十多年。

在2004年与蒙牛分道扬镳时,招股书这样阐述分手原因:

“由于蒙牛将合资企业纯粹定位为上游行业参与者,而我们当前业务战略,是在中国扩展下游业务,经与蒙牛共同决定,我们于2008年出于战略原因将我们于合资企业70%的权益出售予蒙牛”。

无论是关于综合战略的表述,还是融资目的,澳亚阐释的重点都在牧场规模和上游基因育种,未曾明确提及发力下游乳制品业务。

这种只做不说、故意淡化开拓乳制品业务的行为,或许是为了不挑动蒙牛等大牌乳制品客户的敏感神经,而放出的“烟幕弹”。

如果仅仅是作为独立奶源供应商,独立运作的澳亚或许能越走越远。

但若是将长远目标定位为国内上游育种最专业、中游养牛最专业、下游乳制品知名品牌,必将撬动行业内知名乳企的奶酪。

04 谈未来,前景光明、道阻且长

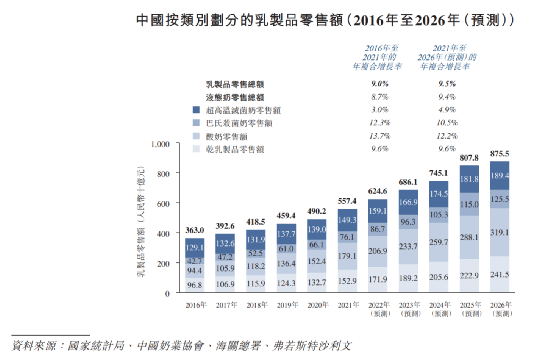

从长远角度看,澳亚所处的原料奶行业、乳制品行业均有巨大的增长空间。

数据显示,2019年中国人均牛奶消费量约32.66千克,世界人均牛奶消费量约90千克,中国约占其 1/3。饮食习惯较为类似的日本,其人均牛奶消费量约72.66千克,中国不足其一半。

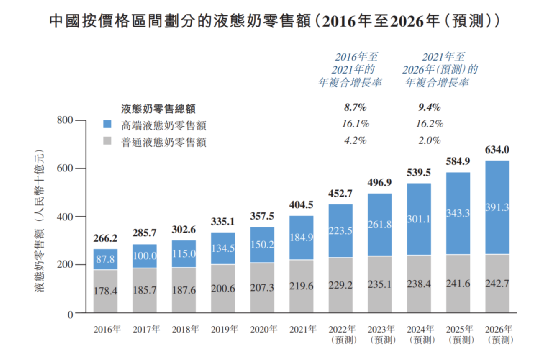

近年来,高端液态奶展现出更为迅猛的增长,这也更有利于生产高质量(澳亚原料奶的各项指标均高于中、美、日、欧标准)原料奶的澳亚集团。

资料来源:招股书

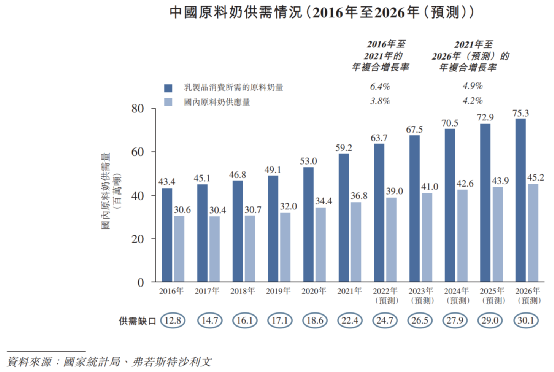

伴随乳制品消费的持续增长,国内原料奶的供给缺口越来越大。

纵然长远的前景再光明,澳亚还是要谨慎地低头看路,以应对目前脚下的问题和风险。

短中期来看,澳亚面临三大核心问题。

一是资金储备。

由于环保等问题,目前牧场的审批愈发严格,且国内适合大型牧场(北纬40度到50度之间的温带草原,水电通畅、远离居住区)的区域本就稀少,导致近年来牧场运营商圈地抢牧场的行动如火如荼。

对澳亚而言,提前抢占牧场,是当下急迫的任务。

1家万头奶牛规模的牧场,建设资金达7亿元,以目前澳亚2.87亿美元的流动资产,想持续扩张规模,远远不够。

其次,若经营环境持续艰难(如饲料继续上涨、原料奶价格继续下跌),澳亚有一定可能面临短期亏损。

显然,资金储备是抢占牧场和应对环境艰难的核心法宝。这也是澳亚在首次IPO申请失效后,立即二次递交申请的原因。

二是技术研发。

目前成母牛年产奶量的世界纪录保持者Aftershock 3918(奶牛名称),来自威斯康星州的Selz-Pralle奶牛场,她的纪录是35.46吨/年。

而国内成母牛年均单产连续7年最高纪录保持者澳亚,年产奶量也只有12.7吨/年。除了无法改变的自然气候外,澳亚在奶牛群的基因优化和养殖技术上,还有很长的路要走。

技术研发是一个长久且艰辛的过程。再宏伟的壮志,也只能从点滴积累而起。

三是竞争风险。

尽管澳亚一再坚持走第三方独立奶牛牧场的道路,却仍然选取了简爱、元气森林、明治乳业、新希望乳业等二线乳制品企业作为战略股东,进行双向绑定。

一线乳企自营、关联牧场自给自足的产能,正在持续扩张。澳亚自身产能虽也在持续上升,但如果二线乳制品企业需求不足,届时是否会被一线乳企拿捏?

拓展下游乳制品业务,是克敌制胜的根本之道,但这条道路或许更加坎坷、崎岖。

原本拉拢的二线乳制品企业,如成为对手,又要面临一线乳制品企业在营销、渠道等方面的全方位挤压。

澳亚未来的全产业链,或许将如一字长蛇,处处都是可以被拿捏的七寸。

如IPO再度失利,这一股牧场“清流”,恐难保不被蚕食的命运。

《道德经》云,反者道之动,弱者道之用。

奶业江湖的这场博弈中,澳亚身处弱者之位,正高筑技术之墙,广积资金之粮。韬光养晦,如潜龙在渊。

处江湖之远,却面临强敌环伺,是进亦忧,退亦忧。

评论