记者 |

河北银行因基金销售业务违规被监管警示。

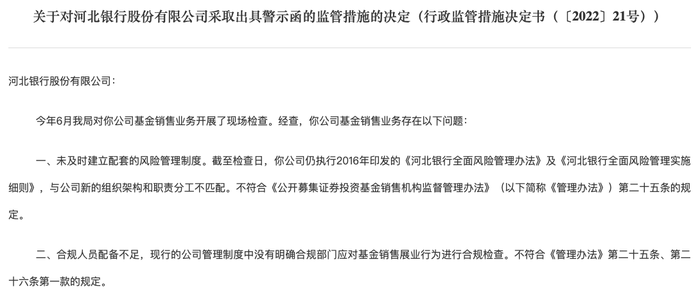

10月25日,河北证监局网站披露行政监管措施决定书,对河北银行股份有限公司(下称河北银行)采取出具警示函的行政监管措施。

决定书显示,今年6月,河北证监局对河北银行基金销售业务开展了现场检查,经查,其基金销售业务存在以下问题:

一是未及时建立配套的风险管理制度。截至检查日,河北银行仍执行2016年印发的《河北银行全面风险管理办法》及《河北银行全面风险管理实施细则》,与公司新的组织架构和职责分工不匹配。不符合《公开募集证券投资基金销售机构监督管理办法》(以下简称《管理办法》)第二十五条的规定。

二是合规人员配备不足,现行的公司管理制度中没有明确合规部门应对基金销售展业行为进行合规检查。不符合《管理办法》第二十五条、第二十六条第一款的规定。

三是合规风控人员未满足独立性要求。合规风控人员履职的独立性有欠缺,2021年考核方案未见对合规风控人员独立考核的规定。不符合《管理办法》第二十六条第一款的规定。

四是人员资质管理不符合规定。部分支行基金销售业务负责人未取得基金从业资格。不符合《管理办法》第三十条第二款的规定。

五是合规风控未贯穿产品准入全流程。基金产品准入专门小组成员未包含合规风控人员。不符合《关于实施<公开募集证券投资基金销售机构监督管理办法>的规定》十五条的规定。

河北证监局根据《管理办法》第五十三条的规定,决定对河北银行采取出具警示函的行政监管措施。

除此之外,此前,该行还曾因为掩盖不良资产被审计署点名。2019年4月,审计署发布的《2019年第1号公告:2018年第四季度国家重大政策措施落实情况跟踪审计结果》中,河北银行等23家金融机构再次因掩盖不良资产被点名,此次涉及金额72.02亿元。

公开资料显示,河北银行成立于1996年5月,是全国首批5家试点城市合作银行之一、河北省唯一一家省属地方法人银行。

数据显示,上半年该行营收55.76亿元,同比增长12.87%,净利润14.97亿元,同比增长4.18%。截止到6月底,该行总资产为4742.24亿元。

河北银行筹谋上市已久。早在2012年,该行便开始有上市的意图,但上市计划几经调整后,至今仍未走出上市辅导期。2015年3月,该行计划由最初的A股上市转为谋求H股上市。然而不到半年,上市计划再度生变。2015年8月,河北银行又审议通过了《关于首次公开发行由H股调整为A股的议案》。

根据河北证监局公布的最新信息,中信证券2021年6月披露了河北银行的第三十二期上市辅导报告,已根据河北银行的实际情况进行的辅导工作,取得了预期效果。辅导期内,中信证券协助银行准备上市前重点问题及后续安排、召开中介协调会。

报告提到,下一阶段辅导工作重点包括“继续进行尽职调查工作,对河北银行持续开展辅导工作。重点关注前期已发现的问题,并加强整改落实,督促河北银行按照上市公司要求进行规范运作”。

在冲刺上市的进程中,该行拟继续增资扩股。近日,河北银行公告称,公司于9月28日召开2022年第二次临时股东大会审议《河北银行2022年增资扩股方案》,再次启动增资扩股计划。此前,河北银行已经过两次增资扩股。

2017年,河北银行以3.72 /股的价格增发10亿股,股本增加至60亿元;2019年,河北银行以4.05元/股的价格再增发10亿股,股本增加至70亿元。

截至2022年6月末,河北银行无控股股东或实际控制人。该行第一大股东为国家能源集团资本控股有限公司,持股19.02%,其余股东的持股比例均不超过10%。

评论