文|面包财经

公募基金“浮动费率”的收费机制,如果规则设置合理,有利于实现持有人与基金管理人利益绑定,实现投资者与基金管理人双赢,推动基金行业健康发展。

但是,一些货币市场基金,在采取“浮动费率”的收费机制时,由于费率跳涨门槛过低,导致即便在收益率明显低于业绩比较基准及市场平均回报时,仍然可以按照费率上限收取管理费。

2022年上半年,至少有10只回报率明显低于市场均值的货基,实际收取的管理费率高达0.9%,比市场平均费率高出2倍以上。2022年三季度,至少8只新成立的货基采用类似的费率机制,如果不做调整,也将收取较高管理费。

进一步研究显示,这些高费率、低回报的货币市场基金,大部分是从大集合产品转型而来,在转型前就收取明显高于同期公募货基的管理费率。

近期,国务院办公厅发文鼓励基金降低服务收费,不少其他类型基金已经也做出降费调整。大集合产品在公募化转型后,是否应当响应政策号召,调整过高的收费费率?

部分货基管理费率达0.9%

当前存续的公募货基中,有30多只货基的管理费率达到或高于0.5%,成立时间均在一年以内。其中,有19只货基的管理费率达到最高档0.9%,高出同类平均值2倍以上。

最新成立的产品为兴证资管金麒麟现金添利,于2022年10月11日从限定性集合资管计划转型为公募化产品,其管理费率最高达到0.9%。

图1:管理费率偏高的货币市场基金

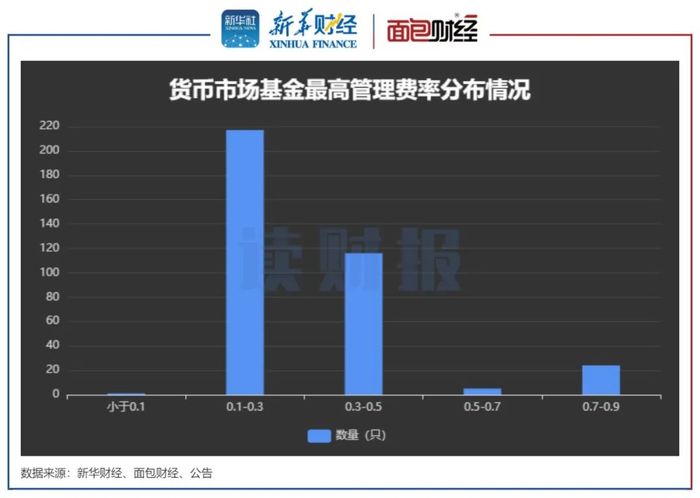

最新数据显示,公募货基的管理费率主要分布于0.15-0.33%,费率平均值约0.28%、中位数为0.27%。0.9%的管理费率明显高于市场均值。

图2:货币市场基金最高管理费率分布情况

“浮动”费率或成“薅羊毛”工具

翻阅合同发现,上述收费偏高产品的管理费率均为浮动费率形式,均采取高、低档管理费率。当投资者预估收益率达到某一数值后,收取较高管理费。

对管理费率达到0.9%,且已披露2022年中报的10只产品做进一步研究,发现这些货基较多以7天通知存款利率作为业绩基准,当前7天通知存款利率约为1.35%。

但是,这些货基管理费的跳涨普遍均以2倍活期存款利率为基准。目前,人民币活期存款利率约为0.35%。也就是说,这些产品的七日年化收益率只要超过0.7%,就可以用0.9%的高费率收取管理费。

图3:10只货基管理费率选取标准

这意味着,这些产品的收益率即便远低于业绩比较基准,也仍然能够以高档标准收取管理费。通俗的讲,相当于考试不及格也可以获得高额奖学金,合理性值得商榷。

0.7%的七日年化收益率是一个较为容易达到的指标,门槛较低。

成立以来,这10只产品的的七日年化收益率均维持在0.7%以上。截至2022年10月24日(下同),七日年化收益率最低的产品为国泰君安现金管家,约为0.802%。

仅看年内表现时, 2022年年初至今10只产品的七日年化收益率均值约1.22%,最低值也达1.03%。同期,全市场货基的七日年化收益率平均值约1.7%、中位数约1.77%,近99%的产品收益率高于0.7%。

如此看来,10只产品的业绩在同行业并不突出,但因费率跳档基准偏低,可按照0.9%的“固定”高费率收取管理费。

一般来说,货币型基金的预期风险和预期收益低于债券型基金,但0.9%的实际管理费率已经高于很多债券型产品,合理性存疑。

历史遗留问题?转型前大集合产品收费就明显高于公募货基

2018年11月,证监会发布《证券公司大集合资产管理业务适用<关于规范金融机构资产管理业务的指导意见>操作指引》,要求证券公司设立管理的投资者人数不受200人限制的集合资产管理计划(大集合产品)需向监管部分规范验收产品,后续按照《基金法》《运作办法》等法律、行政法规及证监会的规定管理运作。

上述10只产品均由券商或旗下资管公司的集合计划转型而来。转型前,大集合产品的收费方式并不统一,收费方式为管理费、业绩报酬或两项结合,收取比例也是参差不齐。

比如,平安证券现金宝在2012年成立初期,对超过活期利率部分收取50%业绩报酬。2016年,该产品将年化收益率与2倍活期利率作比较,超过基准时再根据份额是否超过1亿份分档收取20%、40%的业绩报酬。

方正现金港在2013年收取0.7%的管理费。2016年起,产品不再收取管理费,而是在产品分红期年化收益率超过同期平均活期利率,则对于超额收益收取50%的报酬,否则不收取报酬。

可以发现,这些产品偏好使用活期利率、2倍活期利率,与产品转型后的费率跳转基准相近,产品转型后或沿用了以往的收费基准。

另外,历史数据显示,上述三只产品的七日年化收益率大多维持在2%以上。同期,货币基金的管理费率大多在0.35%以下。据此推算,其收取的综合费率整体上明显高于公募货基管理费率。

降费或成大趋势

2022年9月,国务院办公厅发布的《关于进一步优化营商环境降低市场主体制度性交易成本的意见》提到,鼓励证券、基金、担保等机构进一步降低服务收费,推动金融基础设施合理降低交易、托管、登记、清算等费用。

据不完全统计,2022年有20只采取固定费率的货基进行了降费,降费幅度在0.03-0.18个百分点。其中,中航航行宝、工银瑞信薪金等7只产品降费最多,管理费率均从0.33%降至0.15%,并列降费第一梯队。

图4:2022年调整管理费率产品

但也有部分机构逆势上调管理费率。2022年7月,万家日日薪通过召开持有人大会方式,将管理费率从0.15%上调至0.25%;2022年10月,永赢货币通过持有人大会投票方式,上调其管理费率0.1个百分点至0.3%。但两只产品涨后费率均未超过0.3%,仍处于市场均值附近。

大集合产品在公募化转型后,其收费规则是否也应该响应监管号召、顺应市场趋势,作相应调整?

评论