文|芯东西 ZeR0

编辑|漠影

芯东西10月26日报道,今夜,英特尔旗下自动驾驶计算公司Mobileye正式登陆美国纳斯达克!至此,美股2022年度第四大IPO、最大芯片IPO诞生。

这为今年持续惨淡的美国IPO市场,注入了一抹难得的科技曙光!

Mobileye的IPO定价为每股21美元,通过出售4100万股股票筹集了8.61亿美元,交易代码为MBLY。Mobileye开盘价上涨近20%至每股25.05美元。

截至北京时间23点43分,其股价为27.69美元/股,涨幅31.85%,总市值逾220亿美元,超过了英特尔在2017年收购这家公司时花费的153亿美元。

不过,跟Mobileye最初的估值500亿美元相比,这个数字几乎是“打骨折”。

赶在市场情绪一片惨淡的糟糕节点,Mobileye的业绩表现和核心竞争力,能撑起它的未来吗?

01 起了个大早却没占尽自动驾驶先驱的红利

回想多年前,Mobileye何等风光。

按年龄算,Mobileye是当之无愧的全球自动驾驶芯片“老前辈”,1999年就已经在以色列成立,曾于2014年在纽约所上市。

2017年,英特尔拿出153亿美元的诚意“天价”,将这家以色列自动驾驶公司收入麾下,并随后推动掀起全球范围内的“车轮上的服务器”热潮。

此后五年间,自动驾驶产业狂飙突进,一众明星公司拔地而起。作为提供底层算力的核心玩家之一,以及过去20年汽车ADAS(高端自动驾驶辅助系统)技术的主要奠基者和引领者,Mobileye一直活跃于这场竞赛的中心地带。

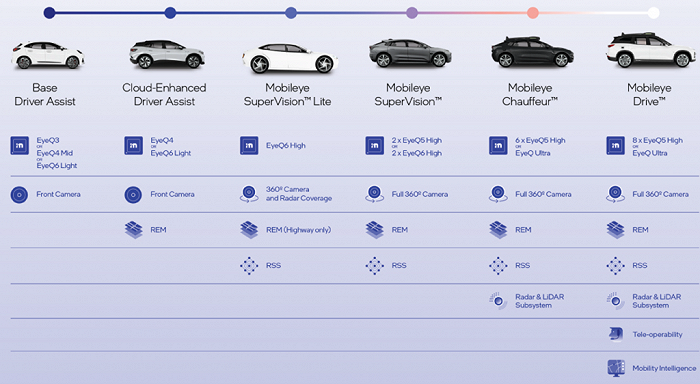

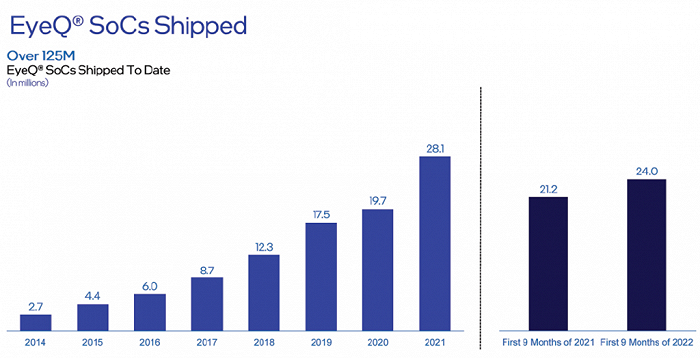

Mobileye拥有全方位的可扩展移动解决方案

但开疆沃土容易,守城却难之又难。

起了个大早,并没能让这位“一哥”占尽先发优势、掌握绝对的话语权,反而随着时间推移,它越来越成为一个可以被替代的存在。

眼见着宝马、奥迪、蔚来、理想等车圈大客户接连向英伟达、高通等自动驾驶芯片竞争对手敞开怀抱,Mobileye引以为傲的技术及市场壁垒被敲开了一道裂痕。

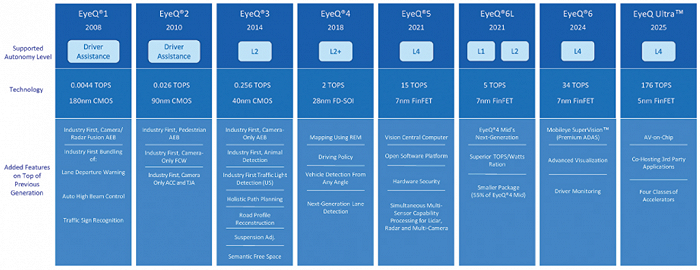

迈入“算力为王”的时代,随着车企对按需自定义的需求日渐旺盛,Mobileye相对封闭的“算法+芯片”打包方案不再那么吃香,算法迭代慢、更新周期长、单芯片算力掉队等问题都将车企推向其竞争对手的怀里。

Mobileye历代EyeQ芯片核心指标

不过,Mobileye对自己的市场领导地位依然充满信心,并坚信自家的软硬件耦合能够提供最佳的性能和效率。

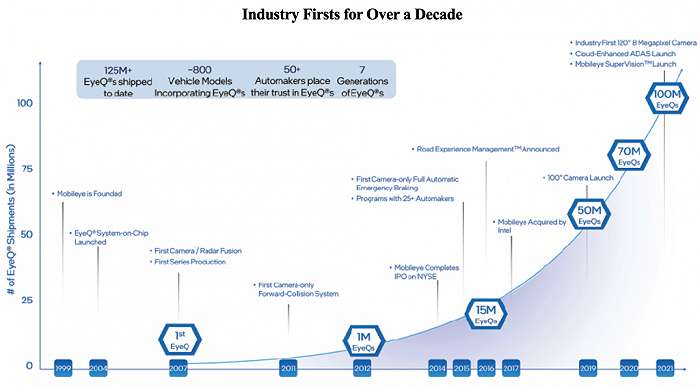

它在招股书中披露,截至今年10月1日,其解决方案已经安装在800款车型,EyeQ SoC已经部署在超过1.25亿辆汽车中。目前全球最大的15家汽车制造商中,有13家都是Mobileye的客户。

Mobileye还预言称,到2030年,其ADAS解决方案将部署在超过2.7亿辆汽车上。

Mobileye的EyeQ系列芯片出货量一路上扬

02 亏损收窄、营收稳增半年卖掉1590万颗芯

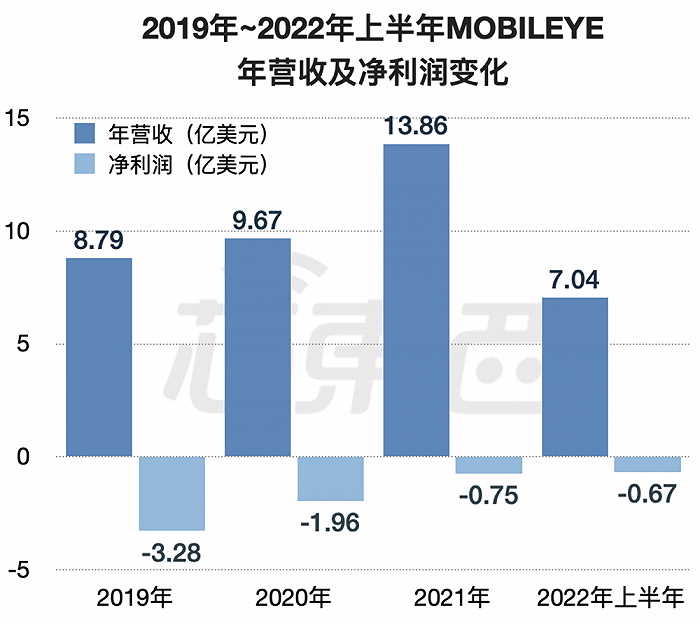

近几年,Mobileye的增收一直很稳。

2021年Mobileye整体营收达到13.86亿美元,同比增长43%;同年净亏损7500万美元,同比下跌62%。截至7月2日,Mobileye今年上半年营收达到8.54亿美元,逼近2019年全年的营收。

2019年~2022年上半年,Mobileye营收及净利润变化

当前Mobileye的大部分收入都来自于商业部署的ADAS解决方案,尚未实现稳定盈利。根据IPO文件,其绝大部分收入均来自向OEM销售的EyeQ SoC。在2019年、2020年、2021年,EyeQ SoC销售额分别占其收入的91%、93%、94%。

其EyeQ芯片出货量也逐年增加,去年全年卖出2810万颗,今年上半年已经卖掉1590万颗。

Mobileye EyeQ芯片出货量变化

Mobileye现有约3100位员工,研发团队占比约为80%,持有234项美国专利、35项欧洲专利,同时还有173项美国专利申请、363项欧洲和非美国专利申请。

其研发支出也在连年攀升,从2019年到2021年,每年的支出金额分别为3.84亿美元、4.4亿美元、5.44亿美元。今年上半年,Mobileye的研发支出已经达到3.59亿美元。

它在招股书中披露称,自己已经收集超过80个国家的200Petabytes真实驾驶数据、86亿英里的公路数据,每个月使用大约50万个云CPU内核来处理大约100Petabytes的数据。

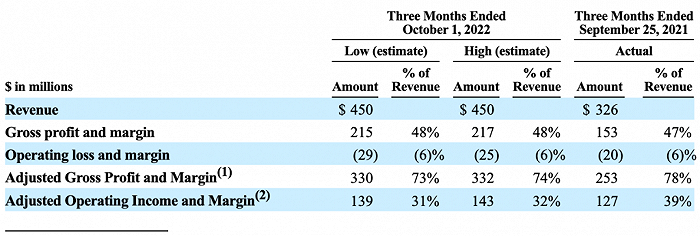

Mobileye还公布了近3个月的预估收入:截至今年10月1日,其3个月收入为4.5亿美元,比截至2021年9月25日的3个月收入增长1.24亿美元,增幅达38%,主要原因是EyeQ SoC的销售额增长了8700万美元。

截至2022年10月1日与截至2021年9月25日,Mobileye 3个月业绩对比

与截至2021年9月25日的3个月相比,截至今年10月1日的3个月间,其毛利润从6200万美元增至6400万美元,毛利率从47%增加到48%;调整后营业收入将从1200万美元增至1600万美元,调整后毛利率将从78%下降至73%~74%。

03 五类强敌环伺Mobileye的优势与危机

Mobileye在招股书中预言称,要实现自动驾驶消费汽车的大规模生产,自动驾驶系统的成本需大幅降低,比如低至几千美元,较当前市场上的解决方案成本低了一个数量级。

而低成本,正是Mobileye软硬件耦合方案能带来了显著优势之一。

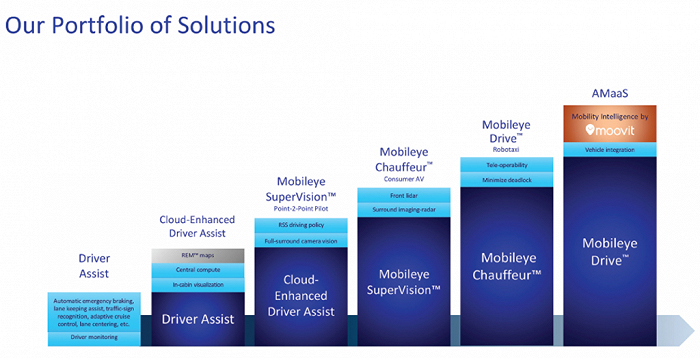

目前,Mobileye的技能树主要建立在5个基础技术支柱上,分别是EyeQ系列芯片、高精地图绘制系统(REM)、冗余传感器融合架构、下一代成像雷达的设计、RSS(责任敏感安全)模型。

Mobileye五大技术支柱

它认为,自家紧密耦合的软硬件解决方案基于高度先进的道路测试传感和感知技术,这些技术来自其在计算机视觉领域几十年的经验,并由EyeQ SoC系列芯片提供支持,非常难以复制。

Mobileye还将自己的竞争对手做了详细分类。

第一类:一级汽车供应商,包括博世、大陆和电装等,他们正在运营自动驾驶机器人出租车。

第二类:芯片供应商,包括安霸半导体、AMD、高通、黑芝麻智能、地平线、华为、英伟达、恩智浦、瑞萨电子、德州仪器等。

第三类:正在自研解决方案的汽车制造商,包括特斯拉、奔驰、通用、蔚来、沃尔沃、小鹏等。

第四类:自动汽车自动驾驶系统(AMaaS)供应商,包括Argo AI、Aurora、通用Cruise、Motional、小马智行、谷歌Waymo、Yandex、亚马逊Zoox、Auto X、百度、元戎启行、滴滴出行、Momenta、文远知行等。

第五类,消费级自动驾驶汽车供应商,包括苹果、索尼、特斯拉等。

Mobileye认为,在技术平台完整性、ADAS和自动驾驶合规性、敏捷软件验证和健壮的产品发布规程、解决方案可扩展性和成本效率、价格、工程能力及创新能力、知识产权保护、品牌和声誉方面,自身都具备优势,将处于有利地位,以实现有意义的商业胜利。

Mobileye的投资组合

同时,它也警告称,受全球半导体短缺影响,它已经经历并将继续经历EyeQ SoC供应的限制,未来相关关键部件的供应短缺可能会对其业务、运营结果和财务状况产生不利影响。Mobileye预计,今年下半年将继续经历芯片短缺。

当前不确定的经济环境和通货膨胀状况同样可能会对全球汽车生产以及对Mobileye解决方案的需求产生不利影响。看向未来,迈向全自动驾驶的道路,也仍然面临着来自技术、监管及生产成本等多方面的重大挑战。

04 结语:鼎盛期已成过去时科技股IPO集体失速

作为昔日的汽车ADAS霸主,Mobileye没能在市场上混得如鱼得水,反倒随着经济环境萧条与自动驾驶产业降温而“连番贬值”,不免令人唏嘘。

在高通胀、汇率波动、普遍回调的沉重打击下,今年美股IPO连遭重创,科技产业更是重灾区。截至Mobileye上市前,今年美国IPO仅融资约74亿美元,比2021年的数据足足下降了94%,创下自2008年全球金融危机以来的最差表现。

在美国市场情绪一片惨淡的糟糕环境下,英特尔不顾Mobileye累跌的估值,也要着急忙慌地将它推上市,这个操作多少令人感到迷惑。

尽管Mobileye在招股书中描绘了远大的全自动驾驶前景,但仅从其逐渐缩小的净亏损,还不足以撑起市场对它的长期信心。

不过冬天再寒冷,也总会熬过去的。

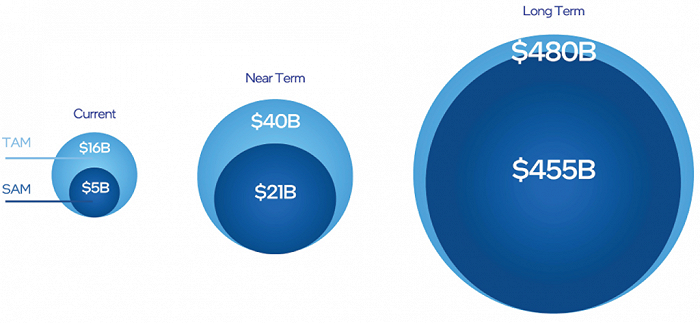

长远来看,Mobileye对远景依然满怀期冀,预测2026年左右ADAS和自动驾驶汽车的总可用市场(TAM)规模约为400亿美元,2030年左右TAM规模将达到4800亿美元。

评论