文|港股解码 瓶子

10月28日,风电板块继续走低,截至收盘,长城电工(600192.SH)华电重工(601226.SH)、远东股份(600869.SH)、大唐发电(601991.SH)跌停,中装建设(002822.SZ)、隆华科技(300263.SZ)、中材科技(002080.SZ)、江苏新能(603693.SH)、津荣天宇(300988.SZ)纷纷跟跌。

事实上,风电行业并非只是经历单个交易日的调整,部分具有代表性个股近期股价呈现连续回调状态。8月以来,三一重能(688349.SH)已累计下跌45 %;表现类似的还有电气风电(688660.SH)、金风科技(002202.SZ)、明阳智能(601615.SH)等同期分别已累跌35 %、28.56%、12.05%。

01 部分风电企业业绩不及预期

双碳目标下,风电等新能源产业已被列为国家战略性新兴产业,且随着海上风电不再享受补贴,风电行业在2022年整体步入平价时代。

整体来看,风电行业长周期景气向上。国家能源局数据显示,2022年1-9月风电新增装机1924万千瓦。截至9月底,风电装机容量约3.5亿千瓦,同比增长16.9%。

招标量数据上,截至2022年8月12日,风电项目招标规模达56.73GW,已超越去年全年的招标总量,其中陆上风电44.84GW,海上风电11.09GW。

根据行业测算,2022年预计全年招标规模100-120GW,按2022年初2000元/KWh招标价折算,2022年招标市场规模2000-2400亿人民币。

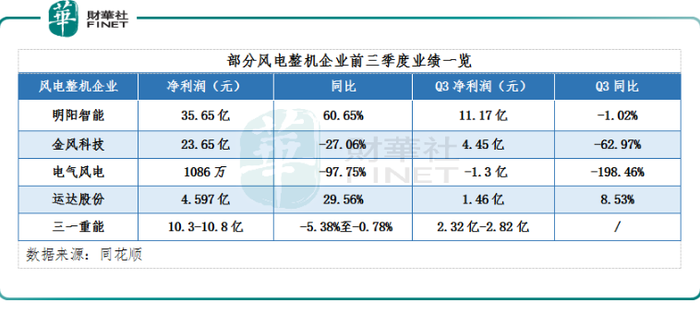

然而,从业绩表现来看,前三季度部分风电整机企业业绩不及预期,且同比增速呈现明显分化态势。

“风机老大”金风科技(市占率第一)前三季度营收为261.63亿元,同比减少22.65%;归母净利润23.65亿元,同比减少27.06%。其中,第三季度营收95亿元,同比减少39.46%;归母净利润4.45亿元,同比减少62.97%,环比下降32.06%。

业绩同样不尽如人意的还有电气风电、三一重能等。2022年前三季度,电气风电营收约67.02亿元,同比下降65.63%;归母净利润约1086万元,同比下降97.75%;第三季度营收15.25亿元,同比下降78.96%;净利润为-1.3亿元,同比下降198.46%。

对于业绩下滑,电气风电则称,主要系2022年全国海上风电装机量同比整体明显下滑,公司海上风电交付量相应有所下降。另外,受疫情影响,公司部分市场区域的订单交付进度有滞后,导致产品销售收入下降,而期间费用仍需支出,使净利润相应大幅下降。

不同于上述企业,明阳智能及运达股份前三季度业绩同比显著增长。如,明阳智能三季报显示,2022年前三季度营收为216.6亿元,同比增长17.17%,净利润35.65亿元,同比增长60.65%。其中,第三季度营业收入74.26亿元,同比增长1.81%;净利润11.17亿元,同比下降1.02%。

明阳智能是国内第三大风电整机制造商,以及国内第二大海上风电整机商。对于业绩增长,明阳智能称,这主要因风机销售收入增长以及出售风电站项目收益增加所致。

02 业绩波动的背后:风机招标价格、招标规模下滑

究其根源,前三季度风电企业业绩呈现的波动,与“平价时代”风机整体招标价格息息相关。

整体来看,补贴退坡后国内风机价格下降显著。浙商证券研报显示,2022年9月风机裸机平均中标价格约1880元/kW,同比下降24%。

与此同时,风电招标规模整体也明显下滑。2022年第三季度风电总招标量为24.01GW,同比提升130.87%,环比下降9.19%。9月,风电招标规模为6.6GW,环比下降35.67%,其中海风招标规模0.2GW,环比下降89%。

对此,机构分析指出,成本控制能力成为风机核心竞争力,大型化、轻量化带动风机降本,为行业核心趋势。太平洋证券表示,在海上风机价格持续下降背景下,成本管控能力较强的明阳智能、运达股份等公司有望受益。

结语

展望后市,作为新能源产业链中的重要组成,风电行业长周期景气向上正在启动。市场普遍预期2023年风电将再次迎来装机大年,同时随着风电行业进入平价时代,海上风电或成未来竞争高地。

在天风证券看来,陆风项目已全面平价,预计2023年陆上单风机价格有望维持在1700元/kW左右,海风还有部分地区未平价(预计明年年初全面平价),海上单风机价格有一定的下行压力。

上述机构预计陆风风机单位盈利有望在2023年第一季度至第二季度见底,而海风风机单位盈利尚未见底。

国联证券研报表示,海上风电兴起加速风机大型化进程,零部件环节或在技术、产能扩建等方面受到制约,龙头企业有望凭借研发实力、资源优势、扩建大兆瓦产能,率先受益于行业红利。

评论