文|无冕财经 郭俊宇

编辑|陈涧

蒙牛斥资超过40亿控股妙可蓝多后,仍未收手。

11月1日,妙可蓝多(600882.SH)公布了蒙牛要约收购公司股份的第二次提示性公告。

公告显示,蒙牛将以现金支付的方式再次收购妙可蓝多5%的股权,此次要约收购完成后,蒙牛对妙可蓝多的持股比例将提升至35%。

2020年初接受蒙牛入股时,妙可蓝多创始人柴琇或许只为救急,可她低估了蒙牛的野心。

妙可蓝多确实比两年前发展得更好了,可柴琇早已丢失了对公司的控制权,自己的股权也几乎全质押了。

她一手带大的妙可蓝多,已经沦为蒙牛征战中国奶酪市场的一颗棋子。

蒙牛步步为营

蒙牛和妙可蓝多的缘分始于2020年。

2020年1月份,蒙牛以2.87亿元的价格受让妙可蓝多5%的股权,成为该公司的第二大股东。与此同时,蒙牛还以4.58亿元的价格增资了妙可蓝多的子公司吉林科技,持股42.88%。

蒙牛跟妙可蓝多第一次合作背后,其实各有各的算盘。

妙可蓝多当时需要 “救火员”。在蒙牛入股之前,其业绩表现糟糕,公司治理也有问题,自身经营其实已经存在很大风险。

当时妙可蓝多在国内众多品牌中脱颖而出,夺得“奶酪第一股”的头衔。然而,它当时并没有在奶酪市场占据绝对优势。

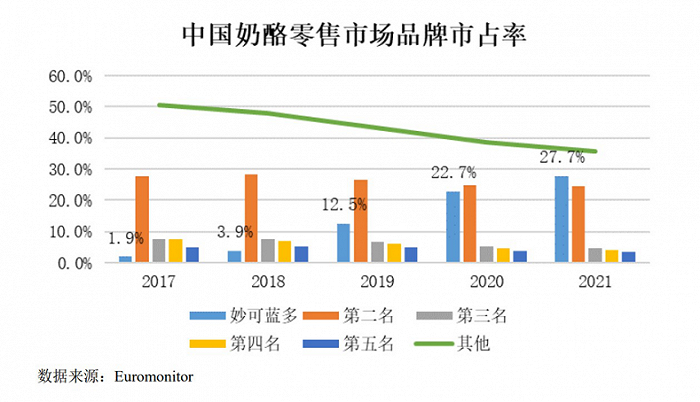

欧睿数据显示,妙可蓝多是2021年才拿下中国奶酪品牌市占率第一,2018年时,其市占率仅有3.9%,到2021年提升至27.7%。在此之前,法国知名奶酪品牌百吉福的市占率长期排在第一。

▲国内奶酪市场过去被外国品牌占据,图片来自妙可蓝多2022年半年报

业绩层面也没有亮点。财报显示,2015年-2019年期间,妙可蓝多的扣非净利润分别为-2.81亿、-1498.46万、111.40万、-1357.13万、-1218.99万。

当时该公司的现金流状况也不乐观,截至2018年年末,其货币资金余额为6.36亿元,短期借款2.73亿元,一年内到期的流动负债为5.36亿元,当时其资金余额已无法覆盖短期债务。

值得注意的是,在蒙牛参股之前,妙可蓝多的公司治理也存在风险。

2019年12月,妙可蓝多被曝出公司控股股东及关联方违规占用上市公司资金2.4亿元,并且已经引起上交所的关注。公司创始人柴琇也卷入违规拆借上市公司巨额资金,为其丈夫和女儿还债的丑闻。

当时柴琇家族已经陷入资金链危机。从2017年开始,柴琇就曾多次质押股票获取资金,2022年半年报显示,柴琇几乎已经将她持有的股权全部都质押出去了。

因此,2019年可以说是妙可蓝多最危难的一年。

危难之际,蒙牛来了,而且首次出手就是7.45亿,这笔钱解了妙可蓝多和柴琇家族的燃眉之急。

而蒙牛等这个机会很久了。据界面新闻,蒙牛2017年便开始了与妙可蓝多的多轮谈判,一直都没有谈拢,直至2020年双方才有了具体的合作。

在入股妙可蓝多之前,蒙牛也想过自己做个奶酪品牌。2018年,蒙牛设立奶酪事业部,2019年又跟欧洲最大乳品企业Arla Foods合作,成立合资公司爱氏晨曦乳制品进出口有限公司,销售各类奶酪产品。

但蒙牛自己的奶酪产品并没有竞争力。2019年,其包含奶酪业务在内的其他收入仅有7.21亿,占总营收比例不足1%。

奶酪市场是乳制品行业为数不多的“蓝海”,蒙牛想在这一市场成为“红海”之前占据优势,自建品牌远不如收购的效果来得快。

入股妙可蓝多后,蒙牛继续行动。2021年,蒙牛又全额参与了妙可蓝多30亿的定增计划,其持股比例一下提升至28.46%,成为第一大股东。

今年初,蒙牛通过一系列增持,又将持股比特提升至30%。10月中旬公布的近8亿的要约收购完成后,蒙牛的持股比例将达到35%。

粗略计算,蒙牛已经砸进去了超过40亿,但仍未收手,其目的或许是将持股比例提升至50%以上,掌握绝对控股权。

柴琇也曾不甘心

面对蒙牛的步步紧逼,柴琇并非没有 “反抗”过。

2020年8月23日,妙可蓝多发布公告,宣布终止3月份发布的定增计划,蒙牛就是定增对象之一。与此同时,妙可蓝多推出了新的定增方案,计划向柴琇100%持股的广讯投资非公开发行股票,募资总额不超过5.75亿元。

新的定增方案如果能够实施,在稀释蒙牛控股比例的同时,还能提高柴琇的控股权。可当时这项定增计划最终并没能落实,只是稍微拖延了一下蒙牛的脚步。

机会只有一次,那次失败后,蒙牛便一跃成为公司最大股东了。当时柴琇的持股比例只有18%左右,而且大部分都拿去质押了。

虽然她还有副董事长和总经理的职务,但从让出公司控制权开始,曾经被称为“奶酪女王”的柴琇,已经无法再掌控这家公司的命运了。

柴琇一开始还有些不甘心。据中国企业家杂志报道,柴琇经常面对外界的质疑:你不是控股股东了,在这个企业你还有话语权吗?你会不会觉得难过?为此她曾几次在媒体采访现场落泪。

如今她似乎已经释怀了。她曾对媒体表示,虽然自己失去了董事长位置和公司的实际控制权,同时也得到了许多。

蒙牛成为妙可蓝多的股东之后,确实让该公司在往更好的方向发展:账面变得好看了,盈利逐渐稳定,现金流不再捉襟见肘,成本也有所降低。

2019年至2021年,妙可蓝多的营收从17.44亿增长至44.78亿,净利润连续两年以三位数的幅度增长,去年扣非净利润达到1.2亿。同时,账上还躺着24亿的货币资金。

据中国企业家杂志,妙可蓝多在进入蒙牛的大宗采购体系后,光是采购日常生产和设备清洗的清洗剂,一年便能省下100多万。

妙可蓝多的市场占有率也在快速提升,2021年以27.7%的市占率位列第一。2022年半年报显示,妙可蓝多奶酪市场占有率达35.5%,奶酪棒市场占有率更超过40%。

虽然控制权没了,但登上蒙牛这艘“巨舰”后,妙可蓝多未来或许能够获得更好的发展,这对柴琇而言也算是一种慰藉。

奶酪大战已经打响

对蒙牛而言,拿下控股权只是其实现野心的第一步。

妙可蓝多董事长卢敏放曾表示,希望妙可蓝多成为奶酪品类的绝对领导者。

过去几年,妙可蓝多能够快速跻身奶酪市场的头部玩家,其中一部分原因在于奶酪市场规模还小,玩家不多,竞争没有那么激烈。

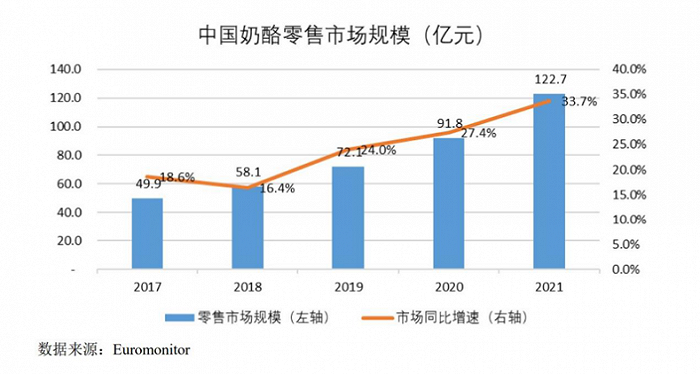

到2021年,奶酪市场已经是一个百亿规模的市场,而且近几年的增速也很快。欧睿数据显示,2021年中国奶酪零售市场规模增速已经达到33.7%。

▲奶酪零售市场规模不断扩大,图片来自妙可蓝多2022年半年报

欧睿数据预测,预计2025年中国奶酪总体市场规模将达到328亿元。未来5年,中国奶酪市场的零售额和出货量的复合增速仍然将保持双位数的增长。

随着中国零售奶酪市场规模的不断增长,竞争也越来越激烈。

蒙牛的老对手伊利也想当第一。伊利股份的董秘邱向敏表示,随着奶酪行业集中度的进一步提升,伊利将获取更大部分的份额,其目标是成为奶酪第一品牌。

去年5月份,伊利单独设立奶酪子公司“伊家好奶酪”,并在去年4季度上市常温奶酪棒。

今年上半年,伊利奶酪业务的市场零售额份额比去年同期提高近4个百分点。今年前三个季度,伊利的奶酪业务明显好转,收入同比增长30%。

除了自建品牌外,伊利也在通过资本运作来补上自身奶酪业务板块的短板。

10月23日,总部设在长沙的澳优披露了一宗跨国收购案。澳优计划用1.417亿港元的价格,从Dairy Goat Holland B.V.手中购买重组完成后的Amalthea Group已发行股份50%股权。

Amalthea Group是荷兰一家从事羊奶加工及奶酪制作的乳企。它不仅拥有全自控奶酪生产厂房,还具备从生产、加工到消费者终端的全自控产业链。

这意味着澳优也杀入了奶酪市场,而澳优背后控股股东则是伊利。去年伊利就已经完成对澳优乳业的收购,成为其控股股东。因此,澳优收购Amalthea Group,对于伊利来说,也有非常重要的战略意义。

除了乳业巨头外,一些资本也没闲着。据企查查显示,今年2月份,今日资本创始人徐新通过旗下的CTG Evergreen参与奶酪博士新一轮战略融资,持股比例为8.29%。

2021年,奶酪博士还获得来自红杉资本、星纳赫资本、万物资本等机构的新一轮融资,其中红杉资本领投1.5亿元。

此外,红杉资本和高瓴资本投资的君乐宝,美团龙珠、KKR以及德弘资本加持的认养一头牛,也都纷纷加入了奶酪大战。

连外资也盯上了中国奶酪市场。天眼查显示,法国奶酪生产商BEL(贝勒)集团已经收购了山东君君乳酪有限公司70%的股权。君君乳酪除了拥自“芝仕坊”品牌外,还曾为全国超过60个品牌提供奶酪代工业务。

奶酪市场的玩家越来越多,乳企、资本纷纷扎进这一赛道,他们都坚信中国市场未来会出现一个奶酪巨头。

中国奶酪市场的“战事”已经打响,蒙牛要想靠着妙可蓝多脱颖而出似乎并非那么容易。

评论