文|懂财帝 嘉逸

承载着13亿月活用户的微信九宫格,已不再是滴滴的专属“流量后院”。

滴滴事件后,网约车独角兽们获得腾讯授意,蜂拥进入这一中国最大的流量洼地,意欲抢食3000亿市场蛋糕。

去年8月,如祺出行正式进驻“微信-服务-交通出行”页面一级入口。

T3出行紧随其后,且野心更大。今年9月26日,T3出行开始在“微信-服务-交通出行”页面限时提供一级入口“T3打车”,并对南京、成都、武汉等全国96座已开通运营城市的用户开放。

此外,美团打车、阳光出行、曹操出行、首汽约车、滴答出行等网约车公司目前也已经接入微信出行服务平台。

同业的猛攻与围剿直接威胁到了滴滴的“生命线”——滴滴出行APP下架后,微信成为了新用户、新司机注册滴滴账号,以及老用户登录滴滴平台的核心渠道之一。

但监管重压下的滴滴却分身乏术。行业统计数据显示,短短一年时间,滴滴平台的活跃司机数就流失了近千万,活跃用户规模从4500万大幅缩量至约1000万,二季度日单量勉强维持在1600万左右,市场占有率更是从九成下降到了七成左右。

投资者们不得不开始担忧,中国网约车霸主滴滴是否会遭遇大滑坡?

围绕这一问题,懂财帝将在本文中深入研究:

1、第二梯队的网约车公司们能否完成逆袭?

2 、滴滴能否守住“大本营”,重回高光时刻?

3、存量竞争背景下的中国网约车行业未来将如何发展破局?

01 “围剿”滴滴

从2016年滴滴合并Uber,拿下90%的市场份额开始,中国网约车市场就没什么悬念了。

直到去年7月,程维一步“昏着”,致使滴滴遭遇监管大棒,同时也让蛰伏数年的中小玩家再次看到了增长机遇。

竞争狼性被彻底激发。滴滴事件后第5天,“雪藏”了两年的美团打车APP再次上线,当月即在北上广深等国内100多座城市开通了打车服务。

T3出行CEO崔大勇随后发出内部信,要求开启全员战斗模式,产研部门实行“007工作制”,单月要连开15城,日均单量要突破百万。

高德掌舵者俞永福、曹操出行创始人刘金良亦顺势跃入沸腾的网约车市场。高德通过向多家运力平台提供债权融资等方式,极力冲量,曹操出行相继推出大额补贴拉新活动。

打车是价格极度敏感的刚性需求,因此,烧钱打法迅速奏效。曹操出行2021年7月订单量同比增长了150%,T3出行年内日订单量峰值超过300万单。

用户方面,2021年底,滴滴月活用户同比下降了20%,而曹操出行和T3出行则分别上涨了65%和125%。

到2022年中,滴滴日订单量已下滑至1600万左右,较2021年同期2800万单的峰值回落四成。与之相对比,高德打车的日订单峰值已飙升至700万单。

滴滴被“瓜分”一方面让资本热钱兴奋躁动。去年9月,曹操出行完成B轮融资,融资额高达38亿元,投资机构包括农银国际、苏州城建投等。10月,T3出行完成77亿元的A轮融资,领投机构为中信集团,鸿为资本、同程旅游等机构跟投。

另一方面更扩大了“追赶者”的商业野心。今年年初,高德打车设定了日单量保800万争1000万的全年目标,力争市占率超过30%。

曹操出行CEO龚昕的计划是,拿下20%的市占率。崔大勇在T3出行三周年全员信中豪言,“未来三年,网约车业务要突破30%的市场占有率。”

理想很丰满,但现实是,滴滴十年烧了200多亿美金建造出的护城河壁垒并不容易被突破。

截至目前,滴滴市占率仍高达七成,继续保持着网约车的霸主地位。

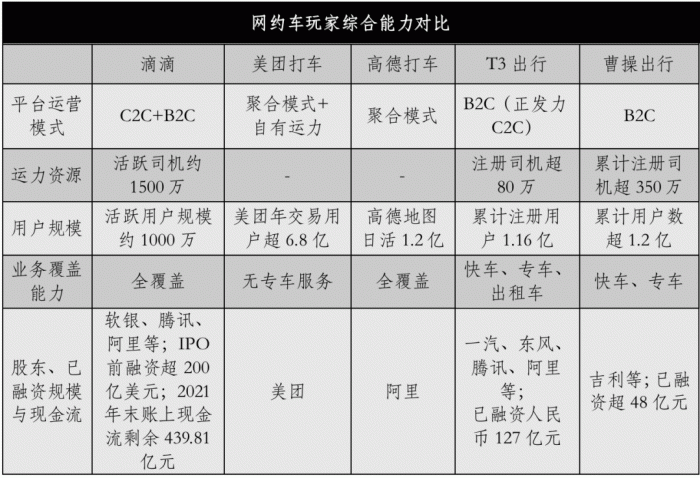

运力资源方面,尽管滴滴司机APP已下线一年多,但滴滴平台的活跃司机数仍保持在1500万左右。而T3出行、曹操出行的注册司机规模仅分别为80万、350万,与滴滴不在一个数量级。

用户规模方面,中国青年网报道称,滴滴平台活跃用户已下降至约1000万。T3、曹操累计注册用户数分别为1.16亿、1.2亿。

业务覆盖能力决定着网约车平台的获客层级。滴滴与高德明显更胜一筹,各自凭借C2C+B2C模式,以及聚合模式,实现了快车、出租车、专车、豪华车、商务车全业务场景覆盖。

美团打车是聚合模式+自有运力模式,没有专车服务。T3出行此前是B2C模式,现在正发力C2C模式,但只能提供快车、专车、出租车服务。曹操出行是典型的B2C重资产平台,一直聚焦快车、专车业务场景。

最后,与同业相比,已上市的滴滴最大的优势在于能持续在二级市场进行融资。截至2021年末,滴滴账面持有的现金、现金等价物和限制性现金总额为439.81亿元。

而曹操出行和T3出行已经烧不起钱了。有接近两家企业的人士对媒体表示,曹操出行已将重心放在减亏上。T3出行若没有新的融资,按照现在的扩张速度,账面现金最早可能于今年年底、最晚于明年一季度前烧完。

据此回到文初的问题,答案已显而易见:美团、T3、曹操等第二梯队的网约车玩家们不太可能在短期内“分食”滴滴,滴滴在合规的情况下,短期内也不存在被淘汰出清的可能性。

02 狂奔后的“鸡毛”

“司机开的车是平台提供的全合规车辆,不需要租金,也不需要承担车险和保养。在考核机制下,多劳多得,让司机取得在行业中相对有竞争力的收入。”T3出行直营司机或许怎么也没想到,CEO崔大勇曾经的承诺最终竟成为一纸空文。

据凤凰网报道,乐山一位直营司机在退车时,被T3出行以轮胎磨损为由扣减了近1000元的押金。另一位济南的T3直营司机出车5小时,只接到两个订单,收入仅为26.15元。

该司机还透露,T3出行直营司机此前的底薪约为2000元,并包含五险。但他今年春节入职后,并没有基础工资与五险,每月还需要缴纳3600元的租车费。

对此,有行业资深人士表示,重资产的B2C模式不利于做大扩张,T3出行正加码布局C2C模式。但在转型期间,其并未保障好直营司机的合法权益。

这是网约车平台“蒙眼狂奔”的后遗症之一。而事实上,高速扩张带来的负面影响并不仅仅局限在运力资源端。

缺流量是最为致命的问题。

滴滴是国民级打车平台,已在用户心智中建立了品牌壁垒。美团打车背靠母公司,潜在用户规模超6.8亿。高德打车背靠1.2亿日活的高德地图,还在支付宝平台占据了重要入口。

相比之下,T3、曹操、如祺出行等中小网约车平台自身并没有庞大的用户流量池,其大股东均为传统车企,更是“流量荒漠”。

他们一方面依附高德、腾讯出行等流量平台,而平台会以信息服务费等方式进行抽佣。

另一方面只能烧钱获客。但据媒体测算,T3出行的单个拉新成本为100元,将一个新用户培养成长期用户的成本高达500-600元。这显然是不可持续的。

除流量危机之外,运营合规问题也是一颗“不定时炸弹”。

今年5月10日、11日两天,T3出行母公司南京领行科技股份有限公司就收到了24条行政处罚,均源于涉嫌网约车平台公司提供服务驾驶员未取得《网络预约出租汽车驾驶员证》。曹操出行年内也多次收到类似的行政处罚。

东莞交通管理局于5月30日约谈了包括曹操出行在内的11家网约车平台,并警告,若未能在6月30日前完成合规化经营目标,平台在受到行政处罚的同时,经营许可资质延续将受到影响,或被提请上级部门采取暂停区域内经营服务、暂停发布、下架APP、停止互联网服务、停止联网或停机整顿等措施。

还值得注意的是,在T3、曹操出行内部,人事与组织架构的矛盾同样突出。如T3出行CTO频繁换人,直接导致技术研发进度滞后,平台系统极易崩溃。

曹操出行创始人刘金良于去年底离开后,公司高层便遭遇“大换血”。今年4月,易到用车创始人周航加盟曹操出行,担任董事长一职。但两个月后,公司又被爆出裁员40%的消息。

看起来,流量、合规……T3、曹操出行们是把滴滴踩过的坑重新走了一遍。但这并不意味着,滴滴曾经的方法论如今仍然适用。

宏观环境早已经改变。对于中小网约车平台而言,在流量红利消逝、资本机构捂紧口袋的时期,突围难度必将会更大。

03 “谋局”Robotaxi

网约车寒冬已至。据网约车监管信息交互系统统计数据,今年9月,全国网约车订单量为5.54亿单,环比下降了21.2%,较去年同期下降了14.64%。

但行业并未出现任何萧条迹象,互联网巨头、车企、智能驾驶公司反而都在加注筹码。

今年4月,自动驾驶公司文远知行、小马智行科技跟投如祺出行,以期提速Robotaxi规模化落地。

7月,百度发布第六代量产无人车Apollo RT6,希望突破成本瓶颈,将Robotaxi业务“萝卜快跑”打造为新增长引擎。

有券商分析师表示,中国网约车2021年的渗透率为43.9%,但传统网约车的运营效率已经很难提升,Robotaxi或将是共享出行的终极形态。

中信建投证券分析师提出,有三类企业可能会成为未来共享出行赛道(Robotaxi)的头部玩家:(1)百度、小马智行等具备一流研发能力的科技企业;(2)滴滴等研发能力较强的出行服务平台;(3)部分与自动驾驶公司合作的小平台。

不过,这只是预测,智能驾驶技术的研发和落地,以及法规松绑都需要时间。而这期间,网约车的竞争格局随时可能改变。

于不确定性中寻找确定性因子,我们还是能先得出一些结论:

滴滴合规整改和赴港上市虽然还未见曙光,但未来仍将是行业龙头,只不过市梦率必然会大打折扣。

拥有互联网巨头背景的美团打车、高德打车、腾讯出行服务虽然流量、资金充裕,但若仅依靠聚合模式,也很难撼动滴滴的霸主地位。

尤其在监管合规问题上,聚合平台仍面临着一系列挑战。

另外,美团打车、高德打车、腾讯未来想要从滴滴手里抢蛋糕,就必须亲自下场。

至于T3出行、曹操出行等独角兽,他们已倾尽全力,但网约车终究不是打一两场仗,砸几十个亿就一定能割据一方,窥视全国的行业。对于两家公司而言,下一阶段能否融到钱继续存活下来,仍将是疑问。

参考资料:

1 | 财新周刊,杜知航,《网约车风云再起》

2 | 方正证券,许可,《网约车行业投资价值分析》

3 | 中信建投证券,孙晓磊、崔世峰,《后网约车时代,出行行业数字化将如何演绎?》

评论