文|公司研究室大消费组 曲奇

民生健康IPO可谓一波三折。

9月23日,经过两轮问询后,创业板上市委通过了民生健康首发IPO申请。然而,一周后,距离上市敲钟只差临门一脚的民生健康,突然中止上市。

根据深交所网站,民生健康中止IPO是因为财务资料已过有效期,需要补充提交。自民生健康申请IPO以来,受疫情及财务资料过期影响,中止IPO已经发生了三次。

民生健康实控人竺福江,1995年成为民生药业总经理,而那年梁允超刚创立汤臣倍健。如今汤臣倍健年收入近75亿,主要靠“21金维他”这一款产品的民生健康,收入还不足5亿。

竺福江比梁允超差在哪里?21金维他还能撑起民生健康的未来吗?

01、靠电视广告打了一场翻身仗

在国内保健品市场上,20世纪末期,脑白金靠着洗脑式的电视广告营销,驰名大江南北。21世纪初期,也有一个保健品通过电视广告焕发了“第二春”,那就是民生药业旗下的21金维他。

追溯历史的话,民生药业的历史可以追溯到上世纪三十年代。1926年成立的民生药厂,是我国最早的四大西药厂之一,也就是民生药业的前身。民生药业正是民生健康的控股股东。

1984年,民生药厂推出国内第一款多维元素类OTC药品——21金维他。但在上市后的十多年内,21金维他的销量一直未曾超过亿元,2001年更是下滑到8000万元,21金维他一度陷入困境之中。

21金维他的困境,一则与当时消费者普遍缺乏营养补充的观念有关,导致维生素市场一直不温不火。2000年左右,国内多维元素整个市场的规模大约在10个亿左右,在这个市场中21金维他想做大并不容易。

二是因为竞争环境,在当时的维生素赛道上,民生药业的竞争对手不仅有善存、施尔康两个实力强大的合资品牌,还有维存、宝力维等虎视眈眈的中小品牌,此外养生堂、黄金搭档也开始抢滩维生素市场,21金维他腹背受敌。

转机发生在2002年,民生药业发现21金维他想要做大,眼光就不能局限天花板不高的维生素市场,销量的增长应该来自于中国整个健康产品市场。21金维他的辐射范围,也要从杭州走向浙江,再从浙江走向全国。

2002年,民生药业将湖南、湖北、四川、重庆、陕西、福建作为全国布局的第一批市场,喊着“21金维他,健康千万家”的电视广告在湖南卫视等6家电视台投放。两个月后,6个新市场的销量平均增长90%。

尝到电视广告的甜头后,民生药业开始在更高的平台上进行营销传播。2003年,民生药业花了8000余万元在央视购买了若干个单元的广告标的。当年8月,21金维他的广告开始出现在央视黄金时段。

2005年,家喻户晓的央视主持人倪萍拍摄了人生中第一支商业广告,代言的产品便是21金维他。公开资料显示,2005年,21金维他销售额超10亿元。

4年时间,21金维他从8000万做到10个亿,在广告营销的助力下,民生药业打了一场漂亮的翻身仗。

02、近二十年吃老本走下坡路

1995年,39岁的竺福江成为了民生药业的总经理。2000年,民生药业进行了产权制度改革,竺福江成为改革后的民生药业董事长、总裁。现在,竺福江及其儿子直接或间接持有民生健康92%的股权。

靠21金维他焕发“第二春”的民生药业,也曾想着在大单品稳定的基础上,开发多维元素系列化产品。

2005年末,时任民生药业市场部经理陈红飞在采访中表示,“我们目前的思路是21金维他这个单一的产品销量保持稳定,在此基础上发展系列化的产品,把整个多维元素类药品的市场份额做大。”

2009年,民生药业设立了民生健康,并将“21金维他”的运营权逐渐转交给后者。但令人遗憾的是,十多年过后,民生健康一直在吃老本。

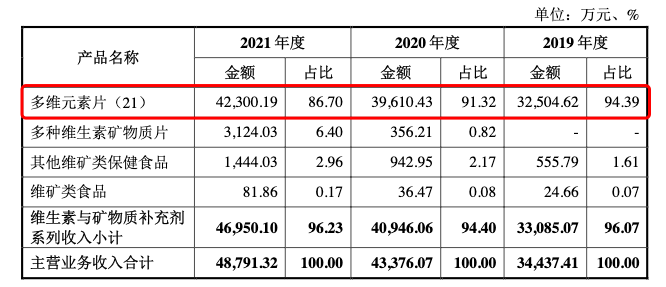

2019年至2021年,民生健康的主营业务收入分别为3.44亿、4.34亿、以及4.88亿。其中,21金维他贡献的销售收入分别为3.25亿、3.96亿和4.23亿,占当期主营业务收入的比重分别为 94.39%、91.32%和86.70%。

和2005年相比,民生健康不仅没有打造出新的大单品,甚至连招牌21金维他都在走下坡路。

民生健康对21金维他重度依赖的现状,一直都是监管关注的重点。

深交所不仅在两轮问询中提到这一问题,在创业板上市委的审议会议上,也要求民生健康结合产品市场容量及竞争格局、核心产品竞争能力、新品研发及产品上市预期等,说明产品结构单一是否对持续经营能力有重大不利影响,以及应对相关风险的具体措施。

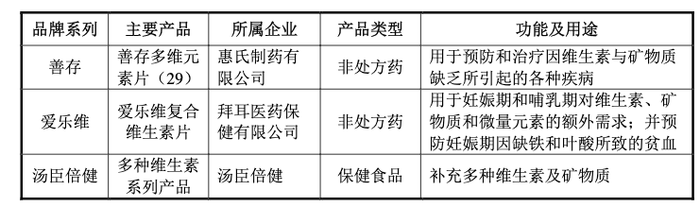

根据招股书,在维生素与矿物质补充剂领域,民生健康主要的竞品包括善存、爱乐维、汤臣倍健等品牌产品。三个主要的竞争对手里,如果论资排辈,汤臣倍健还是民生健康的后辈。

21金维他能在2002年出现转机,离不开民生健康现在的实控人竺福江。1995年,39岁的竺福江成为了民生药业的总经理;2000年,竺福江成为股改后的民生药业董事长及总裁;现在,竺福江及其儿子直接或间接持有民生健康92%的股权。

而1995年,梁允超才刚刚成立汤臣倍健。但经过近30年但发展,汤臣倍健在国内维生素与膳食补充剂行业市场份额已经是行业第一,除了维生素产品之外,还扩展了关节护理品牌健力多、益生菌等系列。

长江后浪推前浪,作为“前浪”的民生健康就被“后浪”汤臣倍健被拍在了沙滩上。

03、大单品依赖陷入负反馈循环

在第二轮问询中,监管要求民生健康就对单一产品的依赖这一问题,进行说明公司持续经营能力是否存在重大不确定性。

就此,民生健康回复称,为减少未来对单一产品的依赖,公司将通过持续的产品创新、研发支持与渠道赋能,丰富领域内产品的多样性,增加公司创收来源。目前开发中的产品有“维生素 D 软胶囊”“维生素 C 泡腾片”“小儿碳酸钙维 D3 颗粒剂”“碳酸钙维 D3 咀嚼片”等。

早在2006年,民生健康就已经意识到要在21金维他的基础上拓展品类。但16年过去,民生健康旗下的其他产品,在市场上的存在感几乎没有,这或许与民生健康研发投入过低有关。

就2021年的研发投入来看,与可比公司华润三九、江中制药以及汤臣倍健这三家相比,民生健康的研发费用率最高为4.92%,华润三九、江中制药、汤臣倍健的研发费用率分别为3.66%、3.06%、2.02%。

然而,不能只看研发投入比,还要看投入的绝对值。2021年,民生健康研发费用为2407万,华润三九、江中制药、汤臣倍健的研发费用分别为5.60亿、0.88亿、1.50亿。

与其他三家相比,民生健康在研发上的投入一下就被拉开了。常年累月下来,产品力不足的民生健康被汤臣倍健赶超也就不足为奇。

无论是民生健康还是汤臣倍健,消费类公司的费用大头都在销售端。2021年,民生健康销售费用率为37.74%,汤臣倍健的销售费用率为33.35%。

和研发端相似,民生健康的销售费用率高但销售费用总值低。2021年,民生健康销售费用为1.85亿,汤臣倍健为27.78亿,足足是民生健康的15倍。

招股书中,民生健康对此解释称,这是由于可比公司营收规模较大,受规模效应影响其销售费用率较低。2021年,汤臣倍健收入为74.31亿,民生健康收入4.88亿,只是汤臣倍健的零头。

21金维他在21世纪初期的成功离不开电视广告营销,但21金维上市38年,民生健康只有这一款王牌产品,依靠吃老本终究又走了下坡路。

眼下,民生健康陷入了一个负反馈循环,21金维他销售额下滑,投入的营销和研发费用则要相应减少,这又会导致民生健康其他产品的研发进度放缓,公司市场竞争力不足。

无论民生健康是否重启上市、何时上市,“中年”21金维他都不是民生健康的未来。

评论