文|云酒头条大数据组

编者按:十年,中国是在不断刷新纪录和创造历史中前进的。

中国经济总量从2012年的53.9万亿元,提升至2021年的114.4万亿元;全球经济比重由11.4%上升到了18%以上;人均国内生产总值从6300美元(约合人民币45356.3元),提升至超1.2万美元(约合人民币8.1万元);全社会研发投入占国内生产总值的比重由1.91%提高到2.44%;全球创新指数排名由第34位升至第11位……

而作为食品行业中的一大重要分支,占据着重要地位的酒类产业,也在这十年间与国民经济一同腾飞。

为了更直观地剖析中国酒业的这十年,云酒大数据中心(微信号:云酒头条)对相关数据进行了盘点。

白酒十年市值风云

2002年,中国啤酒业以2400万千升的产量超过美国,成为全球第一。

10年后,中国啤酒产量依然保持着较高增速,直至2013年达到峰值,年产量接近5000万千升,人均达34升,高出29升的全球平均水平。

这是中国啤酒业在产量方面夺得的第一次全面胜利。

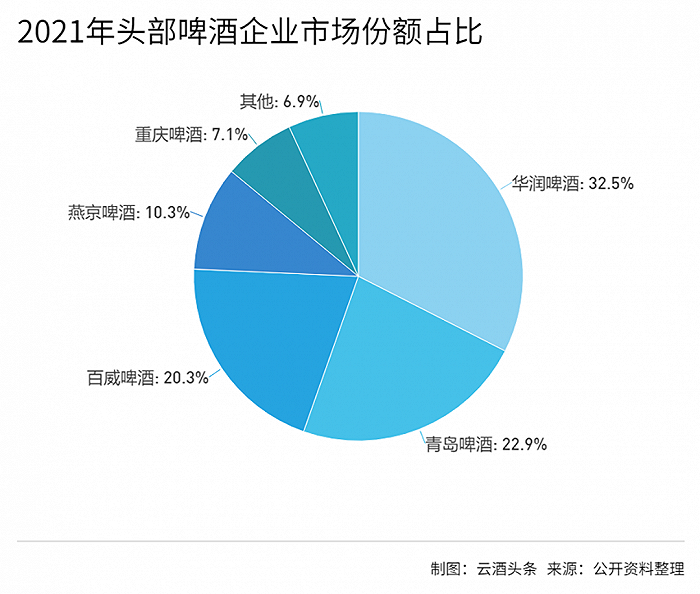

如今又是10年过去,国内啤酒行业分化加剧,百威亚太、华润啤酒、青岛啤酒、重庆啤酒、燕京啤酒形成“五强争霸”的局面,产能逐渐向头部企业集中。与此同时,消费观念发生转变,“z”世代、“她”经济崛起,啤酒厂商多线布局精酿啤酒赛道。

在成本上升、疫情冲击等多项因素的影响下,啤酒巨头们纷纷达成共识——通过产品升级和提高价格逐渐提升利润率。

多家证券机构表示,价格提升、效率改善、利润增长将是行业的长期趋势。

在此情况下,朝着高端化加速迈进的中国啤酒业也许即将迎来第二次全面胜利——结构性升级。

从增量到提质

据国家统计局数据显示,2013-2020年,我国啤酒产量呈下降趋势。2020年,我国啤酒产量达3411.1万千升,同比下降7%;2021年我国啤酒产量达3562.4万千升;相较于2012年的4901.80万千升仍有较大差距。

在全国啤酒产量几乎连年递减的情况之下,一场白热化的产能争夺之战却在啤酒巨头中上演。

9月5日,百威雪津啤酒有限公司糖化生产线及配套工程正在扩产进行中,确保10月底投产。项目总投资1.6亿元,投产后,百威雪津年产能将从现有的175万千升提升至200万千升。

9月27日,华润雪花啤酒在济南章丘举行新建项目开工活动。济南新建工厂总体规划年产能100万千升,预计2024年投产。建成后,将成为雪花啤酒第6个百万千升生产基地,可生产20余种产品。

9月28日,燕京啤酒总部精酿中心日前竣工投产。该精酿中心一期产能约5000千升,占地约4000平米,未来可年产2万吨精酿啤酒。

与此同时,啤酒企业也在陆续关闭工厂。

2016-2021年,华润啤酒至少关停工厂26家;2016年-2017年,百威亚太关停工厂8家;2016年-2018年,嘉士伯平均每年关闭工厂1家……

关厂与扩产几乎是同时进行,这看似矛盾的行为,背后透露出啤酒行业正在实现从增产到提效的转变。

通过对比华润啤酒连年来的酒厂数量和产能等方面的数据,可以更加明显地看出这个转变。

在2009年与2020年,华润啤酒的酒厂数量皆为70家,但2009年的产能仅为1400万千升,2020年产能却达到了1875万千升。

同时,公司平均每家酒厂的销量已由2017年的12.5万千升提升至2021年的16.4万千升。公司平均每位员工销量贡献由2017年的215千升提升至2021的425千升。

关厂已是企业降低经营成本、提高生产效率的关键举措。

此外,从各啤酒酒企的年报中还可以发现,相关公司旗下的中高档产品销量/收入占比均有所提升。这表明,扩大生产线条还能够支撑企业推出次高端、高端产品,不断优化产品结构。

以华润啤酒和重庆啤酒为例,近年来,其高档产品销量占比提升幅度在头部啤酒企业中较为明显,分别由 2019年的11.5%、15.4%上升至2021年的16.9%、23.7%。

从工啤到精酿

今年9月,中集安瑞科宣布,旗下成员企业中集安瑞醇科技有限公司已成功交付百威亚太区最大的精酿工厂——莆田精酿啤酒工厂。

此前,百威一直在全球范围内加码精酿啤酒市场。在中国,百威目前拥有了“拳击猫”“开巴”和“鹅岛”等一系列精酿品牌。

除了外资加码精酿市场之外,国内头部啤酒企业也纷纷入场。

青岛啤酒相继推出了百年之旅、琥珀拉格、青岛啤酒IPA等高端产品;重庆啤酒形成了京A、凯旋1664等产品为主的精酿品牌组合;珠江啤酒推出雪堡独立品牌……

精酿啤酒的热度还体现在融资、企业数量以及销量上。2021年,碧山村、泰山原浆、AB艺术精酿、走岂清酿、轩博精酿、怂人胆、太空精酿、TasteRoom、新零啤酒等15家精酿啤酒品牌接连获得融资。

同时,据天眼查数据显示,2021年,我国精酿啤酒新增注册企业为1378家,5年间增长984%;截至2022年1月,精酿啤酒相关现存企业超5000家。从销量上看,2021年我国精酿啤酒销量在啤酒总销量中占比约3.5%,对比2012年的1.2%,增长显著。

从低端到高端

无论是寡头竞争,还是啤酒企业进行产能优化,抑或是精酿啤酒的异军突起,都指向了啤酒的高端化发展。

中国酒业协会秘书长兼啤酒分会理事长何勇曾表示,2021年是啤酒业高端化元年。

这是因为,在2021年,规模以上啤酒企业出现了“量价齐升”的情况:全年产量同比增长3.5%,利润总额同比增长了30%左右。

利润总额的提高离不开各啤酒企业对中高端产品的布局。

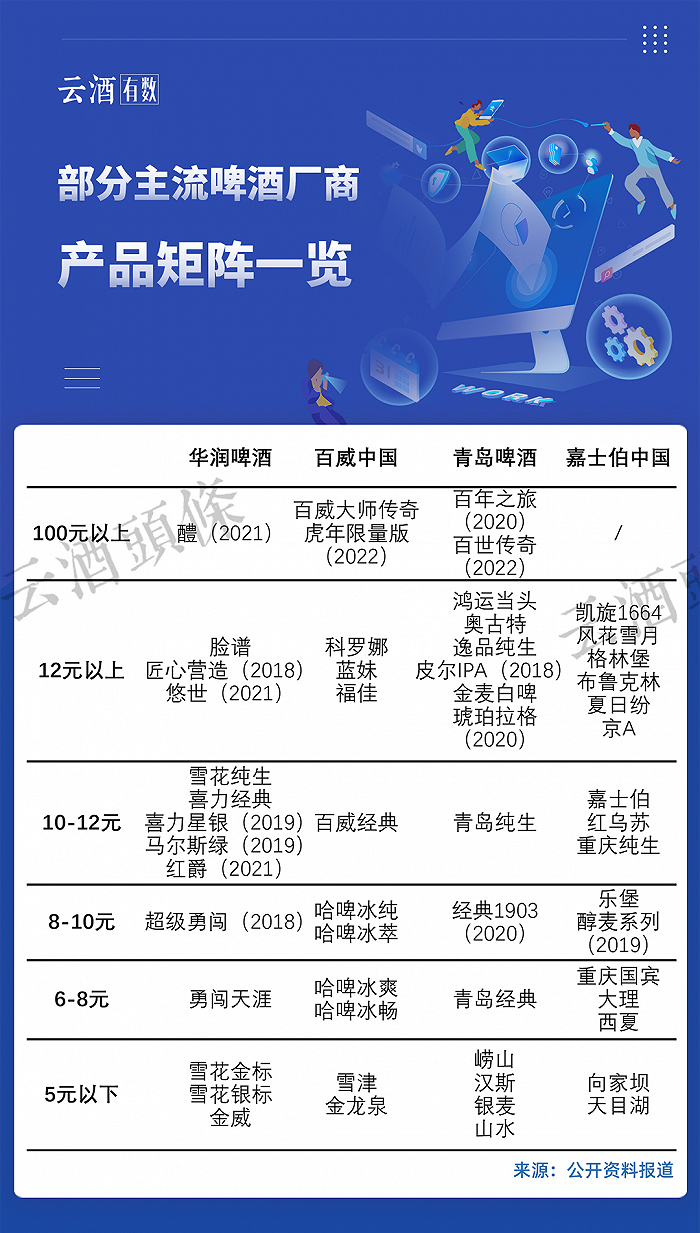

根据中泰证券相关数据显示,过去主流啤酒厂商的产品价格主要分布在4元及以下、5-6元、10-12元三个价格带。而近年随着行业升级,啤酒厂家尤其是内资啤酒厂商加速布局中高档产品矩阵。

以重庆啤酒为例,2014年嘉士伯入主重庆啤酒后,开始推动公司产品结构提升,重点聚焦用6元/瓶的重庆国宾替代4元/瓶的山城啤酒,实现低档向主流价格带的升级。2014-2017年,重庆啤酒基本完成了行业第一阶段的升级替代。

高端化亦体现在中高端啤酒销量在总销量的占比上。据相关数据显示,中高端啤酒销量在2021年达到36%(高端、中端分别是14%、22%),2022年预计提升至37.5%(高端、中端分别为14.5%、23%)。

中高端啤酒销量的提高直接促成了吨酒销售额和销售利润的增加。2021年,每吨啤酒的销售额约4450元,每吨啤酒的利润额约550元,相较于10年前的约226元,实现了接近一倍多的增长。

下一个十年?

今年上半年,疫情冲击等多重因素叠加下,华润啤酒、青岛啤酒、百威亚太等主要啤酒企业的业绩受到了不同程度的影响。

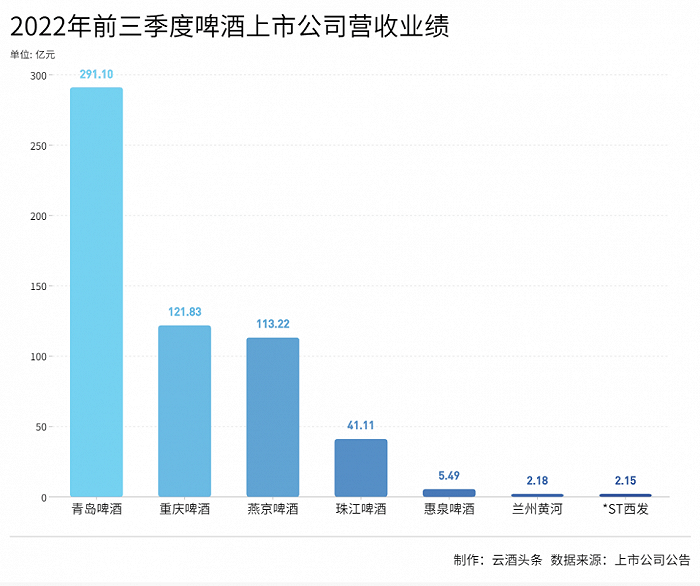

但据近期各啤酒企业发布的三季报数据显示,截至10月30日,青岛啤酒、重庆啤酒、燕京啤酒、珠江啤酒分别以291.10亿元、121.83亿元、113.22亿元、41.11亿元的成绩实现了前三季度总营收的同比正增长,这表明啤酒行业已在逐渐回暖。

另外,2021年以来,大麦、玻璃、铝材等啤酒原材料成本上涨导致各大啤酒企业提价,而从今年4月份开始,主要原材料的成本已经开始回落。

成本降低、疫情影响的减小,让业内人士对啤酒行业的发展抱有良好的预期。

行业 “十四五”发展指导意见显示,预计未来五年,啤酒行业产量将达到3900万千升、收入达2100亿元、利润将超300亿元。

平安证券研报则表示,国内啤酒高端化仍有较大上升空间,未来啤酒市场将进入细分升级的时期,结构优化将持续。

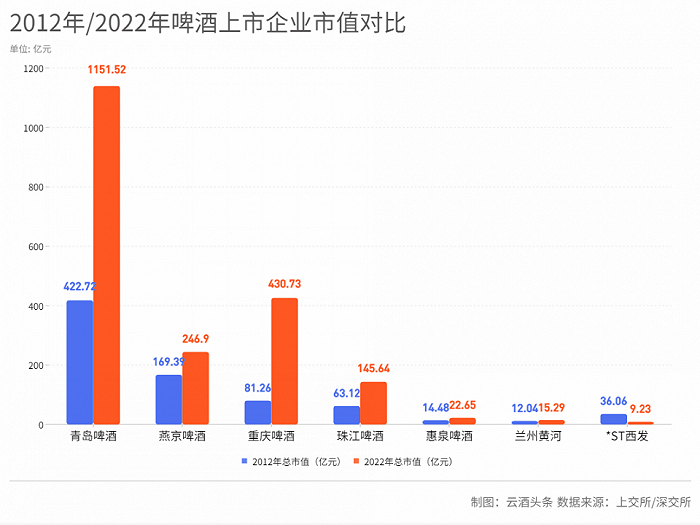

华泰证券也认为,啤酒板块已走过最悲观的时期,在疫情持续修复、原材料成本下降的基调下,持续推进高端化的啤酒行业,也许将会迎来营收与市值的双增长。

评论