文|偲睿洞察 Renee

编辑|Emma

(图源:歌尔官网)

歌尔的2022过得胆战心惊。

“苹果砍单1000万AirPods订单”,“Meta VR出货量预计下调 40%”两次传言让歌尔都尝到了跌停的滋味,一次大跌7%,一次大跌10%。

而三季度的业绩报表和指引一出来,歌尔大跌13%,这次倒是实打实的消息:其仰仗的META拳头产品Quest 2涨价后,三季度销量锐减,同比下滑52%。

原以为傍上META、PICO、苹果、索尼的大腿,歌尔就能快乐起飞,没想到业绩一出,直接揭了VR行业的“老底”:

当Quest 2和PICO 4不再通过让价起量的时候,全球三季度的出货量就变得很难看——2022年三季度全球VR头显出货量为138万台,较去年同比下滑42%。

也就是说,一旦价格高上去,消费者就不会买单。

但META和PICO还是忍不住要涨价。

在前几年,META已经花了将近三年教育市场,光是今年VR所在业务部门就累计亏本90亿美元,PICO在价格较低的情况下也给出了多个优惠补贴。

努力的结果是,VR的普及率还是极低:从2021年美国市场调研机构National Research Group的报告来看,即便是市场渗透率最高的美国,VR的家庭渗透率也只有13%。

那么,VR何时能跨过寒冬?

01、雷声阵阵的2022

(歌尔股份情况 图源:同花顺财经)

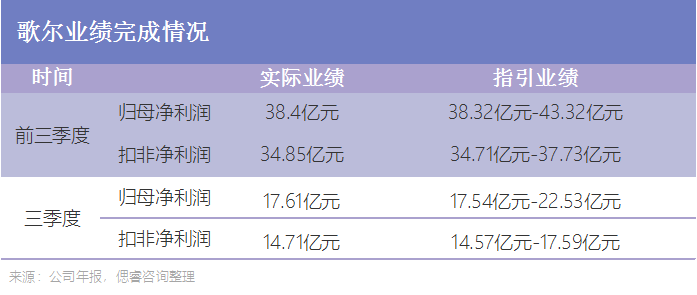

10.28,歌尔三季度财报和全年业绩指引发放之后的第二天,歌尔迎来了13%的大跌。

原因是,参考中报、三季度报“实际业绩≥业绩指引下限(歌尔自己提前公布的)”的规律,再对照歌尔全年业绩指引,留给四季度的净利润只有不到3亿元了(同比下滑75%),也难怪股民大喊“天雷滚滚”。

当我们把视线放到全年,发现歌尔今年爆了不少次雷:

今年3月份,市场传言苹果砍了1000万个AirPods订单,传言一出,歌尔股份盘中触及跌停,大跌7%,闻泰科技跌超6%,立讯精密跌超5%;

今年6月份,天风国际分析师郭明錤发文称预测2022年Meta VR出货量下调 40%。此消息一出,歌尔股份股价开盘后不久便遭遇大规模抛售,从而导致股价暴跌。截至当天收盘,大跌10.1%至跌停。

由此可见,歌尔股份并没有稳稳傍上苹果、META的大腿,只要大客户砍单,歌尔就会被锤。

在如今大环境低迷的情况下,草木皆兵,歌尔股份可谓是如履薄冰。

再追溯到最近的一次跌停,这次是财报成绩单的结果不尽如人意:营收增速略放缓、扣非净利润同比增速直线下滑。

最大的原因,是其下游产品Quest2涨价导致其同比销量砍半——三季度META的 VR/AR 业务实现收入腰斩至 2.85 亿,根据海豚君测算,预计当季 Quest2 销量仅100 万台左右。

之所以该产品砍单,对歌尔影响如此之大,是因为该业务所在的智能硬件业务营收占据着公司半壁江山,而META又占据着VR市场近80%的份额。

02、VR进入冬眠

歌尔雷声滚滚,反映的是下游厂商们在今年下半年的“苦日子”。

7月份,META公司宣布自8月起,其VR产品Quest 2将从原来的299美元-399美元涨价至399.99美元-499.99美元。

三季度的VR市场,在Quest 2涨价后,其销量锐减(同比下滑52%),从而把整个VR出货量数据拉下水——2022年三季度全球VR头显出货量为138万台,较去年同比下滑42%。

那么,META为何涨价?

一是因为经济大环境下滑,消费电子行业深受打击;

二是META的主营业务撑不住了——具体来看,二季度广告收入为281.5亿美元,同比下降1.5%,为去年一季度以来的最低水平,低于分析师预期的285.3亿美元。也因此,2022年上半年,Meta的营收同比增长仅为2.7%,净利润更是同比大降了28.9%。

如此差的大环境,加上公司最大的收入来源疲软,那么今年累计亏损90亿美元的Reality Labs只能通过涨价来维持生计。

也就是说,META没钱再去做前期让利起量+教育市场的苦活了。于是在今年8月,Quest 2将从原来的299美元-399美元涨价至399.99美元-499.99美元。

而这样的定价将成为常态——据扎克透露,明年的quest3定价预计不超过500美元。

让利+教育市场的苦活,PICO也不想干了。

一是从定价上开始提升,除了128G基础版售价未变,128G、256G先锋版分别涨价100元、800元;

二是在销售模式上,PICO 4不再采取像PICO Neo3(PICO上一代版本)那样采取大规模补贴,例如:鼓励用户每日打卡,满足一定时长后直接返半价现金。

PICO总裁周宏伟解释了当前销售模式的原因:因为用户已经有一定认知度了。去年PICO Neo3发布时,VR只是一小部分极客会去尝试的新鲜事物,今天,很多用户对这款产品有了接受度。

可问题是,是否市场已经接受了VR?

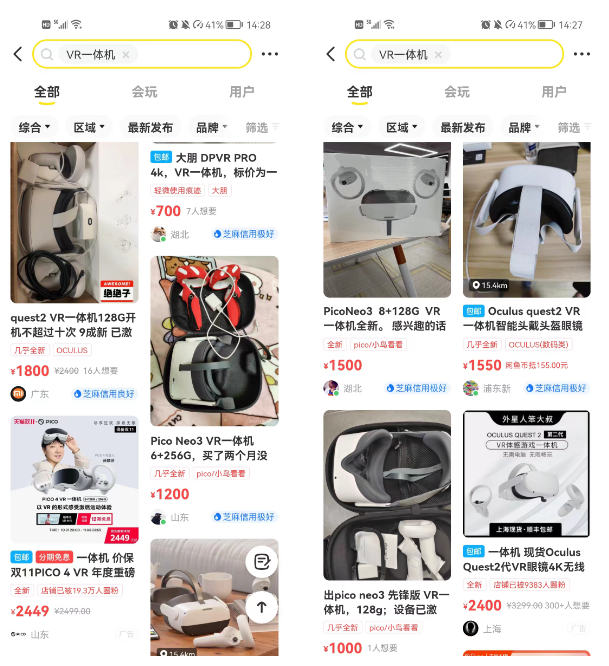

我们可以看到,在闲鱼上大批量的VR设备,到手平均不到2个月就被低价转卖,转卖理由大多都是过了体验新鲜期,也就是说,VR并不是耐用的消费电子产品。

(VR一体机转卖情况 图源:闲鱼)

大众对于该产品的可玩性也存在着较大的质疑——根据微博上新浪科技投票,VR头盔成为第三名最容易吃灰的电子电器产品。

(电子/电器产品相关情况问卷 图源:新浪科技)

而若是不让价,大众接受度提升将极为缓慢,厂商也只能苦等:字节跳动副总裁杨震原认为,这件事只能着眼于长期来看——这个产品现在想挣钱是很困难的。

但PICO和META两家显然都没有松口,只能转向在C端、B端同时发力:

META在下半年推出首款定位于企业级专业人士的产品,代号为Cambria的Quest Pro,售价1800欧元(约12764.34人民币)。

根据扎克伯格本人的陈述,微软Microsoft Teams应用、微软365软件和Meta的Quest Pro已经全面打通,用户能够直接通过该产品使用虚拟会议、Word、Excel、PowerPoint等功能。

而未来两年,Meta将会持续推出三款VR头显,内部代号分别为Stinson、Funston、Cardiff:

Meta将在2023年推出代号为Stinson的VR头显,为Quest系列的后续新品。价格可能会在 300 美元到 500 美元之间,折合人民币约为 2154 元至 3590 元。

在2024年,Meta将推出代号为Funston的VR头显,该设备为Cambria的迭代版本,而Cardiff会作为消费级Stinson的迭代产品。

简单来说,Meta将交替发布B端VR头显和C端VR头显,从Quest Pro10000元+和Quest 3(即Stinson) 2154元+的定价上来看,其产品定价将走上坡路。

PICO 也于今年推出自己的企业级产品——PICO 4 Enterprise售价900 欧元,是Quest 2 Pro的1/2,或许将一年同时发布消费级与企业级产品。

而这两家同时布局B端的思路,或许我们可以从PICO总裁周宏伟发言中看出:“我个人特别骄傲的一个事情,就是当年PICO依靠To B业务熬过VR寒冬。行当里很多做教育、做培训的企业,都在使用PICO的产品,当时的B端客户也比C端客户多,这也是我们非常引以为豪的。”

也就是说,不稳定性和低毛利的C端让PICO需要通过发力较为稳定和较高毛利的B端进行风险对冲,于是想要先占坑为王。

但无论B端还是C端,都逃不开一个核心问题——用户体验。其中,眩晕感是最核心的难题。当前,眼球追踪技术是一个解决路径,但距离该技术成熟,还有很长一段路。

就在今年2月,Meta的AR/VR业务负责人Andrew Bosworth在Instagram问答活动中指出,目前眼球追踪技术还不够成熟、难以实现,因为人的生物特征并不相同,比如具备不同大小的瞳距、不同程度的散光,或不同形态的角膜和视网膜。也就是说,目前眼球追踪难以对全部人群适配。

降低或者取消补贴是未来的常态,技术难关又在所难免,VR想要起量还需要跨过好几个寒冬。

03、远方到底有多远

11月1日,VR寒冬里,突然来了一把火:

工业和信息化部、教育部、文化和旅游部、国家广播电视总局、国家体育总局等五部门联合印发《虚拟现实与行业应用融合发展行动计划(2022-2026年)》,几个数据引人注目:

到2026年,我国虚拟现实产业总体规模(含相关硬件、软件、应用等)超过3500亿元——据业内专家分析,文旅和K12是大头,分别贡献700亿;TOB+TOG的工业生产,500亿;融合媒体(VR直播、线上直播等),300-400亿;商贸创意(VR看房、视频会议、衍生办公等),100亿。

虚拟现实终端销量超过2500万台;

培育100家具有较强创新能力和行业影响力的骨干企业、10个产业集聚区、10个产业公共服务平台。

一时间群情振奋,典型选手歌尔股份,这边刚经历三季度业绩暴雷,股价一天狂泻10.01%,那边就很快东山再起,于政策公布次日开盘,激情上涨9.6%。

兴奋的理由也很明确——在此前出台的AR/VR相关政策中,从没有如此全面、详实的规划,也没有明确的落地指标。可以理解为,此次五部委提供了总的行动方针和目标指向,接下来,各地方政府、相关部门将进一步细化行动方案。

具体到虚拟现实终端,2500万台并不会是很容易实现的目标,甚至相当有难度:

据业内专家披露,2022年,算上AR+VR眼镜、全景相机等,国内出货量大约在100万台左右,要实现累计2500万台目标,2026年年出货量将达到1000万台,4年翻了近10倍;

东吴证券则将目标拆分成三个阶段:未来1-3年,AR/VR设备年出货量达到3000万台以上;3-5年,年出货量达到6000万台量级;5-10年后,出货量破亿。

考虑到2022年,全球AR/VR出货量约为1100万台,这意味着,未来三年内,行业年复合增长率将达到40%,略低于2021年64%的同比增长率。

“泛在”的利好还需要后续的落地政策来进一步证实,而眼前的现实却是,在漫漫的下行周期中,消费电子拐点并不确定。

这从上游芯片、服务器等硬件行业的库存周期可见端倪:

中芯国际联席CEO赵海军表示,经过2022上半年的市场加速消费和库存的积累,行业供需趋势已经从全面紧缺向结构性紧缺转移。从中上旬开始,消费电子、手机等存量市场进入了去库存阶段。

直到11月初,去库存周期进度缓于预期。据《科创板日报》报道,云端服务器供应链订单从3季度开始大幅调整,至2023年一季度,拉货也将很难有起色。

在远方的政策一步步落实之前,近处下行的消费电子周期,才是市场真正的担忧所在。

而对于歌尔这位产业链中上游卖铲子的选手来说,它是反映Meta、PICO等“大户”真实情况的窗口。要想逆天改命,还需要下游的一个奇迹。

评论