记者|张乔遇

近日江苏长晶科技股份有限公司(简称:长晶科技,公司)向深交所创业板递交了招股书,华泰联合证券为保荐机构。

界面新闻记者注意到,长晶科技2018年11月才成立,从成立到冲刺上市仅4年时间,并且在上市前,长晶科技的营收规模就超过了10亿元,估值也已超50亿元。支撑这一切的,是靠4年间公司频繁收购长电科技曾经资产。

公司依靠收购获取的标的资产质量究竟如何?

另值得关注的是,报告期(2019年至2022年1-3月),长晶科技向长电科技采购封测服务金额分别高达6.03亿元、5.84亿元、6.32亿元和1.15亿元。

成立4年花超17亿收购4家公司

长晶科技前身长晶有限设立于2018年11月29日,经营范围为开发、设计、制造半导体芯片;销售自产产品。

刚成立,长晶有限便开始自己的收购计划。

2018年12月,长晶有限先是收购了深圳长晶100%的股权和新申弘达100%的股权,收购价格分别为2.00亿元和1.00亿元。

本次收购主要是长电科技(600584.SH)将从事分立器件销售业务的子公司深圳长晶(“曾用名:深圳长电科技有限公司”)及本部分立器件自销业务进行了剥离,由公司进行受让。为了承接长电科技本部分立器件自销业务及团队,长电科技于2018年11月新设子公司新申弘达,以便完成本次交易的资产交割。

据披露,深圳长晶2017年、2018年1-6月的营业收入分别为5.37亿元、3.06亿元;新申弘达同期的营业收入分别为5.03亿元、2.65亿元。本次收购完成后,长晶有限营收飙升。

2020年10月,长晶有限再次收购了自己的供应商——海德半导体100%的股权,收购价格为3643.78万元。海德半导体原系公司主要的二极管封测服务及集中委托成品采购供应商之一,主要从事二极管的研发、设计和销售。2019年、2020年1-5月,海德半导体营收分别为1.05亿元、4296.99万元。2019年长晶科技营收为10.72亿元,而海德科技扣除与公司的关联交易后的营收占公司营收比仍达7.94%。

为了加强供应链整合能力和成本控制能力,股改后,长晶科技于2022年1-3月合计收购了新顺微67.11%直接或间接股权,并控制新顺微89.28%的表决权;2022年6月,长晶科技收购新顺微8.89%股权,截至招股书签署日,长晶科技合计持有新顺微76%的直接或间接股权,并控制新顺微98.17%的表决权,收购新顺微成本共计13.97亿元。

新顺微成立于2002年,成立至今主营业务均为分立器件晶圆制造,向下游客户供应的晶圆类型涉及二极管、三极管、MOSFET等。截至招股书签署日,新顺微拥有5吋、6吋晶圆制造产线,产能可达到130万片/年。也正是在收购新顺微后,长晶科技在部分分立器件产品领域具备了IDM全产业链的能力。

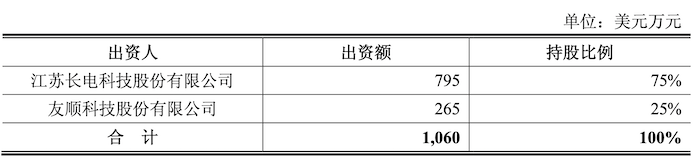

2021年,新顺微扣除与公司的关联交易后营收4.89亿元,占长晶科技19.02亿元营收(扣除与新顺微关联交易)的比例高达25.73%。据长电科技2018年年报披露,新顺微曾为长电科技控股75%的中外合资企业,也是长电科技的自有晶圆制造厂,注册资本1060万美元。2018年底从长电科技剥离后独立运营。

可以看到,长晶科技4年收购的4家公司中,2家公司为长电科技子公司,1家为长电科技合资企业,截至2022年3月,长晶科技的投前估值已达51.60亿元。

收购款从何而来?

值得关注的是,这么频繁的收购,成立近4年的长晶科技哪来这么多钱?

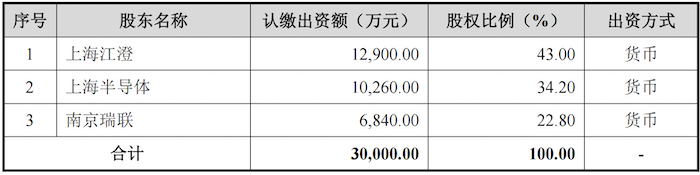

2018年11月29日,上海半导体与南京瑞联共同出资设立长晶有限(长晶科技前身)。其中上海半导体的全称为上海半导体装备材料产业投资基金合伙企业(有限合伙),背后第一大股东系国家集成电路产业投资基金股份有限公司;南京瑞联指南京瑞联新兴产业投资基金合伙企业(有限合伙),曾用名“北京华泰新产业成长投资基金(有限合伙)”

需要指出的是,长晶有限设立时的注册资本高达3亿元,其中上海半导体出资1.80亿元、南京瑞联出资1.20亿元,彼时并未缴足。

直至2019年5月,长晶有限首次进行股权转让,其中上海半导体将其持有的公司7740.00万元出资额(实缴0.00万元)以0.00万元的价格转让给上海江澄;南京瑞联将其所持有的公司5160.00万元出资额(实缴3260.00万元)以3260.00万元的价格转让给上海江澄。

经复核,本次股权转让完成后,各股东于2019年4月完成首次出资,出资后实收资本为3亿元。

发行前,长晶科技共进行五轮增资,获得增资总额合计约9.18亿元,与出资额共计12.18亿元,远不足以支撑超17亿元的收购款。

界面新闻记者发现,2022年第一季度,长晶科技向银行借款6.48亿元,用于新顺微股权收购等相关事宜,借款期限为84个月。2022年1-3月,公司资产负债率从2021年的34.74%攀升至47.62%,此时的账上货币资金余额为6.50亿元。

新顺微存诸多蹊跷

长晶科技收购的四家公司中,仅长电科技曾控股75%的新顺微披露较多数据。

长电科技2016年年报曾披露:各子公司情况良好,其中新顺微继续保持行业领先的经营业绩,并做好了新厂扩建的准备工作。除此之外,2016年7月,长电科技还曾召开第六届董事会第三次会议,审议通过《关于长电科技向友顺科技购买新顺微电子股权的议案》,双方确认购买友顺科技持有的新顺微265万美元出资,对价1.01亿元,购买后新顺微将成为长电科技的全资子公司。

需要指出的是,2016年年末双方并未签署股权转让协议,该股权转让事项后续却不了了之。

针对长电科技购买新顺微股权事宜,界面新闻记者多次致电长电科技董办,对方表示:该次股权转让最后并未完成。“我们需要看对方的出售意愿,对方到最后确实是没有卖”。

直至2018年12月,长电科技却将新顺微75%的股权以3.98亿元价格出售,受让方正是上海半导体和南京瑞联。

截至2018年6月30日,新顺微以收益法确认的100%股权的评估值为7.64亿元,评估增值3.12亿元,评估增值率为69.05%。

截至2021年9月30日,新顺微以收益法确认的100%股权评估值为18.73亿元,评估增值12.55亿元,评估增值率为203.33%。

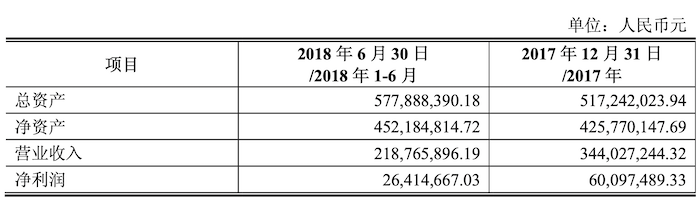

据长电科技年报、招股书披露,2016年、2017年新顺微的经营状况较好。2016年末,新顺微的总资产为4.28亿元,净资产为3.66亿元,营收为2.99亿元,较上年增长14.54%,净利润为4288.37万元,较上年增长6.78%。

2017年末,新顺微总资产为5.17亿元,净资产为4.26亿元,营业收入为3.44亿元,同比增长15.13%,净利润6009.75万元,同比增长40.14%。

但2018年,新顺微的财务指标却出现了下滑。长电科技年报显示,2018年末,新顺微总资产为4.71亿元,同比下滑8.90%,净资产为2.09亿元,同比下滑50.94%,虽然营业收入为4.12亿元,同比增加19.72%,但净利润只有1718.60万元,同比锐减71.40%,出现增收不增利的情况。长电科技表示:受中美贸易摩擦影响,分立器件客户采购量四季度有大幅下滑。

对于资产的下滑,根据长电科技公告,截至2018年6月30日的6个月,长电科技总资产为5.78亿元、净资产为4.52亿元,仍未出现下滑。长电科技于2018年12月出售新顺微75%股权,对于未披露新顺微2018年全年业绩,以及2018年下半年公司总资产、净资产大幅下滑的原因,长电科技董办表示:“不需要我们披露,后续并未关注”

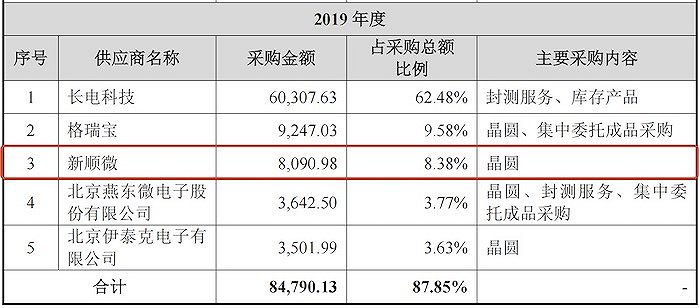

2019年,根据长晶科技备考合并主营业务收入中的晶圆销售收入(主要来源于新顺微)的具体销售金额为2.69亿元,以及公司2019年向新顺微采购晶圆支出8090.98万元,粗略估计2019年新顺微营收金额为3.5亿元,再次同比下滑15.05%。

高额商誉雷已经埋下

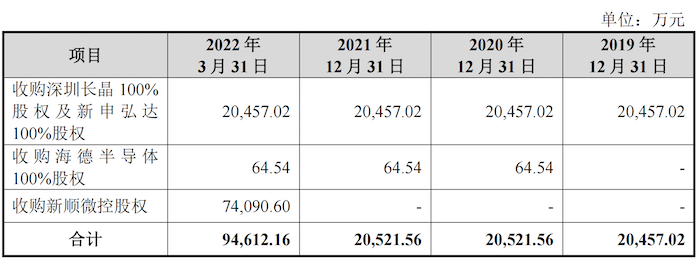

值得注意的是,由于连续并购,报告期(2019年至2022年),长晶科技合并报表商誉账面价值分别高达2.05亿元、2.05亿元、2.05亿元和9.46亿元。

其中收购深圳长晶及新申弘达100%股权确认商誉2.05亿元;收购海德半导体100%股权确认商誉64.54万元;收购新顺微股权确认商誉7.41亿元。

截至目前,经过减值测试,报告期各期末深圳长晶及本部分立器件自销业务相关资产组、海德半导体资产组以及新顺微资产组的可回收金额均高于其账面价值,商誉不存在减值迹象,因此未计提减值。

但未来若收购的相关资产组的经营业绩受到经济形势、产业政策、市场竞争等因素的影响,如果无法实现预期的经营业绩,则长晶科技可能面临商誉减值的风险,从而对公司的业绩表现带来不利影响。

实控人曾任职长电科技

公司实际控制人杨国江,他通过上海江澄、上海江昊和上海傅誉合计控制公司发行前34.38%的股份。

据介绍,杨国江2002年至2007年曾任江苏长电科技股份有限公司深圳分公司总经理;2007年12月至今,历任深圳长晶(即长电科技子公司)有限公司董事、董事长、总经理;2018年11月至2019年8月,曾任新申弘达有限公司总经理。

发行前,湖北小米直接持有公司2.71%的股份,OPPO直接持有公司2.25%的股份,分别位列第九、第十大股东,此外,深创投(CS)还持有公司0.18%的股份。

评论