记者 杜萌

11月8日晚间,歌尔股份(002241.SZ)发布风险提示性公告表示,该公司近日收到境外某大客户的通知,暂停生产其一款智能声学整机产品。歌尔股份表示,本次业务变动预计影响2022年度营业收入不超过人民币33亿元,约占公司2021年度经审计营业收入的4.2%,今日早间,在集合竞价时间段,歌尔股份已经跌停。

作为“果链巨头”,歌尔股份一直是公募基金的宠儿。Wind数据显示,截至二季度末,全市场共有131家公募管理人的934只产品持有该个股,合计持股数量为32524.67万股,占流通A股的10.78%。

由于公募基金季报仅披露前十大重仓股,截至三季度末,有52家公募的121只基金重仓该个股,合计持股数量为13803.29万股,占流通A股的4.56%。易方达竞争优势企业是唯一位列前十大流通股东的公募产品,持有2518.55万股歌尔股份,减持了92.16万股,位列第七大重仓股。该基金基金经理为冯波,最新规模为124.1亿元。

从股价走势来看,自今年以来,歌尔股份在二级市场上已经开始失宠,股价自年初“腰斩”近60%。公司半年报显示,按产品分,智能声学整机营收123.38亿元,占收入比例28.30%;按地区分,境外营业收入396.75亿元,占收入比例90.99%。

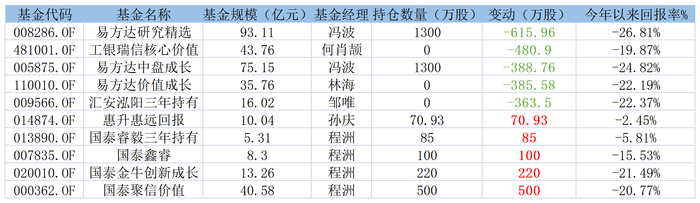

分析三季度重仓该个股的基金,可以发现,不同的基金经理在这只股票上面出现了明显的分歧。

三季度末,同样是冯波管理的易方达研究精选减持了615.96万股,仍持有1300万股,位列基金重仓股第九位。而冯波管理的易方达中盘成长,同样在三季度减持了388.76万股歌尔股份,仍持有1300万股,是基金第八位重仓股。

此外,何肖颉管理的工银瑞信核心价值、林海管理的易方达价值成长、邹唯管理的汇安泓阳三年持有,均进行了清仓式减持。

有人清仓,也有人大手笔建仓。三季度,程洲管理的四只产品合计买入歌尔股份905万股。其中,国泰聚信价值买入的数量最多,为500万股,位居基金第九大重仓股。对此,程洲表示,三季度增持了一些内需相关度高、估值合理、盈利增长确定的细分行业龙头。

从今年以来回报率来看,虽然基金经理在积极地调仓换股,但收益均不乐观。易方达研究精选、易方达中盘成长、国泰聚信价值等多只基金今年以来的净值跌幅均在20%以上。

“现在市场已经不再是单纯地迷信某一个概念,比如说果链、自动驾驶等。从整个行业来看,消费电子板块都处在震荡下行阶段,复苏不及预期。如果整体行业的基本面和复苏预期没有明显好转,行业个股龙头也不能独善其身。”深圳某公募消费行业研究员对记者表示。

不过,也有公募表示了对消费行业低估值的反弹信心。中欧基金表示,在短期反弹的过程中,流动性回补最为迅速的行业存在更高的短期交易弹性,其中尤其关注机构配置比例较高的电力设备、医药、电子和食品饮料等行业。此外经济企稳预期之下,对经济表现较为敏感的可选消费领域也有望出现业绩增速的边际改善,其中尤其关注估值相对有优势的家电、消费电子、家具和传媒行业。

评论