文|DataEye研究院

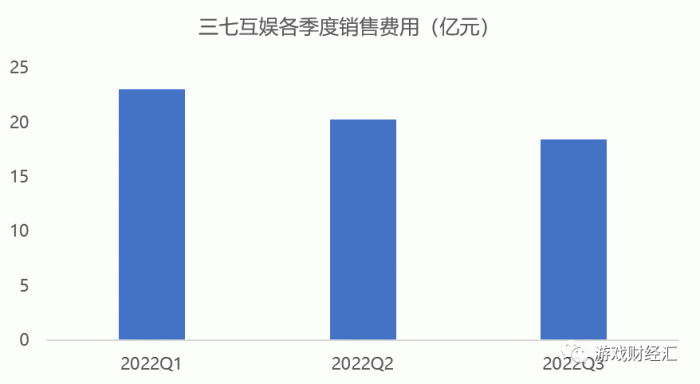

前三季度,买量大户三七销售费用同比缩减了10个亿。

但是,近日我们发现,三七互娱Q4以来买量素材飙升,短短40天,素材投放量已经超过了此前任何一个季度。在11月,三七还将一口气上线3款产品(目前两款已上线)。

产品密集上线,疯狂买量,“A股游戏一哥”是慌了吗?

21年Q4,三七单季收入和利润均创下新高。目前来看,三七22Q4不太可能超过这一高点。

2022年只剩下50多天,三七今年Q4又将表现如何?还有哪些值得期待?

一、Q4业务前瞻:Q4至少上线4款产品,反响平平因为新品营销没发力?

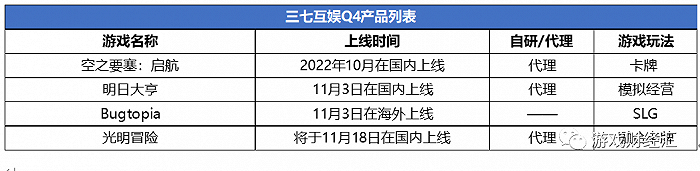

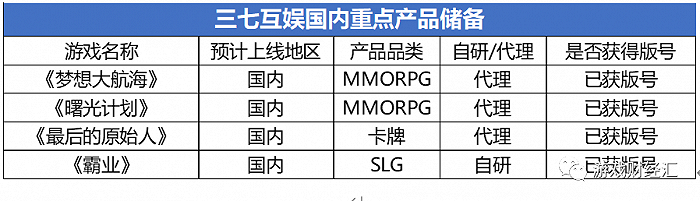

Q4以来,三七互娱已经上线了3款产品,还有一款产品将于下周上线。此外,三七旗下首款SLG产品《霸业》将于11 月进行付费测试,也有望在年内上线。

数据来源:财报、公开资料;游戏财经汇制图

相较头部选手,三七互娱Q4产品储备较多,至少将有4款产品上线。

腾讯Q4可能只有音乐休闲《劲乐幻想》一款产品上线,网易旗下《逆水寒手游》、《永劫无间手游》等IP大作由于尚未取得版号只能选择延期上线,吉比特和完美世界Q4大概率也不会有新品上线。

从新发产品来看,三七互娱有望成为国内Q4游戏市场最大赢家。但从产品表现来看,三七旗下新品整体表现一般。

根据七麦数据,蒸汽朋克跑酷卡牌手游《空之要塞:启航》表现尚可,上线半个月,全平台下载量400多万次(iOS端下载量约57.6万,华为、小米、vivo等安卓端下载量约357万),iOS收入约241.6万美元(约1752.7万元)。

另一款模拟经营游戏《明日大亨》表现略显拉跨。上线一周,全平台下载量80多万,iOS收入约 6769美元。

三七近期于海外低调上线的SLG产品《Bugtopia》,谷歌应用商店下载量超5万次。除此之外,暂时还看不到太多数据。

至于下周即将上线的融合卡牌游戏《光明冒险》,目前市场热度一般。截至目前TapTap预约人数不到5万人,B站预约72人,从预约人数来看,该产品大爆的可能性不大。

从买量来看,三七对三款产品一改往日 “大宣发”的风格,整体营销力度较弱。

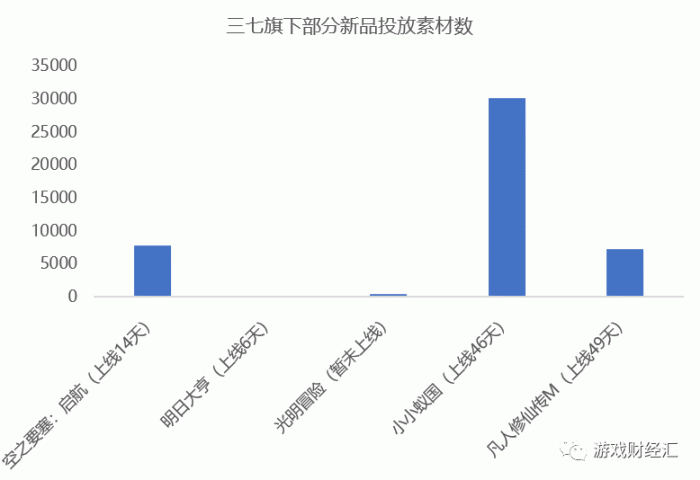

根据DataEye数据,《空之要塞:启航》截至目前累计投放了7700多组素材,上线当天仅投放了1600多组素材,《明日大亨》累计投放素材不到100组,《光明冒险》截至目前投放了400多组素材。

来源:DataEye数据;游戏财经汇制图

论投放力度,上述游戏远不及9月上线的新游《小小蚁国》和《凡人修仙传M》。截至目前,《小小蚁国》累计投放了约3万组素材,日均投放素材约2000组,《凡人修仙传M》在海外市场累计投放了7000多组素材。

品牌侧,《空之要塞:启航》邀请张韶涵演唱同名主题曲《空之要塞》,《明日大亨》和《光明冒险》暂时在品牌侧没什么动作。

而《小小蚁国》邀请「木曜4超玩」两大超级明星女神担任年度代言人,《凡人修仙传M》邀请张钧甯担任代言人,并拍摄修仙微电影。

游戏财经汇认为,三七这几款新品表现平平主要有以下3点原因:

第一,产品品质一般,较难吸引“自来水”玩家。《空之要塞:启航》TapTap评分仅6.3,《明日大亨》因为游戏中涉及的公司名字、员工名字打擦边球遭到玩家吐槽。

第二,三七Q4上线的游戏大多为融合玩法,题材偏小众,相较成熟玩法的游戏来说,更不容易成功,但创新也有小概率出现独特的爆款。

比如《空之要塞:启航》融合了卡牌+射击+跑酷等多种玩法,《Bugtopia》融合了经典塔防《植物大战僵尸》的玩法。相较三七此前所发行的成熟玩法游戏(如斗罗大陆、小小蚁国、叫我大掌柜),这是一大突破,但是融合玩法伴随风险——不容易成功。

第三,整体营销力度较弱,上述产品可能属于公司第二梯队或者非重点产品,公司给予的营销支持较少。

小结:

相较头部选手,三七互娱Q4产品储备较多,至少将有4款产品上线。但从产品表现来看,三七旗下新品整体表现一般。究其原因,主要源于产品品质一般,游戏大多为融合玩法,题材偏小众,加上整体营销力度较弱。

二、Q3复盘:产品实力提升不大,依然逃不开“买量”魔咒

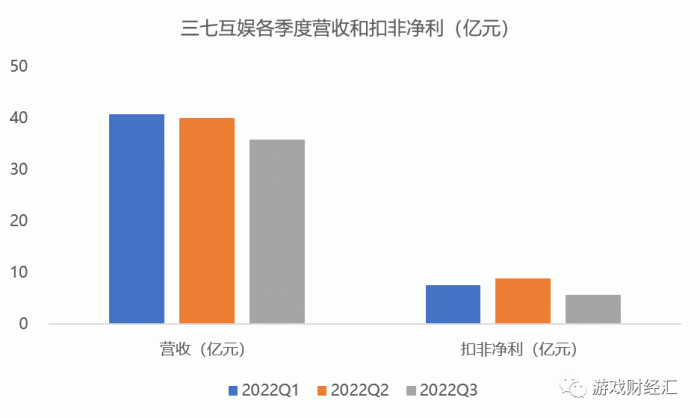

(一)Q3业绩回顾:营收和扣非净利双降

22Q3,三七营收约35.86亿元,同比下滑21.56%,环比下滑10%;扣非归母净利润达5.67亿元,同比下滑35.65%,环比下滑约36%。

数据来源:wind;游戏财经汇制图

游戏财经汇认为,Q3三七营收和扣非归母净利润同比、环比均出现下滑,主要由于:

第一,去年同期上线的重磅产品流水有所回落。三七《斗罗大陆:魂师对决》21Q3处于产品上线初期,产生了较高的业绩贡献,目前游戏进入成熟稳定期,较上线初期的流水高点自然下滑。

第二,部分老游戏受生命周期影响,流水相较于上年同期有所回落。

第三,几款新品赶在Q3末尾上线,尚处于爬坡期,收入确认存在一定滞后性。

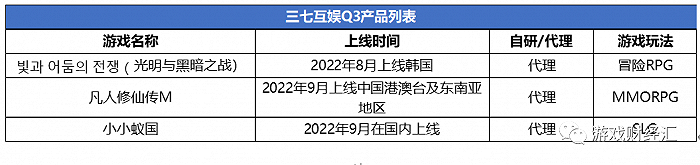

产品侧,Q3,三七上线了3款产品,海外市场2款,国内市场1款。

数据来源:财报、公开资料;游戏财经汇制图

从市场表现来看,Q3三款新品表现尚可。据媒体游戏葡萄报道,《小小蚁国》今年9月在国内上线后首发流水破亿。

海外市场方面,《凡人修仙传M》在港澳台地区表现优异,目前位列中国台湾iOS畅销榜30名左右,中国香港iOS畅销榜40名左右;奇幻冒险题材RPG新游《 》跻身9月增长榜第16名。

从销售费用来看,Q3三七销售费用达18.45亿元,较Q1、Q2进一步下滑。

数据来源:wind;游戏财经汇制图

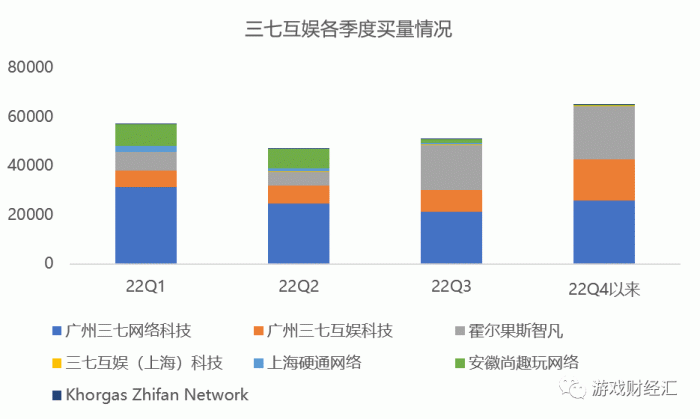

但根据DataEye数据,三七Q3买量素材较Q2有所上升。

游戏财经汇认为,三七买量素材同比增加,但总体营销费用同比减少的原因有以下四点:

①素材低效尝试投放多,滚动快;

②主投的产品比较下沉,大多素材成本偏低,比如二维素材、图片等;

③去年虽然素材投放少,但新品多,品牌广告多(品牌广告往往更烧钱)因此销售费用高;

④今年可能缩减了营销人员。

(二)三七研发、营销能力分析

1、产品研发能力分析:整体提升不大,首款SLG产品问世

总的来看,三七今年产品研发能力提升并不明显,年内仅上线了一款自研游戏。

自研侧:自研能力依旧是三七短板,首款自研SLG产品海外表现平平。

年初,三七互娱在海外上线了首款自研SLG产品《三国:英雄的荣光》(国服《霸业》将于11月进行付费测试),根据游戏财经汇观察其全球排名,其海外市场表现一般。

在研发策略上,三七今年的研发策略更加聚焦,聚焦目前较为薄弱的SLG品类。

前三季度,三七研发费用有所缩减,但对SLG等战略品类加大投入,对非战略品类的研发投入有所缩减。

根据有关媒体报道,三七互娱9月在北京成立了星海工作室,这也是三七首个专注于SLG领域的独立工作室。

目前三七互娱死磕SLG赛道,想复制《Puzzles& Survival》的成功,但由于缺乏SLG经验以及相关人才,短期内公司较难快速提升SLG研发实力。

代理侧:代理参股公司产品,产品品质不如前两年。

今年三七依然以代理为主,但代理的产品品质不如前两年。目前来看,今年还没有涌现《Puzzles &Survival》、《叫我大掌柜》、《云上城之歌》等长生命周期的爆款产品。

三七在产品研发层面存在的问题:

第一,三七在题材选择上总想复制竞对过往经验,比如做三国题材、蚂蚁题材,这种跟随策略难以弯道超车。

比如《小小蚁国》在海外暴火后,三七参股公司易娱网络随即推出了同题材SLG产品《Ant Legion》,但《Ant Legion》海外市场表现远不及《小小蚁国》;三七首款SLG产品选择了最不容易出错、但竞争最卷的三国题材,该游戏在海外市场表现平平。

第二,过于依赖代理产品,且代理产品大多出自三七投资的中小游戏公司。这也导致三七发行的游戏产品能否出爆款就好比抽盲盒,三七对其无法掌控或者无法提前预知。

比如,三七近日上线的《明日大亨》游戏角色疯狂打擦边球,要不是由于产品荒,三七是不会代理这类存在潜在风险的产品。

在产品侧,三七的一大优势是版号储备充裕。

数据来源:公司财报;游戏财经汇制图

目前三七旗下储备产品大多已获得版号,相比之下,网易、完美等公司旗下多款重磅产品因尚未取得版号而不得不延期上线。短期内,三七在国内市场货源较为充裕,但这个时间窗口不会持续太久。

2、营销能力分析:海外发行能力进一步提升,但依然逃不开“买量”魔咒

总的来看,三七今年海外发行能力大幅提升,但公司依然过于倚重营销。

三七海外发行能力进一步提升。根据Sensor Tower数据,三七今年海外收入大幅增长,多次跻身中国手游发行商全球收入排行榜TOP5。2022年上半年,三七海外收入占比达37.48%,较21年的30%进一步提升。

然而,三七依然逃不开“买量”魔咒。三七旗下产品收入增长过于倚重营销(特别是效果广告),营销费用居高不下。比如《小小蚁国》月流水破亿的背后是日均2000组的素材投放。

由于年内重磅产品较少,此前老产品进入成长期,前三季度三七销售费用较去年同期减少10.88 亿元,但仍然高达61.9亿元,销售费用率依然超过50%。

进入Q4,由于新品密集上线,加上老产品投放素材有所增加,Q4销售费用或有所增加。

小结:

Q3三七营收和扣非归母净利润同比、环比均出现下滑,主要由于去年同期上线的重磅产品以及部分老游戏流水有所回落,此外几款新品赶在Q3末尾上线,收入确认存在一定滞后性。

三、Q4业绩看点:海外看《P&Z》,国内看《小小蚁国》和《叫我大掌柜》

根据已披露的三季报,三七Q3营收和扣非归母净利润同比、环比均出现下滑。

前文提到三七Q4将上线至少4款产品,但目前来看只有《空之要塞:启航》能打。三七Q4业绩增量主要还要依靠前三季度上线的新品以及老游戏。

近日,我们发现,三七10月以来买量大幅增加。截至目前,三七Q4效果广告投放量超过此前任何一个季度。

来源:DataEye数据;游戏财经汇制图

根据DataEye数据,过去30天,三七旗下有3款游戏进入中重度游戏买量榜TOP10。

除了新游《小小蚁国》,三七对《叫我大掌柜》《云上城之歌》等老产品也加大了投放力度。

来源:DataEye数据;游戏财经汇制图

新品密集上线,疯狂买量,“A股游戏一哥”是慌了吗?

21年Q4,三七单季收入和利润均创下新高。目前来看,三七22Q4不太可能超过这一高点。

2022年只剩下50多天,三七Q4又将表现如何?还有哪些值得期待?

游戏财经汇认为,三七Q4有以下四大看点:

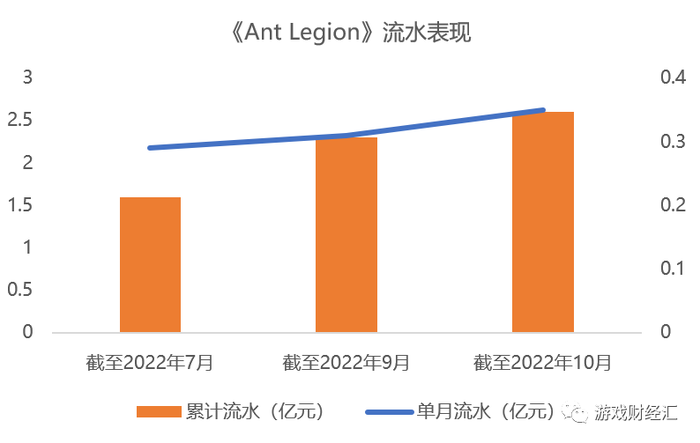

看点1:海外蚂蚁SLG产品《Ant Legion》单月流水呈上升趋势,年累计流水将超3亿元。

在海外市场,三七发行的蚂蚁SLG产品《Ant Legion》将对标《小小蚁国(The Ants: Underground Kingdom)》,《小小蚁国》将是其收入的天花板。

根据Sensor Tower数据显示,《小小蚁国》海外版于21年一季度陆续在各国上线,21年8月流水达1300万美元;根据GameLook和竞核数据,22年3月海外流水约保持在9000万元左右;截至22年3月,累计营收已经接近7000万美元。

《Ant Legion》收入虽呈上升趋势,但仍远低于《小小蚁国》海外版。

根据研发商易娱官网披露的数据,《Ant Legion》最高单月流水呈上升趋势,截至2022年10月,最高单月流水超3500万,累计流水已达2.6亿。

来源:易娱官网;游戏财经汇制图

按照目前的流水走势,《Ant Legion》今年的累计流水将超3亿元,Q4总流水预计在1亿元左右。

看点2:国内蚂蚁SLG产品《小小蚁国》月流水已破亿,但利润可能被销售费用侵蚀。

作为国内唯二的蚂蚁题材SLG产品,《小小蚁国》未来的市场表现可以参考上线已有一年之久的《蚁族崛起》。

《蚁族崛起》于2021年7月上线,根据母公司卧龙地产财报披露,该游戏21年流水约7231.6万元。也就是说,不到半年流水达7000多万。

从流水表现来看,《小小蚁国》更胜一筹,上线一个多月流水已经破亿。这一表现在三七今年的新游中较为突出,但远不及去年上线的两款斗罗。《斗罗大陆:武魂觉醒》首月流水破3亿,《斗罗大陆:魂师对决》首月流水突破了7亿。

究其原因,主要由于国内缺乏蚂蚁文化,蚂蚁题材的受众人群较少,加上三七失去先发优势,蚂蚁题材用户基本被《蚁族崛起》等先发者洗了一遍了,这导致《小小蚁国》国服表现远不及海外版。

此外,由于《小小蚁国》买量非常凶猛,游戏利润可能要大打折扣。

根据DataEye数据,过去90天,《小小蚁国》位列中重度游戏买量榜第6名,日均投放素材约2000组。截至目前累计投放了约3万组素材。

来源:DataEye数据

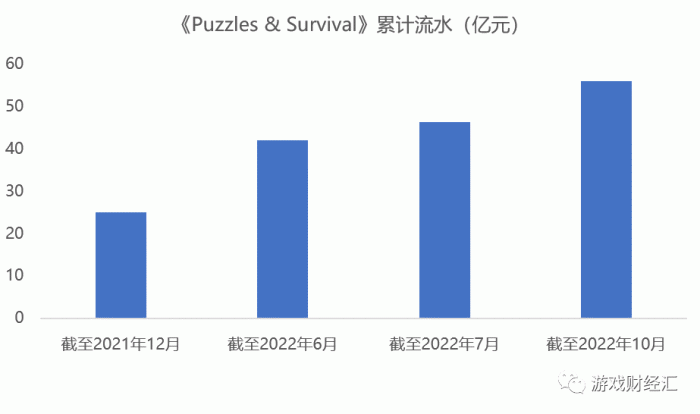

看点3:《Puzzles& Survival》前10个月流水超30亿,全年总流水将接近40亿。

老产品方面,得益于三七的持续运营能力,两款SLG产品流水仍处于上升阶段,产品运营状态及表现较佳。

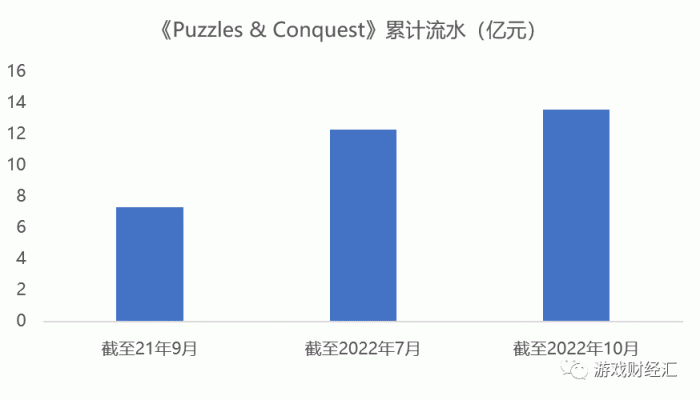

目前,三七海外收入主要仰仗两款SLG产品《Puzzles &Survival》和《Puzzles & Conquest》。

根据易娱官网披露的数据,今年1-10月,《Puzzles &Survival》累计流水达31亿,其中上半年累计流水达17亿,7-10月累计流水达14亿。

从目前的流水来看,《Puzzles &Survival》下半年流水将超20亿,全年总流水将接近40亿。

来源:易娱官网、三七财报;游戏财经汇制图

目前来看,《Puzzles &Survival》游戏流水仍处于上升阶段,截至10月,最高单月流水达3.3亿元,而这一数字截至7月为2.9亿元。

至于另外一款于19年11月上线的SLG产品《Puzzles &Conquest》,目前单月流水仍能稳定在5500万元左右。

来源:易娱官网、三七财报;游戏财经汇制图

看点4:抓住微信小游戏风口,《叫我大掌柜》稳居畅销榜TOP5,留存率高于APP端。

三七是业内较早入局微信小游戏的游戏公司。微信小游戏对三七游戏收入的拉动作用显而易见。

三七在小游戏平台表现最好的产品属《叫我大掌柜》,该游戏于去年下半年上线微信小程序。以11月9号微信小游戏畅销榜为例,《叫我大掌柜》位列小游戏畅销榜第4名。

《叫我大掌柜》小游戏负责人许少鹏近日公开表示,《叫我大掌柜》今年的流水与用户活跃数一直都是呈正向增长趋势,小游戏的长线留存率优于APP端。

图片来源:GameLook

而根据三七此前发布的公告,截至2022年4月,《叫我大掌柜》来自小程序用户贡献的流水占比30%以上。

小结:

Q4,三七有四大看点,新游方面,海外蚂蚁SLG产品《Ant Legion》单月流水呈上升趋势,年累计流水将超3亿元,国内蚂蚁SLG产品首月流水已破亿,但利润可能被销售费用侵蚀;老产品方面,《Puzzles &Survival》前10个月流水超30亿,全年总流水将接近40亿;此外三七在国内市场还抓住了微信小游戏风口,代表产品《叫我大掌柜》稳居小游戏畅销榜TOP5。

四、总结

(一)Q4新品分析

相较头部选手,三七互娱Q4产品储备较多,至少将有4款产品上线。但从产品表现来看,三七旗下新品整体表现一般。从买量来看,三七对四款产品一改往日 “大宣发”的风格,整体营销力度较弱。

游戏财经汇认为,三七这几款新品表现平平主要有以下3点原因:

第一,产品品质一般,较难吸引“自来水”玩家。

第二,三七Q4上线的游戏大多为融合玩法,题材偏小众,相较成熟玩法的游戏来说,更不容易成功,但创新也有小概率出现独特的爆款。

第三,整体营销力度较弱,上述产品可能属于公司第二梯队或者非重点产品,公司给予的营销支持较少。

(二)Q3业绩复盘

三七Q3财报不尽如人意:营收和扣非归母净利润同比、环比均出现下滑。主要由于去年同期上线的重磅产品以及部分老游戏流水有所回落,此外几款新品赶在Q3末尾上线,收入确认存在一定滞后性。

从产品研发能力来看,三七今年研发能力提升并不明显,年内仅上线了一款自研游戏。

自研侧,自研能力依旧是三七短板,首款自研SLG产品《三国:英雄的荣光》海外表现平平。代理侧,三七今年主要代理参股公司产品,但产品品质不如前两年。

相较同行,三七的一大优势是版号储备充裕,目前旗下储备产品大多已获得版号。短期内,三七在国内市场货源较为充裕,但这个时间窗口不会持续太久。

从营销能力来看,三七今年海外发行能力进一步提升,但依然逃不开“买量”魔咒。进入Q4,由于新品密集上线,加上老产品投放素材有所增加,Q4销售费用或有所增加。

(三)Q4四大看点

看点1:海外蚂蚁SLG产品《Ant Legion》单月流水呈上升趋势,年累计流水将超3亿元,Q4总流水预计在1亿元左右。

看点2:国内蚂蚁SLG产品《小小蚁国》流水已经破亿,但由于买量凶猛,利润可能被销售费用侵蚀。

看点3:《Puzzles& Survival》前10个月流水超30亿,全年总流水将接近40亿。另外一款SLG产品《Puzzles &Conquest》,目前单月流水仍能稳定在5500万元左右。

看点4:抓住微信小游戏风口,代表产品《叫我大掌柜》稳居微信小游戏畅销榜TOP5,且小游戏的长线留存率优于APP端。

评论