文|港股解码 云知风起

作为创新药企龙头之一,百济神州(688235.SH,06160.HK)的相关情况可谓是备受关注。

11月9日,该公司披露了2022年度前三季度的业绩情况。数据显示,百济神州期内的营收录得增长,但亏损却也在同步扩大,何时能盈利依然是一个问题。

其美股于11月9日则收跌6.82%,A股于11月10日微跌1.05%,H股同日微跌1.34%。

前三季度巨亏超百亿,产品收入表现值得关注

百济神州成立于2010年,此后于2016年2月成为首家在纳斯达克上市的中国生物科技公司,2018年8月又登陆了港股市场,随后于2021年12月闯关科创板成功,成为首家实现了三地上市创新药企。

该公司专注于研究、开发、生产以及商业化创新型药物,目前百济神州旗下主要商业化产品包括:自研品种泽布替尼(百悦泽®)、替雷利珠单抗(百泽安®)和帕米帕利(百汇泽®);授权销售产品来那度胺、阿扎胞苷、白紫(已暂停)、地舒单抗、贝林妥欧单抗已贡献销售额,卡非佐米、达妥昔单抗β、司妥昔单抗和贝伐珠单抗类似物商业化在即或已开启。

此外,2021年12月,诺华制药集团协议授予百济神州在中国境内指定区域内销售泰菲乐(达拉非尼)、迈吉宁(曲美替尼)、维全特(帕唑帕尼)、飞尼妥(依维莫司)以及赞可达(塞瑞替尼)5款已获批的诺华抗肿瘤药物。

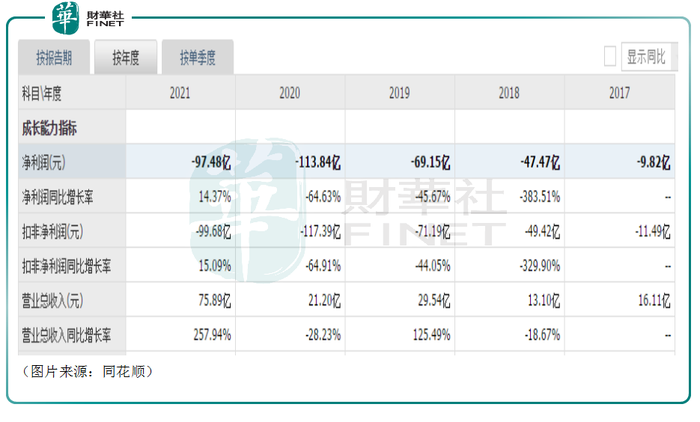

虽然该公司已经上市了多款产品,但其近些年的业绩只能说是一言难尽。

数据显示,百济神州的营收倒是增长了不少,但其归母净利润一直处于亏损状态,且近年动辄就巨亏百亿人民币。

2022年前三季度,这一情况得到了延续。期内,该公司实现营收68.69亿元(如非特别指出,以下元均指人民币),同比增加10.3%,其中产品收入为60.69亿元,同比增长114.6%。

这意味着百济神州的药品销售开始发力了,公司对于技术授权和研发服务的依赖大幅降低。

前三季度,该公司的归母净利润从去年同期亏损55亿元扩大到了104.33亿元。对此,百济神州解释称主要系与上年同期相比本期合作收入有所下降以及汇率波动影响所致。

另外,在港股披露的财报显示,该公司前三季度的研发费用达11.94亿美元,去年同期为10.29亿美元。

百济神州如此“烧钱”,因此其现金流的情况需重点关注。在港股披露的财报显示,截至2022年9月30日,该公司的现金、现金等价物、受限资金和短期投资为51亿美元。

多款产品销售向好,第三季度营收高增

百济神州还在公告中重点披露了2022年第三季度的业绩表现。

第三季度,该公司实现营收26.59亿元,同比增长99.1%。

其中,产品收入达23.93亿元,同比增长92.2%,其增长主要得益于自主研发产品百悦泽®(泽布替尼胶囊)和百泽安®(替雷利珠单抗注射液)以及安进公司授权产品的销售增长。

合作收入为2.66亿元,较上年同期的0.9亿元同比增长195.56%,主要来自于对与诺华制药分别于2021年第一季度就PD-1抗体药物百泽安®获得的6.5亿美元合作预付款、2021年第四季度就TIGIT抑制剂欧司珀利单抗(ociperlimab)的3亿美元合作预付款进行的部分收入确认。

第三季度,百济神州的归母净利润毫不意外处于亏损状态,由去年同期的30.07亿元扩大至37.7亿元。

该公司在港股披露的业绩显示,第三季度净亏损还包括了非经营费用1.256亿美元,该部分非经营性费用主要来自于美元走强,以及按美元计价子公司所持外币货币价值重估所录得的汇兑损失。

第三季度的研发费用为4.26亿美元,去年同期为3.52亿美元,增加部分主要来自员工人数的增长,以及对药物发现和临床开发投入的增加。

这些产品或成公司扭亏为盈的关键

虽然第三季度、前三季度均在巨亏,但百济神州的财报还是披露了一些令人振奋的信息,其中产品收入大增是一个比较积极的信号。

这是因为作为一家创新型药企,药卖得好不好对公司来说是关乎存亡的大事,而产品收入大增正好可证明药品销售端的进步。

值得一提的是,百济神州目前自研和代理的药品有很多。而从目前的情况来看,泽布替尼(百悦泽®)、替雷利珠单抗注射液(百泽安®)等一些重磅产品后续的销售情况对于该公司能否实现扭亏为盈或许比较关键。

BTK是一种非受体酪氨酸激酶,通常在癌变的B细胞中会变得异常活跃,过度激活信号传导通路,激发B细胞无序生长、过度繁殖,导致肿瘤生长。而BTK抑制剂可以达到对B细胞肿瘤发展的控制作用。

根据沙利文的预测,受新产品上市和渗透率提升的驱动,中国BTK抑制剂的市场规模将从2020年的13亿元人民币增长至2030年的225亿元,年复合增长率达到33%;同期全球市场规模也将以14%的复合增长率增长。

目前,这一领域全球仅四款药品上市,分别是强生/艾伯维的伊布替尼、阿斯利康的阿卡替尼、诺诚健华的奥布替尼。

第四款就是百济神州自研的第二代BTK抑制剂泽布替尼(百悦泽®),同时这也是中国首个出海的创新药。

伊布替尼、奥布替尼和泽布替尼三款BTK抑制剂在中国已获批上市,均已纳入医保。

根据PDB数据,泽布替尼于2020年在国内上市后迅速抢占进口产品份额,2022年第一季度的份额已经达到了42%。这一点也反映在了该款产品的销售收入上。

后续,随着新适应症获批、商业化力度加大,未来泽布替尼在海内外市场份额预计仍有较大提升空间。

百济神州的替雷利珠单抗(百泽安®)是一款差异化的PD-1单克隆抗体,具有更强的特异性。

该款单抗于2019年12月首次在国内获批,目前共获批八个适应症,其中四个为大适应症(一线鳞状NSCLC、一线非鳞状NSCLC、二线肝细胞癌和二线/三线NSCLC)。其中的六个适应症均已获医保覆盖。

浦银国际研报显示,在医院渠道,根据PDB样本医院销售数据,替雷利珠的份额达9%(受益于医保覆盖后进院销售),且逐季提升。

而在出海这一块,2021年1月,百济神州将替雷利珠单抗的海外权益授出给诺华,作为回报,将收到6.5亿美元的首付款、最高15.5亿美元的里程碑付款及产品上市后的销售提成。

除了上述两款外,该公司自研和代理的多款产品的销售情况也值得跟踪。

结语

值得注意的是,像百济神州这样的创新药企在早期出现亏损其实算是比较常见的一种现象,港股市场带有比较“B”(即所谓的“18A”公司)的基本都是未盈利的生物科技公司,百济神州、信达生物(01801.HK)、君实生物也曾是其中的一员。

数据就显示,目前“18A”公司有48家,2022年上半年仅有先瑞达医疗-B、康诺亚-B实现微利,其余的都出现了亏损。

而和百济神州一样摘“B”,且业务较类似的信达生物、君实生物也都处于亏损状态,其中君实生物此前公布的业绩报告显示,该公司在前三季度亏损了15.95亿元人民币。

不过,随着各项重磅产品上市且贡献的收入获得持续增长,百济神州距扭亏为盈的那一天或许已经不远了。

评论