文|懂财帝 嘉逸

「买在最高点,一直加仓一直跌,暴涨前终于忍不住割了。」

「你重仓了白酒,我抄底了医药,他梭哈了半导体,我们都有光明的未来。」

中国公募基金激荡20余年,行业规模已迈向27万亿关口。但对于7.2亿基民而言,这却是一部「悲喜录」。

散户们奋力找寻、追逐,只为抱上最粗壮的基金经理「大腿」。

然而,事与愿违。

初代公募一哥王亚伟“奔私”后,明星光环不再,近两年业绩录得-3.11%,千合资本管理规模已跌破100亿元。

二代公募一哥任泽松、公募冠军宋昆亦跌落神坛,2016年业绩排名几乎垫底。任泽松奔私后,近一年回撤更是达到35.95%,大幅跑输沪深300。

千亿顶流张坤、医药女神葛兰也没能平稳穿越金融周期。近一年,明星产品易方达蓝筹精选、中欧医疗健康混合A分别回撤了26.53%、24.04%。

大批基民“追星”失败,信心降至冰点,彷徨、质疑、愤怒的情绪在公募基金行业弥漫开来。

人们开始复盘思考,基金经理是如何出圈的,到底是牛市重要,还是明星基金经理更重要?

01 “公募一哥”神话破灭

资本市场风云变幻,很少有投资者能够品尝到重组股的红利“蛋糕”。

华夏大盘精选的基民是极少数幸运儿之一。2005年12月31日——王亚伟操盘后的近六年里,他们收获了高达1198.91%的投资回报。

IPO审批制和国有股权分置改革,是那个时代的特殊背景。

彼时受益于政策利好,重组概念股“乌鸡变凤凰”,一跃成为了A股市场最有价值的投资标的。

王亚伟刚从沃顿商学院归来,仿佛学习到了资本风口和价值投资的真谛。他相继押中岳阳兴长、ST广厦、ST昌河、峨眉山A、云铝股份、乐凯胶片、广钢股份等重组概念大牛股。

王亚伟后来解释道,“我关注重组股,是因为这是我国证券市场特定发展阶段的产物,蕴藏着很多投资机会,对此视而不见是不负责任的。”

基金收益率由此一路飙升。2006年,华夏大盘精选年度收益率就达到154.49%,位居行业第12位。

次年,华夏大盘精选年度收益率继续高歌猛进,达到226.24%,勇夺行业冠军。王亚伟也借此登顶,成为公募一哥。

新基民意欲跑步入场,但已经失去了抱大腿的机会。早在2007年初,华夏大盘精选就关闭了基金申购通道。

王亚伟显然不想被基民情绪左右,以及被基金规模“反噬”。

而这也帮助他平稳度过了金融风暴。2008年,华夏大盘精选大幅减持钢铁、地产等周期类公司,使净值回撤幅度小于沪深300(-65.95%),位居行业第二位。

2009年,华夏大盘精选迅速实现“V字反弹”。王亚伟重仓房地产、钢铁等周期股,基金年度收益率再次翻倍,并第二次“夺冠”。而截至目前,国内还没有一位公募基金经理能打破纪录。

媒体争相报道,王亚伟出圈爆红。以至于他调研哪家公司,散户便会率先跟进。

但争议也纷至沓来。舆论质疑,为何只有王亚伟能够穿透迷雾,如此精准地抓住不透明的重组投资机遇。潜意思是,王亚伟有内部知情人。

王亚伟并不适应如此高的曝光度,他坦言,“外界关注太高,让我压力很大。”

最终,2012年5月,在媒体聚光灯下,初代公募一哥王亚伟选择离开。6年12倍的投资神话,亦就此成为“绝唱”。

数据来源:私募排排网

私募排排网数据显示,2015年4月30日至今,王亚伟的业绩(红色曲线)虽然都跑赢了沪深300(蓝色曲线),但最新累计收益仅为43.72%,与此前近12倍的投资回报相距甚远。

另外,王亚伟最近两年(2020.11.30至今)的累计收益仅为-3.11%,其产品并未表现出极为优秀的抗跌能力。

投资者纷纷用脚投票。日前,王亚伟创建的千合资本的管理规模已降至百亿元人民币以下,已退出头部私募大佬阵营。

02 消逝的明星光环

公募基金市场永远不缺新故事。2013至2015年,是A股小盘股、科技股最辉煌的时代,东方网力、博腾股份等数倍,以及暴风、乐视等几十倍的大牛股频出。

新生代基金经理任泽松、王茹远艺高人胆大,率先站在了浪潮之巅。

2013年,任泽松操盘中邮战略新兴产业混合,重仓旋极信息、尔康制药、海峡创新等小盘股,年底收益率达到80.38%,大幅跑赢同类基金(平均涨幅16.33%),登顶成为年度冠军。

王茹远操盘的宝盈核心优势混合A重仓了科大讯飞、东方财富、京东方A等科技类成长股,年度收益率达到56.37%,成为2013年度混合型基金收益冠军。

第二代公募一哥、公募一姐的明星光环极其诱人,基民疯狂涌入。

天天基金网数据显示,2013年底,中邮战略新兴产业混合的期末份额达到2.02亿份,较2012年底增长了3.48倍。宝盈核心优势混合A的期末份额达到16.13亿份,较2012年底暴增12.6倍。

而这仅仅是创业板牛市的开始。2014、2015年,小盘股、科技股继续飙升,创业板指数累计涨了两倍多。

凭借着东方网力、乐视等重仓牛股,任泽松坐实了公募一哥的位置,2014年排名市场第18位,2015年排名全市场第5位,一时间风头无两,甚至一基难求。

2015年5月,任泽松在市场顶点发行的中邮信息产业基金单日募集金额即突破了百亿,创下当时的记录。

王茹远“公而优则私”,她在2014下半年便离职成立了自己的私募公司。据报道,其私募成立仅半年,管理规模就突破了百亿元。

易方达基金经理宋昆也摸着了爆红出圈的门道。

他管理的易方达科讯混合于2013年初大幅减持了万科A、格力电器、兴业银行等传统蓝筹股,相继加仓隆基绿能、东方财富、暴风集团等新兴成长股和科技股。

此后,宋昆新成立的易方达新兴成长灵活配置也大幅加仓了达安基因、东方财富、全通教育等公司,并一直保持高仓位运行。

乘着创业板东风,易方达新兴成长灵活配置2015年实现了171.78%的收益,远高于同类(平均收益率42.67%),豪夺当年业绩冠军。

然而,宋昆时运不济,并未能打破“一年牛一年熊”的冠军魔咒。

2016年,创业板泡沫破裂,激进的易方达新兴成长灵活配置净值大跌39.83%,排名几乎全市场垫底(713/720)。

明星光环Buff叠满的任泽松、王茹远亦未能在熊市中幸免。

任泽松相继踩雷乐视、东方网力等公司,中邮战略新兴产业混合2016年的净值同样大跌26.7%,排名全市场靠后(485/546)。

2018年,任泽松离开公募行业,创建私募公司集元资产。

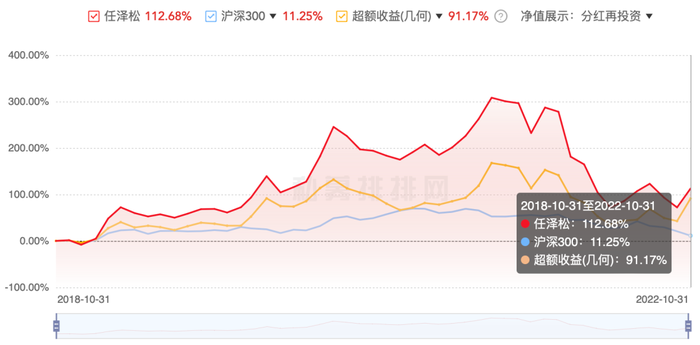

任泽松奔私后似乎仍延续了激进的投资风格,尽管顶峰时期的累计收益达到308.21%。但今年以来,产品净值也出现了断崖式下跌。

截至今年10月31日,任泽松的业绩为112.68%。其中,最近一年的累计收益为-35.95%,跑输沪深300(-28.52%)。

王茹远的公募一姐光环褪得更快,她奔私后的业绩甚至在很长一段时间都跑输沪深300。

截至今年10月31日,王茹远的业绩仅为11.08%。其中,最近一年的累计收益为-6.23%。

03 流量造星与陨落

基金经理或许怎么也没想到,当牛市与社交媒体碰撞融合,竟能让他们享受到流量明星般的顶级待遇。

2019年起,核心资产“王者归来”。

坚守白酒股近7年的张坤终于摘得了“时间的玫瑰”。此前,他操盘的易方达蓝筹、易方达中小盘(后更名为易方达优质精选混合)一直重仓茅台、泸州老窖、上海机场、五粮液等大蓝筹股。

2019、2020年,易方达蓝筹净值分别上涨了55.12%、95.09%,易方达优质精选的净值也分别上涨了65.76%、84.34%。

尽管有投资者戏称易方达是罗曼尼康帝、拉菲之外的世界第三大酒庄,但基民们却认为,这是公募一哥应该有的价值投资理念。

年轻基民们甚至在微博、支付宝社区等社交平台组成了应援粉丝团,他们高呼,“全世界最好的坤坤,不是蔡徐坤,不是谢广坤,而是张坤”,“坤坤勇敢飞,ikun永相随”。

基金公司、蚂蚁、理财通、天天基金等第三方代销平台也在推波助澜。

它们在蚂蚁、天天基金的社交区,以及抖音、小红书、微博等线上社交平台,通过视频、直播等形式,帮助明星基金经理打造精英或投资大师的人设。

同时,它们在线下的地铁、机场、商圈等高人流量场所频繁投放广告,以强化基金公司和基金经理的明星效应。

几乎所有互联网式、娱乐圈的营销方法都被拿了出来。投资小白们慕名而来,“吸金漩涡”就此形成。

截至2020年底,张坤掌管的基金规模超过千亿,成为国内首个超千亿的基金经理。

重仓医疗赛道的葛兰、重仓半导体赛道的蔡嵩松也是社交媒体平台上的顶流明星,二人分别被基民尊称为医药女神和蔡皇。

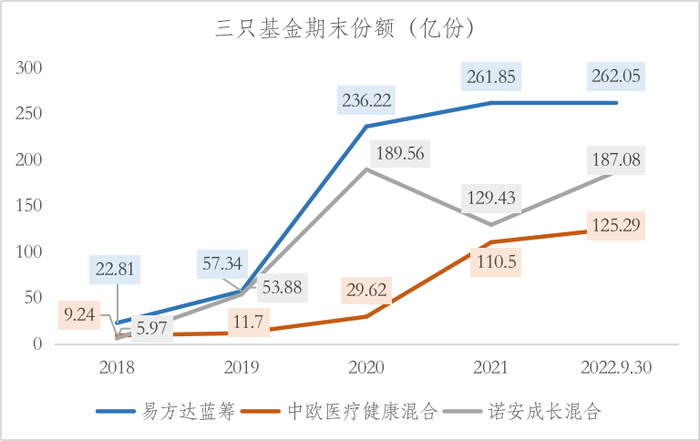

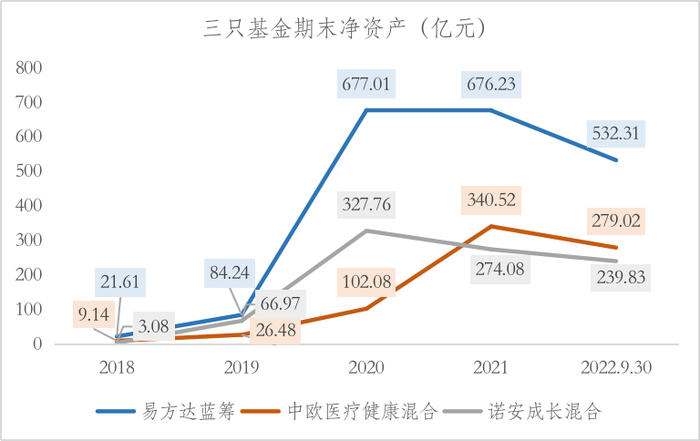

年轻基民们同样疯狂追星、下注。2018年底,诺安成长混合基金的期末份额仅为5.97亿份,期末净资产仅为3.8亿元。2019年底,中欧医疗健康混合A期末份额仅为11.7亿份,期末净资产仅为20.28亿元。

而截至今年三季度末,即便已经历了一轮巨量下跌,但诺安成长混合基金的期末份额仍达到187.08亿份,期末净资产达到239.83亿元,较2018年底涨了60多倍。

中欧医疗健康混合A的期末份额达到125.29亿份,期末净资产达到279.02亿元,较2019年底涨了十多倍。

但与此同时,高速奔跑过后的“后遗症”和隐患的“种子”也就此埋下。

2021年2月开始,白酒、大金融、医药、半导体、光伏、新能源等板块轮番下跌。明星基金经理们均未能提前避险。

2021年,易方达蓝筹、中欧医疗健康混合A两只基金的净值分别下跌了9.9%、6.55%,均跑输沪深300。

今年以来,易方达蓝筹、中欧医疗健康混合A、诺安成长混合三只基金更是“跳水式”下落,净值分别下跌了26.53%、24.04%、37.72%。

懂财帝粗略计算了一下,若在最高点购买三只基金,那截至今年11月11日,基民至少已分别亏损46.23%、45.68%、49.77%。

投资者们“跌妈不认”,账户每天都是“环保色”,消极情绪在社交媒体上被无限放大。

基民开始调侃、谩骂,坤坤成了“坤X”,医药女神成了“葛大妈”,蔡皇成了“菜X”。

网民还编出了顺口溜,“要想学习踩点坑,易方达里找张坤”“要想基金跌得深,景顺长城找彦春”“家里有钱花不完,中欧医疗找葛兰”……

明星基金经理们倒是态度端正,纷纷在报告中道歉、认错、反思。

其中,张坤、葛兰尝试转变投资方向。今年二季度,张坤布局CXO板块,药明生物进入易方达蓝筹前十大重仓股序列。

葛兰一方面减持CXO板块,买入同仁堂、片仔癀等中药公司,和恒瑞医药等化学制药公司,另一方面还通过新基金拓宽自己的投资范围。

蔡嵩松独树一帜,坚持“做科技股最锋利的矛”,他管理的5只基金均继续梭哈半导体、芯片等领域。

基民想要抄底博弈,开始小幅回流。与去年底相比,易方达蓝筹三季度末的份额增长了2000万份,中欧医疗健康混合A增长了14.79亿份,诺安成长混合增长了57.65亿份。

尽管基民信心有所修复,但要想回本翻红,依然遥遥无期。

04 基金永不眠

今年三季度,公募基金录得史上第二大单季亏损。

混合型基金、股票型基金的利润亏损占绝对大头,分别亏损5696.17亿元、3530.38亿元。

平均到7.2亿基民身上,相当于每个人在三季度约亏损了1281.47元。

在这个关键时间节点,中国散户们格外怀念彼得林奇。

原因很简单,从2000万美元到140亿美元,彼得林奇一直未被基金规模“反噬”,他13年间实现了29%的年平均复利报酬率。

总结为一句话:不仅让基民赚钱,还能让基民持续赚钱。

而反观国内,基民要想赚钱,只能看牛市和运气吃饭。

毕竟明星基金经理也只是时代的幸运儿。王亚伟6年12倍的收益神话诞生于特殊的重组股阶段;任泽松、王茹远、宋昆的高光时刻源于小盘股和科技股的资本泡沫;张坤、葛兰的千亿规模则归功于结构性大牛市与互联网式的营销。

但当金融周期潮水退去,他们的业绩便迅速“变脸”,之后或泯然于众人,或沦陷于熊市的震荡风暴。

事实上,导致基民巨额亏损的另一个重要原因,就是基金公司和第三方流量代销平台。

两类机构的核心盈利模式都是按规模收费。牛市阶段,基金公司联手蚂蚁、天天基金等代销平台疯狂造星营销,并频繁发布新基金。

以葛兰、蔡嵩松为例。截至目前,葛兰管理的9只基金中,有4只基金是2020年后发布的。蔡嵩松管理的7只基金中,有5只基金是2021年后发布的。

而这只是冰山一角。据中基协统计数据,2020、2021年,国内新发基金数量分别达到1369支、1375支。

基金公司和第三方流量代销平台赚得盆满钵满。跑步进场的基民却“高位站岗”,基金经理的投研能力也遭遇了巨大挑战。

葛兰是生物医学博士,尽管有半导体行业的工作经验和新能源行业的研究经验,但并未体现在基金净值上。

其2020年成立的中欧阿尔法混合A和2021年成立的中欧研究精选混合A各自重仓了隆基绿能、宁德时代、亿纬锂能、通威股份、晶澳科技等股票。但成立至今,两只基金净值却分别下跌了17.18%、26.9%。

基民失望、愤怒,但却无可奈何。

有的选择赎回认亏,有的选择坚守加仓。

但不论哪一种操作,他们都已成输家。只要不改变当前公募基金行业的经营模式和玩法,历史就会不断重演。

下一轮牛市来临,新的明星经理诞生,新的“韭菜”入场,零和博弈的游戏将永不停歇。

评论