文|沥金

在这个天猫没有公布战报的双11,整个行业都陷入了焦虑。

那真实的情况到底怎样?天猫的双11营业额究竟是涨是跌?各大类目和同期相比,是否都在下降?哪些品牌表现比较好?哪些品牌惨遭滑铁卢?

为探究今年双11天猫的大盘和重点品类变化,沥金联合魔镜数据情报进行了深度的数据拆解。

我们拉出了天猫双11期间销售额TOP100的品类,重点分析了它们的业绩和排名变化,希望能一窥市场动态,为行业从业者提供帮助。以下是结论总览:

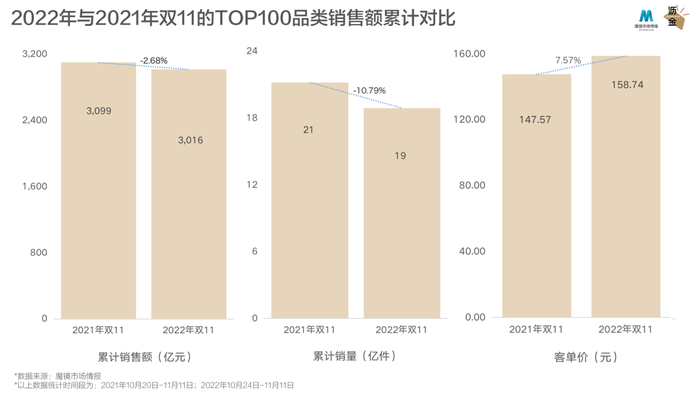

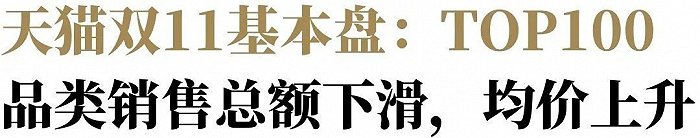

1. 大盘维度天猫双11TOP100品类的销售总额与去年同期相比变化不大,总额只下降了2.68%,但平均客单价却上升了7.57%。这可能受三重因素影响:大环境使得消费相对紧缩;抖音等新兴渠道布局双11分割了天猫的份额;去年双11的促销周期比今年多4天。

2. 品类维度在16个双11销售总额超过20亿的大类目中,女鞋的销售额下降最为明显,同期下滑幅度超过30%;饰品类目的销售额增速最为明显,上涨幅度超过了108%。不同类目的销售额有增有减,并不能得出大部分类目都在下滑的结论。

3. 品牌维度大部分品类的TOP3品牌没有明显变化,国货品牌在品类TOP10中的占比增加,国货心智进一步加强。其中彩妆MAC直升7位;护肤夸迪通过绑定李佳琦直接疯涨18位;内衣蕉内反超Ubras夺冠;个护类目徕芬增速明显;宠物LORDE排名飙升。

22年双11与21年双11TOP100品类销售总额对比

今年天猫没有发战报,这确实很容易让行业猜测,双11的营业额大幅下滑。

然而当拉出天猫销售额TOP100的品类,并将这些品类的销售额进行累加后,会发现今年与去年的销售总额差距并不大,只是下降了2.68%。TOP100品类的累计销量下降了10.79%,平均客单价却上升了7.57%。

这可能是因为今年与去年双11的周期长短不同,去年是从10月20日开始,今年则是从10月24日开始,缩短了4天时间自然会对销售额有小幅影响。

同时,今年抖音等平台也加大了对于双11购物节的投入,消费者转去其他平台下单,使得其他平台也进一步分割了天猫的总份额。

22年与21年双11TOP100品类销售总额对比

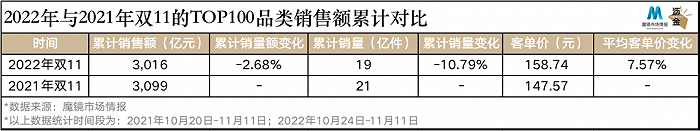

从品类维度看,如果拉出销售总额在20亿以上的大类目数据,会发现相比去年双11,品类们的表现有增有减,并不能得出大部分都下滑、或者大部分都增长的结论。

如果非要给出一个整体趋势,那就是:传统刚需类目增速平稳,非刚需类目大幅下滑;新兴类目增速明显。受大环境影响,消费者在消费时更趋于谨慎、保值、耐用。

销售额20亿以上大品类的双11表现

其中,女鞋品类的下滑最为明显,销售额降幅超过了30%,销量和客单价均有下滑,这意味着消费者购买鞋子的冲动不再,更倾向“一双鞋多穿几年”。这种现象也出现在整个鞋服领域,可能是受疫情影响,几乎所有鞋服的子品类都在下滑,甚至包括童装。

美妆护肤大品类的下滑趋势也不容小觑,尤其是彩妆/香水领域的下滑幅度十分明显;同时手机、办公耗材、床上用品也有所下滑。值得注意的是,零食以及咖啡冲饮等类目,销售额也有所下滑。

至于增长情况,珠宝首饰箱包类目的表现异常惊人,尤其是饰品品类,增速甚至超过了108%,这可能是由于大批新品牌入场,带火了这一赛道。同时,珠宝黄金的增速也喜人,可能因为消费者对于有确定保值功能的产品需求更加旺盛。

接下来具体看品牌的表现。

如果把重点类目的品牌按照销售额进行排名,会发现绝大多数类目的TOP3品牌没有发生太大变化。

但国货品牌在品类TOP10中的占比明显增加,可能由于与超头深度绑定、品牌力整体提升、性价比较国际品牌更有优势等因素,消费者对于国货的认知和认可程度进一步加强。

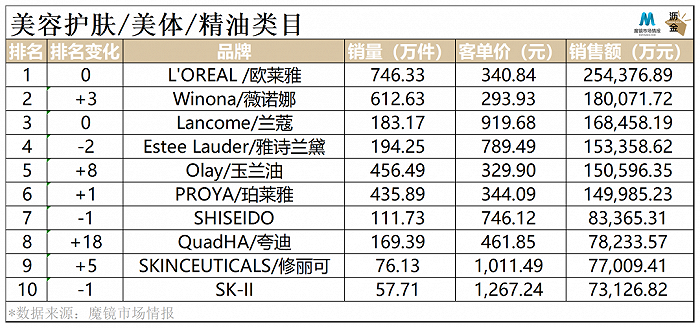

美容护肤/美体/精油类目双11品牌排名变化

就美容护肤/美体/精油类目而言,今年可以说是国货品牌表现最好的一年。在TOP10中,仅国货品牌就占有3个席位。

其中薇诺娜的表现再创新高,通过跨界联名、与蓝V进行互动等销售方式位列品牌第2;欧莱雅和兰蔻则分别维持第1名和第3名。

值得注意的是,夸迪突飞猛进,通过深度绑定李佳琦,排名直接增加18位,直接挤进前10。

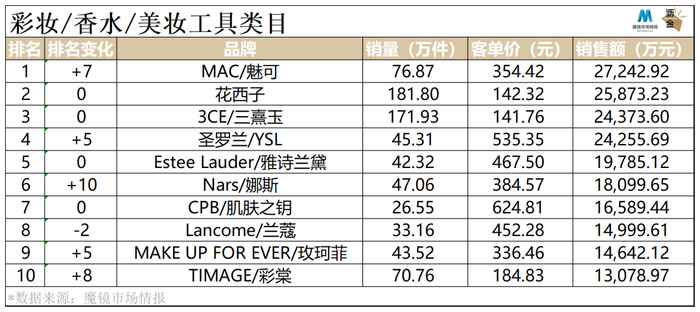

彩妆/香水/美妆工具类目双11品牌排名变化

在彩妆/香水/美妆工具类目中,MAC跃居成为赛道龙头,经李佳琦直播后,销售额大增,排名上升7,而花西子和3CE紧随其后,维持第2、3名。

前10名中,Nars快速增长,超方瓶粉底成为网红爆款,销量可观,位居第6。

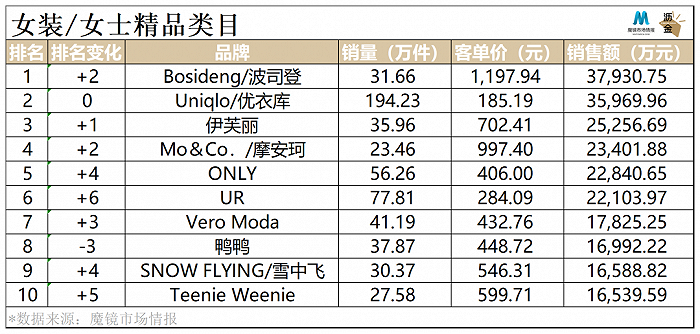

女装/女士精品类目双11品牌排名变化

在女装/女士精品类目中,优衣库维持第2名。波司登则凭借其品牌力加持和全链路数字化赋能荣登第1。双11期间是羽绒服的销售旺季,因此包含波司登、鸭鸭在内的多个相关品牌上榜。

伊芙丽通过构建全链路数字化系统,排名也有所增长,位列第3。在前10名中,UR成绩亮眼,前进6名,声量与销量双丰收。

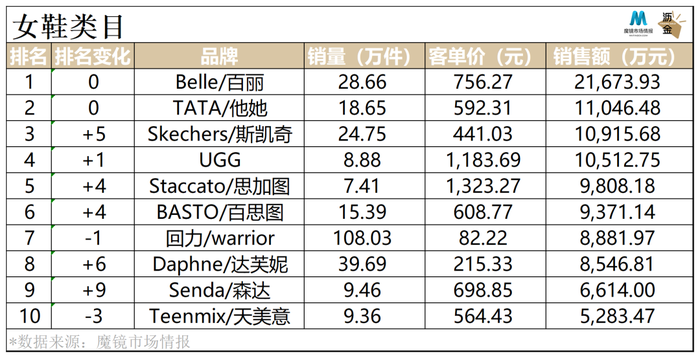

女鞋类目双11品牌排名变化

在女鞋类目中,百丽稳居品类第1,他她维持第2名,斯凯奇快速增长,位列第3,产品受消费者信任与喜爱。

前10名中,森达加速追赶,以高性价比产品获取快速增长,跻身前10。

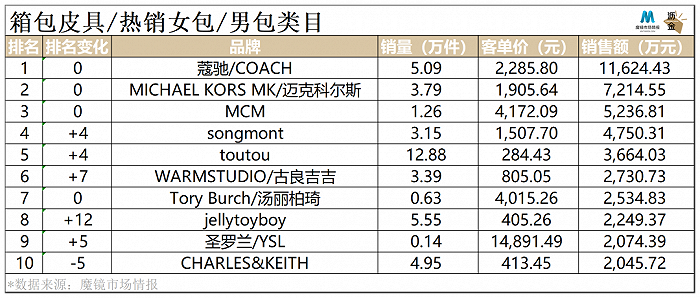

箱包皮具/热销女包/男包双11品牌排名变化

在箱包皮具/热销女包/男包中,前3仍为蔻驰、MK和MCM,排名稳定。

前10名中,jellytoyboy在箱包品类增速较快,上升12名,相反,CHARLES&KEITH排名下降。

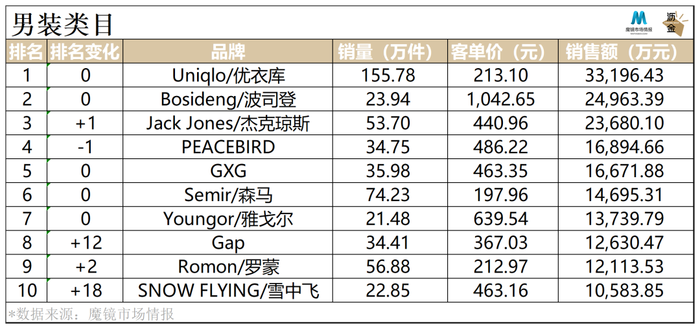

男装类目双11品牌排名变化

在男装类目中,优衣库和波司登稳定发挥,维持第1名和第2名,杰克琼斯排名上升,位列第3。

前10名中,雪中飞请明星为品牌大秀声援助阵,双十一战绩强势反弹,上升18名,位列第10,加剧该品类竞争。

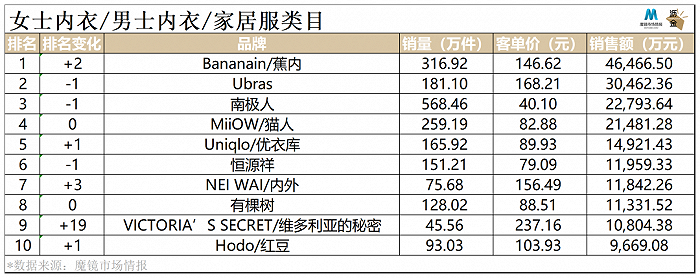

女士内衣/男士内衣/家居服类目双11品牌排名变化

在女士内衣/男士内衣/家居服类目中,蕉内登顶第1,Ubras和南极人有所退步,分别位列第2、3名。

前10名中,维多利亚的秘密快速追赶有棵树,其线上销售创历史记录,加速品牌数字平台的现代化转型,位列第9。

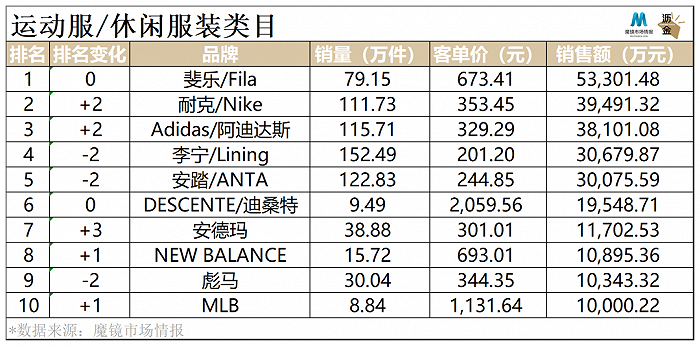

运动服/休闲服装类目双11品牌排名变化

在运动服/休闲服装类目中,斐乐蝉联第1,耐克和阿迪达斯争相去库存,排名上升,位居第2名和第3名。

前10名中,国货品牌李宁和安踏跌出前3,而安德玛以性价比的优势增长较快,上升3名,位列第7。

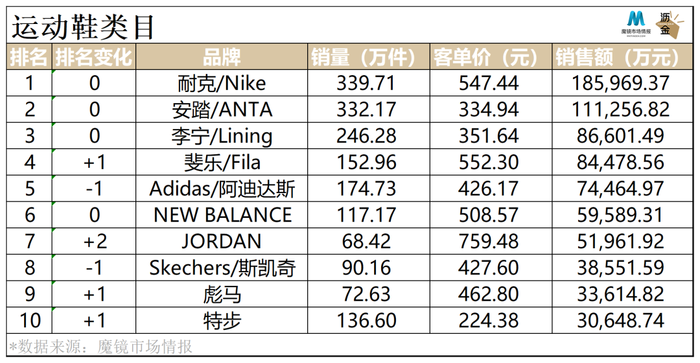

运动鞋类目双11品牌排名变化

在运动鞋类目中,耐克、安踏和李宁分别保持前3名的地位。

前10名中,JORDAN发展势头良好,上升2名,位居第7。

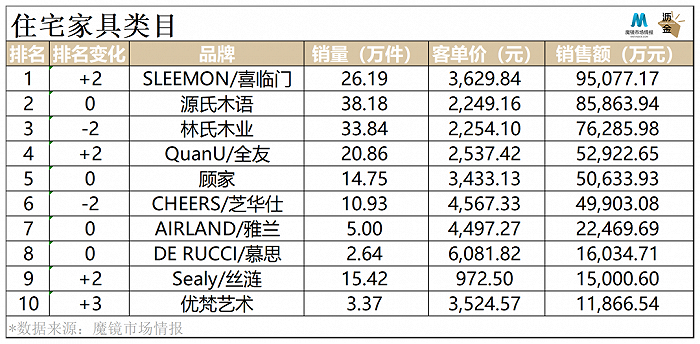

住宅家具类目双11品牌排名变化

在住宅家具类目中,喜临门荣登第1,源氏木语维持第2名,林氏木业从第1跌至第3。

前10名中,优梵艺术增幅较大,排名第10,而芝华仕排名下降2名,雅兰和慕思维持第7名和第8名。

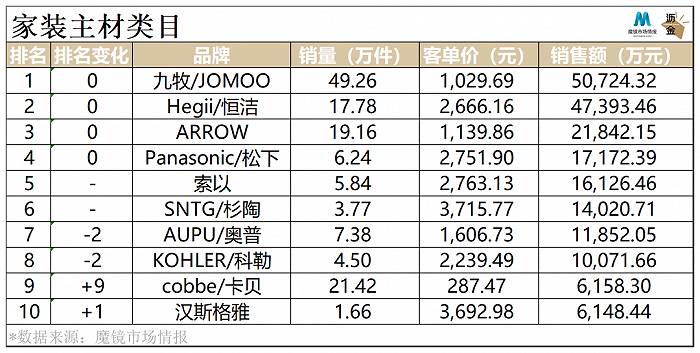

家装主材类目双11品牌排名变化

在家装主材类目中,前3依旧是九牧、恒洁和ARROW,九牧进行全平台、矩阵式的跨渠道投放,再创佳绩,成为全渠道第一。

看似稳定的局面下也有着波动,卡贝在国产品牌中表现突出,以高品质的家装五金产品增速较快。

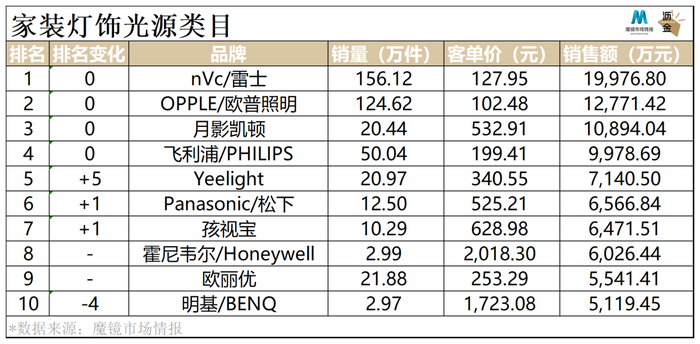

家装灯饰光源类目双11品牌排名变化

在家装灯饰光源类目中,雷士、欧普照明和月影凯顿仍维持前3,保持赛道龙头地位。

前10名中,Yeelight表现亮眼,致力于智能照明领域,以高性价比产品获取快速增长,位列飞利浦之下。

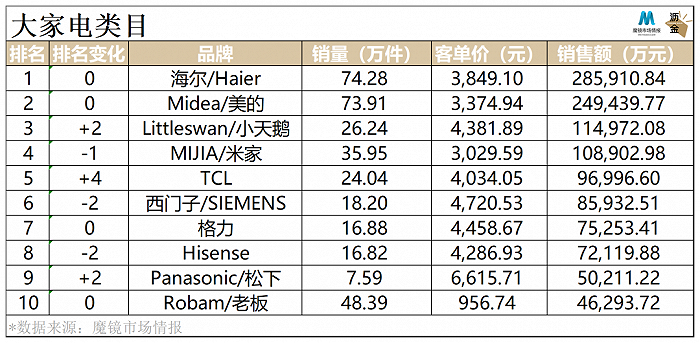

大家电类目双11品牌排名变化

在大家电类目中,海尔和美的依旧稳定发挥,分别维持第1名和第2名,而小天鹅排名上升2名,位列第3。

前10名中,TCL增速较快,其坚持以人为本的创新战略,以用户为中心,上升至第5名。

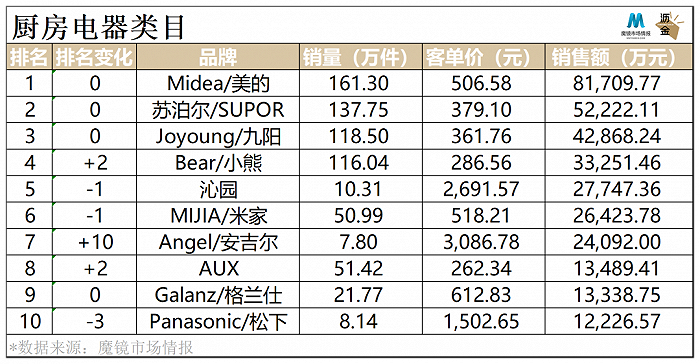

厨房电器类目双11品牌排名变化

在厨房电器类目中,美的再次领跑,位列第1,苏泊尔和九阳分别维持第2、3名。

前10名中,安吉尔相对波动较大,增幅较快,其在几十场直播带货和众多明星推荐下口碑上升,在李佳琦直播预售上,销量有所增加,逐渐取得市场和消费者信任。

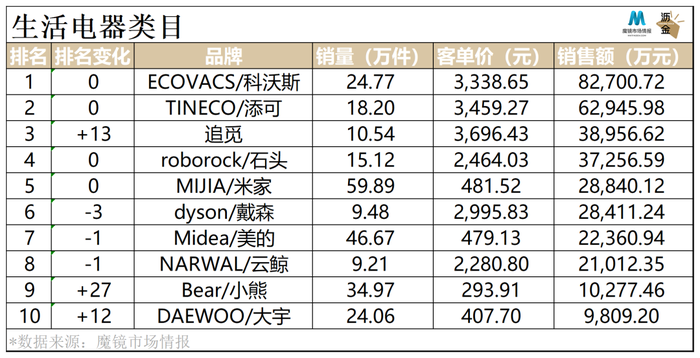

生活电器类目双11品牌排名变化

在生活电器类目中,科沃斯和添可维持第1名和第2名,追觅奋勇直追,上升13名,其智能清洁家电以其赛道优势增速较快,位列第3。

前10名中,小熊在品牌升级后增长迅速,获得突破式增长,排名上升27。

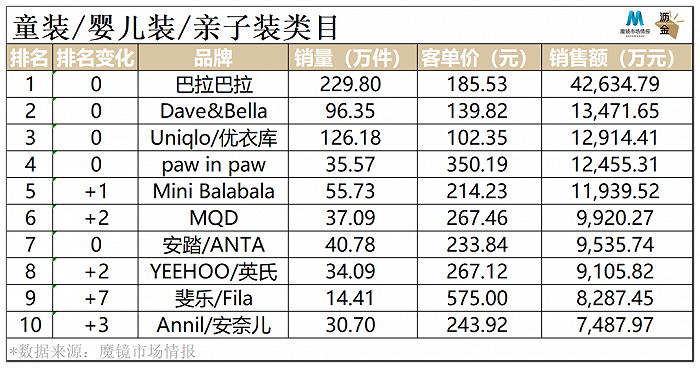

童装/婴儿装/亲子装类目双11品牌排名变化

在童装/婴儿装/亲子装类目中,整体格局稳定,巴拉巴拉仍位居第1,Dave&Bella和优衣库维持第2名和第3名。

前10名中,增速最快的是斐乐,在李佳琦直播的带动下上升7名,位列第9。

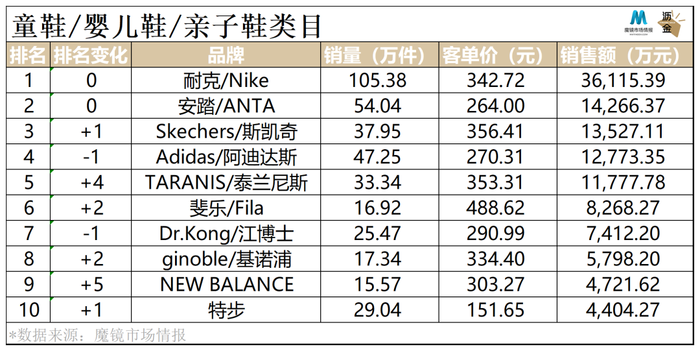

童鞋/婴儿鞋/亲子鞋类目双11品牌排名变化

在童鞋/婴儿鞋/亲子鞋类目中,耐克和安踏维持第1名和第2名,斯凯奇有所增长,代替阿迪达斯位列第3。

前10名中,NEW BALANCE通过促销活动增速相对较快,位列第9。

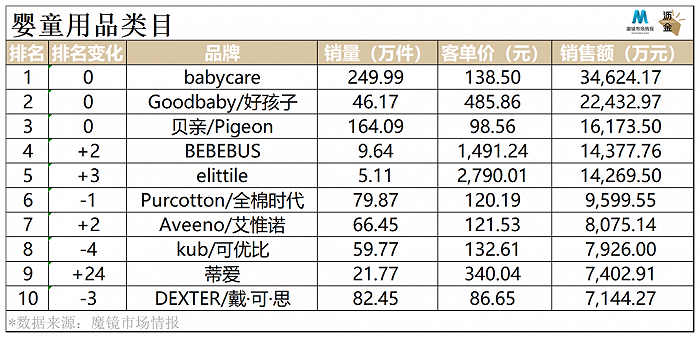

婴童用品类目双11品牌排名变化

在婴童用品类目中,babycare仍稳居第1,好孩子和贝亲维持第2名和第3名。

前10名中,蒂爱表现亮眼,以中高端母婴产品增长飞速,排名上升24。全棉时代、可优比和戴可思的排名则有所下降。

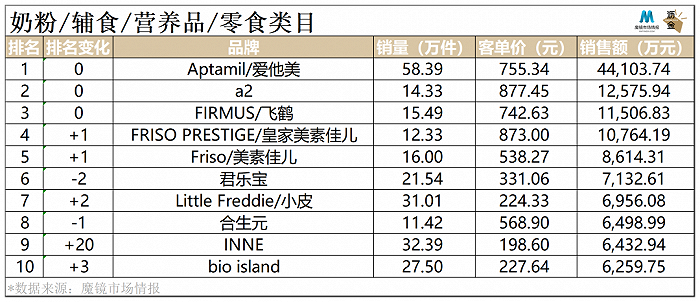

奶粉/辅食/营养品/零食类目双11品牌排名变化

在奶粉/辅食/营养品/零食类目中,爱他美持续保持奶粉龙头地位,a2和飞鹤也稳定在第2名和第3名。

前10名中,INNE以高端产品获取快速增长,位列第9。

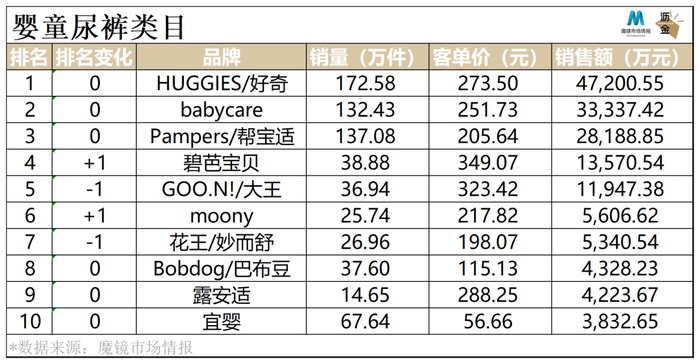

婴童尿裤类目双11品牌排名变化

在婴童尿裤类目中,好奇、babycare和帮宝适维持前3名,好奇销售额呈断层领先。

前10名的整体局势稳定,波动不大,碧芭宝贝和moony排名上升,大王和花王排名下降。

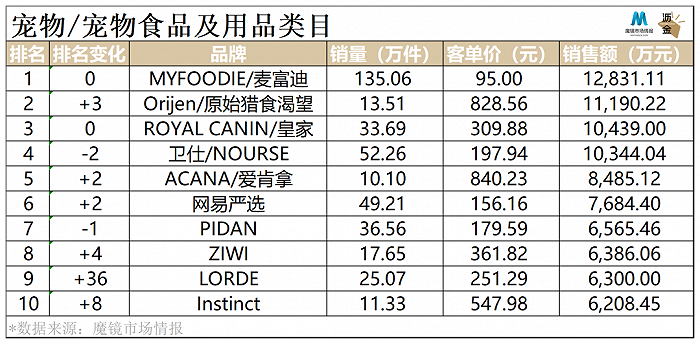

宠物/宠物食品及用品类目双11品牌排名变化

宠物/宠物食品及用品类目中,麦富迪蝉联销售第1,皇家也再次取得佳绩,维持第3名,而原始猎食渴望以优惠力度大、“我的渴望bot”有趣的营销形式等优势冲进前3,位列第2名。

前10名的整体都有所增长,增长最快的是LORDE,上升36名,其产品立足品牌,销量定位市场,位列第9。

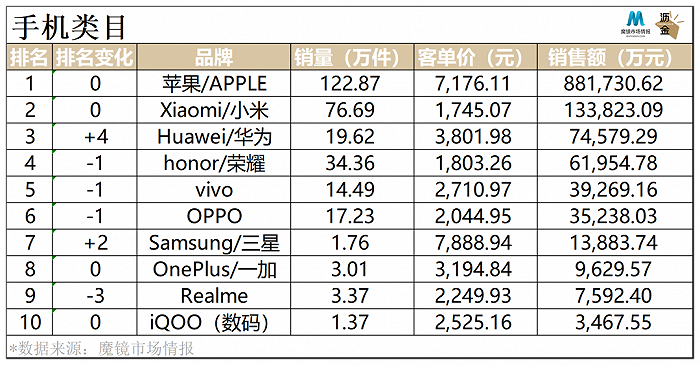

手机类目双11品牌排名变化

在手机类目中,苹果成为销量赢家,稳居第1。小米维持第2名,华为推出满身黑科技的Mate50系列,战绩出色,上升4名,位列第3。

前10名中,Realme波动较大,竞争力减弱,下降3名,位列第9。

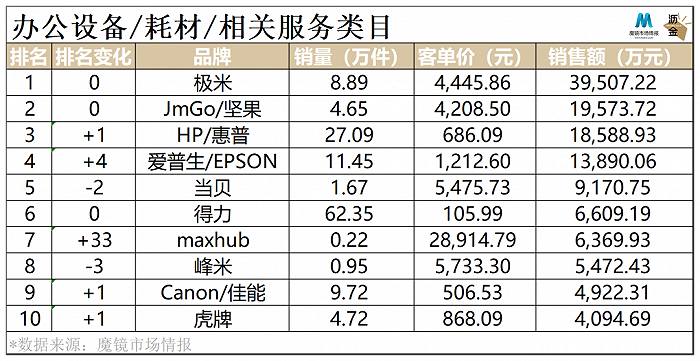

办公设备/耗材/相关服务类目双11品牌排名变化

在办公设备/耗材/相关服务类目中,极米和坚果分别保持第1名和第2名的佳绩,惠普跻身前3。

前10名中,maxhub在激烈的竞争中表现亮眼,其携众多创新产品亮相世界互联网大会,销售额直追得力,上升33名,排名第7。

影音电器类目双11品牌排名变化

在影音电器类目,苹果稳居第1,宁牧顶替华为位列第2,JBL维持第3。

前10名中,品牌或多或少都有增长和下降,索尼上升2名,无缘前3,位列第4。BOSE也跻身前10 。相反,华为排名下降,位列第5。

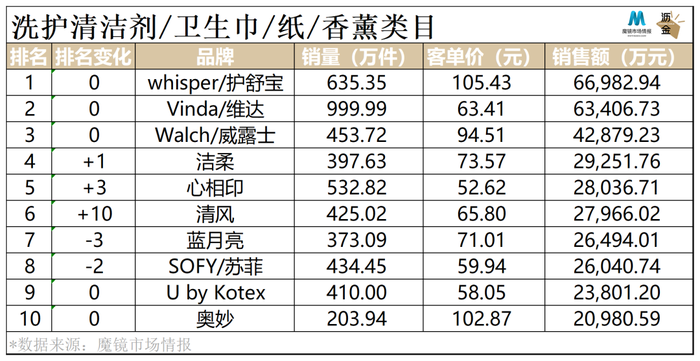

洗护清洁剂/卫生巾/纸/香薰类目双11品牌排名变化

在洗护清洁剂/卫生巾/纸/香薰类目中,护舒宝、维达和威露士与去年一样,分别占领前3名。

前10名中,值得关注的是清风,其在抖音直播间的囤纸活动掀起热潮,销量大增,排名上升10名,位居第6。

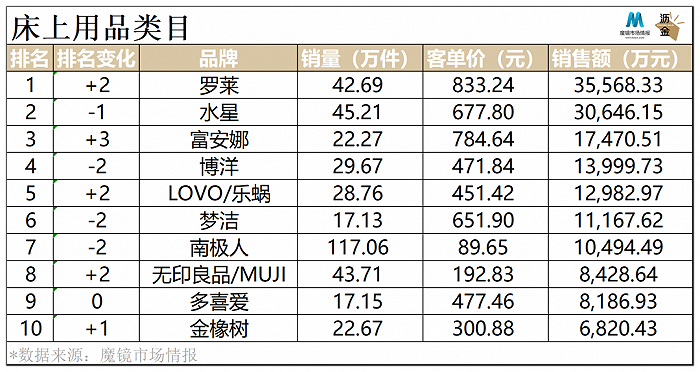

床上用品类目双11品牌排名变化

在床上用品类目中,罗莱领跑第1,再创佳绩,水星有所退步,位列第2,富安娜奋勇直追,跻身前3。

前10名中,整体波动较小,乐蜗和无印良品上升2名,金橡树上升1名,位列第10,而博洋从第2名下滑至第4,南极人和梦洁下滑2名。

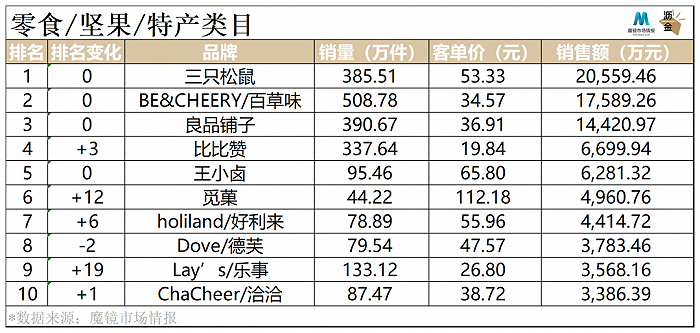

零食/坚果/特产类目双11品牌排名变化

在零食/坚果/特产类目中,前3名竞争格局稳定,三只松鼠、百草味和良品铺子维持去年名次。

前10名中,觅菓和乐事在李佳琦暖冬零食节的加持下增速快,分别位列第6名和第9名。

粮油调味/速食/干货/烘焙类目双11品牌排名变化

在粮油调味/速食/干货/烘焙类目中,鲁花以高端品质产品登顶第1,不负众望,而金龙鱼维持第2。

空刻强势入局,切入速食意面这一细分领域,位列第3,加剧竞争。

前10名中,胡姬花和白象表现亮眼,以匠心产品增速快。

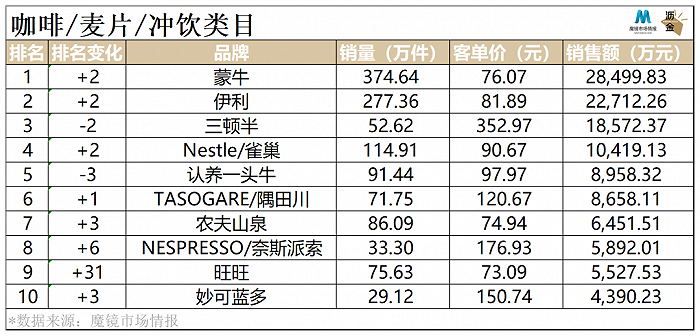

咖啡/麦片/冲饮类目双11品牌排名变化

在咖啡/麦片/冲饮类目中,蒙牛以高性价比产品实现高质量增长,位列第1,伊利以高质量产品位列第2,三顿半较去年有所下滑。

前10名中,旺旺排名快速上升,相反认养一头牛排名下降。

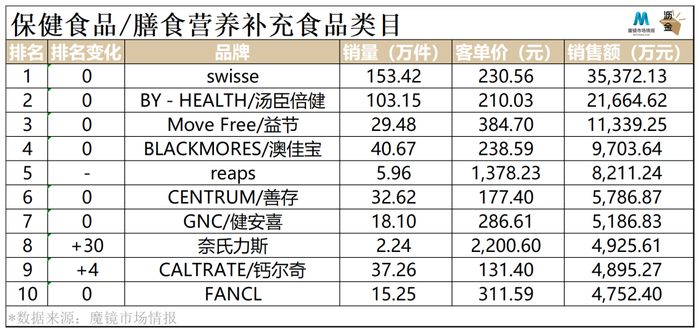

保健食品/膳食营养补充食品类目双11品牌排名变化

在保健食品/膳食营养补充食品类目中,swisse、汤臣倍健和益节依旧维持前3的好成绩。

前10名整体发展平稳,其中奈氏力斯增幅最大,正在深耕中国市场,挖掘私欲流量,加速追赶健安喜,排名第8。

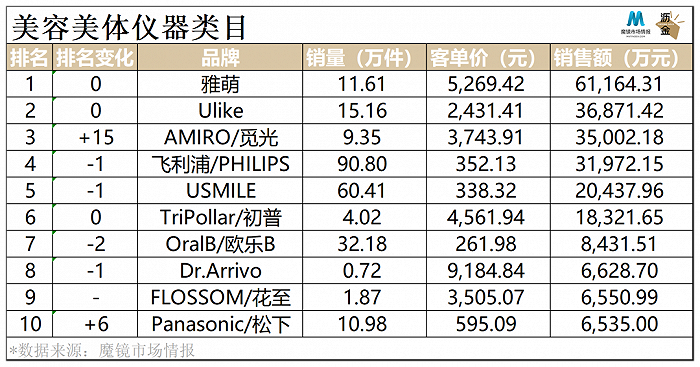

美容美体仪器类目双11品牌排名变化

在美容美体仪器类目中,雅萌位列品类第1,Ulike维持第2名,觅光增长迅速,以美容仪赢得消费者喜爱,上升15名,位列第3。

前10名中,松下波动最大,推出多款优质健康空调,增长迅速,上升6名,跻身前10名。

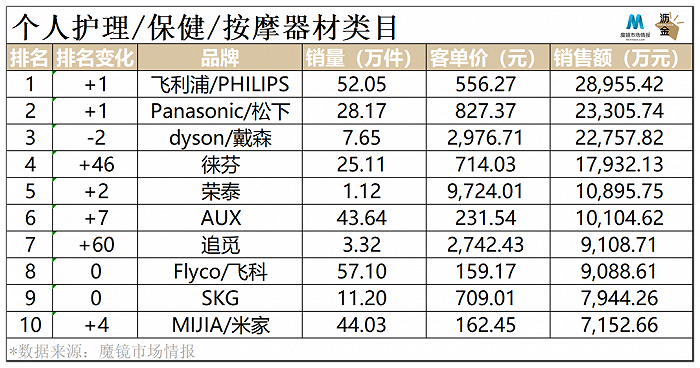

个人护理/保健/按摩器材类目双11品牌排名变化

在个人护理/保健/按摩器材类目中,飞利浦借助视频号,公私域联动,以此带动销量增长,处于行业领先地位,位列第1。

而松下在李佳琦的带货下,拿下第2名的佳绩。相反戴森错失良机,销售不如去年,位列第3。

前10名中,徕芬和追觅以性价比和大量投放获得快速增长,进入品类前列。

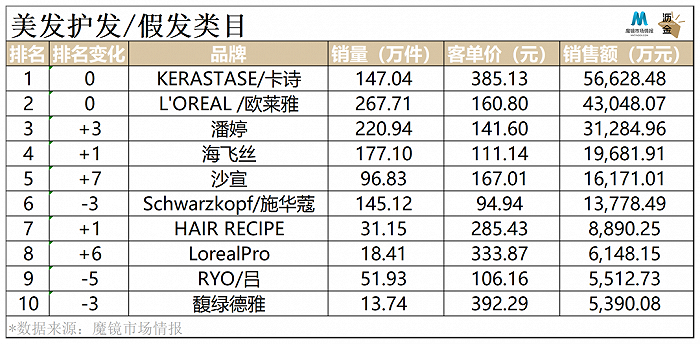

美发护发/假发类目双11品牌排名变化

在美发护发/假发类目中,卡诗和欧莱雅波动不大,维持第1名和第2名,而潘婷排名上升3名,在李佳琦直播的推动下位列第3。

前10名中,沙宣和LorealPro增速加快,排名上升,而吕排名下降。

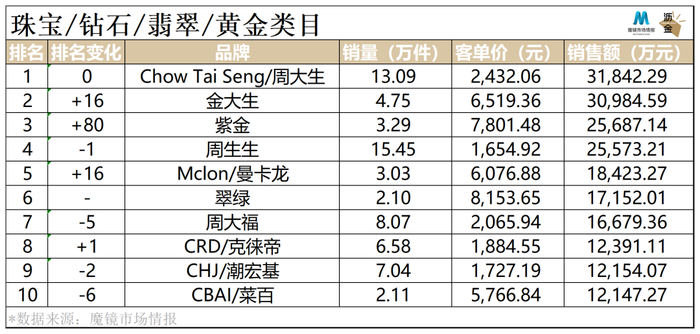

珠宝/钻石/翡翠/黄金类目双11品牌排名变化

在珠宝/钻石/翡翠/黄金类目中,竞争激烈,周大生稳居第1,金大生增速飞快,位列第2。紫金呈爆发式增长,奋勇直追,强势入局,排名上升80。

前10名中,周生生掉出前3,周大福下滑5名,曼卡龙开发全新产品线实现快速增长,位列第5。

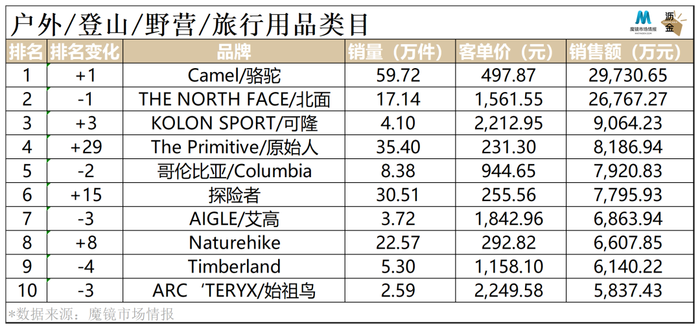

户外/登山/野营/旅行用品类目双11品牌排名变化

在户外/登山/野营/旅行用品类目中,骆驼体量领先,一直保持初心,在用户体验及用户留存上努力。

北面有所下滑,可隆以高性能、高品质产品优势增幅较大。前10名中,原始人逆势增长,带动国货发展。

无论数据如何,身处大环境之下的我们,都能切实感受到消费行业的变化。

或许是守住冠军之位越来越难,或许是获客成本越来越高,更或许是离开李佳琦等超头品牌的销售额就直线下降。

双11虽然落幕,品牌们的征程才刚刚开始。

不过好消息是,消费逐渐有了回暖的迹象,包括宠物、珠宝在内的各种细分机会也在复苏着。

再坚持一下,我们就能迎来曙光,沥金也会始终陪同在创业者左右,让我们一起加油!

*感谢魔镜市场情报的数据支持

评论