文|24潮

“锂的重要性不亚于石油等战略性资源,一旦开采出现瓶颈,可能会跟石油一样成为战争的导火索。”

“锂电池之父” 古迪纳夫的担忧或将成为现实。目前在全球锂资源领域正在发生一场没有硝烟的战争,而“战争”的规模正在从企业层面的商业战,逐步向国家间的能源较量转变。

当地时间11月2日,加拿大工业部就以所谓国家安全为由,要求三家中国公司剥离其在加拿大关键矿产公司的投资,涉及投资规模近5亿元。

而十几天前,即10月22日,阿根廷外交部消息人士表示,阿根廷、玻利维亚和智利正在草拟一份文件,以推动建立一个锂矿行业的石油输出国组织(欧佩克),从而在锂矿价值波动的情况下达成 “价格协议”。

更早些时候,印度和玻利维亚达成协议,合作推进锂矿床项目开发应用。

锂(Lithium)是一种金属元素,元素符号为Li,对应的单质为银白色质软金属,也是密度最小的金属。由于电极电势最负,锂是已知元素(包括放射性元素)中金属活动性最强的,是天然最佳的电池材料。

如今欧盟已将锂列为14种关键原材料之一,美国将锂作为43种重要矿产资源之一,中国将锂定位为24种国家战略性矿产资源之一。

随着新能源汽车产业的强势崛起,未来国家间就锂资源的较量可能还会进一步升级。

而这一切都源于利益。

据生意社最新数据,截至11月16日,电池级碳酸锂国内混合均价为60.4万元/吨,持续创历史高点。这较2020年6月4.1万元/吨的价格洼地已经增长13.73倍!

随着冬季盐湖停产期到来,锂价继续向上突破已是大概率事件。

按照一辆家用电动车大概需要30-50kg碳酸锂计算,这轮凶猛的涨价潮意味着一辆车的电池成本将陡增上万元。

凶猛的涨价潮对新能源汽车产业链的影响,或许我们从以 “锂王” 赣锋锂业与刚刚荣登新能源汽车销售之王的比亚迪之间最新数据对比可以一窥究竟。据24潮统计,2022年前三季度赣锋锂业营收规模仅为比亚迪的10.31%,但净利润却是后者的1.5倍,净利润率是后者的14.55倍。

当然,除了利益,新一轮的较量更是为了抢占未来新能源战争的主导权。

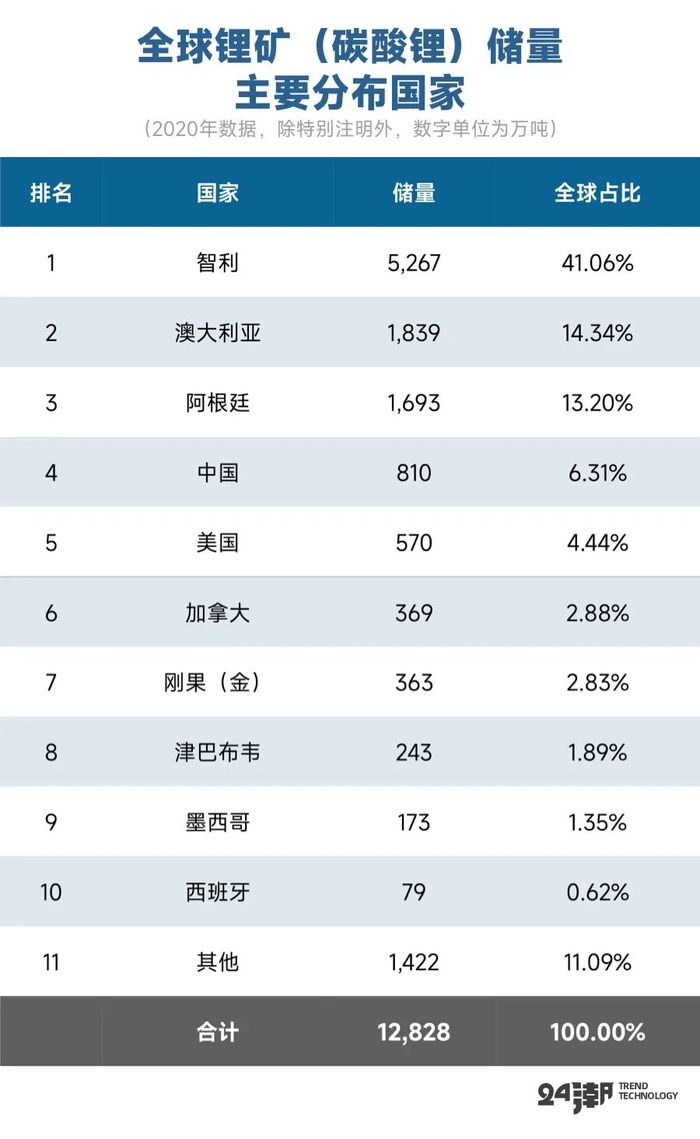

尽管,从表面数据看,无论从全球锂资源量,还是储量来看,锂都属于丰富资源,比如根据中国地质调查局全球矿产资源战略研究中心发布的《全球锂、钴、镍、锡、钾盐矿产资源储量评估报告(2021)》,截至2020年底,全球锂矿项目在录376个,其中110个有资源量数据,分布在20个国家。评估全球锂矿资源量为34943万吨。

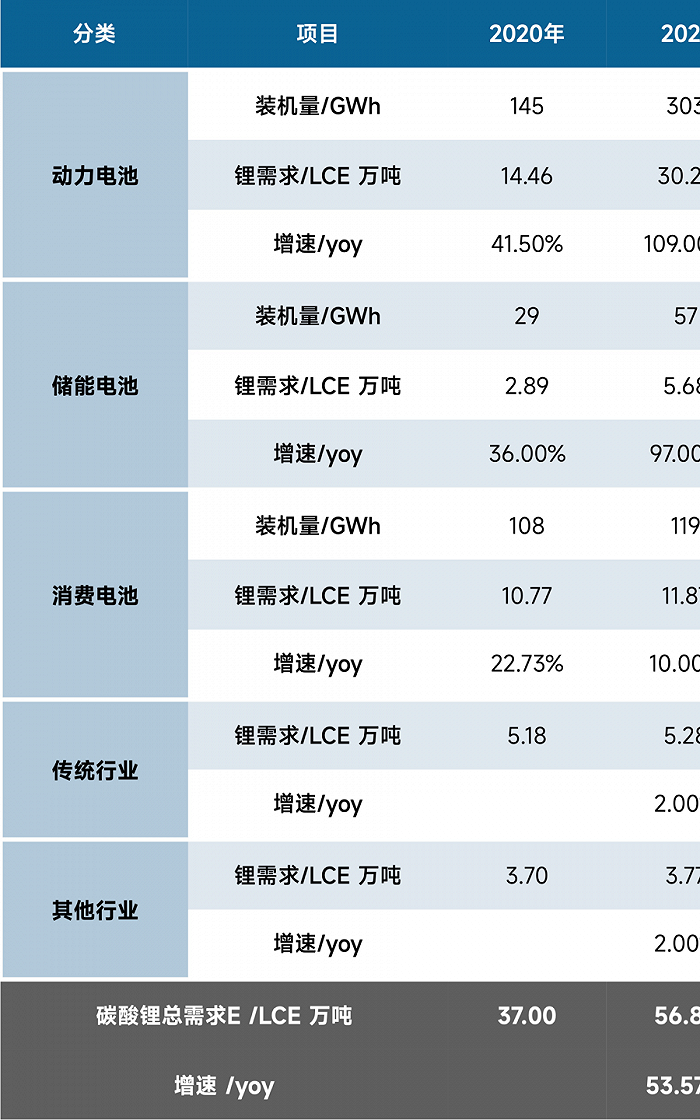

而综合行业协会及券商分析,2021年全球锂需求约为56.82万吨LCE,2025年总需求约涨至208.07万吨LCE。据雅保预测,到2030年,全球对锂的需求将达到250万吨碳酸锂当量/年。

看似资源储备完全能够满足市场需求,但现实却并非如此。

但是由于高品位优质锂矿和低镁锂比盐湖卤水资源稀缺,且全球锂资源分布不均,导致锂资源总量和实际可探资源量、即期产能间存在极大差异。

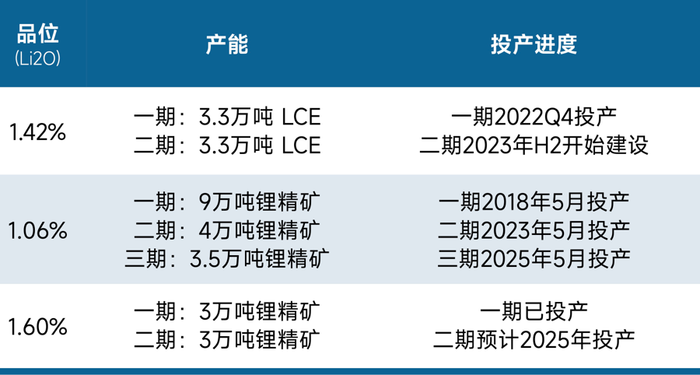

若是再考虑到处于早期开发阶段(如勘察、经济性评估等)的项目投产进程受制于多方面因素,实际运行进度可能不及预期规划,具有极高的不确定性。

根据光大证券测算,2022年的锂盐供需缺口约为3.4万吨LCE。预计2025年全球碳酸锂缺口突破16万吨,缺口占比 13%。

而根据海通国际对投产节奏明晰且生产规模较大的矿山和盐湖进行梳理。其预测,2025年全球主要锂资源供给约为171.04万吨,这较上述 “208.07万吨LCE” 的总需求存在近37.03万吨的缺口。

尽管市场对于对外锂资源缺口规模存在预期不一致情况,但存在较大缺口近乎已是行业共识。

国际能源署在《清洁能源转型的矿物需求》报告中指出,到2030年时,全球将需要60个新的锂矿来满足各国政府的脱碳和电动汽车计划的需求。届时,全球锂矿供应缺口将达到50%。

此外,国际能源署还预计,到2040年,全球锂需求量可能比现在的水平高出13倍。如果到时候全固态电池商业化速度足够快的话,这一预期甚至有可能达到51倍。

事实上,早在半年多前,研调机构Rystad Energy就发出预警,动力电池的重要原料锂,将严重供不应求。根据Rystad Energy的报告,依照当前的锂矿产能展望看来,2026年锂就会开始短缺,2027年供给不足加剧,将使得330万辆电动车的生产延迟。2028年情况更为恶化,900万辆电动车生产受影响,2030年锂价可能飙涨3倍,预计有2000万辆电动车受到影响。

在如此严峻形势下,在商业层面,未来企业间的锂资源争夺战将更加激烈。

几个月前,全球最大的锂金属生产商之一的Albemarle警告称,由于需求量可能会超过供应量,在2030年之前,汽车制造商将面临一场 “激斗”。

“只有在争夺资源的过程中获胜,汽车厂商才能完全保证锂金属的供应。” Albemarle首席执行官肯特·马斯特表示,尽管该公司正在努力释放更多的锂金属产能,但市场供应情况仍将保持紧张状态。“在未来相当长的一段时间里,这将是一个系统性的问题。在未来七到八年内,锂的供应都将保持相当紧张的状态。”

《福布斯》指出,车企抢矿的原因大致分为两种:一种是短期内膨胀的需求导致锂矿资源供应紧张,本着 “先下手为强” 的原则,车企直接抢矿能够取得先发优势。同时,具备充足锂矿资源的车企面对动力电池企业时,将会有更多的话语权。另一种是为了避免受制于动力电池企业,现在很多车企正在考虑走自研电池的道路,锂矿资源将成为车企自研自制电池路上的基础。

RystadEnergy能源金属团队的资深副总James Ley表示,电动车制造商的重大干扰风雨欲来,尽管地表有许多锂矿可供开采,现存和计划中的锂矿项目仍不足以满足需求。倘若未能快速增加开采计划,道路交通的能源转换可能会放缓。Rystad Energy强调,必须尽快投资打造新的锂矿矿场,避免供给短缺。该机构估计,开发打造新矿场平均需要5-7年时间。

事实上,国内的形势可能更要严峻。

据Benchmark(基准矿产情报)数据,中国生产了全球近三分之二的锂离子电池(美国为5%)。

但是根据中国地质科学院矿产研究所的数据,到2025年,与国内43.38万吨碳酸锂当量需求相比,本土供应仅为18万吨, 还有25.38万吨的缺口, 不考虑出口所需的锂资源,需求的对外依存度高达58.5%。如果考虑加工后的出口,那么国内锂资源的供应形势将更加严峻。

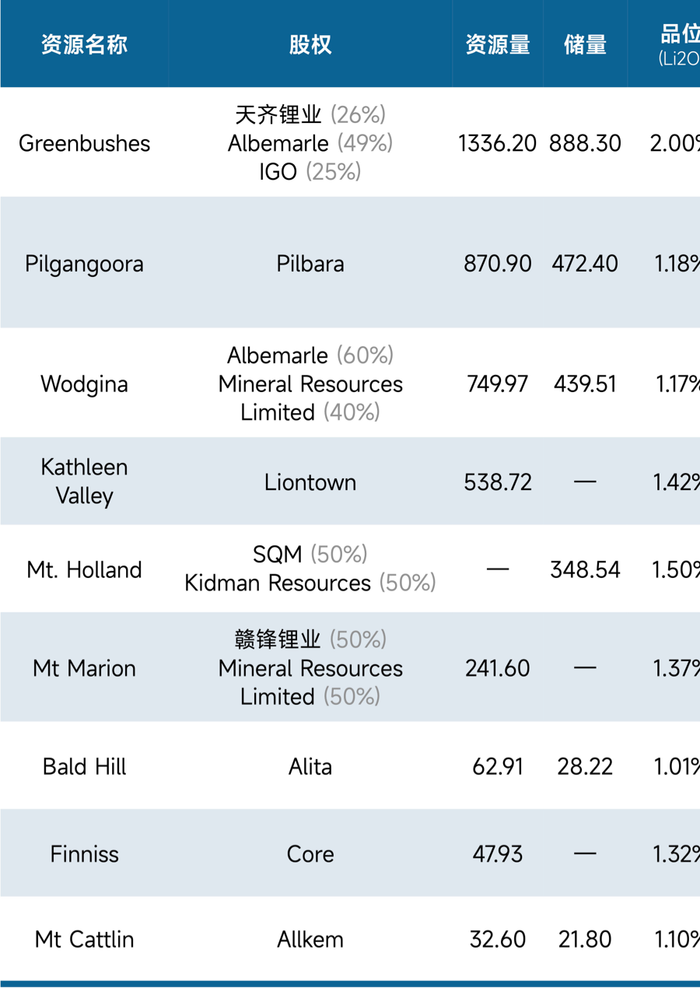

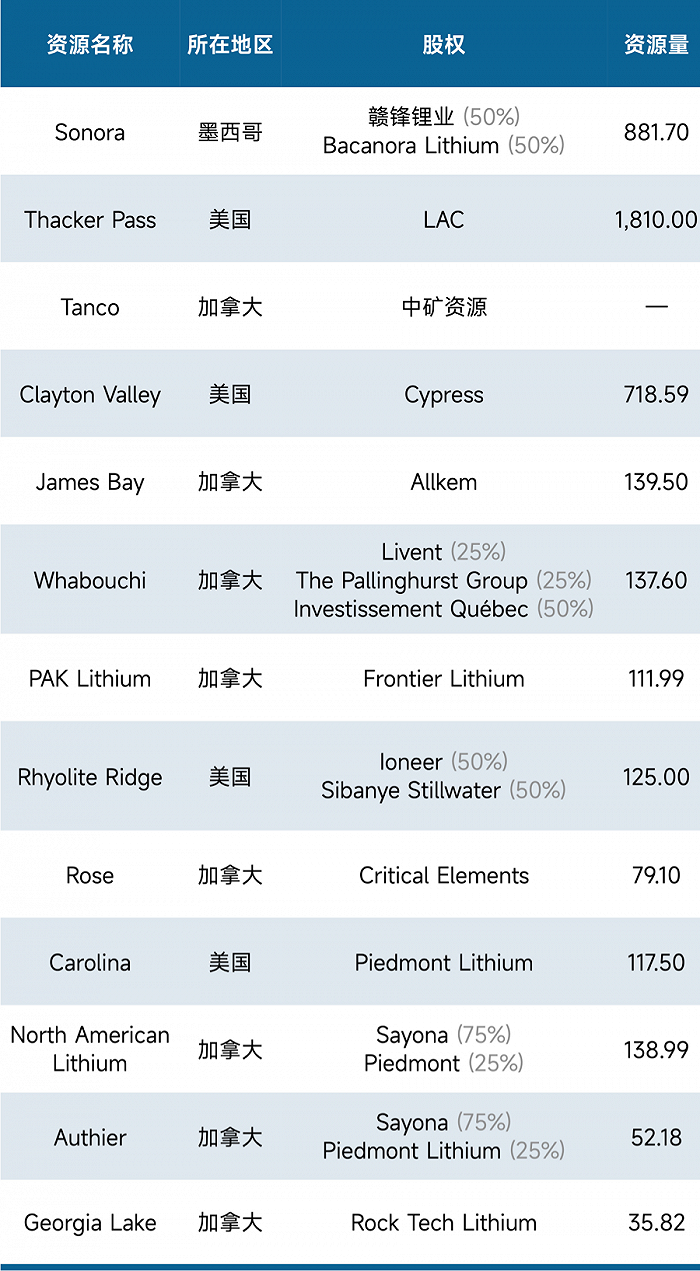

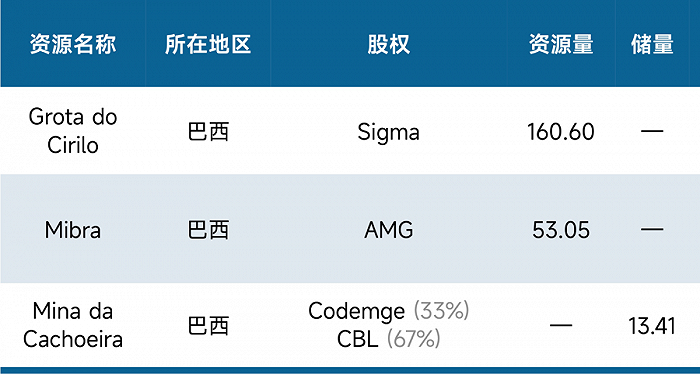

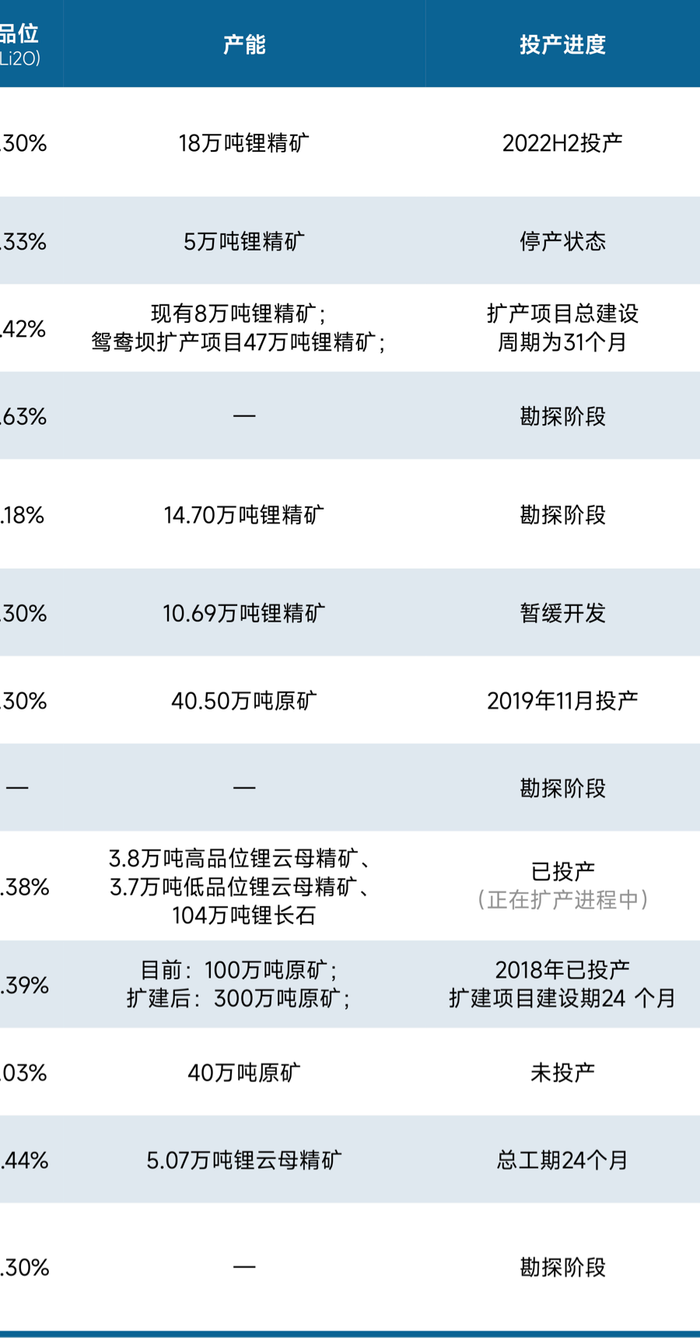

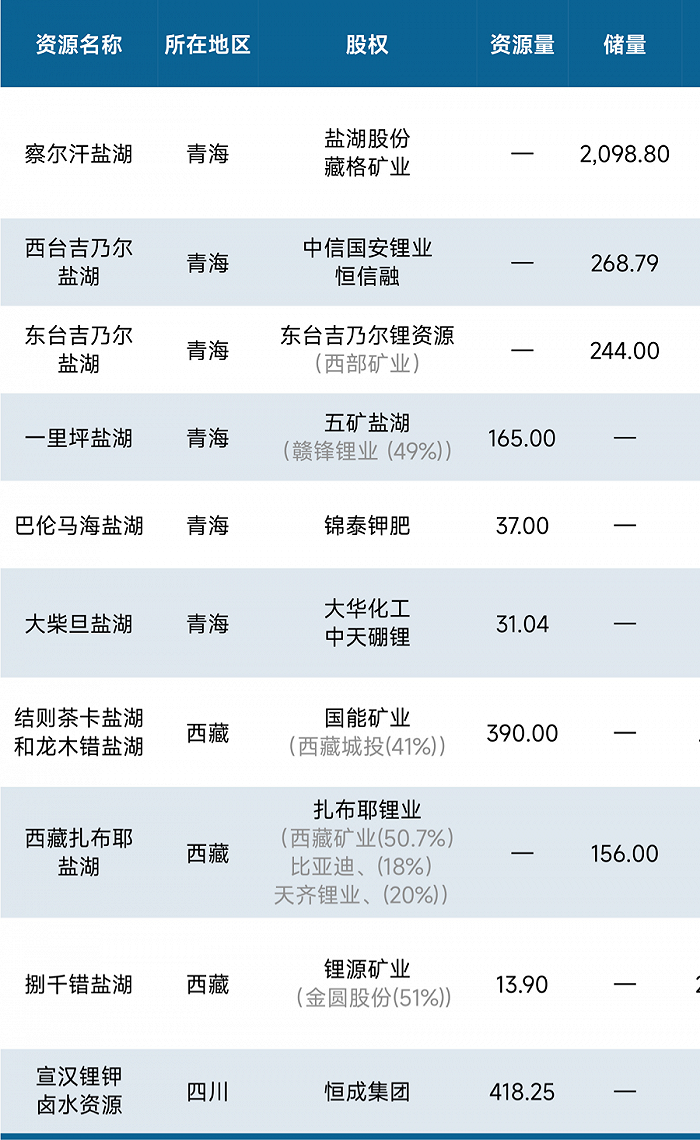

为了破局,很多中资企业都在加大海内外拓展力度,比如在海通国际梳理的海外66 个矿山及盐湖锂项目中约15个项目的股东名单中出现了中资企业的身影,包括赣锋锂业、天齐锂业、天华超净、紫金矿业、华友钴业、中矿资源、西藏珠峰、青山控股等产业巨头。

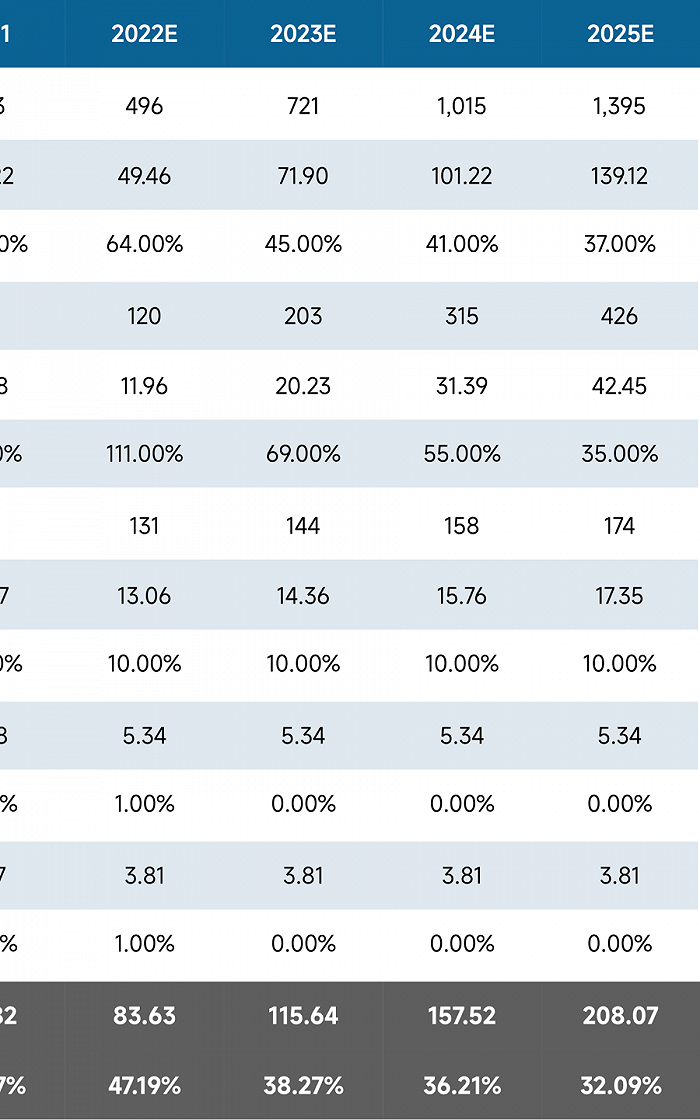

此外,2022年至今中资企业至少对外发布了32个重大锂资源投资公告,总投资超600亿元。

事实上,在商业层面,锂巨头间的战争并非 “你死我活”,联合投资也是大势所趋。如上表所示,在32个重大投资项目中11个项目是中资企业联合投资。

海外投资亦如此,比如SQM和雅保两家共同瓜分了全球最大的在产盐湖锂矿——智利的阿塔卡玛;雅保又和天齐锂业平分了全球最大在产矿山锂矿——澳大利亚的格林布什矿;而天齐锂业是SQM的第二大股东。

有句话说的好:诗和远方很重要,但与谁同行更重要。毫无疑问,全球锂资源领域正进入一种全新的 “大竞合时代”。

国家层面的竞争我们难以预判,从商业的角度分析,企业如何重新定位自己,如何找到合适的合作伙伴,乃至如何融入 “大竞合” 体系,将关系到企业未来的长远发展。不同企业间的结盟与 “合纵连横”,也将在未来三五年内塑造新的竞争格局。

附:全球主要锂资源分布图

参考致谢:

· 海通国际:锂业风云

· 中国地质调查局全球矿产资源战略研究中心:《全球锂、钴、镍、锡、钾盐矿产资源储量评估报告(2021)》

· 芯观点:全球锂矿争夺战,中国的“硬”与“软”

评论