文|亿邦动力网 任倩文

编辑|何洋 史婉嘉

“我们看到了很多以前从未见过的品牌,以及更高端的库存!”Channel Control Merchants LLC首席执行官Chris Homewood兴奋地表示。

这家位于美国东南部的库存清算公司,经营着大约90家折扣店,在过去大半年时间里,他们又新增了25家零售商客户。

找清货渠道、血亏大促似乎成了零售商、品牌商今年的常态。

“空气中弥漫着越来越多绝望的味道。”美国零售咨询公司Kwontified执行合伙人、亚马逊前时尚业务经理Elaine Kwon感叹道,“零售商们背负着大量过剩的库存,必须拼命在新品上市前把它摆脱掉。”

“戴尔电脑太多了!” “耐克浸泡在夏装里!”“Gap还充斥着T恤和短裤!”——《华盛顿邮报》10月的一份报道再次敲响了美国零售业库存过剩的警钟。

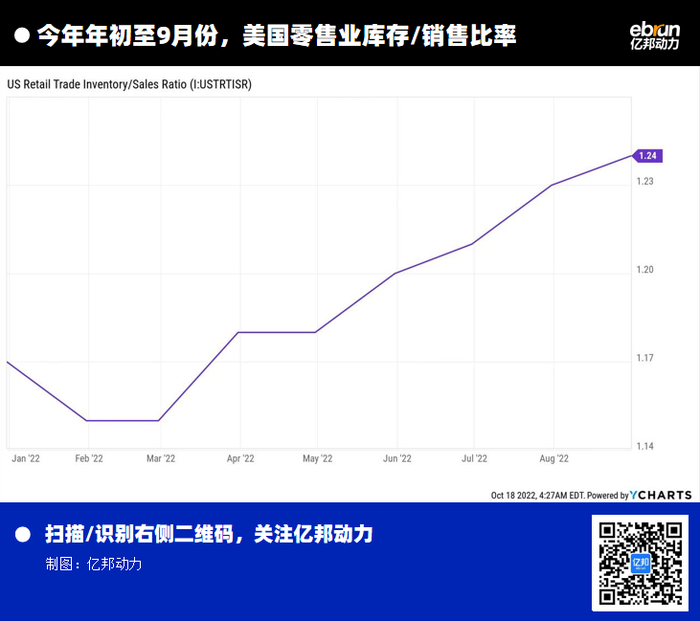

问题可能是从今年春季开始集中爆发的。一季度中,沃尔玛库存同比增加32%、塔吉特库存同比增加43%、百思买同比增加9%、梅西百货同比增加17%,Costco同比增加26%......到2022年3月,美国零售库存总额达到6864亿美元,比2021年10月增加了12.5%,创五年来的新高。

接下来的几个月里,零售业库存继续加速攀升,且增速超过通货膨胀率,库内货物不断增加。花旗银行对美国18家主要零售商的调查显示,自今年3月23日至5月22日的3个月里,有11家零售商的库存增长速度比销售增长高出10个百分点。大家不得不接连实施额外降价促销策略、取消数十亿美元订单,以极力缩减过剩的库存计划。

根据美国人口普查局的调研,截至今年7月,美国零售商的库存一直保持在创纪录的7320亿美元,比一年前增加了21%。

不止美国本土商家,一批外销型中国商家(尤其以北美为主要市场的出海商家),也深陷在库存过剩的泥潭中。

价值超10亿元的库存清货告急!跨境电商大卖家王佳明向亿邦动力透露,到去年年底,他公司的存货(库存商品、在途存货和已寄发出商品)账面价值达到了10.5亿元(占公司资产总额约31%),这远超2019年的2.5亿元和2020年的8.59亿元。所以,今年业务主旋律就是清货,而这将导致利润率的下降。

“预计到四季度结束库存周转率才能恢复正常。”王佳明称。

某头部跨境电商服饰品牌的招股书中也出现了库存压力过大的问题。2019-2021年,该商家存货余额分别为1.78亿元、2.56亿元和6.64亿元,占其各期流动资产的比例达41.75%、42.69%、69.58%。也就是说,近三年,其存货余额翻倍攀升。与此同时,存货周转天数从175天、177天上升到2021年惊人的304天。

“事实上,自去年亚马逊封号潮之后,诸多跨境卖家都陆续出现被库存压得喘不过气的问题。”一位业内人士向亿邦动力指出,比如,由于多个主账号被封,某头部卖家不仅被迫终止了上市之路,还一夜之间“凭空”背负上了数亿元的库存,即便使出浑身解数,从去年Q3到今年Q3也未完全消解库存之伤。

“在2020-2021年经历了‘大跃进’式的增长后,跨境电商今年开始急速降温,‘负重’前行过程中,也迎来了史诗级的库存挑战。”该业内人士指出,即便到了Q4旺季,卖家们的信心也是不足的。在跨境电商短促的十几年历史中,大多数从业者都没有经历过周期性而非技术性的剧烈的震荡。“他们甚至都不知道库存为何物。”

然而,眼前的风暴与漩涡,不仅仅让跨境电商企业感到惊悚,全球范围内的公司都开始意识到商业世界正在朝着库存黑洞坍缩。

“这是最孤独的时刻,当他们观看整个世界崩溃,和所有他们能做的,就是眼神茫然。”犹如《了不起的盖茨比》所描述的那般,一个纸醉金迷的“黄金时代”,是否正在瓦解的边缘?

01、罕见的过剩

“倒牛奶”的事情还没有发生。但去年夏季,王佳明就对如何制定下半年的备货计划异常苦恼。

大环境纷繁嘈杂,看似繁荣又透着艰难,太多的不稳定性让他难以清晰而快速判断市场的真正走势。此时,他公司前一年的存货价值已经超了8亿元。

最终,王佳明公司决定收缩备货。不过,汇率波动、天价运费等问题,让收缩行动也不那么容易。到去年年底,公司库存价值已达到了10亿元。

“降价、给供应商赔钱终止合同、找清货公司,以及在线下做促销,种种动作都做了。今年又遇上俄乌战争带来的连锁效应,明显影响了库存的处理。”王佳明公司以欧洲市场业务为主,在库存消化不及预期的情况下,今年开发新品的数量也大大减少了。

主营户外家居产品的跨境卖家徐彬,回想起去年在美国加征关税政策的节骨眼多交了25%关税来进行备货,就直后悔。

“去年备货量大的商家估计都是亏的。我们不仅多交了关税,到圣诞节也没卖好,积压了太多库存,使得现金流非常紧张。”徐彬谈道,“不夸张的说,有的库存商品到了白送都没人要的程度。”这使得整个行业的价格和利润率都降了下来。

“我身边的卖家朋友,2020年卖了1000个柜子,形势大好,所以2021年进行了几倍的备货。”徐彬指出,这也就是库存失控的开始。

到今年5月份时,徐彬自己也陷入了要不要继续发新货的“纠结”中。当时,海外仓空置率较高,但看很多同行正在进行一两折的清仓,自己也不敢冒险备多了库存。

“大家难就难在,运费那么高的情况下(去年4月份之后海运费一路飙涨,到“黑五”前已经达到1个货柜2万美金),好不容易把货从中国运到海外,却发现卖不动了。如此高的成本,打折清仓就相当于是白白送人。”他谈道。

“在我45年的职业生涯中,我从来没有见过库存如此爆炸式的增长,而且这种情况发生于世界上管理最好的公司。沃尔玛和塔吉特太知道如何管理供应链了,所以,如果他们都遇到问题,其他公司更不用说了。”方舟投资(Ark Invest)掌门人凯西·伍德(Cathie Wood)今年6月的一个公开发言戳中无数零售商的痛点。

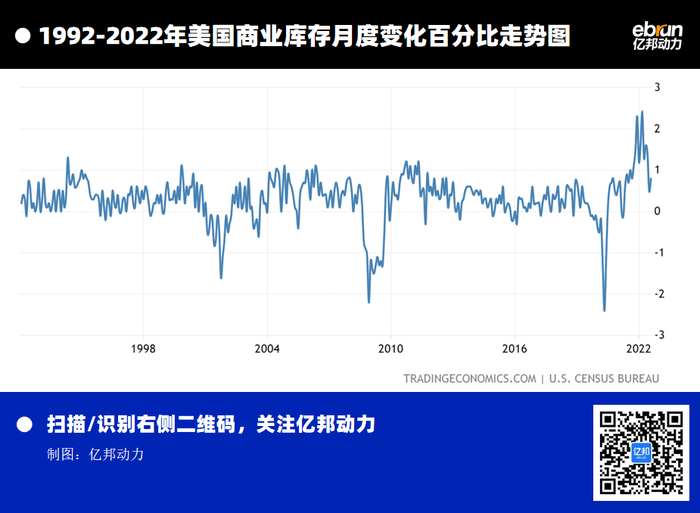

从历史数据来看,美国人口普查局资料显示,从1992年到2022年的30年里,美国的商业库存平均为 0.3%,但在今年3月达到了2.4%的历史新高,而在2020年5月则出现了创纪录的低点-2.4%。(注:商业库存百分比衡量制造商、零售商和批发商的每月库存百分比变化。)

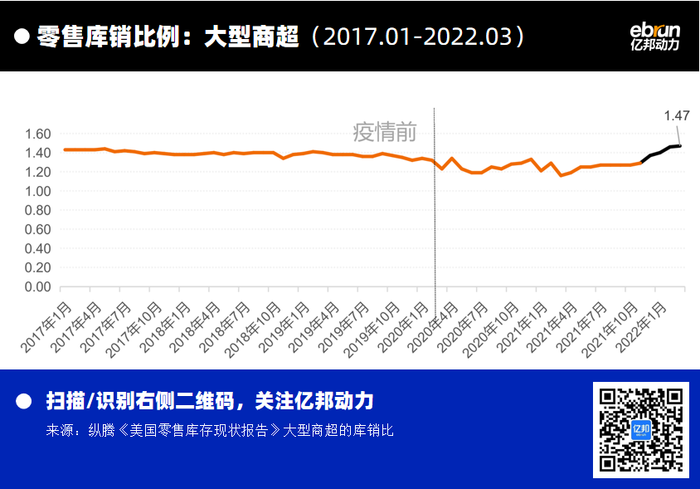

跨境电商物流综合服务商纵腾集团的调研数据显示,疫情前,美国大型商超的零售库存总额自2017年至2019年一直保持稳定,各月份的同比增速在-5%~5%之间波动。疫情后,2022年第一季度各月份零售库存总额同比增速均高于20%,其中,3月的增速达到了历史最高值25.6%。

大型商超的零售库销比(库存量与销售额的比率,比率高说明库存量过大,销售不畅,过低则可能是生产跟不上)一直在1.2~1.4左右范围内波动。美国疫情爆发后,库销比由波动转为缓慢上升,2021年12月后则加速攀升,到2022年3月达到1.47,这表明大型商超的库存过剩。

美国百货公司也面临同样的问题。其零售库存总额从2020年7月开始缓慢回升,2021年12月后开始加速攀升,到2022年3月明显超过疫情前水平,达到240.3亿美元,库销比略高,也存在库存过剩的现象。

不仅食品、日用品、服饰百货,建材和园艺用品、家居家电、电子产品等行业,都在今年集中出现了不同程度的零售库存过剩。

纵腾集团相关负责人告诉亿邦动力,调研数据显示,到2022年3月,美国建材和园艺用品的零售库存总额远超过疫情前的水平,达到783.3亿美元,而从2021年7月之后,其库存增长速度超过销售增长速度,造成库存过剩。2022年第一季度,家居家电和电子产品的库存增速也大于销售增速,从而导致库存过剩。

不过,汽车和汽配行业却成了一股“清流”。2022年第一季度,汽车和汽配行业的零售库销比仍处于历史低位。库存总额和库销比均下降,但库销比降幅更为明显,故不存在库存过剩的情况。

年底的购物季大促,可能是所有商家最后的“救命稻草”了。

6美元连帽衫、半价电视机……刚进入10月,美国零售巨头Target便开启了购物季大促。

10月11日-12日,亚马逊也举办了不寻常的年内第二次Prime Day大促,这距离上一次活动还不到3个月。

无论线上还是线下,美国大多数零售商都比以往任何时候更早地开始了今年的“假日购物季”。包括耐克、Levi’s、J. Crew、Nine West等在内的数十家品牌商都更为积极的提供大幅折扣、前所未有的折扣。

“谁先把货库存消掉,谁就能安全上岸。”一位资深从业者感慨到,今年,跨境电商卖家们也普遍早早的开始了旺季大促,而提前促销也就意味着更加激烈的价格战。“只不过,面对美国市场不断加剧的通胀,以及线下零售商跳水式抛售库存所带来的压力,电商平台流量越来越‘拉垮’,怕是年终购物季也很难大力出奇迹。”

“好像只通知了商家,忘了通知消费者。”一位跨境电商从业者打趣到,今年亚马逊Prime Day大促冷如冰窖,对“黑色星期五”也不敢抱太大期望。消费者对于电商平台的折扣力度显得无动于衷。

02、大反转的两年

在2021年经历了“供应有限”之后,耐克今年迎来了大反转——库存过剩。在截至8月31日的财季中,其北美库存增长了65%。

公司首席执行官约翰·多纳霍解释,越南和印尼的耐克工厂在(2020-2021)疫情大爆发后都被迫关闭,以至于今年春季、夏季和秋季的订单交货延迟,而今年(海运运力集中释放后)假日季订单又比计划中提前到达,且仍有在途订单。

为了尽快消化过季的商品,耐克把更多的衣服搬到了自己的工厂店、在网上促销,也把更多商品卖给TJ Maxx等折扣店。要知道,近年来耐克一直在减少向其他零售商销售产品。如今,把商品送到折扣连锁店是最后的手段了。

耐克公司首席财务官Matthew Friend在财报会上直言,预计这种情况将“对本财年的毛利率产生暂时性影响”,公司将根据可能出现的一些风险收紧“全球库存采购”。

Levi’s第三季度43%的库存增长也让许多分析师印象深刻。为了清理库存,它不得不削减收入,不断进行更大幅度的降价,预计到明年第二季度才能将库存水平正常化。

积攒了大半年的去库存压力,也致使中国跨境商家对新的备货积极不起来——截至10月底已跌破2000美元大关(上海港至美西航线)的海运价格传递着秋冬备货的“爆冷”。“估计明年大家对补库存也不会太积极,因为今年上半年的一堆库存都还没消化完。”某跨境物流服务商直言。(点击查看“运价暴跌80%!港口船空柜空,货物堆到明年!商家噩梦刚刚开始……)

“去年七八月份为圣诞节补的货直到今年一二月份才达到时,我们意识到了问题的严重性。”跨境卖家李立群谈道。

按以往正常节奏,李立群公司去年七八月份发出的这批运往美国的毛毯,本应在去年10月底左右到达,正好赶上美国市场的圣诞购物季。但这批货最终成了过季库存。据李立群估算,此次补货和销售高峰的错位导致公司损失了30万-40万元。

华东头部运动器材大卖家Mike则向亿邦动力透露,考虑到去年四季度到今年上半年,海运拥堵、物流延迟等问题都比较严重,所以他们今年旺季的备货比往年提前了两三个月,加上今年一二季度补的货还没卖完,最终都转变成了赔本的库存。“多方面的影响下,我们耗在库存上的损失大概近2000万元。”他指出。

以美国市场为例,纵腾相关负责人向亿邦动力分析了零售库存问题在今年集中爆发的三点原因:

1 牛鞭效应。2020起,全球疫情爆发,线下零售市场一夜之间缺位,同时,货币政策宽松、美国发钱进一步度拉动线上消费。海外市场缺货严重,反馈给制造端要扩大生产,同时也带来海运需求的旺盛,出现“一柜难求”现象,供需端失衡。注:“牛鞭效应”指供应链上的一种需求变异放大现象。当供应链中的信息流从最终客户端向原始供应商端传递时,无法有效地实现信息共享,使得信息扭曲而逐级放大,导致了需求信息出现越来越大的波动,此信息扭曲的放大作用在图形上很像甩起的牛鞭,因此被称为牛鞭效应。

在跨境电商上下游产业链中表现为,当终端需求下降导致零售商订单减少,进一步传导到分销商降低库存、上游制造商放缓生产速度、供给减少,从而牛鞭效应显现——零售商加大订单,导致批发商库存不足,同时需求大于供给,进一步刺激了生产,导致制造商扩大生产,供给增加,继而进一步造成供大于求,以至于终端需求下降、产品价格下降。

2 拥堵的海运。由于运费高涨、跨太平洋航线尤其缺箱、美西港口拥堵严重,造成了物流时效的不稳定性,也打乱了卖家的补货计划。与此同时,2021年各大零售商由于担心物流时效延迟而将旺季采购提前,以致于加剧了2021年二三季度码头的拥堵,实际到货时间与计划出现严重偏差。

3 消费端疲软。从2021年3月白宫最后一笔发钱后,美国消费者的消费能力和欲望相对减弱,加之后疫情时代的线下消费回暖,以及通货膨胀导致的非必需品转向必需品购买等,都抑制了消费。

更深层次的问题可能还远不止于此。

上个世纪初,一战创伤尚未愈合,美国人民却奔腾闯入“咆哮的二十年代”(Roaring Twenties)。这是《光荣与梦想》描述的场景。显然,繁荣能够掩盖一切问题。只要蛋糕还在做大,一切就可以继续脆弱的运转下去。1929年,时任总统柯立芝甚至称,美国人民已达到了“人类历史上罕见的幸福时刻”。

但急转直下的是我们熟悉的“大萧条”时刻。1929年10月,华尔街的大牛市开始崩盘。随之而来的,是通货紧缩席卷了全美,随之蔓延到整个西方世界。商品供大于求,无人问津。在蒙大拿州,一个农场主通过借贷买了子弹,花了两小时宰杀一群牲畜,却只把它们丢在峡谷里任其腐烂。清晨死气沉沉的街道,人们垂头丧气排队,不是为了买一大早新鲜出炉的面包,而是为了抢购那些昨天没卖完、甚至几天前的面包。

与100年前自由市场经济与通货紧缩所造成的生产过剩不同,而今的史诗级超大库存,更大程度上源自通胀。

特别是美国。

通货膨胀造成的物价涨幅冲上今40年来的最高点,即使是商家给出最大幅度的折扣也不容易转化为销售。因为,美国人将更多的预算花在汽油和杂货等必需品上,自由支配的预算所剩无几。

Quantum Metric的零售基准报告指出,美国人正在减少购物,因为他们不得不这样做。调研数据显示,76%的美国人已经削减了25%的支出,38%的人在2022年将支出减少了50%。

美国商务部10月14日公布的数据显示,美国9月份零售销售额基本上没有变化,8月份数据向上修正后环比增长0.4%。

安永战略咨询部门首席经济学家Gregory Daco直言:“零售库存的积累超出了理想的水平。这是零售商必须做的一项非常困难的再平衡工作。”

回想起去年3月时,李立群还在跟船公司谈签长期合约的事情,当时美西航线海运价格每天都在变,涨到8000美金一个货柜,仍一仓难求。因此,李立群希望能以这个价格签订合同,以保证仓位和价格的稳定,但最终船公司觉得他们的体量太小,没有谈成。

“一直到去年年前我们都还在疯狂补货。那时,整个行业里大部分卖家应该都没有意识到即将到来的库存过剩问题。谁成想,现在(2022年10月)运费竟暴跌了80%以上。”李立群谈道。事实上,今年春节后海运市场便开始逐渐趋于稳定,运价的急转直下让他开始意识到市场供需关系的失衡,于是又紧急压缩了工厂端的生产,并开始清理海外仓库存。

而这也印证了嘉御资本创始人兼董事长卫哲的判断。他认为,接下来跨境电商行业要关注两个最大的成本变化消息。坏消息是,行业获客成本会不断升高,好消息则是物流成本又迅速回到了疫情之前且不会反弹。

“今年Q4旺季我们卖的都还是上半年的库存。”李立群指出。现在来看,以往的备货经验似乎都不管用了,他开始计划按固定的船期做稳定补货,不再留大量的安全库存。

在他看来,相比去年“变化大于计划”的情况,今年整个海运市场的情况对商家来说比较乐观,不拥堵、价格也降了下来。但不稳定因素还在,比如,美西码头工人和太平洋协会的合同没有敲定,工人罢工等。

03、迷失的全球梦

零售业“清库存”的旺盛需求,也导致今年一些专门做库存生意的公司风生水起。

在海外工作多年后回国创业的Alex,就将瞄准了为跨境卖家提供“清货”的增值服务这一方向。他和合伙人在海外拥有200多个货仓的资源,一般按卖家货值的15-30%进行收费。

据他描述,在很短时间内就收了大约一万个柜子的沙发枕套、五六千瓶洗手液、七千多个宠物狗训练器,以及大批电动桌椅、消毒灯等产品,单价从15美元到300美元不等。这些产品有的来自被封店的亚马逊卖家,有的是过季尾货,还有一些是从倒闭了的卖家那里盘下的。而在更些时候,他刚帮一个卖家清掉了2万瓶香水,大多以“一折”的价格卖出。

不过,清库存的生意也没那么好做,难点一是如何在第一时间掌握库存信息,难点二则是找到好的渠道卖出合适的价格。出于手里有海外仓资源,Alex更专注于后者的挖掘,即在国内外寻找合适的分销商。

“这是个小行业、小项目,大公司一般看不上,我们也就赚点辛苦钱罢了。”Alex深知这个生意的门槛不高,是行业性的库存过剩问题带来的短暂热度。同时,这也是一个比较传统的行业,国内也有不少类似于“清多多”这样的公司。所以,他能做的就是好好打磨系统,也许未来能做成一家专业清货公司。

与Alex收服务费的方式不同,也有一些清货公司主赚产品买卖差价,即在卖家产品报价的基础上,自己加价卖给下游买家。

在美国做了4年线下清库存生意的服务商David告诉亿邦动力,“今年清库存的需求明显高出很多”。其中,小家电、太阳能、生活用品等产品的清货需求大,也相对更好清,但通常都是一两折的价格。

据介绍,David的具体收货流程是,他把卖家的库存推送给收货商,如果有人愿意收,会由其在美国各个州有合作的线下收货商来收货,再反馈给卖家数量和地址(一个地址30-50个产品起),之后卖家在后台操作“移除产品”的步骤。其中,海外仓的库存是买家上门自提,一般会一次性全清。

对于卖家而言,找服务商低价清货实属不得已之举。比如,货值不高、产品竞争力不足的产品,如果一直上架,不仅会占用亚马逊的补货限制库容量,也会影响爆品的销售,更别提一些客单价较高的产品,多压在手上一天就会产生高昂的仓储费。

“短期内卖不掉的,能清一点是一点,及时止损。”跨境卖家刘东明就曾将一批客单价二三百美金的家居产品以一折的价格给了清货商。

在他看来,如果折价找分销商销售,前提是自己要有这样的渠道,而且“货可能等不及”,即便能找到不错的分销渠道,从海外仓将产品运到二手商手中,这一段费用也需要自己出,并且不一定能及时卖出。所以,还不如直接低价清了。

只要走上“清货”的道路,“亏损”的命运就是摆脱不了的。对于跨境卖家而言,即便决定不要这些滞销的商品了,也会被收费。因为,一旦卖家决定不要某些商品了,就会被亚马逊视为垃圾去“销毁”——而这也需要缴纳并不便宜的“商品处理费”。

大量待销毁的库存,也让亚马逊盘活了“清库存”的生意。亚马逊卖家不要的大部分的库存积压商品最终都流向了平台的自营和二手平台。

据某头部物流服务商透露,目前,亚马逊的二手平台增长很快,已达到百亿规模。以其澳洲站的二手平台为例,所有订单不仅低价,还都由亚马逊履约并进行质量检查,买家也能享受亚马逊现有的客户服务政策和退货权益。

“滞销库存何时才能清完?何时该发新的货?”很多卖家都想到会被这问题从去年困扰到现在。

来自宁波的物流服务商周黎最近到美国海外仓转了一圈后发现,当下的满仓率其实并不高,可以看到今年新备货的数量相对去年明显减少,但美国本土库存依旧很高。“市场哀鸿遍野,今年一定要以活着为主。”他谈道,信心比黄金重要,但如今,卖家们普遍少信心,“等明年看看是否会有所好转吧”。

相对于去年,今年平台整体流量并没有明显增长。“但卖家端‘卷’得很厉害。即便运费下降、汇率变化,对卖家而言都只是成本利好,但却于销量预期没有什么帮助。”主营家纺产品的吴向亿邦动力表示,他自己今年也是保守备货的。

老牌跨境大卖家万青则是采取了今年旺季“多备货”的策略。他指出:“我们之前的库存清理得差不多了,剩下的一小部分卖不掉就是卖不掉了。今年旺季,我如果大家都是谨慎、收缩的策略,那我们要拼一把。”

当然,他的忧虑并未减少。“自己都3年没有去国外了,信息也不通畅、及时,加之现在国际贸易局势的不确定性、汇率变动、消费情况颇乱,没有办法做出非常准确的决定。”万青感叹道。

卖家陈聪也逆势而行。在去年跑了一遍工厂后,他发现,大部分工厂都缺订单,“因此我们要反着来,别人都不下单时,我们下。”陈聪的公司只有几个单品,去年实现了近4000万美金的年销售额,今年也没有出现库存冗余的烦恼。

据称,去年陈聪公司的备货量比2020年增加了3倍,但全年仍有一半左右的时间处于断货状态。而之所以敢积极备货,除了有对于市场的准确分析和把握之外,最根本原因还是在于产品足够好,且“垂直到不能再垂直”。

菲茨杰拉德的墓碑上,铭刻着《了不起的盖茨比》的结尾名言:

So we beat on, boats against the current, borne back ceaselessly into the past.

「我们便这样扬着船帆迂回前进,逆水行舟,而浪潮奔流不歇,又不停将我们推向过去。」

一战过后,世界强国美国物欲横流。无比强大的国力,让人看不到“丧钟”正在为谁耳鸣。菲茨杰拉德见证过这荒诞而虚无的一刻。而这正是经济危机的前兆。

1932年8月,《星期六晚邮报》的记者曾采访当时还名不见经传的凯恩斯:“人类历史上是否出现过像‘大萧条’这样的时期?”

凯恩斯肯定的回答:“有,持续了400年的黑暗时代(罗马帝国崩溃后的中世纪欧洲)。”

“大萧条”被比做“美国经济生活中最为凝重悲怆的画卷”。这场噩梦延续到1933年。直至罗斯福的登台,以及他那句知名的“唯一值得恐惧的只有恐惧本身(The only thing we have to fear is fear itself. )”之下,一系列积极正确的举措,势头才得以扭转。

大萧条时期,美国共计出现倒闭银行五千多家,无法正常营业的企业超过八万六千家。1932年,工人周薪不足17美元,零收入群体更是占据全国28%;超过27万户家庭被赶出租房流离失所。投资者的损失达740亿美元,足够将第一次世界大战来回打三次。全社会国民生产总值也从1040亿美元缩水至410亿美元。

当购买力持续下探,而商品却在工业化背景下源源不断被生产,库存隐患就会显现。

如此浅显的道理,却是百年前,西方资本主义世界用惨痛代价所换来的。

然而,世界上并不存在一个所谓的“全球化”资本主义阶段,资本主义从一开始就是全球化的(出自《棉花帝国:一部资本主义全球史》)。今天的这场全球化的、史诗级的大库存,对于众多抱有“出海梦”的企业而言,也势必是无法绕开、只能穿越的风浪与漩涡。

评论