实习记者 | 章宇璠

近期,债券市场阶段性回调背景下,部分银行理财产品出现净值回撤,投资者眼中稳健的银行理财“跌得猝不及防”。不少投资者都表示震惊。

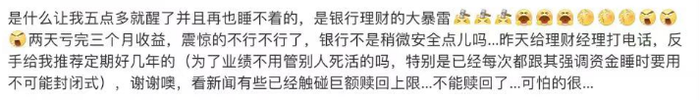

更有投资者表示,自己买的产品已经触碰巨额赎回上限。

涉及产品包括招银理财发行的一款R2中低风险产品——招银理财招睿活钱管家添金2号。11月17日,该产品已可正常赎回。招商银行理财经理向媒体解释称,发生大额赎回是由于赎回该产品的客户太多,达到了系统限制的比例。

是什么原因触发了部分理财产品的大幅赎回?

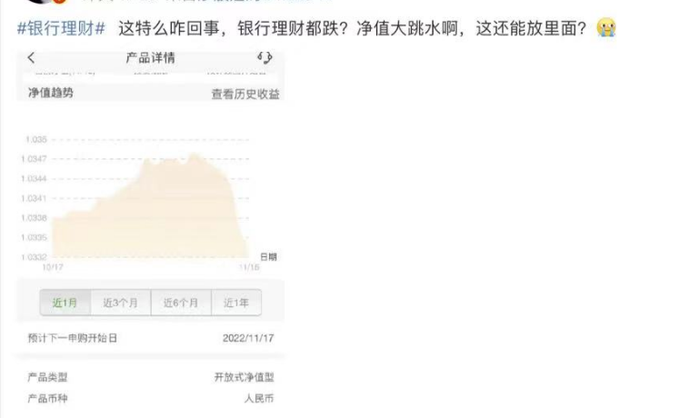

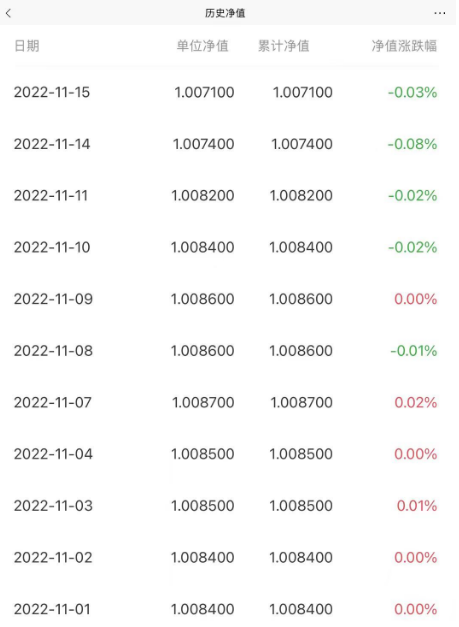

回看该产品数据,近期该产品净值出现一定回撤,或也是导致产品触发大额赎回的原因。11月15日该产品净值为1.0071,较上一日净值1.0074回撤0.03%。11月1日,该产品的净值为1.0084,半个月该产品净值回撤幅度达到0.13%。

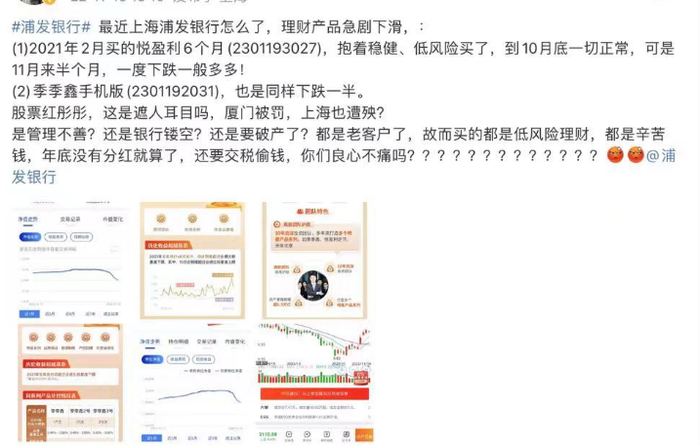

除了招商银行,亦有投资者抱怨自己买的浦发银行的悦盈利之6个月定开型F款,11月份以来大幅下跌。

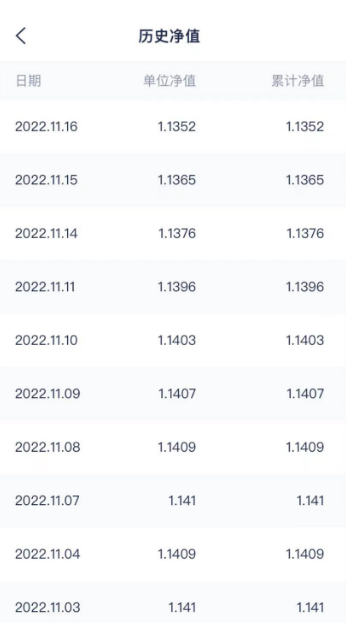

回看该产品净值,11月16日该产品净值为1.1352,较上一日净值1.1365回撤0.13%。11月1日,该产品的净值为1.141,也就是说11月以来为负收益。

这两只产品并非个例。根据wind理财产品净值表现数据,剔除近六个月无净值数据的产品后,截至11月17日,全市场存续理财产品有34367只(包含银行发行的和银行理财子公司发行的),其中累计单位净值小于1的破净产品有1839只,占比5.35%。

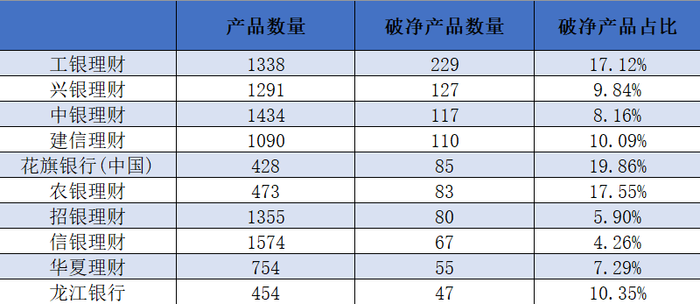

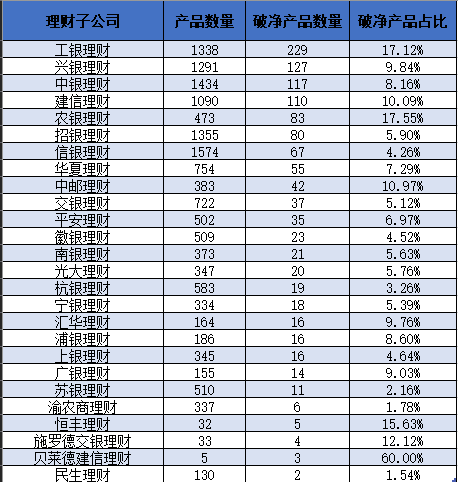

统计单位净值小于1的破净产品及其公司后,共有150家管理公司有破净产品,破净产品数量排名前五的管理公司包括工银理财、兴银理财、中银理财、建信理财和花旗银行(中国)。

其中,有1176只破净产品来自26家理财子公司,占所有破净产品的63.94%。

向来被认为是“稳健投资”的银行理财为何纷纷破净,原因是什么?

一位股份行理财经理在接受采访时表示,银行理财的底层配置为固定收益类资产,而这类资产主要就是债券,11月以来,债市在“资金利率、防疫政策、地产链”大因素的影响下震荡走低,而这一部分的资产导致理财出现了一定波动。

数据显示,11月以来,债市出现了急剧的大幅调整。11月14日,10年期国债收益率上行10BP至2.835%,信用债单日跌幅达到20BP以上。截止到11月17日,十年期国债的收益率达到2.837%。

11月16日,包括中银理财等多家银行理财子发布致投资者的一封信。其中,对于此次债券市场的回调原因,中银理财认为,有近期宽松幅度暂不及市场预期带来的资金面收敛和资金中枢边际抬升,也有稳楼市政策持续出台推动经济恢复斜率预期抬升,还包括防疫政策优化提升市场风险偏好等方面。

中信证券报告分析,债市出现的大跌的原因有三:第一,央行、银保监会出台具有标志意义的政策救助房地产市场;第二,对于资金面的担忧有所加剧。银行间市场隔夜回购利率日内有所上行,随着多笔正回购大单的突然出现,流动性较盘初有所收紧;第三,疫情防控政策的调整带来的复苏交易,市场已经开始交易未来经济复苏的预期。

展望未来,中银理财表示,国内宏观经济正在逐步复苏,需要流动性宽松环境护航,伴随着近期债券资产回调带来的风险释放,价格或将逐步企稳,市场能进一步发挥资源配置作用,优质债券资产未来有望继续提供稳健回报。

国盛证券表示,从11月14日大跌当天各类机构现券减持规模看,公募基金是最主要的卖出者,利率债和信用债都是如此。而理财相对于公募基金,卖出规模相对有限。同时,对存单来说,货基和公募基金同样是主要的减持者。虽然现券中理财并未直接卖出,但这并不能排除理财赎回形成螺旋式下跌的可能。因为理财可能通过赎回公募基金,形成公募卖出的现象,而实际上理财资金赎回依然是主要原因。因此,进一步判断理财是否大量赎回,形成被动的螺旋式下跌,一方面需要观察理财净值变化,另一方面,需要观察理财负债端变化。

评论