文|壹DU财经

近日来,网络上盛传威马汽车大幅降薪:“普通员工工资七折发放,高管的工资更是对半砍”。对此,威马的解释是“降本提效”。在此之前,还传出威马董事长沈晖12.6亿天价年薪。

前有天价年薪,后有大幅降薪,威马究竟缺不缺钱?

今天我们为威马“算算帐”,从数据上客观地看看威马到底缺不缺钱。

01 威马的钱从哪来?

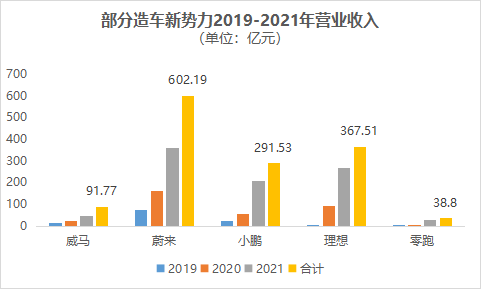

一个企业资金的来源主要有内部经营产生和外部融资。从内部经营情况来看,威马招股书披露,近三年来的营业收入分别为17.62亿元、26.72亿元和47.43亿元,其中2020、2021年的同比增长率达到了51.62%和77.51%。但从合计营收这项看,威马已经有了掉队的迹象:近三年其合计营收达91.77亿元,与“蔚小理”三家差距明显,甚至不足第三名小鹏汽车的三分之一。

数据来源:网络公开数据,壹DU财经整理

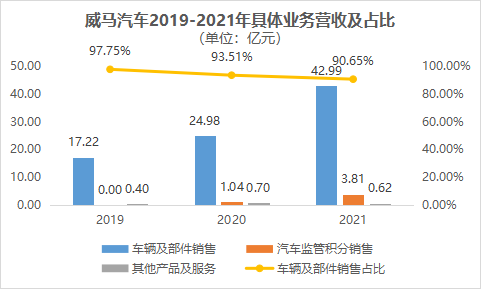

从业务构成看,威马主营的车辆及部件销售业务在近三年占据了相当高的比例,分别达到了97.75%、93.51%和90.65%。随着车辆销售规模的增加,威马获得的新能源汽车积分也越来越多,由此给2021年带来3.81亿元收入。

出售监管积分属于一项“无成本”业务。2021年特斯拉有140多万分,按照2021年新能源积均价2088元/分计算,特斯拉在这一项就净赚29个亿。可见监管积分对于威马这种纯电动车企来说是十分重要的收入和利润来源。

其他产品及业务主要包括向关联方收取电源采购费用以及线上商城、融资租赁、汽车租赁等等。虽然数额很小,但毛利率逐年上升,至2021年已经扭亏为盈。

数据来源:网络公开数据,壹DU财经整理

威马也从外部获得充足的资金支持。根据公开数据,截至2021年12月31日,从A轮到D轮,威马一共获得了4轮12次融资,共计获得超过410亿元人民币的融资资金,其中不乏红杉资本中国、腾讯投资等等知名PE/VC机构。

作为对比,蔚来美股IPO前融资金额约130亿元人民币、小鹏美股IPO前融资金额约370亿元人民币、理想美股IPO前融资金额约160亿元人民币(以上全部融资金额均为公开资料整理,受到汇率、以及非公开数据的影响,数据仅为粗略估计),威马获得的融资绝对是排在造车新势力前列的。

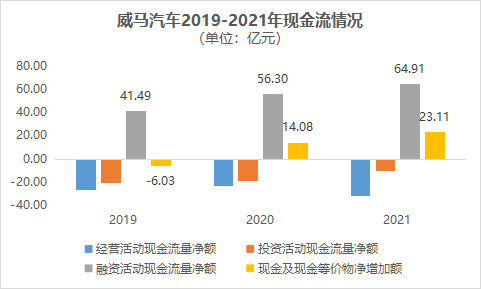

数据来源:网络公开数据,壹DU财经整理

不难看出,至少2022年前投资界对于威马是绝对看好的,企业的现金流也得到了保障。2019-2021三年间,尽管威马汽车的“造血能力”不够强,但是通过“输血”,不仅弥补了自身的经营损失,还获得了更充裕的现金流。

数据来源:网络公开数据,壹DU财经整理

从收入来看,威马似乎并不缺钱。那为何还会出现开头那一幕呢?这就需要“数一数”威马把钱都花在哪儿了。

02 威马把钱花哪去了?

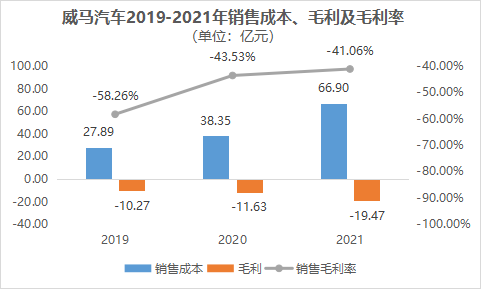

作为造车企业,威马成本的大头自然是制造。威马2019-2021三年的销售成本分别为27.89亿元、38.35亿元和66.90亿元。因此,可以算出三年的毛利全部为负。

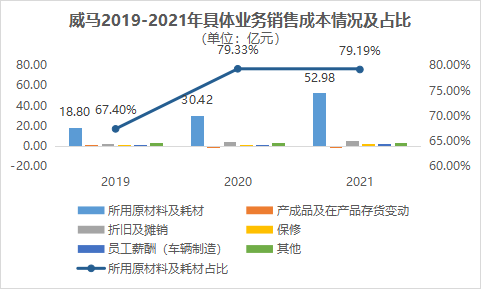

从业务上看,销售成本的大头都在造车所用的原材料及耗材上,2019-2021年分别为18.80亿元、30.42亿元和52.98亿元,占比也上涨了将近10个百分点。结合营业收入可以发现,仅这一项支出就覆盖了全部的营业收入,并且这项支出/营业收入的比值也是越来越大。

简单来说,威马每造一辆车,从购买材料的那一刻起就已经注定亏本了。员工的薪资也可以理解为是“投资人在给员工发钱”。

对于新能源电动汽车,最核心、最贵的部件便是电池。威马这三年前五大供应商中第一大(2020、2021年前二)的供应商都是电池供应商,采购额分别占到了21.1%、14.3%和18.8%,相对较为集中。而据威马披露,电池模块的供应商主要为CATL(宁德时代)和TAFEL(塔菲尔)。作为动力电池龙头企业的宁德时代,拥有者强大的议价能力。因此壹DU财经推测,成本较高很可能是威马相较供应商的议价能力较弱,进而显得其原材料成本比其他车企更贵,而过于集中的供应商又进一步加剧了这一效应。

数据来源:网络公开数据,壹DU财经整理

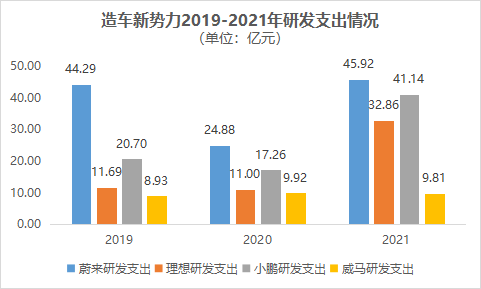

在研发投入上,威马的脚步显得停滞不前。2019-2021三年的研发开支为8.93亿元、9.92亿元和9.81亿元,其中最主要的研发科目——设计及开发开支这三年基本没有什么增长,为5.64亿元、6.48亿元和6.04亿元,占研发开支比例的63.19%、65.37%和61.58%,但是随着营收的增长,其占营收的比例从32.02%直线下跌到了12.74%。

数据来源:网络公开数据,壹DU财经整理

横向对比来看,“蔚小理”三家的研发支出都超过了30亿元,其中小鹏和理想在2021年研发投入同比增长均超过100%;蔚来虽然没有明显增长,但是奈何投入的基数大,仅2019年的研发投入就超过了其他三家之和。电动化与智能化同步进行,对造车新势力来说,技术就是最强的生产力。就像长跑中的加速度,研发一旦落后了,企业的发展便会以几何倍数的速度的落后。本是同一起跑线上的对手,可能连车尾灯都看不到了。

数据来源:网络公开数据,壹DU财经整理

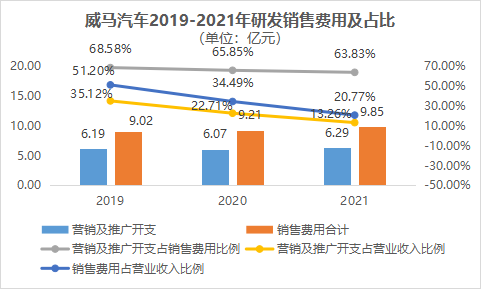

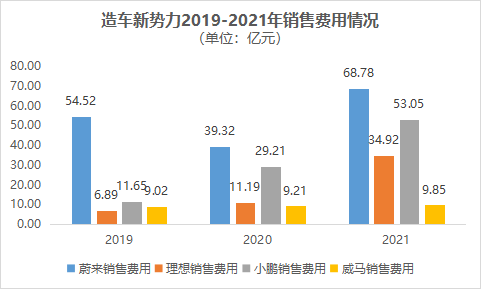

除了研发和制造以外,营销也是一个造车新势力重要的支出部分。威马的销售费用组成结构和变化与研发开支类似,三年的营销及推广支出占销售费用的65%上下,但是随着营业收入的增加,其占比也随之下降。

数据来源:网络公开数据,壹DU财经整理

在营销上,威马同样有些“不进则退”。2019年,除蔚来以外,三家的销售费用基本处于同一水平线上,甚至威马还超过了理想的销售费用。但由于近三年的原地踏步,也像研发一样落后于其他三家。

从知名度来看,壹DU财经与身边一些人聊了聊,发现许多人甚至没有听过“威马”,但几乎都听过“蔚小理”。这也可以一定程度上反映出威马营销“裹足不前”的现状。

数据来源:网络公开数据,壹DU财经整理

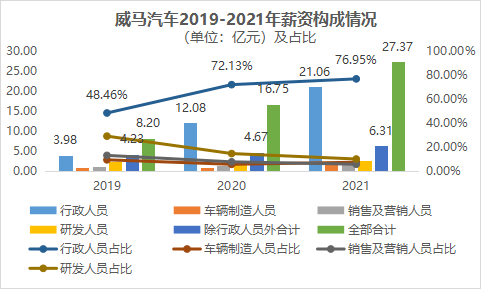

最后要谈的是前一段时间大家最关心的“董事长薪酬”问题。根据行政费用中的雇员薪酬显示,威马2019-2021三年行政人员的薪资增长越来越快,分别是3.98亿元、12.08亿元和21.06亿元,同比增速69.0%和77.9%。而相较之下汽车制造、销售及研发人员的薪资增速仅为3%左右、15%左右和26%左右。同样的,行政人员薪酬占比也越来越高,两年间就从48.46%涨了几乎一半,高达76.95%。

数据来源:网络公开数据,壹DU财经整理

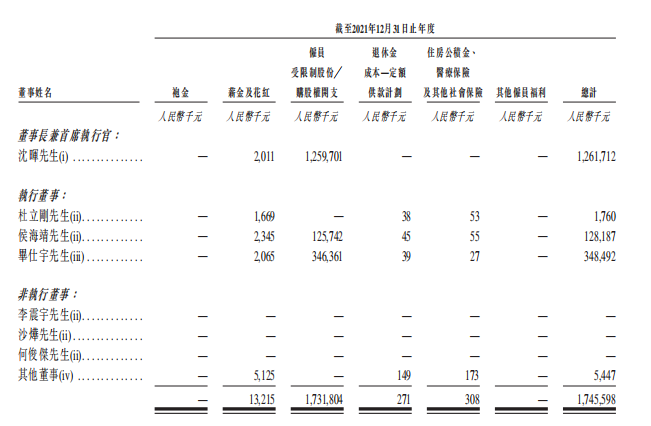

在2021年21亿元的行政支出中,董事及监事薪酬就占了17.46亿元。其实仔细看这份报表,薪资其实只占了不到1%,绝大多数都是“受限制股份/购股权开支”。按照威马的解释,这一项是向管理层成员授予股份奖励。股权激励一般有着严格的执行条件,通常与业绩直接挂钩,而根据目前威马的财务情况来看,很可能无法立刻实现。因此有一些人士认为这项很可能不是付现的金额,只是放到了账面上方便披露统计。

不管出于什么原因,威马如今正处在“越亏越多”的风口上,无论薪资怎么安排都会显得不大合适,想要止住谣言还需一份优异的答卷。

图片来源:威马招股说明书

总结来说,虽然威马“钱包很充裕”,但总感觉钱没有花到“刀刃”上。

03 威马,真的落后了

作为初代造车新势力之一,威马真的落后了。

随着“蔚小理”和零跑接连上市,威马在IPO上已经落后了。2021年,威马曾冲刺科创板,但因科创板IPO政策收紧以威马自身财务数据的不理想,最终铩羽而归。今年,威马转向港股主板进发,已经于6月份向港交所提交了上市申请书。但如今已经过去了近半年,没有任何后续消息的IPO看起来仍是一个未知数,投资者们能做的也只能祈祷威马今年交出一份好看些的财报。

市场格局上,威马也落后了。根据汽车之家新能源汽车销量排行榜,近半年威马销量最好的是威马E.5,但仅仅排名第48,而威马W6、威马EX5更是排到了第100名和第120名,全部加起来也只销售了20248辆,刚刚超过比亚迪秦(19702,第37名)。后起之秀哪吒汽车的哪吒V销量达58484,并且上涨趋势还不断上升,即将迈入前10的大门。

此外,在产品矩阵上,威马表现得也十分单一。根据招股书,至2022年下半年,威马一共仅有五款车型,目前官网在售的有EX5系列、W6,价格处于10-20万元区间。相比下,蔚来官网上在售6款车系,价格处于30-50万的区间,属于高端路线;小鹏官网上在售4款车系,价格区间在10-40万之间,其中G9属于今年新推出的高端路线产品;理想汽车官网上在售的4款车系,价格区间在30-50万之间,亦属于高端车系。

不难看出,现在的“蔚小理”已走上高端路线,而诸如哪吒、零跑等也以更低的价格占据了下沉市场,这就使得威马的产品矩阵“有些尴尬”。据报道,威马曾经的EX6也想开辟高端市场,但终究以惨淡的销量收尾。

由此,壹DU财经认为,威马如果要想在消费者品牌观念愈加固化的高端市场上打开缺口,产品就必须要有突出特点,“低价高值”的策略或许能在红海市场中拼出一条路来。

图片来源:威马招股说明书

写在最后

纵使威马已经在造车新势力第一梯队中落伍,但多年来的发展与沉淀仍为威马的未来保持着一定的可能。招股书中,威马表示,将持续加强技术投资、丰富产品组合、加强与用户的连接、推动全球化布局。威马的未来如何,让我们拭目以待。

评论