记者|梁怡

近日,创新层企业威门药业(430369.NQ,全称:贵州威门药业股份有限公司)发布招股说明书,宣布正式冲刺北交所。

本次IPO,威门药业拟募资1.36亿元,其中1.1亿元用于中药提取建设项目,剩余0.25亿元用于研发中心升级建设项目。

此前,公司一度筹划创业板IPO。界面新闻记者注意到,作为一家以中成药研发、生产销售的药企,威门药业手握热淋清颗粒这一尿路感染用药市占率领先的大单品,但近年来却陷入收入增长乏力的局面。

另外,威门药业一袋售价3元多的热淋清颗粒,成本仅几毛钱,威门药业本该赚的“盆满钵满”,然而为了打开市场,公司将近5成赚来的钱都用于学术推广,从目前取得的效果上来讲,这维持了公司在所处行业的地位,但长期发展来看,研发支出欠缺,其他产品销售不佳,公司第二增长点何时能够到来?

原大股东清仓退出

威门药业成立于1996年12月,创始人梁斌带领团队专注于中成药、苗药的开发,率先以治疗泌尿系统感染的热淋清颗粒为主导,深入研究贵州苗族医药为代表的中药经典名方。

招股书介绍,梁斌1966年7月出生,本科学历,毕业于贵州医科大学药学专业,执业药师,高级工程师。

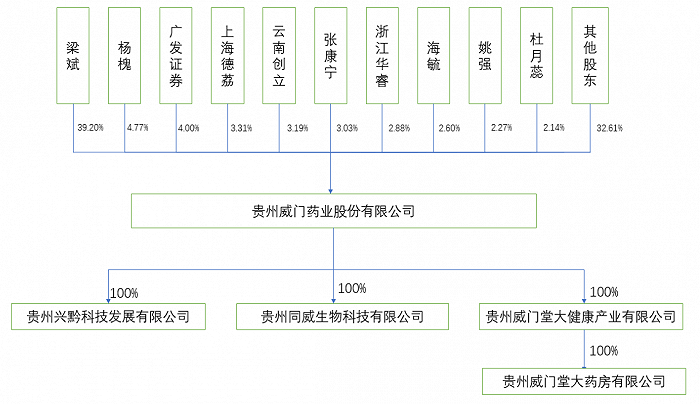

值得注意的是,威门药业并没有在招股书中披露公司成立时、股改时以及报告期内的股权结构情况。IPO前,实控人梁斌、杨槐夫妇两人合计持有5532万股,持股比例为43.97%,看似拥有绝对控股比例,但实则源于一起今年年内的股权转让。

2022年6月20日,北京昆吾九鼎医药投资中心(有限合伙)(简称:九鼎医药)将其持有的威门药业1568.90万股股份(对应股权比例12.47%),以5元/股的价格转让给梁斌,总价共计7844.50万元。

2022 年7月29日至8月12日期间,九鼎医药将其持有的威门药业1568.90万股无限售流通股通过四次大宗交易方式转让给梁斌,并完成相应的股份变更登记手续。

因此,如果扣除梁斌受让的12.47%的股份,实控人夫妇合计持股比例仅31.5%,容易造成控制权不稳的局面,而目前公司余下的股份也相对分散。

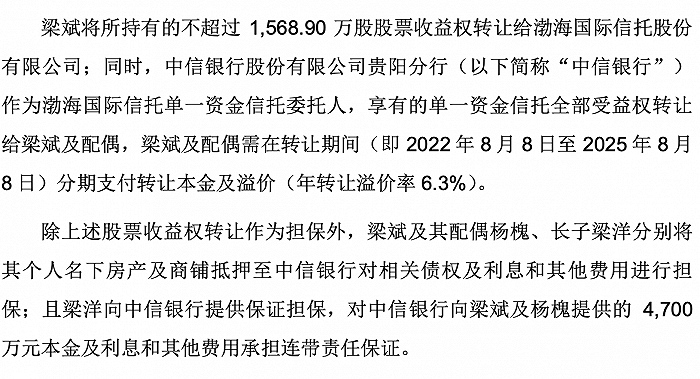

事实上,梁斌本次受让九鼎医药所持股份的自有资金来源不足,故部分款项通过中信银行-渤海信托-2022琥珀46号单一资金信托计划取得,并将部分股票收益权转让给信托公司作为本债务的担保。

天眼查显示,威门药业共计6轮融资,最后一次融资发生于2017年9月的定增。其中九鼎投资(九鼎医药的执行事务合伙人)于2011年5月19日出资4705万元参与威门药业的B轮融资,为何其在上市临门一脚时却选择了清仓退出?招股书给出的原因是九鼎医药转让股权出于投资战略调整。

此外,广发证券还持有威门药业4%的股份,其作为公司2014 年1月24日-2021年2月4日在新三板挂牌期间的主办券商。

界面新闻记者还留意到,威门药业保持着常年分红的习惯。2019年-2021年公司分别分红427.73万元、440.31万元、377.41万元,今年上半年先分红1258.02万元,下半年再度分红5032.07万元。

主力产品增长乏力

2019年至2022年上半年,威门药业的营业收入分别为4.35亿元、3.71亿元、4.86亿元和1.88亿元, 净利润分别为2531.64万元、1600.83万元、3880.94万元、1813.78万元。2020年业绩下滑系受到新冠病毒影响,全国部分省、市在疫情控制期间,患者到医疗机构就诊人数减少,用药需求下降,业绩处于下滑趋势。

根据《审阅报告》,2022年1-9月公司实现营业收入3.2亿元,较上年同期上升11.83%,因此四季度还需创收1.6亿元才能与去年持平。

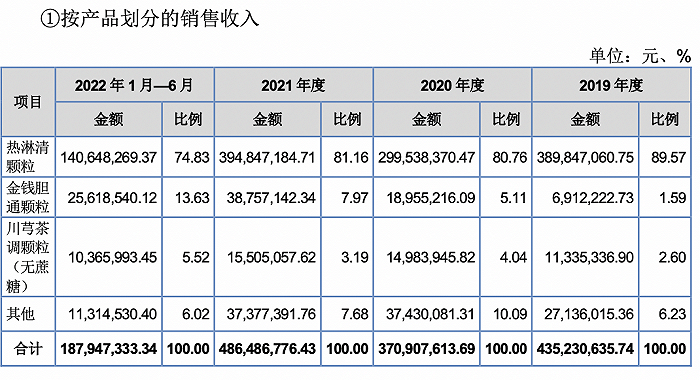

截至目前,公司拥有药品批准文号共20个,其中处方药品种13个(独家剂型2个),非处方药(OTC)品种7个。但从产品结构来看,热淋清颗粒作为公司收入的主力军,占比长期超过80%左右,但是近三年该产品收入涨幅极小,期外2017年、2018年分别为3.44亿元、3.62亿元,而到了2022年上半年仅1.41亿元,那今年热淋清颗粒的销售额相比去年将会如何走向?是否长期面临主力产品增长乏力的困境?

另外,金钱胆通颗粒虽然收入在逐年增加,但是否能作为第二增长点仍不得而知。

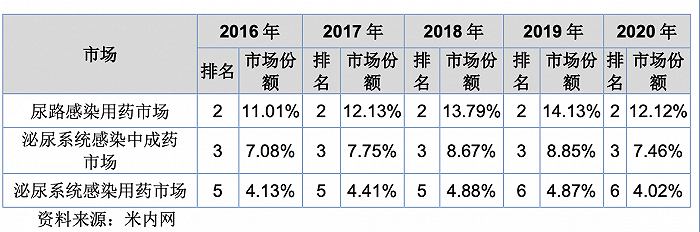

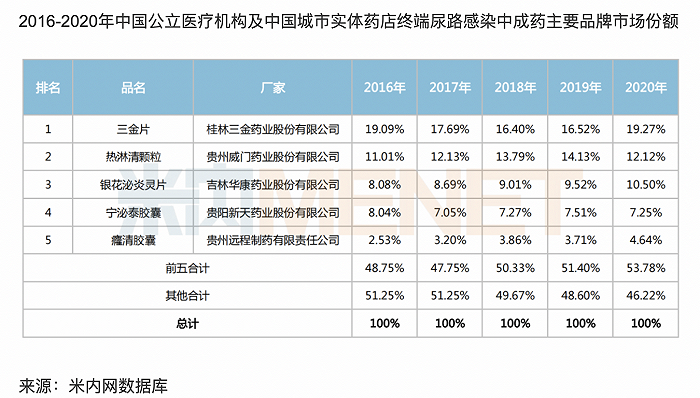

据介绍,热淋清颗粒系独家剂型,属于医保乙类目录用药,在泌尿系统中药市场建立了较强的竞争优势和品牌价值,销售额稳居前列。依据米内网数据,2016年-2020年连续五年在全国尿路感染用药市场、泌尿系统感染中成药市场份额中位居前三。

行业第一是谁呢?

米内网数据显示,桂林三金(002275.SZ)主打的三金片在尿路感染用药市场、泌尿系统感染中成药市场中均排第1位。

尽管威门药业常年占据尿路感染用药市场老二的位置,但值得注意的是,热淋清颗粒的市场份额第二位置并不稳固,截止到2020年,该药在尿路感染用药市场占有率为12.12%,与排名第一的桂林三金(002275.SZ)旗下三金片19.27%的市占率差距较大,但和第三名吉林华康药业银花泌炎灵片相比仅有不到2%的差距。

公开资料显示,桂林三金与下属子公司拥有218个药品批文,其中有46个独家特色品种,70个品规进入国家基本药物目录,113个品规进入国家医保目录,主要药品包括三金片、桂林西瓜霜、西瓜霜润喉片等,其中三金片作为非处方药OTC,属于医保甲类目录用药,

2021年,桂林三金的营业收入为17.41亿元,归属净利润为3.44亿元,但无法得知三金片的具体销售收入,另外去年三金片产品线新剂型三金颗粒正式上市销售。

大单品成本降至5毛多

据介绍,威门药业的热淋清颗粒分为无蔗糖型和含糖型两类,其中报告期内90%左右的收入来源于无蔗糖型,销售金额分别为3.63亿元、2.69亿元、3.74亿元和1.28亿元。

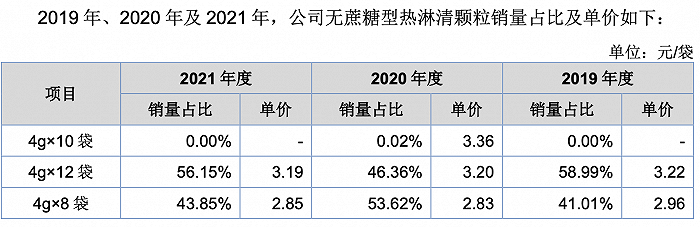

热淋清颗粒无蔗糖型根据包装、重量分为不同规格,每袋装4g,可分为4g×8袋×200盒/件;4g×12袋×150盒/件;4g×10袋×150盒/件; 4g×14袋×150盒/件; 4g×16袋×150盒/件,其中销售主要以4g×12袋、4g×8袋为主,前者单价在3.2元/袋左右,后者在2.9元/袋上下。

界面新闻记者在美团买药中以关键词“热淋清颗粒”搜索,发现在重庆某小区附近的药店中主要以无蔗糖型4g×8袋为主,大致计算单价在3.5元/袋左右。

那一袋成本是多少呢?答案是几毛钱。

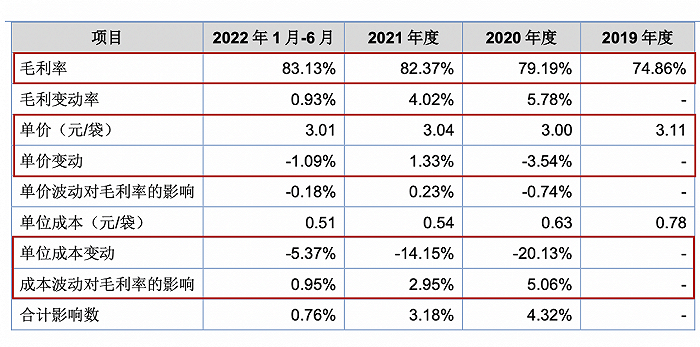

如图所示,报告期内热淋清颗粒(无蔗糖)一袋的单价有所波动,但总体维持在3元以上,而成本则在持续下滑,2021年降低至仅0.54元/袋,若以2019年-2021年三年为衡量口径,单价降幅在2.25%,成本降福在30.77%。

关于成本为何下降,威门药业分时间进行论述,2019年之前主要原材料头花蓼的人工种植产量不能满足公司所需,采购部分野生头花蓼价格较高,随着公司发展推行“公司+合作社+农户”的合作模式日益成熟,头花蓼的人工种植产量迅速增长,公司以种植基地直采为主,因此2020年头花蓼采购价格和材料成本随之下降;2021年头花蓼采购价格略有上升,但头花蓼一般每年初春播种,夏末秋初开始采收,公司每年8月起陆续采购当期头花蓼原材料,主要用作下一年的生产原料,因此头花蓼价格的上涨尚未传导至产成品成本,公司当年生产热淋清颗粒(无蔗糖)领用的是2020年采购价格较低的头花蓼原材料。

因此,威门药业在原材料采购端降低成本的同时又能控制销售单价的降幅,从而导致报告期内热淋清颗粒(无蔗糖)毛利率不断提高,2021年已经达到80%以上,而同期公司综合毛利率分别为71.09%、74.27%、78.60%及78.47%,稳中有升。

过半收入用于学术推广

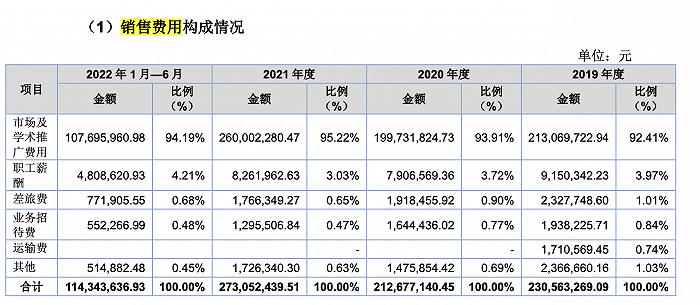

虽然毛利率如此高,但威门药业并没有想象的“赚钱”,主要在于报告期内期间费用尤其是销售费用高企。

具体来看,报告期内用于市场及学术推广的费用合计7.81亿,占销售费用的比重均在90%以上,换算到收入的占比,分别为48.97%、53.91%、53.5%、57.29%,总体在50%左右。

近一半的收入用于学术推广,效果如何?

据招股书披露,通过专业化学术推广的营销活动,公司核心产品热淋清颗粒终端等级医院家数从2019年末约1500家拓展至2022年6月末约2300家。结合前述分析,公司的市场地位维持了稳定,但收入却并没有大幅上升。

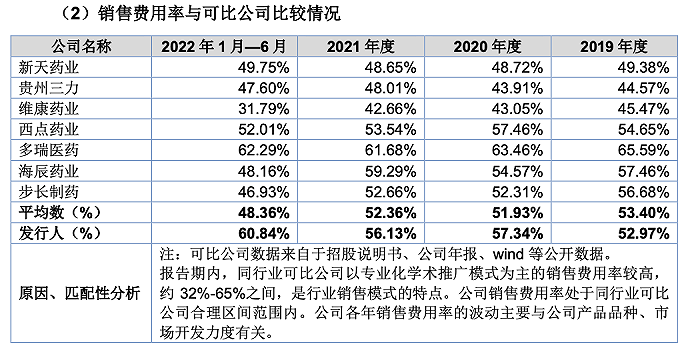

而从行业横向来看,报告期内威门药业的的销售费用率基本高于行业的平均数,并且在可比公司的选择上公司并没有直接对标桂林三金。

另外,相比巨额的学术推广,威门药业的研发费用少得可怜,报告期内分别为788.89万元、687.37万元、1097.76万元以及159.94万元,合计2733.96万元,截止到2022年6月末,公司在研项目8个。

界面新闻记者了解到,药企的销售费用尤其是学术推广费用一向是监管层关注的重点,主要涉及内容上如学术推广费用开展频次、花费明细,推广服务商的选择标准、交易金额、数量等,原因上如学术推广的商业合理性,与同行存在差异的原因及合理性,更有提到是否存在商业贿赂,推广服务商是否存在为发行人代垫成本费用的情形等。

值得注意的的是,威门药业在该项财务数据披露的内容十分有限,主要是学术推广费用占比较高的原因,称其系公司核心产品通过专业化学术推广模式销售所致,专业化学术推广模式下,公司主要通过学术推广活动进行营销与市场推广,包括会议会展、医生拜访、客户维护、信息搜集等各项推广活动,报告期内采用“专业化学术推广+配送商”模式占比在89.91%-93.98%。

目前,威门药业在营销中心下细分组建了华中、华南、西南、华北、东北、华东等六大区域中心及各省办事处,以专业化学术推广在医院、药店、第三终端推广公司产品。

评论