记者 |

编辑 | 曾福斌

日前,蓝晓科技(300487.SZ)发行可转债的申请获深交所受理。此次公司拟将大笔资金投入盐湖提锂领域,进行扩产。

近年来,受终端新能源汽车需求不断攀升拉动,国内锂盐价格整体处于不断上涨通道,众多企业凭借锂盐业务赚得盆满钵满。

不过,行业如此红火,蓝晓科技也称在手的盐湖提锂订单合同总金额达25亿元,公司今年上半年盐湖提锂业务总营收规模却“腰斩”。这背后原因为何?公司又为何选择发债这种再融资方式进行盐湖提锂项目的扩产?随之又有何种风险?

资产负债率大幅上升

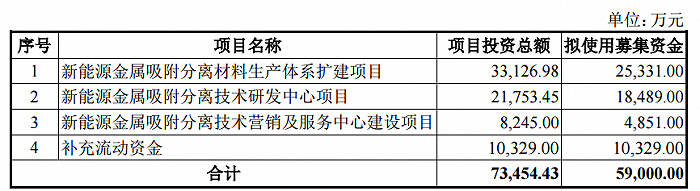

根据公告,蓝晓科技此次发行可转债拟募资不超过5.9亿元,其中,公司拟将4.87亿元投向新能源金属吸附分离材料生产体系扩建等项目,剩余1.03亿元用于补充流动资金。

新能源金属吸附分离材料生产体系扩建项目主要建设内容包括:锂吸附剂及盐湖提锂系统装置整线建设。项目建设期为3年。

新能源金属吸附分离技术研发中心项目研发方向主要包括:盐湖提锂吸附剂、膜技术及沉锂工段的开发和优化。本项目计划建设期2年。项目建成后,不直接产生经济效益。

新能源金属吸附分离技术营销及服务中心建设项目建设内容包括:整合现有市场部新能源金属吸附分离技术业务资源,并外聘新的销售和技术人员,在上海、西藏、青海等八地设立营销及技术服务中心。项目第一阶段在2023年6月底前完成,第二阶段在2023年12月底前完成。

蓝晓科技是吸附分离技术企业,吸附技术可用于盐湖提锂、生命科学、水处理、食品加工等多领域。公司不直接拥有盐湖及锂矿资源,在手盐湖卤水提锂产业化订单合同总金额约达25亿元,合计碳酸锂/氢氧化锂合同产能7.3万吨。

蓝晓科技此次为何选择发债方式进行盐湖提锂业务的扩产?

“上市公司‘来钱’的方法主要两种,发股和发债。第一种方法定增属于‘收割’有钱人,但审批时间长程序多,且经过股权稀释会导致做市值管理做不上去。”一位陕西私募基金负责人向界面新闻表示,“另一种方法借债又分为向银行借债和发债,但向银行借债也有负债率限制,一家上市公司在负债率偏高且所处产业链内部‘薅羊毛’已经薅得资金链很紧时,会选择发债,这样的公司上下游应收款和应付款规模会较大。这样的公司发债也需警惕流动性能不能覆盖、应收款能不能收回以及计提风险等问题。”

今年以来,蓝晓科技的资产负债率加速上升。2020年和2021年末,公司资产负债率分别为34.48%和32.38%,到2022年三季度末上升至42.79%。

应收和预付款方面。2021年末,蓝晓科技应收账款2.82亿元,到2022年三季度末上升至4.68亿元,增长65.93%;预付款项0.33亿元,到2022年三季度末上升至1.58亿元,增长385.27%。

上半年盐湖提锂业务规模大减

蓝晓科技在盐湖提锂领域的主要业务模式主要是与手头“有矿”的企业进行合作。交易对方负责提供卤水资源及其他公共配套,蓝晓科技负责进行氢氧化锂、碳酸锂生产线的建设和运营。今年1月,上市公司与金海锂业签订10000吨碳酸锂EPC采购项目,与国能矿业签订茶卡盐湖万吨级氢氧化锂委托加工合同。

不过,值得一提的是,就在今年上半年锂盐行业规模快速发展,众企业疯狂扩产的同时,蓝晓科技的盐湖提锂业务规模遭遇“腰斩”。

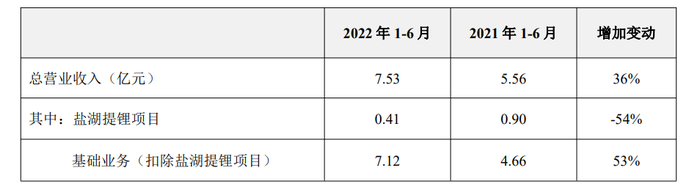

今年上半年,蓝晓科技总营收同比增加36%至7.53亿元,其中,盐湖提锂项目营收同比减少54%至0.41亿元;基础业务(扣除盐湖提锂业务)营收同比增加53%至7.12亿元。

在手盐湖提锂订单总额多达25亿,但为何上半年公司盐湖提锂项目营收不增反降?

界面新闻就此联系公司进行采访,蓝晓科技方回复称,盐湖提锂生产线订单从签署到生产、客户现场安装并完成交付,通常需要6-8个月不等的时间。目前在手数个订单正在执行中,尚未达到确认时点。公司会根据各项目完成进度节点,按要求以公告或定期报告等形式,及时披露相关信息。

反观行业内,同期,盐湖提锂领域几家大型上市公司业务规模均有大幅增长。

藏格矿业(000408.SZ)、盐湖股份(000792.SZ)今年半年报数据,前者碳酸锂业务营收规模同比增长449.04%,后者同比增长1003.02%。西藏矿业(000762.SZ)锂类产品业务营收规模同比增长961.55%。

界面新闻记者就此事采访了一位锂业从业人士,该名人士表示,“上半年行情下,有关锂矿的项目进展缓慢或规模减少,可能主要与公司资金紧张、技术不成熟、疫情原因和市场需求等原因有关。”

毛利率方面,蓝晓科技2021年系统装置毛利率49%,同比上升3%,提锂装置属于系统装置中的一个应用方向,未单独拆分披露。

股价方面,截至11月28日午盘,蓝晓科技报71.43元/股,较年内股价高点90.83元/股下跌21%,年初股价约65元/股。

评论