文|面包财经

近期,银行理财产品出现大面积净值回撤,超千只产品破净,个别产品甚至触发大额赎回。

中国理财网数据显示,截至11月27日,全市场处于存续期的公募理财产品中(剔除无净值数据的产品),有3971只产品的单位净值小于1,但普遍亏损幅度较小,净值介于0.98元至0.99元之间。

为何以“稳健”著称的银行理财产品会出现大面积破净呢?

理财产品底层资产以债券为主

2022年资管新规正式实行,银行理财产品逐渐向净值化转型,不设定、也不再承诺预期收益率,而理财产品的净值化也使得底层资产的价格波动直接反映在理财收益率上。

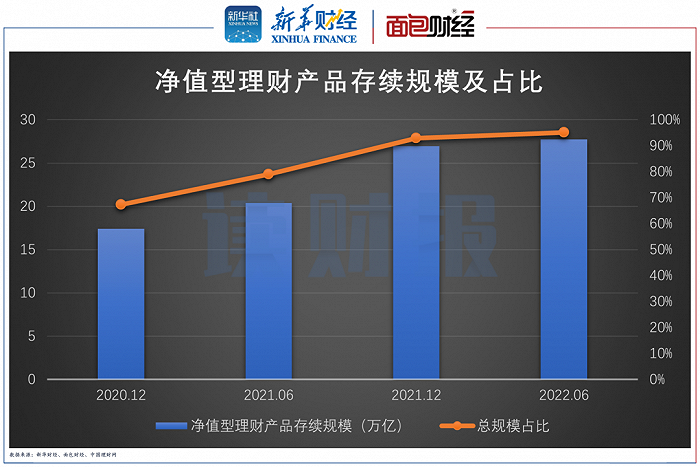

中国理财网数据显示,截至2022年6月末,存续期内的理财产品达3.56万只,存续余额29.15万亿元,同比增长12.98%。其中,净值型理财产品存续规模27.72万亿元,占比95.09%,较年初增加2.13个百分点,较去年同期增加16.06个百分点。

图1:净值型理财产品存续规模及占比

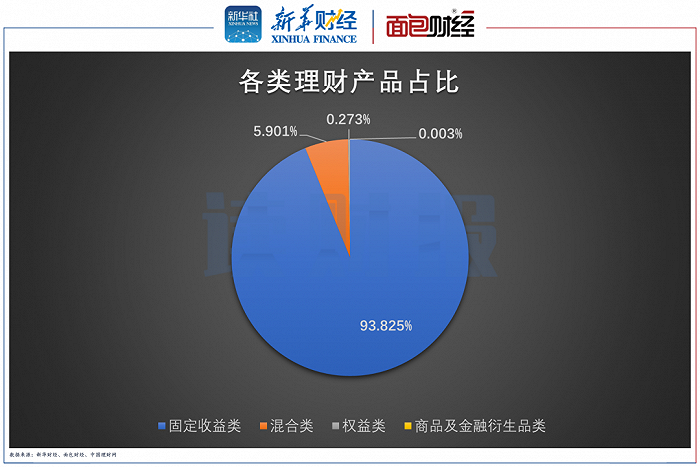

从理财产品的类型来看,银行理财产品以固定收益类理财产品为主,且存续规模及占比呈上升趋势。

数据显示,截至2022年6月末,固定收益类理财产品存续余额 27.35 万亿元,同比增长 20.22%,占全部理财产品存续余额的 93.83%,较去年同期增加 5.65 个百分点;混合类理财产品存续余额1.72万亿元,同比下降 41.97%,占全部理财产品存续余额的 5.90%;权益类理财产品存续余额 795亿元,同比下降 5.69%,占全部理财产品存续余额的 0.27%;商品及金融衍生品类理财产品规模较小,仅有65 亿元。

图2:截至2022年6月末各类理财产品占比

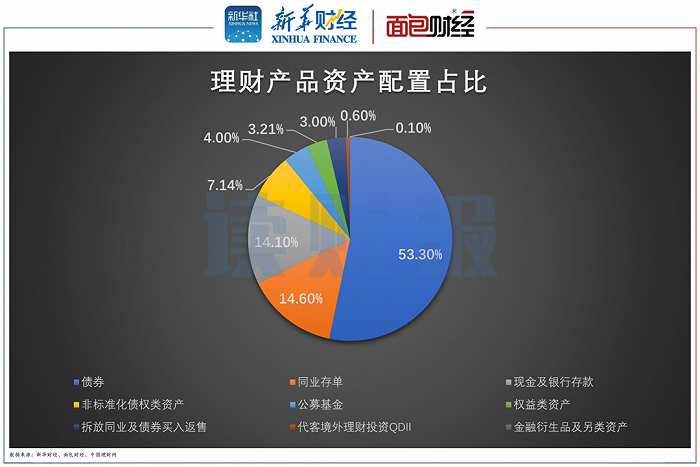

从理财产品的投资结构来看,截至 2022 年 6 月底,理财产品投资资产合计 31.81 万亿元,同比增长 10.99%。理财产品资产配置以固收类为主,投向债券类、非标准化债权类资产、权益类资产余额分别为 21.58 万亿元、2.27 万亿元、1.02 万亿元,分别占总投资资产的 67.84%、7.14%、3.21%。

图3:截至2022年6月末理财产品资产配置占比

值得注意的是,在理财净值化之前,理财产品多数采用成本法计价,由于底层资产价格变化并不会在理财产品收益率上反映,因而债市涨跌和股市涨跌并不直接影响理财产品收益率。净值化之后,理财产品按资产变现净值进行核算,股市涨跌和债市涨跌会直接反映在理财产品净值上,影响理财产品收益率。

当理财产品跌破净值之后,则可能导致理财产生较大赎回压力。而赎回又会进一步加大理财产品卖出资产压力,这可能进一步导致对应的股市或债市进一步下跌,形成负反馈循环。

债券市场波动,导致理财产品大面积破净

早在今年3月,理财产品就经历过一次破净潮,当时由于股票市场回撤所致,而本次理财产品的大面积破净,则主要由于债券市场波动所致。

近期,无论是利率债还是信用债、企业债等,其利率都出现不同程度的上涨。以10年期国债收益率为例,11月1日,10年期国债收益率为2.6605%,截至25日,收益率上升16.15个BP至2.8220%。

图4:2022年9月以来10年期国债收益率

而债券收益率的上升,反映到债券市场上则是债券价格的下跌。截至11月25日,中债10年期国债指数较月初下跌0.75%,中证10年期国债指数下降1.33%。

由于理财产品的底层资产主要以债券为主,而近期债券价格的回调,则加大了理财产品的净值波动。

多家理财子公司发布致投资者的一封信

针对近期理财产品净值下跌,已有招银理财、中银理财、农银理财、建信理财等约20家理财公司发布致投资者的一封信。

招银理财表示,受债券市场因素影响,招银理财部分理财产品亦出现一定赎回,在近千只产品中,仅有极个别产品赎回比例较高,该种情况过往也曾间或出现。从公司整体产品运作情况看,这些产品赎回对招银理财投资运作影响较为有限,同时,公司产品流动性资产比例显著高于监管规定水平,产品兑付有充足的保障。

图5:部分理财子公司发布致投资者的一封信

农银理财表示,近期债券市场利率快速走高,引发部分理财产品净值出现短期波动,农银理财已采取措施积极应对市场变化。展望后市,债券市场的短期调整将逐步企稳。目前,债券市场的配置价值已经凸显,市场利率也将逐步回归合理水平。

交银理财表示,11月以来,债券市场经历了一轮较大幅度的快速调整,以债券配置为主的银行理财产品在这轮债市调整中受到冲击,产品净值出现了不同程度的回撤。展望后市,当下,资金面利率企稳,债券市场情绪回暖,且经过这轮短期快速调整,债券的配置价值逐步凸显,有望继续为投资者实现稳健回报。

评论