文|财经无忌 山核桃

从广州南站出发,沿着广珠公路一路向南,倘若此刻你坐在车上观察窗外,映入眼帘的是密集的工业厂房。大约不到1个小时,就能到达勒流街道。勒流对外地人来说,稍显陌生,但其隶属于佛山市顺德区,这里被称为“中国家电之都”。

就这条街道上,诞生了两家小家电上市企业,一家是新宝股份(002705.SZ),另一家是小熊电器(002959.SZ)。今年六月的一天,近50多位佛山企业家来到小熊电器,试图找到这家企业崛起的秘密。

与佛山企业家们的“求索”不同,在二级市场上顶着“创意小家电第一股”光环的小熊表现并不尽如人意。2019年上市后,其市值最高点曾达246亿元,但目前仅为96亿元,缩水近六成。

在过去的近两年里,包括小熊在内的创意小家电企业都遭遇了集体性的阵痛。它们的崛起往往依靠一个个爆品,专注长尾市场,利用线上电商的红利创造了传统家电难以想象的增长成绩。

但它们的失落也同样如此。爆品无法复制、产品同质化与营销费用高企,当“宅经济”消退,摆在小家电企业面前的唯有“转型”这一条路径。

这之中,凭借着一份“营收净利双增长”的三季报以及双11的“异军突起”,小熊试图提振投资者信心,讲述新的故事。

但仔细拆解其财报基本面与模糊的转型战略,对小熊而言,这条转型之路尤为不易。

盈利能力提升,主要靠节流

“价格低到超出了我的想象。”

对比多家小家电企业的产品与价格后,今年双11,在李佳琦直播间的叫卖声中,今年26岁的刘星观望许久后,最终决定用149元下单了小熊一人食迷你电饭煲。

这款预售价为349元,折扣率超40%的小家电产品在整个双11期间卖出了1.1万台,成为了小熊电器战报的一角。

区别于电商巨头们不愿再讲述的销售数据,这家诞生于2006年的小家电企业正在努力向外界传达自己的增长。

根据申万宏源的追踪数据,整个双11期间,“美苏九”等传统家电龙头的销售额均有小幅下滑,但小熊电器却异军突起,全渠道销售额同比增长超40%。

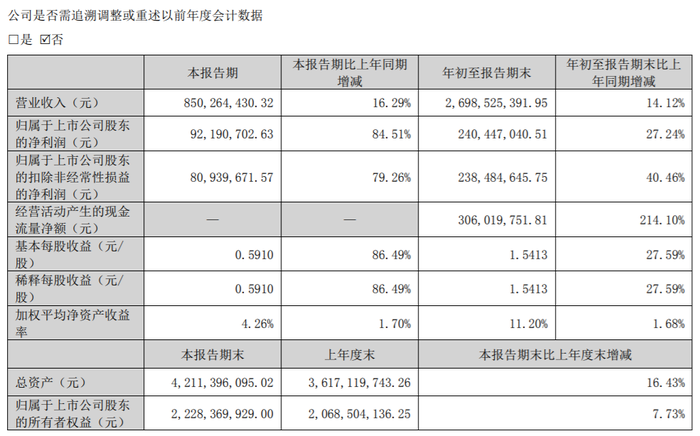

将时间线拉长,增长的势头在三季报中。前三季度小熊实现营业收入26.99亿元,同比增长14.1%,归母净利润2.4亿元,同比增长27.2%。

图源:小熊电器2022三季度报

单季度看,这也是一份不错的成绩单,特别是净利方面达到了9219.07万,同比增长84.51%。

横向对比同行,小熊的盈利表现也可圈可点。传统小家电品牌苏泊尔今年前三季度归母净利润为13.09亿元,同比仅增长5.47%。另一家专注高端小家电的北鼎股份,净利则同比下滑61.13%。

为什么小熊的盈利能力大大提升?除了大宗原材料价格的回调外,核心原因在于,一向花钱大手大脚的小熊,自己学会省钱了。

一方面,在产品上,小熊电器缩减了30%的SKU,淘汰无效的SKU。另一方面,在生产方端,小熊此前从外协加工向自主生产转型的规模优势逐步凸显,也进一步压缩了产品成本。

“节流”提升了小熊的毛利水平。财报显示,前三季度小熊毛利率为35.8%,其中Q3单季度毛利率达到了36.9%,处于近年来的高位水平。

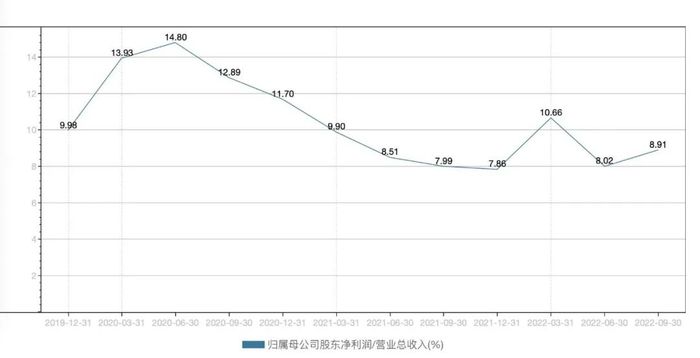

毛利的小幅抬升也增厚了小熊的净利。2022年前三季度,小熊归母净利率从Q2的8.03%爬升至8.91%。

小熊电器归母净利变化 数据来源:wind

但尽管盈利能力逐渐回暖,但小熊已无法回到2020年的高光时刻。

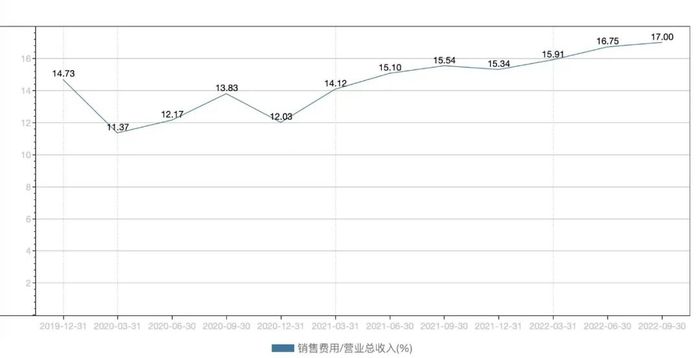

背后的原因在于,小熊高企的费用端仍在挤压利润,这种趋势并没有改变。

前三季度,小熊销售费用率达到17%,为近年来高点。而新宝股份、苏泊尔和九阳的销售费用率为2.98%、10.88%和14.72%。

小熊电器销售费用率变化 数据来源:wind

因此,依靠“节流”固然能短期止损,让小熊交带上了一份看似不错的基本面成绩单,但如何解决挤压利润的核心矛盾,小熊依旧没有找到解决的路径。

性价比与精品化:小熊转型的最大悖论

在基本面之外,摆在小熊面前最大的问题其实是战略的抉择。

复盘小熊的崛起历史,其本质是依靠长尾市场的优势。一方面,小熊早期将大部分资源集中于品类的开发与创意的提升上,依靠性价比、多品类与“爆品逻辑”满足细分领域的需求。

即便是单品天花板不高,但依赖于丰富品类的规模叠加以及容易冲动消费的懒人剁手党们,可以提升整体长尾品类的规模。

另一方面,无远弗届的线上销售也更契合多品类的长尾模式,不用花大钱建立传统经销商渠道,大多发轫于淘系的创意小家电品牌搭乘电商红利一路顺风顺水。

但好景不长,包括小熊在内的诸多小家电品牌都陷入了一个认知困境——天然的认为与依靠供给驱动的大家电类似,供给端的持续创新能够带动消费频次的提升。

这其实忽略了一个前提,大家电往往是在刚需成熟品类上做创新,而创意小家电本质上是一门需求驱动,完成非刚需产品市场教育的生意。

因此,如果爆品热度不及预期,小熊信奉的多品类长尾市场优势也将化为卖不出去的库存,抬高了产品池的管理成本。

意识到这一点后,跨入2022年提出以精品化战略“做减法”。一方面,缩减SKU,优化产品结构;另一方面,则是通过高端子品牌,抢占高端市场。如小熊获得世界贵族家电四大品牌之首法国Brandt的品牌授权,负责该品牌在中国的研发与销售。

这背后的逻辑,其实与大家电们在存量市场的竞争逻辑类似——小熊用高端化的故事,卖更贵的价格。

2020年小熊共有30多个产品品类,且平均每个品类SKU有13个,而到了2021年,其平均每个品类SKU精简为8个,且大多数品类都已完成提价。

同时在产品结构上,除厨电类与生活类产品外,小熊通过切入母婴、个护等产品,开辟新增长曲线。

但截至目前,包括母婴、个护在内的其他小家电业务难以扛起增长大旗,截至2022年上半年,其营收占比仅为7.27%。

“精品化策略”在新兴品类的产品池中无法复用,原因在于转换赛道,推陈出新仍需要试错成本。

因此,就收入结构而言,营收占比超八成,负责赚钱养家的厨房小家电理所应当地成为了“精品化策略”的主力。

小家电走“精品化路线”一般有两种策略:一种是围绕场景,通过迭代功能完成产品升级。典型案例如北鼎以“养生”为场景,围绕养生壶配套产品升级。

另一种则是大单品逻辑。用精准的人群定位与后续的营销圈粉。比如定位新中产的摩飞,其大单品多功能料理锅其实就是将中西式厨房结合,后续又通过与大英博物馆联名,进一步抓牢这部分用户。

目前来看,小熊策略同时兼具两种,围绕具体场景,打造大单品的同时,随后升级品类中,完成提价,但效果并不明显。

以电饭煲品类为例。小熊通过“一人食”场景切入,迷你小饭煲成为爆品,但其余电饭煲产品与爆品销量差距甚远。

摆在小熊面前的,其实是精品与性价比间的定位悖论。

梳理头部小家电价格带不难发现,小熊更具性价比特点。摩飞产品价格带在150-1000元左右,北鼎在600-3000元,而小熊价格带在100-300元。

在今年多次的投资者调研中,关于“定位”的问题也被反复提及,尽管小熊高层反复强调“小熊定位没有改变,依旧追求性价比高而非高单价”。

但现实是,精品化尽头其实都是为了高客单价。但小熊面临的尴尬处境在于,曾经依靠“性价比”优势养成的核心人群并不能为持续为其高端产品买单。

这也造就了小熊眼前的尴尬处境:一边继续走性价比路线,依靠打折留住原有用户,另一边则向精品化试探,提升客单价。

研发“谨慎”,理财“精神”

在《好战略,坏战略》中一书中,作者曾经讲述了一个关于苹果实施精品化战略的故事。

1997年9月,苹果距离破产几乎只有两个月的时间,彼时的人们都在为“拯救苹果”出谋划策——比如开发教育产品,将苹果卖给IBM等......而重回苹果的乔布斯则通过精品化的聚焦策略,缩减产品与渠道规模,专注在个人计算机领域,成功将库存减少了80%。

比起苹果精品化战略体现的“聚焦”,小熊则显得尤为激进。

自2019年上市,小熊便开始投入智能小家电制造基地的建设。2021年,小熊电器以发行可转债的形式,募集不超过6亿元的资金,扩大生产规模。今年5月,小熊电器智能小家电制造基地二期项目正式动工,预计项目全部投产后可实现年产量1500万台。

与激进扩产相对应的,却是小熊逐年上升的存货周转天数。从2021年年末末至今,小熊存货周转天数从85.23(天)上升至93.45(天)。横向对比新宝股份,其存货周转天数仅为64.49(天)。

一面是卖不动的库存,一面又是持续扩产,新增产能是否能得到合理消化,还考验小熊的营运能力。

这并非是小熊一家的困扰。随着固定资产以及在建工程等重资产占总资产比重越来越大,“小熊们”所面临的问题是,如何将生产成果快速转化。

回答上述问题的关键依旧是研发。

研发与产能是一枚硬币的正反面:前者是抓住消费者的需求,后者则将需求快速实现与落地的重要手段。

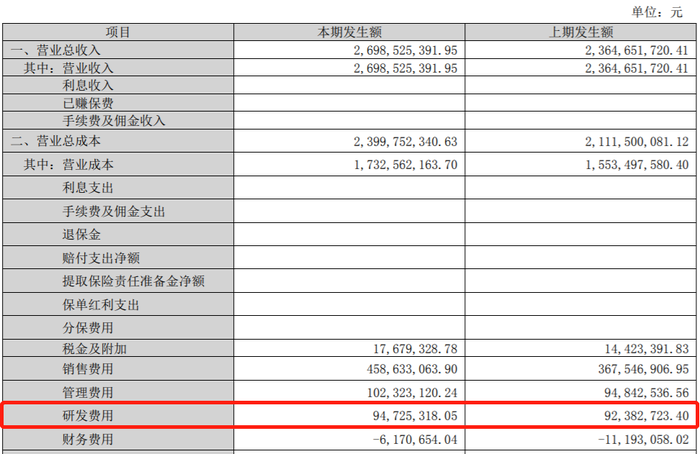

但从研发端看,尽管,小熊前三季度,研发费用率上升至3.51%,但对比北鼎股份的4.9%,科沃斯的5.34%等,其研发水平与同行相比,依旧有较大的差距。

图源:小熊电器2022三季度报

值得一提的是,比起研发端投入的谨慎,小熊对“低收益理财”一直情有独钟。据choice数据,2019年至2021年,小熊累计理财金额达32.24亿元,到期收益634.84万元。

2019年,小熊累计理财金额为10.03亿元,到期实现收益294.9万。

2020年,累计理财金额6.50亿元,到期实现收益319.3万。

2021年,累计理财金额5.71亿元,到期实现收益20.64万。

财经无忌梳理发现,小熊所购理财产品年化收益多数在1%~4%,远低于小熊净资产收益率水平。

有分析人士指出,上市企业热衷投资理财的背后,反映出的可能是主营业务的增长疲软,这恰好与小熊的主营业务走势类似。

利用金融资产改善资产负债表,固然无可厚非,但也存在资金管理风险。今年7月,小熊电器再次发布公告称,在不影响募投项目建设和正常生产经营的情况下使用不超过人民币7亿元闲置募集资金进行现金管理,占最近一期货币资金的比例接近五成。

时间拨回今年5月,在小熊品牌升级大会上,站在写着“年轻人喜欢的小家电”屏幕下的小熊董事长李一峰表示,“将年轻和创造力结合,是小熊应对下一个16年顺势而为的必然选择。”

实现上述理想并不容易,在业绩回暖与双11战报背后,如何回应定位与战略的模糊,才是小熊的关键命题。

评论