文|动脉网

11月30日,江苏东星智慧医疗科技股份有限公司(下称“东星医疗”)在创业板成功IPO。截至今日收盘,东兴医疗报53.12元,涨幅20.48%,总市值53.21亿元。

资料显示,东星医疗成立于2001年,从医疗器械代理起家,目前已发展成为覆盖多品类手术设备和医疗耗材的平台型集团化公司,主营业务为以吻合器为代表的外科手术医疗器械研发、生产与销售。其中,东星医疗实现了从吻合器产品研发、模具开发、零部件生产、产品组装至下游销售的全产业链布局。

除此外,东星医疗的业务还包括外科医疗设备制造和医疗器械代理。外科医疗设备制造方面,其自主生产手术灯、手术床、吊塔吊桥等医疗设备;医疗器械代理业务方面,其代理明基三丰、迈瑞、碧迪等60多个品牌的手术灯、手术床、监护仪、呼吸机、插管、麻醉包、手套等产品。

报告期内,东星医疗实现了营收及净利润的双重增长。2019-2021年,东星医疗营收分别为2.96亿、3.55亿、4.43亿,2020、2021年营收分别同比增长26.67%、19.25%;归母净利润分别为4738万、7970万、1.1亿。2022上半年,东星医疗营收2.11亿元,较上年同期增长8.45%,扣除非经常性损益后净利润较上年同期增长18.18%。

2019-2021年及2022上半年,吻合器及零配件制造业务分别占东星医疗总营收的55.81%、68.77%、71.98%和76.42%,逐渐成为其核心业务。

吻合器是代替传统手工缝合的医用设备,通过向组织内击发植入金属钉对器官进行组织离断、关闭及功能重建。

根据手术方式的不同,吻合器可分为开放式吻合器和腔镜吻合器。开放式吻合器主要应用于开放外科手术,替代手工缝合伤口,提升外科手术缝合切割的整体效率。腔镜吻合器作为微创外科医疗器械,能够解决在术野狭小或部位较深等微创外科场景下手工操作不便的难题。

根据丁香园《吻合器行业发展概况》,全球吻合器市场规模由2015年的73.64亿美元增长至2019年90.18亿美元,年复合增长率约5%。预计2024年全球吻合器市场规模将达到115.09亿美元。

尽管吻合器行业市场规模超百亿元,且稳定增长,但其市场格局正处于突变的关键时刻:首先,国内多个省份、省际联盟开展吻合器集采,将直接影响吻合器的价格与市场格局;其次,吻合器行业市场竞争加剧,强生、美敦力等海外品牌的占有率较高,国内百余家吻合器生产商互相“内卷”,并缩小与进口产品的差距,与外资品牌展开竞争;最后,新一代吻合器产品陆续获批,开始高速发展,将对现有市场产生变革。

集采最高降幅96%,月均销量同比上涨超10倍,难分利弊

近两年,吻合器已成为集采最频繁、最广泛的产品之一,各省/市/自治区或单独或形成联盟陆续开展吻合器集中带量采购。

截至2022年7月31日,重庆、湖南、云南、河南、江苏、山西、福建、重庆、北京、天津、河北、广东、山东、新疆、海南、青海等全国29个省市已开展或参与关于吻合器的集采。

在历次吻合器集采中,集中采购量占总需求量的70%-100%,平均降幅为78%-88%,最高降幅达91%-96%。例如,2020年12月,江苏开展吻合器集采,平均降幅为84%,最高降幅达96%;2021年11月,京津冀18省联盟开展吻合器集采,其管型/端端吻合器平均降幅为87%,最高降幅达94%,其痔吻合器平均降幅为88%,最高降幅达95%。

总的来看,吻合器终端价格迎来大跌,但集采对国内企业有利也有弊。

在各区域市场,若中标集采,则将有利于中标企业增加终端医院的覆盖数量,提升产品销量,提高市场占有率。例如,东星医疗的吻合器产品中标湖南地区带量采购后,执行带量采购政策后的2021年10-12月月均销量较执行前的2020年月均销量同比上涨1159.73%,增长显著。

其中,创新企业有机会利用集采迅速切入市场、覆盖更多终端医院;而已占据一定市场份额的老牌企业则可利用集采稳固原有市场份额,并提高市占率及市场集中度。但是,若企业未中标,该企业产品或将难以争夺集采区域的市场份额。

另外,集采中标规则通常采用价格竞标模式,为提高产品中标成功率,国内各竞标企业更倾向于“以价换量”。在此过程中,产品降价中标后,若销量大幅提升,将弥补销售价格和毛利率下降带来的不利影响,将使企业增加净利润。但是,若销量提升有限或未提升,则将极大地影响企业的盈利能力。

东星医疗招股说明书显示,以东星医疗2020年吻合器产品价格及成本为基准,假设“带量采购”施行后吻合器产品单价下降30%-50%,其毛利率可整体维持在55%以上的水平;但若降价60%,毛利率将降至47.14%;若降价70%,毛利率将降至29.52%。

从盈利角度看,以东星医疗为例,吻合器产品带量采购后,若价格下降40%,销量最少需增长100%;价格下降50%,销量需增长约200%;价格下降70%,销量需增长约800%。否则,其毛利率将大幅减小,盈利能力也将明显降低。

对于吻合器企业而言,集采是一道必做题,若不参与集采,其将直接失去集采区域的市场份额;若参与集采,其还有可能抓住机遇,抢占市场。

不过,如何参与集采、如何报价、如何在集采环境下提升竞争力成了各企业均需面对的新问题。

头部企业内卷,中小企业躺枪

在吻合器市场,国内各企业还面临竞争加剧的威胁。

目前,我国有百余家吻合器厂商。以“吻合器”为关键词在国家药监局官网搜索,可以看到有1606条注册证信息。可见国内市场的竞争之激烈。

不过,国内企业主要在开放式吻合器等中低端市场厮杀,腔镜吻合器、电动吻合器等中高端市场仍由强生、美敦力等跨国械企占据。

具体来说,在开放式吻合器领域,诸多国产厂商经过多年发展已突破技术难点,使产品品质、产品性能与进口产品基本持平,并已逐步实现国产替代。如今,国产吻合器产品占开放式吻合器市场约50%的份额,且市场内参与者众多,竞争激烈。

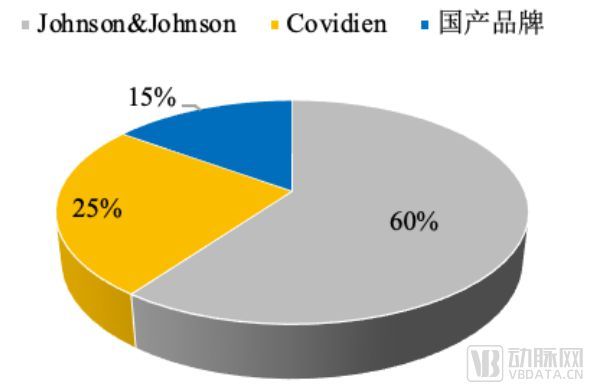

在腔镜吻合器领域,由于其技术壁垒高,国内仅有少数几家头部企业研发出腔镜吻合器,市场仍主要被强生、美敦力旗下柯惠等外资品牌垄断。其中,强生、柯惠分别占我国腔镜吻合器市场60%、25%的份额,国内企业仅有约15%的市场占有率。

国内腔镜吻合器市场竞争格局,数据来源:东星医疗招股说明书

总的来看,进口产品主要占据高端价格,国产产品主打中低端价格市场,且国产企业正突破市场,一方面在中低端产品方面实现国产替代,另一方面向中高端产品发起冲击。

面对集采大降价和市场白热化竞争,国内头部吻合器企业不仅加大研发,布局最新一代吻合器产品,还升级工艺、提高生产水平、降低生产成本、提升产品竞争力。

● 头部企业布局最新一代吻合器

截止目前,中低端吻合器市场已白热化,中高端吻合器市场则由于技术壁垒较高,目前还是一片蓝海。

在国内,仅有天臣医疗、戴维医疗(子公司维尔凯迪)、东星医疗、派尔特医疗、健适医疗(子公司瑞奇外科)等领先的吻合器厂商在研发或已研发出第三代电动吻合器,有望抢占强生、美敦力垄断的中高端市场。

据介绍,吻合器产品已从第一代开放式吻合器、第二代腔镜吻合器发展到第三代电动吻合器。相较于前两代吻合器,第三代电动吻合器操作更简单,击发省力、省时,且切割缝合组织时连续平稳,具有更好的止血效果,有助于降低医疗事故发生概率。

其中,强生、美敦力等跨国企业技术积累雄厚,更早研发电动吻合器,在市场上占据主动。国内企业则仅有第一梯队企业持续加大资金投入,创新研发智能电动吻合器。

例如,天臣医疗于2022上半年加大研发投入,总额达1646.67万元,占营业收入的15.51%,相比同期增加39.77%。2022上半年,天臣医疗的“第三代腔镜切割吻合器和钉仓组件”项目进入产品试制阶段,“第二代极厚组织微创吻合技术”项目进入产品中试阶段,“电动智能吻合器”则取得了NMPA产品注册证。

2019-2021年,东星医疗保持较高的研发投入规模,分别为1118.06 万元、1832.42 万元、2067.41 万元。基于此,东星医疗的一次性电动腔镜吻合器产品已于2021年获批上市。据介绍,其新一代电动腔镜吻合器产品采用电动击发传动设计,器械击发及收回均为电动化,能进一步提升手术过程中的平稳性和安全性。

随着国产电动吻合器的陆续上市,一方面其将凭借更好地临床效果抢占部分传统吻合器的市场;另一方面,国产电动吻合器将与进口产品展开竞争,向中高端市场发起冲击。

● 疯狂内卷,八仙过海降成本

除创新产品外,各头部企业还采购智能、自动化设备,通过自动化生产方式提升产能与产品质量,降低成本,以应对日益严重的市场竞争及庞大的集采需求量。

例如,东星医疗本次募集资金的30%将用于器械零部件智能制造及扩产。东星医疗将新建生产车间及辅助设施,购买并安装先进的软硬件设备,使吻合器及配套产品新增产能118.5万/年。

派尔特医疗计划通过安装更多用于生产、组装及包装的自动化设备,实现全天候24小时生产。同时,派尔特医疗将购买先进生产设备,提高智能化制造水平。

天臣医疗也在推动生产制造向自动化、智能化方向发展,其首条腔镜平台智能化自动生产线已进入导入阶段,将在2022年完成验收并投入使用;引入实施的生产信息化管理系统(MES)使生产数据信息实现互通和可视化管理,提高了生产安全和决策效率。

值得一提的是,其中部分企业在向上游挺进。例如,东星医疗布局了吻合器的核心零部件,且其设计和生产的吻合器零配件累计供应国内百余家吻合器厂商。派尔特医疗计划通过生产部分高端吻合器核心组件,减少对外部组件供应商的依赖,降低成本。

可以看到,国内头部吻合器企业在降低成本方面逐渐“卷起来了”。预计随着成本的降低,其终端销售价将继续下降,诸多创新性低、产品同质化、生产成本高的中小企业将被“卷死”,使市场从“百花齐放”向“寡头垄断”发展。

集采压力增大,国产品牌加速出海

针对集采及市场竞争压力,国内领先的吻合器企业正加速器械出海。

招股书显示,截至目前,东星医疗的吻合器产品已获得美国FDA、巴西ANVISA、韩国KFDA等多国认证,并已销往巴西、伊朗、南非、沙特、意大利等海外市场。2021年,东星医疗加大海外市场开拓力度,使其吻合器产品在海外的营收显著增长。2022上半年,其海外销售收入占总营收比例进一步上升。

天臣医疗也在积极拓展海外业务,其与世界领先的专业医疗设备及器械公司德国贝朗医疗(B.Braun)合作,在27个国家推广销售天臣医疗的吻合器产品。同时,天臣医疗在此前已切入的国际市场,不仅引入专业市场顾问,拓展产品覆盖率,还参加各类集团采购和区域招投标,赢得一系列重要标的。

另外,天臣医疗还推动空白国家和地区的市场准入事项,其在申请流程中的国家达到10个。预计未来其产品将进入全球更多国家。

戴维医疗则在国际市场发展超40家代理商,将其吻合器产品销往亚洲、非洲、欧洲、南美洲100多个国家。2022上半年,戴维医疗在稳固原有市场的情况下,新开辟了欧洲、非洲、南美洲等地区的多个国家市场,使其海外营收同比增长150.41%。

派尔特医疗是吻合器出口方面的老牌领先企业。2016-2020年,其在国产吻合器品牌中出口销量排名第一。据介绍,派尔特医疗于2020年将吻合器产品出口至全球60多个国家和地区,其海外销售收入占总收入的40%。另外,派尔特医疗计划不断拓宽销售渠道,整合第三方高端产品资源以提升整体解决方案能力,从而进一步提升其产品在海外的市场竞争力。

总的来看,国内多家领先的吻合器企业正加速全球化,推动国产吻合器产品销往全球。预计国内企业在开拓海外市场取得更高营收的同时,也将获得更高利润。

但是,对于国内市场,上百家参与者显然“过剩”,预计将在未来的激烈市场竞争中“胜者为王”,提升市场集中度。

未来市场变化如何,动脉网将持续关注。

评论