文|深眸财经 张未

OTT行业“跑”的很快。

OTT是“Over The Top”的缩写,是指互联网公司越过运营商,发展基于开放互联网的各种视频及数据服务业务。简单来说就是电视终端与流媒体服务的结合。

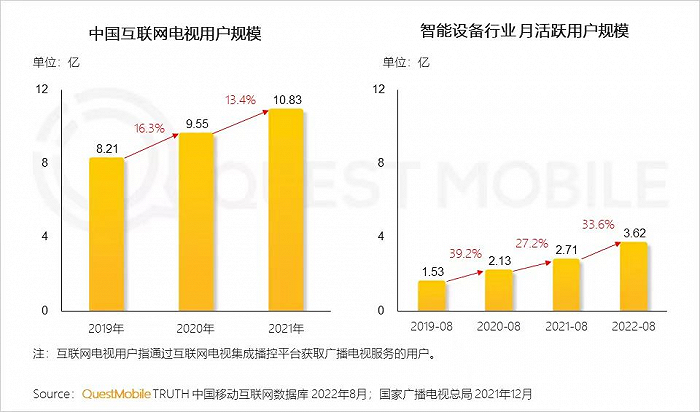

在这个多数行业原地踱步的“特殊时期”里,OTT赛道却一反常态,势头正猛。QuestMobile数据显示,截至2022年8月,国内智能设备行业月活用户规模已经达到3.62亿,同比增长了33.6%;而早在2021年12月,中国互联网电视用户规模已经达到10.83亿,同比增长13.4%。

值得一提的是,算上今年的话,OTT发展已有十年。

十年时间,已足够一个新兴行业完成从起势、狂奔、混战到深化,最终迈入存量时代的完整阶段。像网约车行业,也才从2012年开始,如今格局十分稳固。

那么,并不年轻的OTT为何还跑得如此之快,用户和月活人数双增长?

1.规模小,造就增速高

OTT赛道现在增速如此之快,很大一部分原因是OTT衍生出多个细分赛道。从硬件方面来说手机端已进入红海,OTT盒子市场也已触顶,2021年12月,OTT盒子的前三甲日活总规模下降超过350万。

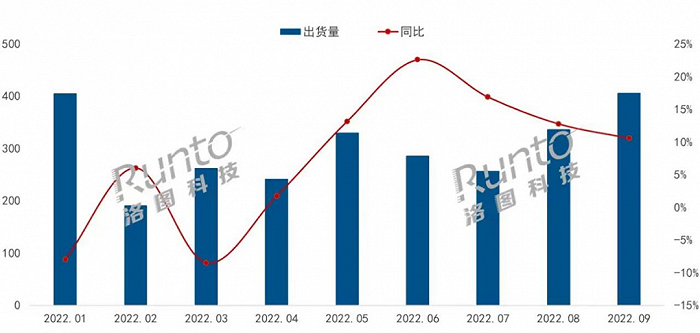

由于疫情影响,家庭场景回归主流市场,如今支撑OTT赛道高增长的是智能电视。根据洛图科技发布的《中国电视市场品牌出货月度快报》数据显示,2022年9月,中国电视市场品牌整机出货量达到409万台,同比增长11%,环比增长22%。

从整个用户端来看的话,就能看出OTT市场增速处于正常区间。截至上半年,全国OTT用户已经超过10亿户(含运营商OTT盒子),日活约1.6亿,较2021H2 增长5%,日均开机时长增长4%。

不过,OTT市场的营收却显得并不那么“性感”,《2022年家庭智慧大屏营销白皮书》数据显示,2021年OTT广告收入已经达到153亿元。从体量上来看,即使比2020年增长48亿元,但依然是一个规模较小的行业。

据知情人士跟“营销鱼子酱”透露的信息称,其中25~30亿来自内容收入,即各大厂商的会员收入,另外120亿为广告收入。

酷开科技作为OTT赛道的主要参与者之一,营收也算不上亮眼。据创维集团Q3财报显示,截至2022年9月30日止九个月,酷开系统的互联网增值收入录得9.88亿元。

所以实际上OTT行业的高增长,一方面是由于商业市场开拓不足,营收规模较小,使其增速快。另一方面,细分领域处于肥沃的土壤中,生长迅速。

当前,智能电视的主要广告类型主要有开机、开屏、贴片、创新四大广告类型。从广告填充率来看,广告收入的主营收来自开机广告,其填充率达到83%,贴片广告为26%,开屏广告为11%,创新仅4%。

这说明一个很严重的问题:实际上广告主们不愿意为OTT的后续内容而买单。也就是说,OTT在市场上竞争力核心竞争力不足,商业价值较低。

即使OTT大屏这一赛道不过百亿级别,在OTT大屏的牌桌上,已有众多资本下注。如聚好看背后的海信、雷鸟科技背后的腾讯,酷开科技背后除了创维,还站有百度、腾讯、爱奇艺。

不过,OTT市场被资本押宝的并非当下,而是未来。

那么,OTT大屏如今有哪些新变化,还有哪些可能性,未来能达到何等规模,是否具有想象空间?

2.国内外两重天

我们不妨先看看国外是怎么做的。

如果说国内OTT市场正在加速进行中的话,那么,国外OTT市场已经开花结果,开始挖掘第二春了。Digital TV Research的数据显示,2026年全球OTT行业收入将达到2100亿美元。

在美国,整个OTT产业链的多节点均有龙头企业,包括以奈飞、Youtube等互联网系和HBO、Fox等传统系为代表的内容制作商,以Roku他们制作精品优质的影视内容,然后通过自建或者第三方合作的内容集成与服务平台,通过电信网络运营商所提供的高速公共互联网对接到终端进行传播。

截至2022年Q1,Roku播放器占美国流媒体终端市场的49%左右,在美国市场中,包括TCL、夏普、飞利浦在内的有38%使用的是Roku的操作系统。

从硬件上来看,以美国OTT行业的领先者Roku为例。Roku是从夹缝中起家的,最早的Roku瞄准的是非智能电视用户,让他们只需要花少量的钱就能体验智能电视的功能。

而这个领域互联网巨头不会做,因为不是他们的市场;电视厂商更不会做,开发一套系统的成本太高了;轻资产的流媒体更不会做硬件。

亚马逊后续推出了Fire TV,苹果也推出了Apple TV,两家底气十足的企业,为何还是竞争不过Roku呢?

主要是苹果和亚马逊并不专注手机业务,相当于外行人员。

其次,Roku是一个完全中立的平台,能够在不同流媒体频道之间切换,而苹果、亚马逊自然会优先自己的内容平台。再者,Roku是围绕广告商的需求打造,而亚马逊、苹果都有自己的一套广告投放体系。

而中国的机顶盒产业则是在运营商定制的摇篮里长大的,在早期智能电视还未普及的时间里,机顶盒一直被认为是低技术门槛,低附加值,靠量取胜的产业。主要原因在于芯片是直接进口的,方案是找的第三方,需求是定制的。

国内厂商重视程度不够,自然导致研发程度过低,从而引起一系列蝴蝶效应,例如没有核心竞争力,市场普及、占有度也较低,从而使得大屏“失落”了好几年,长视频内容质量降低,从而将短视频为发展重心。

不过,就现在而言,大屏也推出了众多业务,如短视频、云游戏、投屏、智慧家庭,OTT直播,都得到进一步发展和普及。以投屏为例,共享屏、扩展屏、投屏主机、投屏电视等个性化产品越来越多。

就现在而言,国内OTT应用堪称一应俱全,为什么还是没什么起色呢?

说到底功能只是补充,优质内容才是关键。在存量时代里,能吸引受众的只有内容。

据Digital TV Research预测,2027年全球OTT影视节目收入将达到1670亿美元,在电视流媒体化趋势下,美国流媒体订阅用户规模将继续增长,到2027年订阅量将达到4.56亿。

“即使是奈飞,也不可能永远拒绝广告”,但是,在优质内容跟不上的情况下,贴片广告、超前点映很难完全发挥他的效益。从上文所提及的广告填充率来看,这说明广告主也对OTT的内容不具有信心,因此集中投放在开机广告。

像奈飞自制的《纸牌屋》《鱿鱼游戏》《爱,死亡和机器人》等大量独家优质内容,具备极强的内容竞争优势。熟悉奈飞公司战略的人士表示,去年该公司制作了500多个原创节目。截至三季度,奈飞流媒体付费用户总数2.2309亿。

以迪士尼为例,迪士尼的IP几乎都是经典系列,迪士尼、皮克斯、漫威、福克斯系列,这些IP家庭知名度达到95%,全球粉丝基数超过10亿人。由此可见,独家内容和IP的重要性。

从Netflix和Roku的成功经验来看,上游的内容决定核心竞争力,中游的集成平台能整合多方资源,而下游的硬件市场竞争激烈,所以OTT行业中上游的内容生产商和集成商,将是整个OTT发展中收益最高。

3.能否角逐千亿市场?

疫情前国外的OTT市场就已进入成熟阶段,而国内的OTT行业发展长,且有疫情加成的因素下,不过百亿规模,不禁引人思考,中国OTT行业能否角逐千亿市场,从百亿蜕变成千亿?

中国OTT最大的问题就是吸引力不够,无法留住用户,活跃时间不足,也就是说国内OTT的内容方不具备吸引力,所以如何将流量转换成“留量”,为OTT的商业价值增量,是当前中国OTT行业发展的重中之重。

一方面,要把优质内容做成现象级产品,吸引更多付费用户,或者引进优质影视资源。此前,小米就在电视互联网业务成立了内容中心,并创建大屏行业首个独立内容厂牌,着重孵化优质影视综IP。不过反响平平,后续在市场也没有掀起太大水花。

究其原因,很大部分在于大部分用户都是先买硬件,然后再考虑内容的问题,微弱的独占优势并足以具备某一个OTT厂商的优势。且目前大部分厂商都与“爱优腾芒”的其中一两方合作,出于电视机的更换频率等因素考量,用户中途下车改换别的品牌微乎其微。

从中国整体发展趋势来看,OTT市场要走入千亿市场,任重而道远。

一方面是盗版一直是流媒体平台面临的一大难题,尤其是对于国内市场而言,用户版权意识薄弱,更倾向于低价,甚至免费获取高质量内容。曾经的东南亚流媒体巨头HOOD,就因亚太地区用户付费意愿并不高,未能实现预期增长,以至于无法支撑运营费用,申请破产清算。

另一方面,各平台的订阅已经让用户不堪重负,流媒体平台就有爱腾优芒等平台,更别说单独的音乐产品、办公产品了。

像Netflix这样的全球领先的流媒体平台,固然有吸引力,但Netflix出品的内容制作成本也居高不下,据悉Netflix出品的《王冠》制作成本高达1.3亿美元。

除吸引高净值人群,打造优质流量池外,广告主对媒体价值而认可才能进一步扩大规模。

从媒介价值上来看,像小米当前的OTT的数据解决方案,并不完全有效。

与移动端手机类的产品,能够定位到一机一人不同,智能电视的“一对多”更多的是伪概念而言,这一点从上文中广告的填充率就能看出。

所以提升媒介价值,保证媒介中的核心竞争力是十分有必要的,也就是要让广告主满意。

广告主在意的无非是投放效果。好比抖音、快手等短视频平台受到广告主青睐的原因:除去平台自身的流量和影响力以外,背后的营销平台,像巨量引擎,金牛等营销平台,能够做好投前的目标受众画像,投中实时检测效果,投后转换效果,都有数据说话,使广告主清楚钱都花到哪儿了,效果如何。

而小米所推出的数据全链路解决方案并未成熟,比如某广告主投放的产品,用户用手机完成购买,OTT的数据检测系统统计并不有效,像阿里旗下瓴羊推出过类似的营销平台,其投前能够通过用户购物习惯、消费水平能力等,圈选定点人群,并在投后能通过手机追踪。

此外,国内的牌照制度及没有明确的分级制度,使得国内优质内容无法流入国内。监管制度严格加上没有压力,内容生产方自然也就“摆烂”起来了。

OTT始终不缺流量,而需要把“流量”运作起来,提高广告上刊率,才能赚钱创造更加优秀的内容,提高日活,形成良性的商业模式。

评论