文|市值榜 鸿锦

编辑|贾乐乐

又到年末,打工人为冲业绩焦头烂额,企业也一样,甚至更早。

早在11月10日,蔚来就透露,2022年最后三个月,公司要卖4.3万辆至4.8万辆车,环比提升36.05%至51.87%。这个增速,比公司近两年单季最大环比增速还高10-25个百分点。

蔚来极力看多四季度销量,也间接表明其完成15万辆年销售目标的可能性不大:即使四季度达到4.8万的最大交付量,距离目标有近2万辆的差距。

而根据最新披露的数据,四季度要达到4.8万辆,蔚来12月份需要交付23763辆。此前三季报业绩会上,蔚来创始人李斌预计12月可以完成2万辆的生产目标。

按照12月交付2万辆来算,蔚来全年将销售126671辆,KPI完成率为84.4%。

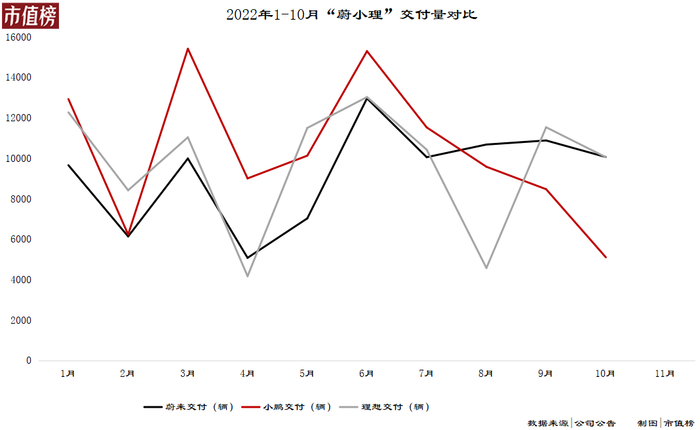

蔚来的目标是最保守的,完成率也是最高的。小鹏和理想分别定下了25万辆和20万辆的销售目标。前11个月,蔚小理的完成率分别为71.1%、43.8%和56%。按照目前的单月环比增速,小鹏、理想完成目标无望。

市场有声音认为新势力完不成KPI,是因为受疫情影响导致供应链不稳,比如蔚来多次被曝工厂停产;理想L9、L8部分车型因核心零配件供应延迟,无奈延期交付;小鹏汽车创始人何小鹏上半年也曾公开表达停产对行业及领导企业的负面影响。

另一种说法是车企处于新老车型交替期,产能爬坡影响了交付量,比如小鹏G7。

这两种说法都有道理,可仔细想想,如果供应链和产能爬坡可以解释“蔚小理”今年销量“失速”,似乎又间接证明了“蔚小理”客观存在的部分问题:

1、供应链不稳定似乎仅限于“蔚小理”们

2、“产能爬坡”导致减产牵扯的经营问题

3、“蔚小理”是否需要遵循汽车行业规则?

01 传统车厂全面放量,新玩家强势搅局

从行业来看,无论是供应链问题,还是产能不够,都没有阻碍整个新能源汽车产销增长、渗透率提升的趋势。

据中汽协数据,今年前10个月,新能源汽车产销分别完成548.5万辆和528万辆,均同比增长1.1倍。同期,蔚小理的交付量增速分别为32%、56%、54%。

若以全年销售完成率计,截至今年10月份,“蔚小理”集体消失,代表“造车新势力”的,是晚于“蔚小理”造车的哪吒和零跑,以及借助华为赋能,成功转型的赛力斯。

其中赛力斯提前两个月完成全年销售指标,哪吒、零跑也完成全年销售指标的8成。

传统车厂中,比亚迪、广汽、长安等经过过去几年的积淀,在新能源方面迎来全面放量。如,今年11月,比亚迪新能源乘用车销售23.04万辆,10月,排名第二的位特斯拉在中国销售7.17万辆,比亚迪销量是其3倍。

而“蔚小理”前11个月交付量同比增速分别为31.79%、33.24%、46.61%,11月交付量同比增速分别为30.34%、-62.78%、11.49%,且整体销量均明显低于比亚迪、广汽、长安和赛力斯,勉强和哪吒、零跑等打平。

对比“蔚小理”、比亚迪、零跑、哪吒等企业前10个月销量不难发现,4月份导致“蔚小理”交付量下降的“供应链不稳定”因素,并未影响比亚迪、零跑、哪吒等企业。

究其原因,后三家企业均有自建生产厂,而且均致力于实现软硬件全栈自研目标:

比亚迪已经实现该目标,并于此前下线第300万台新能源车;

零跑上市前就已推出自研AI芯片;

哪吒则在7月31日推出的“哪吒S”上,使用了自研的“天工电池”,并于11月发布了浩智系列技术品牌,叠加此前发布的山海智能平台,哪吒自研水平进一步提升。而且公司还成立了哪吒合智(上海)供应链管理有限公司,着力提升供应链整合能力。

反观“蔚小理”自研进展,东吴证券在一篇研报中指出:

三家公司目前在芯片方面均采用英伟达解决方案,座舱普遍采用高通芯片;传感器方面毫米波雷达、制动等零部件部分主要使用博世的产品;电池方面均与宁德时代合作。操作系统及相关软件算法等则以自研为主。

核心零部件高度依赖外企出口,就存在被卡脖子的可能。

比如今年下半年,英伟达出于合规考虑,停止向我国出口A100和H100芯片,而这两款芯片早已广泛应用于人工智能、云端运算、智能汽车领域。

使用该产品的企业需要面对没有直接替代品的困境,或者退而求其次,使用英伟达的“降级”产品,相应地,算力也会降低。

头豹研究数据显示,小鹏作为三家公司中“三电系统”自研储备最好的公司,也仅在P7上运用了自家的传动结构、电机和整车控制器,以及合作开发的电芯。自主设计生产的电池组应用于G3。BMS、逆变器、电机控制器等均未应用。

从自研储备角度出发,在“蔚小理”全栈自研取得突破性进展之前,供应链不稳定因素将长期伴随。

02 “产能爬坡”的潜台词是什么?

影响“蔚小理”交付稳定性的第二个因素,是“产能爬坡”。

通常情况下,汽车行业“产能爬坡”拉低销量的情况,多出现在原始产能不足的企业初创时期,“蔚小理”早已度过了这一时间段,因新品处于“产能爬坡”阶段导致整体销量下降更令人难以理解。

原来的车型就立刻卖不动了,正常吗?

比亚迪4月7日的新车发布会上就推出5款新车,分别为比亚迪秦PLUS EV、秦宋PLUS EV、唐EV和e2,其中比亚迪秦PLUS EV、宋PLUS EV为全新车型,随后又在8月上市比亚迪海豚,多款新车连续发布,并未导致公司单月销量大幅波动。

新势力之一的哪吒,在8月份发布“哪吒S”后,也未出现因新车“产能爬坡”影响交付的情况,反而推动公司单月交付量稳步提升。

显然,新车型影响旧车型的销量,并不是必然的。

而小鹏和理想都出现了这样的问题。

在小鹏11月份交付的5811辆电动车中,新款车型G9交付1546辆,同比翻倍;老款车型累计销售4265辆,未见明显拐头向上趋势。

理想自6月份上市“理想L9”之后,单月销量至8月份断崖式下跌。这和当时的新品发布策略有一定的关系,当时理想创始人李想在微博上称:“等L8的现阶段就别买ONE了”,劝退了部分消费者,叠加新车的爬产,出现了销量的滑铁卢。

随着蔚小理都走上车型矩阵的路,新品爬产就影响总销量的问题必须解决。

如何解决?我们从供需两方面来看。

第一,供给方面,总产能要够,车企产线适配度也要足。

“柔性生产线”是指一条生产线,可以生产不同款式的产品,2017年的大众佛山工厂柔性产线,就可以实现一条产线制造6款车型。

现如今,停产燃油车的比亚迪已经装备可满足纯电汽车、混动汽车以及传统燃油汽车共线生产的高柔性化生产线,这也是公司新能源车“从200万辆到300万辆”仅用时半年的重要推手之一。

想当初,“蔚小理”们凭一个造车想法入行,如今8年过去了,三家没有造车经验的门外汉业已成为行业老兵,都已具备柔性产线这一车企降本增效的利器,因产线适配性不足导致减产的可能性不大,未来也不应当成为掣肘因素。

我们在《理想为什么急了》一文中,分析出,理想急切地降价销售理想ONE,并且预备停产,很大程度上是因为要把产能让给L8和L9,更大的原因是总产能不足。

第二,从销售侧来看,产品要符合市场需求。

根据中汽协数据,2022年轿车、SUV销量前10款车型中,“蔚小理”三家企业在售车型无一上榜。

只有符合用户需求的产品,才有打造爆款的可能性,而爆款产品,是车企迅速实现规模效应,从而达到盈亏平衡的正途。

03 实现盈亏平衡,先要达到规模效应

那么,什么样的车型是符合市场需求的?

根据乘联会统计数据,售价超5万元的新能源车中,消费者比较喜欢售价在15-40万内的车型,最喜欢售价在15-30万元的新能源车。超过40万,85%消费者的更钟情于燃油车。

“蔚小理”三家企业中,仅有小鹏一家实现15-40万元车型全覆盖,30-40万元区间内,理想在售车型占比为75%,蔚来约为50%。

为填补这个价格缺口,蔚来今年10月推出全新子品牌阿尔卑斯(ALPS),售价20-30万,但主要定位欧洲市场,此前市场传出将推“喜马拉雅”品牌,面向国内入门市场的消息,被蔚来辟谣。

蔚来对阿尔卑斯的预期是,希望蔚来之后在海外市场的销量四分天下有其一。由此可见这是蔚来的“走量款”车型。

近期销量下降明显的小鹏在三季报电话会上也表示,将会听取消费者意见,简化产品配置选择。此前“小鹏G9”在9月份上市两天后,就“秒改”配置,只是销量依旧不尽如人意。

最后一家理想,早在今年一季报电话会上就表达过覆盖20-30万元市场区间的亿元,并表示每10万元区间推出一款爆款产品,其中增程式以SUV为主,轿车则以纯电为主。

当后浪袭来,蔚小理纷纷增加车型的布局扩大覆盖人群,以应对竞争。

“竞争战略之父”迈克尔·波特提出,商业竞争的真正意义在于最大化地攫取利润,而不是打败竞争对手或者从对手那里抢生意。

“蔚小理”三家企业中,最先提出盈亏平衡目标的是销量较为稳定的蔚来。在三季报电话会上,蔚来提出要在2024年实现全年盈利。

从利润的角度而言,一方面,车型越多,在实现规模效应的过程中,对于柔性生产线的要求也就越高,另一方面,到目前为止,即使柔性生产线适配度足够高,想实现盈亏平衡,蔚小理也还有很长的距离。

从汽车行业既往发展规律来看,年产20万,是规模效应能较好发挥的重要节点;财通证券的研报大致估算出特斯拉的盈亏平衡点为单季度9万辆。

不管是哪个标准,蔚小理都需要销量有大幅的提升。

未来,伴随新能源车各项补贴陆续退出,留给蔚小理的活动空间将越来越小,伴随着其他品牌的成熟、销售放量,以及蔚理步入不那么“高端”的大众市场,市场竞争也将越来越激烈。

04 结语

蔚小理始终没有实现盈利,却在上市前就拿到一轮又一轮的巨额融资,在上市后得到资金的追捧和高估值,很大程度上是因为市场将对汽车行业发展的看多情绪投射到三者身上。

在电动化、智能化的大趋势之下,蔚小理较早量产,奠定了先发优势,广阔的市场空间带来的高成长性夯实了估值逻辑。

如今,资本市场上的新能源玩家不再稀缺,蔚小理的成长性不再出众,要么补齐盈利的短板,要么满足市场对高成长性的期待,蔚小理当前的处境或许仅次于从0到1时的艰难。

评论