文|深眸财经 程悠悠

近期的市场调整中,银行股纷纷破净,屡创阶段新低。疫情余温带来的风险还未出清,影响了投资者对银行的估值判断。

但如果仔细梳理银行披露的三季报就会发现,尽管房地产行业风险尚未完全消除,但已边际递减,上市股份行9月底的不良率整体上环比保持稳定。

除此之外,财报也披露出一个信息,消费金融正在被整个行业提到更高的维度,不仅是银行改善业绩的关键领域,在政策层面,“十四五”也明确规划,稳妥发展金融科技,加快金融机构数字化转型。

然而,伴随着互联网消费飞速发展的消费金融,在高歌猛进了近十年后,事实上已经进入了成熟期。

疫情持续带来的居民消费意愿下降,也让消费金融行业承压。央行金融统计数据显示,2022年上半年尽管消费贷款增加6468亿元,但较上年同期少增2.13万亿元。

如何在不确定性加剧叠加行业成熟期之下,“深耕细作”、增量扩面,成为了整个行业必答之难题。

01 量增价降,利润空间缩小

美国经济学家莫迪·利安尼的生命周期消费理论,首次提出了消费信贷,其核心思想是,消费者会根据自己的财富和一生的收入情况,平滑其生命周期内的消费以使得总效用最大化。

也就是说,在预期收入将会持续提升时,通过消费信贷融资用“未来的钱”买下“现在的物品”,获得即时满足感和幸福感。

这一理论是分析消费者行为的理论基础,也是消费金融在中国飞速发展的理论基础。消费金融兼具金融、消费和互联网行业特点,随着居民消费收入提升、电商网购发展, 据艾瑞咨询数据,居民狭义消费信贷余额从2014年的4.2万亿上升到2020年末的15.9万亿。

近年来,互联网红利见顶,疫情叠加外部风险,居民消费意愿降低,对于整个消费金融行业来说,已经进入竞争红海,整个消费金融市场呈现出明显的利润空间缩小的趋势。

到今年8月,国有大行、股份制银行以及区域性银行的消费信贷业务利率均已进入“3”周期,据上海证券报报道,工商银行个人信用消费贷款利率最低可至3.75%,已接近1年期贷款市场报价利率(LPR);交通银行利率最低可至3.85%,新客户还可以打折;兴业银行、浦发银行1年期消费贷最低为3.85%。

拉长到整个行业视角,监管层面要求行业清退高风险客户,降低整体年化利率。据麦肯锡统计,行业整体年化利率区间呈下降趋势。按APR计,利率18%以下的信贷余额占比从2019年底的67%升至2021年的77%,利率24%以上的则从3.7%降至1.9%。

在此大背景之下,银行以价换量,加强竞争的逻辑就不难理解了。招商证券首席银行分析师廖志明说,目前来看,银行消费贷通过适度“降价”的方式扩量,其实是一个非常合理、符合逻辑的竞争策略。

然而仅通过降低利率,无法形成长久的竞争力,对于银行和消金公司来说,要想在成熟市场中获益,需要更精细化的运营

02 2C到2B,寻找新增量

在消费金融的战略意义中,有明确提到一点就是:振兴小微企业,助力产业结构调整。站在银行的角度,从个人消费贷到个人经营贷,也是行业积极探索、找到增量的新方向。

在向小微企业提供经营贷方面,拥有区域优势的江苏省内的农商行步伐相对更快。

以常熟银行为例,2021年常熟银行个人消费贷款余额为168.8亿元,同比增长21.1%,个人经营贷款余额为648.7亿元,同比增长33.5%。无论从绝对值还是增长值来看,个人经营贷成为了常熟银行的主要发力方向。

此外,江苏省内的张家港行也表现出类似的业绩模式,2021年张家港行个人消费贷款余额52.2亿元,个人经营贷款余额为246.5亿元。

探索个人经营贷款对于银行来说是有积极意义的。

个人消费贷的导向是以风险来锚定的,对于高风险客户给予更高的利率贷款,在消费者画像上也形成了固定模式,比如周期性消费大额物品的知性女性、追求最新潮流消费的年轻潮人、三四线城市去一线城市打工的蓝领工人等,形成重点聚焦的客群画像。

固定客群一方面让竞争加大,各家都知道这是一个香饽饽,另一方面仍然承受着不小的风险,因为这部分客群除了收入稳定的职场人外,其他人群很难真正做到“平滑收入”,而是单纯地“提前消费”了。

探索个人经营贷是从消费的层面跳到经营的层面,属性上发生了改变,也意味着赛道上的转换。

个人经营贷融资需求广阔,且未来增长空间足够大。

据麦肯锡数据,中国供应链金融资产总量已从2017年的约12万亿元增至2021年的15.4万亿元,预计2023年将达到18.7万亿元,整体增速近8%左右。而目前供应链金融体量仅占社会总融资的5%。

正如小微企业是中国整个社会的毛细血管,为毛细血管提供充足供血,整个国内国外双循环才能真正跑起来。站在更高层面来看,探索个人经营贷的积极意义也更深、更广。

这种转变对银行的风控和科技能力要求更高。除了要对企业主的个人信用元素纳入考量之外,还得充分考虑客户所经营的生意情况,以及对业务经营特征、用款周期等因素的综合考虑,这些离不开数据的支持,背后比拼的则是科技的投入。

03 科技加持,精耕细作

任何行业的比拼,从短期来看是行业内业务量的比拼,从长远来看,则是科技能力的比拼。对于银行零售信贷业务来说,科技加持是一个绕不过去的点。

无论是监管要求还是复杂的竞争生态,对信贷核心决策的高效和可控要求越来越高。如何提高参考校准精度,如何提高联合风控力度,如何输出精准模型,在场景获客和数字营销上更胜一筹,都是竞争中的胜负手,也是企业降本增效的关键手。

这也是消金行业中,银行持续受到科技金融公司冲击的源头。科技金融公司凭借着更精准的数据画像、更有力的获客渠道、更能满足Z世代动态多变的需求,对银行传统零售信贷业务形成冲击。

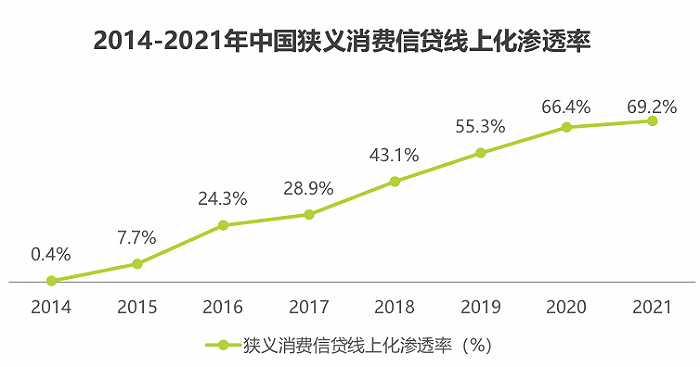

从艾瑞咨询统计的消费信贷线上化渗透率数据来看,科技金融公司的力量不容小觑。

从估值角度来看,也体现这一特点。在全球范围内,银行的估值区间相对较低,提供科技服务的金融科技公司更受资本市场认可。

回到具体业务,要做好2B业务,银企信息不对称往往是难点。站在金融端,其面对的客群不少都是信用白户,缺乏足够的征信信息,导致银行难以对客户构建精准的风险画像,因而不敢贷,也不愿贷。

对此,中国银行首席科学家郭为民曾指出,银行要想实现真正的客群下沉,需要充分利用数据,让技术产生推动力,让数据产生价值,才能让风险可控,真正降低成本。

投入科技力量已经成为银行业的共识。

在商业银行金融科技投入方面,2022年上半年,银行金融科技投入继续增长,例如招商银行金融科技投入53.60亿元,同比增长6.03%,占营收比为3.26%;平安银行金融科技资本性支出及费用投入同比增长15.9%;光大银行2022上半年科技投入21.38亿元,同比增加4.34亿元,增长25.47%;南京银行上半年启动各类科技项目600个,立项金额7.9亿元,占全年科技投入预算55%。

在科技人才数量上,2022年上半年,建设银行宣布与多家高校共建人才项目,旨在培养更多的金融科技人才;同样工商银行也提到了通过多种人才项目打造金融科技专业人才队伍。

经济发达区域的城商行在金融科技的投入上力度也很大。例如上海银行在2022年半年报中提到了该行自主研发并正式推出“瑶光”分布式应用开发平台;南京银行2022年上半年围绕云化、线上化、智能化,全面推动金融基础设施与能力体系等,经济欠发达区域的中小银行金融科技发展相对落后。

此外,不少银行也成立了金融科技子公司,发展金融科技。比如6家大型国有银行中,除邮政储蓄银行外的5家,均成立了金融科技子公司。12家全国性股份制银行中,有7家成立金融科技子公司。此外,城商行和农商行分别有4家和3家成立了金融科技子公司。

04 结语

消费金融肩负着推动共同富裕、拉动消费、振兴小微、践行绿色金融等多重社会责任,在内外承压下,扩大业绩边界,深入探索的潜在机遇,增加科技力量,从根本上夯实自身实力正变得越来越重要。

在服务实体经济的指挥棒下,金融行业需要更快转身。

评论