文|洞察IPO 苏杭

当市场的视线都聚焦于新能源汽车的“爱恨纠葛”时,又有电动两轮车要悄悄上市了。

近日,绿源集团控股(开曼)有限公司(以下简称“绿源集团”)向港交所递交了主板上市招股书,独家保荐人为中信建投国际。

作为国内最早一批进入电动两轮车行业的公司之一,却在发展中逐步落于人后,而押注共享赛道不成,大举扩产又致资不抵债,绿源集团亟待上市补血。

成立时间较早,毛利率、净利率较低

2022年世界杯期间,凭借着亚太区赞助商的身份,雅迪电动车频频出现在市场的话题中心。

就在雅迪风光无限之时,作为电动两轮车“元老级”制造商的绿源集团,经营状况却说不上有多好。

1996年,倪捷在担任总经理的金信科技风险投资公司成立电动车项目小组,聘请妻子胡继红担任项目组技术负责人,3个月后,项目组成功制造出了第一辆电动车。

1997年,“绿源”商标注册,第—代电动车成功上市销售。

此后,千鹤、大陆鸽、雅迪等品牌陆续成立。经历了本世纪初各地的“禁摩令”以及2003年的“非典”,个人出行工具的需求上升,中国的电动两轮车市场开始快速发展。

2019年、2020年、2021年及2022年1-6月(以下简称“报告期内”),绿源集团分别实现营业收入24.94亿元、23.78亿元、34.18亿元及19.98亿元。

同期,其净利润分别为6973.9万元、4028.1万元、5926万元及5180.4万元,净利率分别仅为2.8%、1.7%、1.7%及2.6%。

按照2021年总销量19.48万辆计算,相当于绿源集团每卖出一辆电动车,利润仅30元,可以说十分微薄。

同期,雅迪控股、新日股份、爱玛科技的平均净利率分别为3.88%、3.91%、3.21%及5.71%,几乎为绿源集团的两倍。

数据来源:Wind、招股书;制表:洞察IPO

净利率低的原因主要是毛利率较低。

虽然毛利率低是电动两轮车的行业通病,但绿源集团的毛利率相较于同行业其他公司更低,且逐年降低,报告期内分别仅为13.7%、12%、11.3%及9.9%。

毛利率低不外乎两个原因,成本高或是售价低。

一方面,由于销量较低,向上游的议价能力不敌可比公司。

另一方面,品牌知名度不及行业头部品牌及新兴品牌,加上竞争对手们布局高端市场,相比之下向下游的溢价能力也较弱,比如,2021年,绿源集团电动自行车平均售价为1168元,而雅迪控股同期则达到了1265元。

押注共享赛道“翻车”,大幅扩产致资不抵债

2017年,摩拜单车、ofo等彼时的巨头开始布局共享电动车,共享单车的战火逐渐蔓延至共享电单车市场。

2019年,《新国标》发布,大量不合规的电动车被淘汰,合规的共享电动车需求上升。

2020年初,美团与富士达、新日股份签订了100万辆的订单,企图再玩一次规模战术,哈啰、青桔等也不甘落后。

绿源集团也加入了这场战争,与哈啰单车、青桔单车签订供应协议。

2020年,绿源集团来自企业及机构客户的收入由前一年的2543.4万元增长至5.54亿元,2021年为4.21亿元。

图片来源:绿源集团招股书

2020年及2021年,两家共享出行服务提供商成为绿源集团的第一、第二大客户,合计分别贡献了5.46亿元及4.06亿元。

或许是对这两笔合作充满了期望,绿源集团甚至不惜影响了自己线下经销渠道的基本盘。

2020年,绿源集团来自线下渠道的销售收入由前一年的23.39亿元减少至16.65亿元。

当期终止的经销商数量为359家,同比增加11.84%,当期新增加的经销商数量却仅有251家,同比减少23.94%,经销商数量净减少108家。

图片来源:绿源集团招股书

而同期,2020年爱玛科技新增经销商301家,经销商数量净增加167家,基本可以排除疫情导致经销网络开拓不利的原因,也使得本以具有一定规模的线下销售渠道更加萎靡,让竞争品牌得以抓住更多赶超机会。

截至2022年6月30日,绿源集团的经销商数量为1086个,终端门店数量超过9200个。

而同期,新日股份拥有国内经销商约1600家,经销网点约13000个。

更不必说截止2021年底,爱玛科技经销商数量超过2000家,终端门店数量超过2万个;雅迪控股经销商3353家,销售点超过28000个。

不过,被寄予厚望的共享电动车没有能保持增长,2022年1-6月,绿源集团来自企业及机构客户的收入仅剩3117.4万元,同比减少88.59%,两名共享出行服务提供商也掉出绿源集团前五大客户之列。

2021年,发现抓住共享行业客户这条捷径靠不住的绿源集团又走向了另一条极端,举债扩产。

为满足建设广西工厂及扩建浙江工厂的财务需求,绿源集团大笔举债。截至2022年9月30日,绿源集团已获得的银行贷款、银行承兑汇票及信用证的银行授信共14.23亿元,其中9.12亿元已使用。

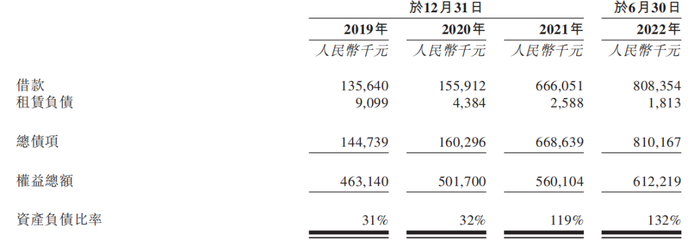

报告期内,绿源集团的借款分别为1.36亿元、1.56亿元、6.66亿元及8.08亿元,资产负债率从31%、32%快速上升至119%及132%,名义上已经资不抵债。

图片来源:绿源集团招股书

不过,虽然大手笔扩产,但绿源集团的销量增长却逐步停滞,2021年销量为194.83万辆,同比增幅尚且达到32.32%,到了2022年1-6月销量仅99.34万辆,同比减少0.5%。

国内高速速增长期已过,海外市场竞争加剧

事实上,绿源集团能做出押注共享赛道、大笔举债扩张这种决定也不难理解,它太渴望增长了。

由于门槛较低,国内的电动两轮车市场经历过一段鱼龙混杂的时期,随着监管趋严以及消费者的安全意识品牌意识逐渐上升,尤其是2019年新国标的出台,推动行业经历了一轮出清。

在最高峰时,国内有约2000家电动两轮车制造商,到了2021年,符合新国标的要求,并有资格制造电动摩托车及电动轻便摩托车的厂商下降至约100家,且市场份额进一步集中于头部厂商。

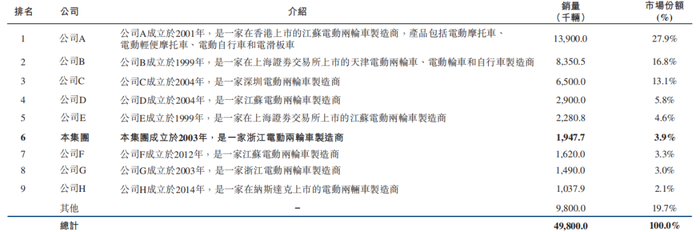

根据弗若斯特沙利文的资料,其中前9大厂商共占据80.3%的市场份额,以2021年的电动两轮车销量计,绿源集团只能排名第六。

图片来源:绿源集团招股书

虽然看起来排名靠前,但2021年,绿源集团销量仅为194.77万辆,仅约为第一名雅迪控股的七分之一,与第七、第八名的销量162万辆、149万辆却相差无几。

年限上算得上行业的“老大哥”,但几十年来,绿源集团却多次错失良机。

2006年,新日股份在人民大会堂新闻厅宣布成龙成为代言人,成功打开品牌国民度;2009年,爱玛科技开出两年3000万元的天价代言费签下周杰伦,在年轻人中风靡一时。

但早在2004年就签约刚刚在雅典奥运会夺冠的田亮作为代言人的绿源集团却一直声名不显。

2019年,电动车新国标开始实施,市场迎来换新潮,但上文提过,绿源集团并没有抓紧机会增加门店数量,拓张销售网络,作为先入行者的优势也没有保持住,市场地位被一个个竞品赶超。

如今,国内各地新国标过渡阶段基本结束,行业快速增长期接近尾声。

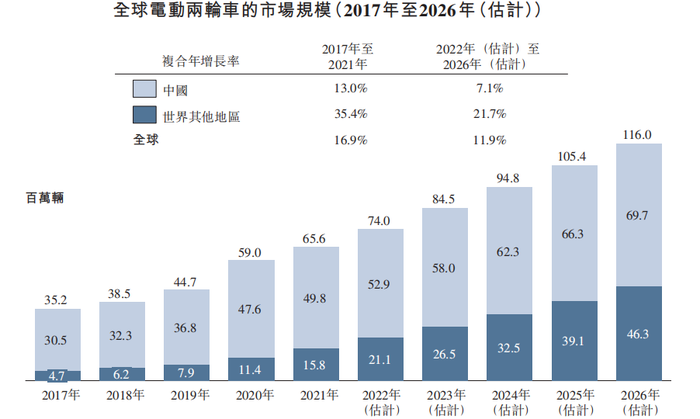

根据弗若斯特沙利文的资料,中国电动两轮车的总销量由2017年的3050万辆增长至2021年的4980万辆,复合年增长率为13.0%,2022年至2026年,预计复合年增长率将降至7.1%。

与此同时,海外市场则将持续一段时间的增长期,2022年至2026年预计复合年增长率将达到21.7%。

图片来源:绿源集团招股书

因此,电动两轮车品牌纷纷准备出海淘金。

雅迪控股连续赞助两届世界杯,在全球观众面前“刷脸”,越南工程年产量达20万台/年,截至2021年底产品出口海外88个国家;爱玛科技在欧洲和北美布局旗舰店,2021年境外市场收入1.72亿元;小牛电动2021年中国大陆以外地区收入5.45亿元,占比达14.72%,截至2022年一季度已通过43家经销商覆盖到了51个国家和地区。

群狼环伺之下,虽然绿源集团在招股书中表示接下来的业务规划包括稳步拓展国际市场。

但不得不说,绿源集团又慢了一步。报告期内,其海外经销商收入分别为5861.1万元、3949.3万元、6325.2万元、7826.4万元,占收入的比例分别仅为2.4%、1.7%、1.9%、4.0%。

评论