文|星船知造 王哈维

编辑|严小方

印度,斯里城(Sri City)。这座位于发达的安德拉邦和泰米尔纳德邦交界处的综合性园区有一道印度少见的风景线——每天上万名身穿印度传统服饰的女工在这里上下班。她们曾经从事的是没有一分钱报酬的家务活或务农。现在,除了薪水外还有免费早餐、宿舍和班车。

女工们在这座富士康科技集团(Foxconn Technology Group)的印度手机工厂中生产出的产品——包括小米和iPhone——被运往世界各地销售。

解放蕴含在女性群体中的劳动力,是一个国家真正下决心发展工业的必要前提。

截至今年3月底,印度国内生产总值(GDP)超过147万亿卢比,同比增幅8.7%,在世界主要经济体中增长最快。

加上近年印度连续推出的多项制造业配套激励政策无一不在表明:这个拥有更年轻人口结构的国家,正在全力发展制造业并试图转型为新的世界工厂。

星船知造选择了印度这轮制造升级中的电气化——聚焦入局印度的中国锂电企业近况。我们发现:

1、 即使在最先爆发的下游应用市场(印度两轮电动车市场),中国锂电企业近两年恐也难吃到大量红利

2、 与印度营商环境、工厂管理间的角力仍在进行

01、先爆发的市场,难吃到的红利

新德里,英迪拉·甘地机场。候机厅里身着白色亚麻衬衣的乘客,时不时抬动手腕,焦躁等待电子屏幕的登机信息。距离机场几十公里外的几所学校,操场上沉寂一片。

只有零星几个人影出现在恒河支流亚穆纳河畔——对着灰蒙蒙的湖面拍照。湖面上漂着工业废料产生的大量泡沫。

这场发生于2019年的新德里“最严重雾霾事件”,在当年11月进入“公共健康紧急状态”——

新德里当地空气中颗粒物达到全球安全限制的60倍。雾霾像在半空中覆盖了一层灰黑的隔膜,上百辆航班延误取消、学校停课、工厂停工。

按照印度政府的说法,秋收季节,附近农民露天燃烧作物秸秆,让空气变得难以呼吸。但根据印度环保组织Swechha的说法:“空气污染物来源还有燃油车——占到新德里问题的30%。”

如果把私家车替换成电动汽车,既能缓解印度目前的雾霾压力,还能推进印度的新能源汽车产业发展。印度政府必须意识到清洁能源的深远意义。

然而,新能源汽车产业中占到整车制造成本3-4成的锂电池——印度本土还不具备生产能力。必须先走过借助“外力”的第一阶段。

按照印度总理穆迪曾任职的印度智库NITI Aayog保守设想,到2025年,印度需要建设6个规模达10GWh的电池工厂,到2030年可能需要12个电池工厂。

NITI Aayog认为,从2019年-2024年,印度锂电池需求量每年复合增长率在34%。

从更长远的角度看,这是一场印度从低链到高链的新能源产业升级——先完善印度本土的两轮三轮电动车产业链、然后是电动商用车、乘用车产业链,同步也为发力储能电站的建设打下地基。

棋局的最终目的是在印度本土建立起一张上至电池企业,下达终端品牌,能完全本地及时响应的新能源配套关系网。落子的第一步,就是依靠政策布局等手段,引进中国、日韩等先进锂电企业,带来技术、产线等多方面升级。为印度本土企业赢得宝贵发展窗口期。

2020年,印度政府曾计划到2030年狂撒46亿美元(约合人民币314亿元)补贴,向全球锂电池产业链招手。希望借力改变印度锂电池产业仍处于初级阶段的状况:在全球车用电池以锂离子技术为主流的今天,印度锂电产业技术落后、大部分原材料需要从中国进口。印度本土锂电池供应链仅从事末端组装,全球投资者对于进入印度锂电产业仍有顾虑。

雾霾事件1年后的2020年8月,距离新德里40公里的哈里亚纳城,一块73万平方米的土地等来了它的中国主人——全球消费电池一哥,宁德时代(CATL)的同门师兄宁德新能源(ATL)(以下简称“ATL”)。

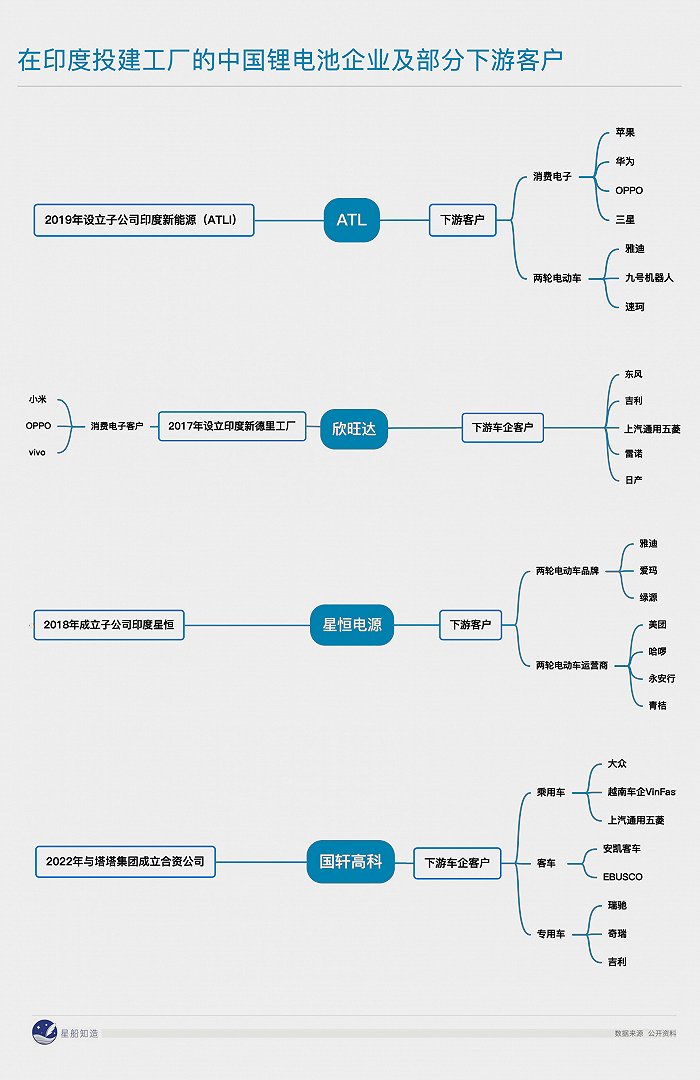

日韩巨头三星、松下、LG,欧美锂电新势力Octillion、XNRGI和Leclanche,以及如下图所示:中国锂电企业欣旺达、星恒电源、国轩高科等也都先后坐上印度新能源汽车饭局的嘉宾位。等待着电池工厂产线发动——

印度新能源市场最先爆发的下游应用将是两轮电动车——

但星船知造看来,入局印度的锂电企业仍将在这片金矿附近徘徊,快速掘金的可能性很小。

印度汽车制造商协会数据显示,印度在2022财年(2021年4月-2022年3月)一共卖出了1751万辆车,看上去像开了外挂——2021年度,美国全年汽车销量也只有1508万辆(数据来源marklines)。能打败这一魔法的,只有年售2627.5万辆汽车的中国(数据来源:中国汽车工业协会)。

细究印度能成“全球第二大汽车市场”,实际是能力不够,数字硬凑。印度的汽车销量数据把26万辆三轮车和1247万辆两轮车也纳入统筹,后两者占总销量的72%。

印度发展新能源汽车产业,率先起步的将是制造技术相对简单,产业链路更短的电动两轮车。

从用户习惯上看,两轮车是印度人民目前主要的出行代步工具之一。

一个冷知识,在大多数印度城市出行,骑两轮车出行不见得会比汽车慢。除了像新德里、孟买等大都市,大部分印度的道路主要为两轮车修建,汽车出行更易拥堵。

除此之外,根据Average Salary Survey数据,2021年印度人均年收入为18.2万卢比(约1.5万元人民币)。买一辆售价13万卢比的电动两轮车要不吃不喝大半年时间,买一辆售价124.9万卢比的塔塔电动汽车则需要7年左右。

大部分印度用户属于价格敏感消费者,更亲民的电动两轮车仍将是很长一段时间内印度主流的出行选择。

从市场潜力看,按照Marketline数据,目前印度只有12%人口拥有两轮车,电动两轮车的渗透率只有1%。

印度政府计划,到2025年,电动踏板车和摩托车市场实现90%电动化。

正是在这样可预见的市场诱惑和真金白银的政策激励下,锂电企业蜂拥至印度建厂。

早在2018年,电动两轮车领域连续4年全球出货量第一的隐形冠军企业星恒电源就在印度成立子公司,未透露具体产能。

ATL决定在印度购地建厂,多少也有着相似的意味——

锂电池有三个市场:消费锂电、动力锂电和储能锂电,三者对应的市场容量分别为百亿级、千亿级和万亿级。在错失中国国内的大动力电池市场后,ATL正急需找到新的业务增长点。去年3月,ATL母公司TDK高层曾对外称,未来三年约一半投资将用于生产装在两轮车上的小动力电池。

中国锂电企业正忙着印度建厂,等待产能爬坡。但星船制造认为,短期内,锂电企业难以吃到两轮车的电气化红利。

首先,在庞大的印度电动两轮车市场上,锂电池并不是唯一的供能方案。一块锂电池在电动两轮车生产成本占比25%-30%。同样容量下,铅酸电池的成本较锂电池成本更低。

虽然两轮电动车从铅酸电池到锂电池的切换将是未来大势所趋。但目前绝大部分印度电动两轮车上用的仍然是铅酸电池,大大挤压锂电池在这个领域的市场空间。且未来颇长一段时间内印度两轮电动仍将是铅酸电池的天下。原因在于:

1,企业角度,印度企业仍需要利用价位更低的两轮电动车来降低本地供应链成本。

目前eBikeGo等印度本土电动车制造商都在为印度的互联网公司和食品配送公司提供两轮电动车配送货物。印度电子商务企业Bigbasket等也在使用电动摩托车进行货物配送——主要目的都是降低公司的供应链成本。

2,消费者角度,印度两轮车在未来颇长的时间期内仍将就对应价格敏感型消费者。用了铅酸电池的两轮电动车价格可以低至5万卢比,但用上了锂电池的两轮电动车售价都超过10万卢比。

如果买辆电瓶车还要缩衣节食,就更没必要选更贵的锂电池车型了。

另一方面,印度政府试图主打“印度制造”牌,然而就目前来看,印度电池企业Exide、Amara Raja等电池生产商也以铅酸电池生产为主营业务。如果印度政府以政策之手要求电动两轮车淘汰对环境污染更严重的铅酸电池,短期内难免遇到不小阻力——一没锂电池技术布局,二不具备海外企业同等竞争力,电池行业的印度制造恐怕要活不下去了。

种种因素叠加下,入局印度的中国锂电企业们仍需在金矿场大门前耐心等待。

目前看来,相比于中国锂电池企业,反倒是雅迪、爱玛、小牛这些更贴近C端的电动两轮车制造商,更适合在印度建厂,拓展新业务。

一直以来,中国电动两轮车企业主要的出海对象是欧美市场。然而,欧美市场的骑行文化决定了消费者在选择电动两轮车时,更看中品牌美誉度——即使是头部的雅迪、小牛、爱玛,依旧是生面孔。短期内这些企业在欧美市场提升品牌形象仍有不小挑战。

反倒是在印度等发展中国家,中国电动两轮车企业可以借着供应链和成本优势,可以快速打开市场。

一辆用上锂电池的雅迪电瓶车国内售价1500元左右。而一辆用铅酸电池的电瓶车在印度市场售价在7000元人民币左右。

国产电动两轮车要进入印度市场,即使算上100%的高进口关税,依旧比印度制造便宜,还用上了更环保的锂电池,可以说是对印度企业的降维打击。

或许只有当雅迪们在印度建厂了,已守候多时的中国锂电池企业才到了消化产能的关键时刻。

那么问题来了,雅迪们还没有行动——甚至可以说,为什么很多企业对到印度这片新兴市场投建产能仍然望而却步?

02、工厂管理和营商环境

哈里亚纳,印度北部城邦,ATL工厂所在地。辖区内的砖红泥土时常黏腻,混杂着牛奶、酥油和汗水的气味——形成一片片天然摔跤场。

对于初到印度的“ATL”们来说,建厂后生产、制造锂电池的故事,伴随着与印度国情、政策间的一场场角力。

先来看看印度国情。与中国在建国之初就大力发展重工业,建立国家工业体系不同的是,印度在农业-工业-服务业的传统经济结构模式中,直接跳级成农业-服务业的发展模式。

尽管印度的服务业增加值在GDP中的占比遥遥领先(比如印度著名的软件外包产业,在2020-2021财年就为印度带来1940亿美元的收入),但和所有外包业务一样,印度软件行业同样很大程度上受制于其他国家。一个国家要自立自强,必须大力发展以制造业为代表的第二产业。

世界银行相关数据显示,近10年来印度制造业增加值占GDP的比重在13%-17%左右,远远低于中国的26%-30%。

目前印度制造业产值只占GDP14%,大量劳动人口滞留在农业。

像印度政府目前主导的新能源汽车、锂电池等相对不算劳动力密集型产业,对产线员工有一定技术、教育门槛。但印度农民们不高兴了,跑到工业园区抗议——建工厂园区征用了农民的土地,农民的孩子却不一定都能到工厂干活,生活保障没有了。

由于印度工业基础薄弱——基建上,印度发电水平低,部分地区电力损耗高达50%。印度70%电力靠烧煤,今年5月,印度173家火电厂中有108家煤炭库存告急,印度超过一半城邦停电、限电。

印度每年存在12%-14%电力缺口。这让印度工厂更容易在用电高峰段焦虑产线停摆。

成本上,印度虽有人口红利,普通工人月薪在1500元人民币,差不多是越南普通工人的一半,是中国珠三角城市工人月薪的1/3左右。但印度工厂原材料需要进口,叠加铁路老化,目前部分港口还不能正常运营,进一步增加了物流成本和材料进口成本。

综合来看,劳动力成本优势变得不再突出,甚至在相对更自动化的锂电池行业,印度人口红利或难以成为吸引企业生产经营的重要要素。

印度工人目前和制造企业所需要的员工素质也仍有差距。制造业重效率。根据媒体对印度企业的访谈,印度工人相对佛系,迟到早退率高。《财经》杂志曾记录,有印度工人谎称印度每个节日都要放假,一年需要放假100天。去年,富士康印度工厂的工人们因为不愿意加班,还闹起了罢工。

依旧以富士康印度工厂为例,有媒体对富士康印度工厂里的中国高管访谈发现,厂区里技术熟练的工人并不多,上岗前需要大量培训。

出征印度,让郭台铭担忧的事情在去年还是发生了。手机装配需要用到光切割刀,理论上这台设备每分切4万千米材料后就需要打磨。印度工人创下记录,每分切1.5万千米材料,就需要打磨了。这样一来,单单一次设备运维成本,就增加了5000多元人民币。

像锂电池这样的产品,要在市场立足,关键是良品率。一旦有产品负面消息出现时,下游终端就会出现信任危机,影响订单合作。

印度工厂能否保证锂电池产品良品率和一致性,仍待考验。

即使闯过了工厂制造环节的磨合难关,仍有一把剑悬在中国锂电企业头上——印度总是喊着“脱钩”,这或将导致中国企业在印度的营商环境和信心发生变化。

今年1月,小米被印度政府以逃税为由罚了65.3亿卢比(约5.6亿元人民币)。四个月后,印度政府又故技重施,扣押了小米账户上约48亿元人民币的存款。

有业内人士担心,在当下的环境下,印度政府会以“偷税漏税”“参与情报搜集活动”等各种理由,对中资企业展开合规性调查和采取限制性措施。在印度建厂,中国企业或将面对印度的高标准立法和选择性执法。

曾有企业主向媒体反映,有些时候,执法部门宣布企业违法时,企业主甚至很难在印度法条上找到依据——法律的约束很可能来自法官的判决或竞对的反垄断申诉。

尾声

2012年,印度生产出一款廉价平板电脑Aakash。印度政府给予“具有历史里程碑意义”的评价。但这款“印度制造”是在中国设计和生产的。

从某种意义上看,印度制造业的起步,同样受益于中国产业链的覆盖。尽管中国锂电池企业进入印度在短期内尚难挥毫出业绩第二曲线,但中国企业对印度社会带来的喜人影响正在显现。

印度南部安得拉邦,棕榈树海边。上百名身着旁遮普服的印度妇女们走下大巴,穿过“我们的目标:没有事故”的海报。工位产线上流淌着来自中国的耳机、玻璃和锂电池。

这家工厂建立之前,很少有印度妇女从事制造业。

本文基于访谈及公开资料写作,不构成任何投资建议。

评论