文|市值观察

锂价的狂欢,已经持续了2年多的时间。

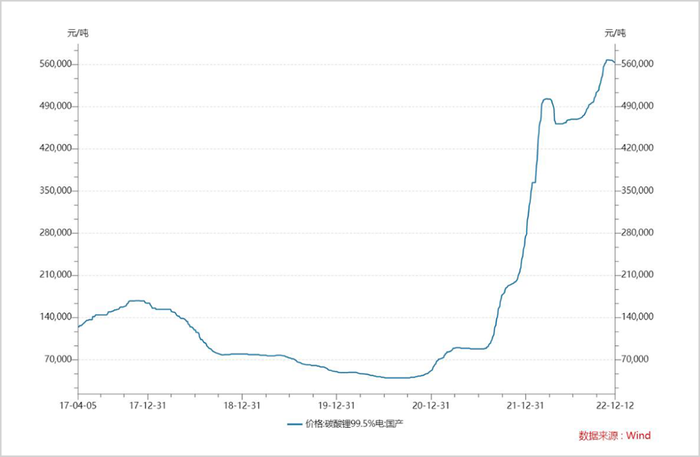

2020年6月,电池级碳酸锂价格还只有4.1万元,到今年年初已经高达28万元/吨,涨了7倍之多。

当所有人预期锂价高位见顶的时候,疯狂的锂矿还在不断撩动市场的神经。11月中旬,电池级碳酸锂价格已经突破每吨60万元,相比年初价格翻倍有余,距离2年前的低点,涨幅已接近15倍。

而12月份电池级碳酸锂价格的回落是否意味着风向调转?已经获得丰厚收益的锂企们,谁才能穿越周期的魔咒?

01 锂企的狂欢

锂价暴涨的最大受益者,自然是家里有矿的锂企。

目前,A股主营业务从事碳酸锂、氢氧化锂生产的企业大约16家,今年前三季度,仅天齐锂业、赣锋锂业、盐湖股份、天华超净、雅化集团、盛新锂能六大锂矿巨头,合计净利润超过600亿,同比增长近600%,净利润率高达60%,比贵州茅台还要高出7个百分点,可谓赚到手麻。

相比而言,六大锂企中净利润最高的是天齐锂业,前三季度净利润159亿,同比增长29倍,排名第二的是赣锋锂业,净利润147.95亿。紧随其后的盐湖股份,净利润120亿,天华超净51.5亿,盛新锂能43.5亿,雅化集团35.4亿。

与下游电池以及新能源车企相比,更能看出锂企赚钱能力之强。上游的涨价压力,对下游的盈利冲击非常之大。

今年前三季度,新能源车龙头比亚迪营收高达2676.88亿元,是天齐锂业的10倍之多,但是其净利润只有93亿,不到天齐的60%,净利润率只有3.4%,不到天齐的6%。其他公司比如国轩高科净利润只有1.5亿,利润率只有1%,欣旺达净利润只有6.88亿,利润率不到2%。

当然,锂企作为行业上游,面对的主要是议价能力较强的B端用户,很容易造成纸面财富,要反映企业造血能力和上下游话语权,正向现金流是重要指标。

以上六大锂企中,经营活动现金流净额最高的仍然是天齐锂业,达到117.35亿,其次是盐湖股份112.5亿,赣锋锂业79.6亿,天华超净64.6亿,盛新锂能19.44亿,雅化集团12.13亿。

但是从经营活动现金流净额占净利润比例来看,天华超净高达120%,超过了其他锂业巨头,一定程度上表现出较强的经营能力。

02 穿越周期魔咒?

锂价的暴涨和锂企的狂欢,并非没有隐忧,电池级碳酸锂上月短暂突破60万后最近高位震荡滞涨,更让人再次担心锂价的周期魔咒。

在很多人看来,锂是有色金属,和铁、铜等资源品以及猪肉等农产品一样,同样属于强周期行业,价格暴涨会导致供应大幅增长,最终供需逆转,价格暴跌,锂企的业绩也会随之大幅下降。

有经验的投资者,还清晰地记得上一次周期轮回中锂价的暴涨暴跌,和锂企的盛衰起伏。

锂价的上一轮上行周期始于2015年下半年,当时价格为5万/吨,到2017年底时,涨到了近18万/吨,但是随后的下行期一直持续到2020年6月,锂价最低跌至4万元每吨,跌幅接近80%。

周期高峰时,行业龙头们赚得盆满钵满,盲目乐观导致的高位扩产成为锂企噩梦。

比如天齐锂业,曾以40亿美元收购了世界第二大锂矿供应商智利SQM23.7%的股权,为此举债高达35亿。此后伴随锂价漫长的下行期,锂业巨头一度陷入严重的债务危机。直到行业拐点出现,公司才把之前挖的坑彻底填平。

但是,这一次有可能会不一样,因为锂的下游需求已经发生了翻天覆地的变化。

作为碳酸锂最重要的下游行业,新能源车渗透率最近几年快速增长。2017年,全球新能源汽车全年累计总销量不到200万辆,而2022年预计将突破1000万辆,5年增长了5倍,预计到2025年,全球电动车销量可能接近3000万辆。

另一个全新的下游行业是储能。伴随光伏和风电的大面积推广,储能对锂的需求未来几年也会呈现爆发性增长态势。

2017年,全球碳酸锂需求量只有22万吨左右,而2021年用于锂电池的锂产品需求量折合碳酸锂当量已经增长近一倍至41.73万吨。

预计到2025年,全球用于锂电池的锂产品需求量折合碳酸锂当量将达到132.21万吨,2021年-2025年复合增长率为33.41%。

在新的供求关系之下,当下的锂资源供给虽然也会因为价格上涨而有所提高,但是锂的需求也会出现持续高速增长的态势,而不会像行业过往或者其他周期品那样,出现大幅上下波动或者保持在相对稳定的状态。

这预示着,锂价未来可能很难像过去一样持续大幅大跌,而优秀的锂企会穿越周期的魔咒。

03 锂企家底哪家强?

如果锂价持续保持高位,锂企的未来,自然取决于产能和资源的多寡,这是资源型企业的典型特征。

论锂盐产能和锂资源布局,目前国内实力最强的两大锂企,无疑是赣锋锂业和天齐锂业。

赣锋锂业是国内第一、全球第三大锂盐生产商,2022年碳酸锂产能约为4.3万吨,氢氧化锂设计产能为8.1万吨/年,金属锂设计产能为2150吨/年,合计产能约11万吨(LCE,碳酸锂当量,下同),主要生产基地包括江西新余基础锂厂和江西宁都赣锋等。

另外公司在阿根廷投资建设的Cauchari-Olaroz项目的一期预计在2022年中试(正式投产前的试验),产能可达到4万吨/年。根据目前的规划,公司2025年锂盐产能有望达到33万吨。

天齐是国内第二、全球第四大锂盐生产商。截至2021年底,天齐锂业的锂盐产品(包括碳酸锂、氢氧化锂和金属锂)产能是4.48万吨(LCE,碳酸锂当量),其中两大主要生产基地射洪和张家港,目前合计最大产能约为4.42万吨/年。

2022年,天齐的锂盐产能增加了2.4万吨,达到6.88万吨,产能增量主要来源于正在试运行的在澳洲西澳奎纳纳电池级氢氧化锂的一期项目,同时在四川遂宁还有一处2万吨/年的碳酸锂生产基地在建设中,预计2023年下半年进入调试状态,从中期看,公司锂盐产能有望增长到11万吨以上。

从上游锂资源布局来看,赣锋锂业在业内也具备极大优势。

由于全球73%的锂资源分布在北美洲和南美洲,中国储量仅占全球的7.1%,其中绝大部分位于四川、青海和西藏,以盐湖为主,而盐湖提锂的技术与工艺较为复杂,难度较大,这决定了我国龙头锂企的资源储备也主要来自于国外市场。

在锂辉石方面,公司投资了澳大利亚MountMarion锂辉石项目、澳大利亚Pilgangoora锂辉石项目持股、爱尔兰Avalonia锂辉石项目和宁都河源锂辉石项目,这部分控制的资源量合计能生产900多万吨碳酸锂。

在盐湖资源方面,赣锋投资了阿根廷Cauchari-Olaroz锂盐湖项目、阿根廷Mariana锂盐湖项目和青海海西良锂盐湖项目,盐湖的锂资源储量合计能生产3000多万吨碳酸锂。

锂黏土资源方面布局墨西哥Sonora锂黏土项目,权益储量折算合计882万吨碳酸锂。

资料来源:公司公告前瞻产业研究院

为了保障资源安全,近年来赣锋还在加大对国内锂资源项目的投入,此前在内蒙、青海已拥有锂云母矿及盐湖资源,今年上半年通过新余赣锋矿业获取上饶松树岗钽铌矿项目62%股权,加码锂云母布局,新增权益储量近100万吨。

天齐对锂矿资源的布局,也是国外为主、国内为辅的局面,权益储量折算合计超过1600万吨碳酸锂。

锂辉石方面,在澳大利亚控股的泰利森格林布什,国内全资子公司盛合锂业,则拥有四川雅江措拉锂辉石矿采矿权。

盐湖资源方面,天齐分别参股日喀则扎布耶20%股权和智利SQM约22.16%的股权,实现对中国和智利的优质盐湖锂资源的布局。

站在锂价的历史高点,面对行业的巨大前景,其他锂业新生力量,也在奋起直追。

按照各大公司的规划,到2025年,天华超净的锂盐产能将比2022年增长近4倍,达到16万吨,高出天齐5万吨,仅比赣锋锂业少14万吨,跃居行业第二。此外盐湖、盛新和雅化集团的产能也都将超过10万吨,和两大龙头的差距都将逐渐缩小。

但是在上游锂矿储量方面,新晋巨头们与赣锋、天齐的差距仍然甚远,天华超净目前的权益储量,甚至不到100万吨,还不及天齐的10分之一。资源的自给率和成本的差异,是制约新晋锂业巨头们盈利能力的最大障碍。

时代浪潮下,尽管各路锂企的群雄逐鹿,依然难以撼动赣锋和天齐两大龙头的行业地位。

评论