文|未来迹FutureBeauty 薛长森

虽然受到疫情等多种不稳定因素的影响,2022年中国香水整体市场仍呈现较为理想的发展态势。未来五年,中国香水市场在全球香水市场中将取得举足轻重的地位。其中国际大牌仍占据市场主流,沙龙香和中国本土品牌增速明显,整体呈现向好的市场态势。

恺芮得(Creed)CEO Sarah Rotheram认为:“很多品牌,包括一些沙龙香品牌都已经进入了中国市场,市场较前几年已经变得更加复杂,竞争已经非常激烈。恺芮得(Creed)目前在中国市场还是一个新品牌,我们需要跟上中国市场快速变化的步伐。”

雅诗兰黛集团中国香氛部门品牌总经理Neo也在采访中表示,他对疫情后以香氛为代表的家居、生活方式品类在中国市场的发展前景十分看好,“人们向往美好生活方式的愿望从来没有变,疫情后这种心情更加迫切了。”

中国香水市场有哪些新变化?日前,颖通(Eternal)集团携手凯度消费者指数共同发布全新《2022中国香水行业研究白皮书》(下文简称《白皮书》),深度解析了市场的未来规模、市场竞争格局及6大香水消费趋势。

未来五年体量翻倍至371亿元,后疫情时代,中国香水市场大有可为

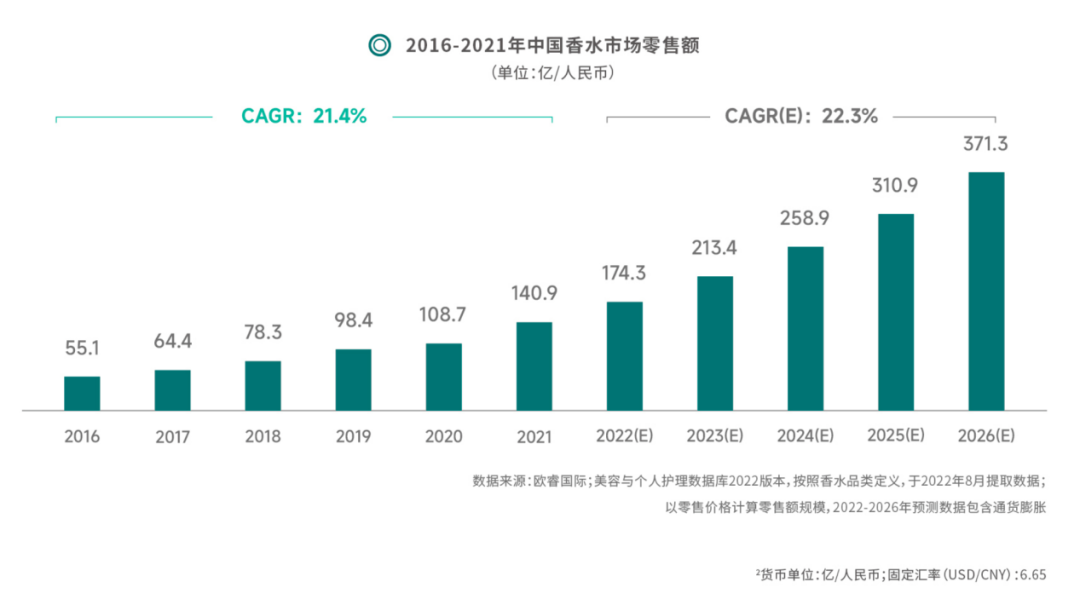

《白皮书》指出,2021年中国香水市场整体零售额仅占世界香水市场的4.1%,但在过去五年(2016~2021)的CAGR(复合年均增长率)为21.4%,约为世界市场的十倍。

预计到2026年,整体中国香水市场的销售额将达到371.3亿人民币,未来五年市场年复合增长率将维持在22.3%左右,约为世界香水市场整体增长率的3倍。

从以上数据可以得到一个结论:即便在后疫情时代,中国香水市场仍呈现出较强的上升态势。

在这种强烈的增长之下,还有两大细节值得关注:

其一,中国香水市场渗透率仍维持在较低水平,发展空间很大。

据波士顿咨询集团在最新报告中指出,中国香水市场的渗透率约为5%,而欧洲和美国市场的这一比例则分别为42%和50%,中国市场的可提升空间十分明显。

其二,高端香水仍是中国香水市场增长的主要力量。

欧睿数据显示,中国香水市场主要由高端香水驱动,高端香水市场销售额占比逐年上升,2021年增速为近五年最高,达到33%,较去年同期增速增长18个百分点。相比之下,大众香水市场规模则呈现出逐年下滑的趋势。

另外从高端香水中的细分品类来看,高端中性香水是过去五年(2016-2021)年复合增长率最高的细分品类。与全球高端市场相比,中国高端香水市场各细分品类增幅明显,凸显出强劲的市场活力。

中国香水市场竞争格局有三大特点

而从市场竞争格局来看,三大特点也尤为明显:

首先,各大香水巨头表现亮眼。

拿欧莱雅集团举例,其2021年财报显示,集团高端化妆品业务以896.81亿元的销售成绩成为该公司占比第一的业务,香水业务表现最为亮眼。2022年上半年,香水品类同比增长了35%,其中圣罗兰(Yves Saint Laurent)的自由之水(Libre)、华伦天奴(Valent tino)的生于罗马(Born in Roma)等成为增长的主要驱动力。

另一个典型案例来自于科蒂集团。其2021财年第四季度报告显示,其高端香水为公司贡献了约51%的净收入,中国区总销售额增长了31%。而在2022财年第一季度,中国区业绩再次大涨近50%,旗下几乎所有高端香水销量均强劲增长。

Inter Parfums的2021年财报也显示,集团净销售额达到8.795亿美元,销售额同比2019年增长23%,同比2020年增长高达63%。2022财年第一季度财报显示,西欧和亚太区可比季度销售额增长41%,财报中还特别提到,中国市场业务快速增长,较之前实现翻倍。

其次,在国际大牌领跑市场的同时,一众沙龙香水品牌也正加速在中国的市场布局。

欧睿数据显示,国际商业大牌如迪奥(Dior)、香奈儿(Chanel)仍然是香水市场的主流品牌;其他知名国际大牌在中国市场增速迅猛,如圣罗兰(Yves Saint Laurent)、汤姆.福特(TOM FORD)等;此外,以祖玛珑(Jo Malone)、蒂普提克(Diptygue)为代表的沙龙香品牌同样表现强劲。

另一份数据显示,2021年,沙龙香在中国市场增长明显:包括梅森马吉拉(Maison Margiela)、凯利安(BY KILIAN)、馥马尔香氛出版社(Editions de Parfums Frédéric Malle)、恺芮得(Creed)等在内的沙龙香水品牌销量增幅均高达100%以上,其中梅森马吉拉在2021年全年业绩增幅高达800%以上。

与此同时,在2022年,中国市场还在不断吸引世界各地的沙龙香品牌前来掘金。据不完全统计,意大利沙龙香品牌圣塔玛丽亚诺维拉(Santa Maria Novella)、美国沙龙香品牌克霖(CLEAN)、PUIG集团旗下柏芮朵(Byredo)、资生堂旗下高端香水及彩妆品牌芦丹氏(Serge Lutens)、LVMH集团旗下高定香氛品牌梵诗柯香(Maison Francis Kurkdjian)纷纷宣布正式布局中国市场。

最后一个亮点在于,中国本土香水品牌持续发力,不仅市占率有所提升,本土香水品牌“玩家”也更多元化。

企查查数据显示,自2017年以来,中国香氛企业注册量显著增长,目前相关企业注册量已超过2000家。美业颜究院数据显示,中国品牌香水2020年-2022年7月在淘宝+天猫渠道的销售额为25.8亿元,占整个国内香水市场的22%左右。

与此同时,除了闻献、观夏等品牌之外,大厂和美妆集合店也开始入局香水市场,这让本土香水玩家更加多元。

比如在2022年1月,字节跳动孵化的香水品牌EMOTIF上线。产品线分成3个子系列,产品开发请到法国知名调香师和世界顶级调香师组成的团队,香水容量分为2ml和9ml两种,价格分别为19.9元和198元。

2022年初,中国新兴美妆零售商话梅(HARMAY)也宣布与瑞土香精香料制造商芬美意(Firmenich)联手,借助各自优势,孵化出新兴香氛品牌,在中国市场促进全新香水概念、体验的开发。

后疫情时代,香水消费有这6大升级趋势

在消费者对于身心健康、成分安全、产品品质等属性的关注度显著提升的同时,他们注重消费时的情感体验,对产品的追求出现情绪价值胜过功能价值的转变。因此,中国消费者开始借助香水满足差异化的情感诉求及情绪表达。总体呈现出以下六个趋势:

趋势一:成熟度提升,穿香深入日常生活。

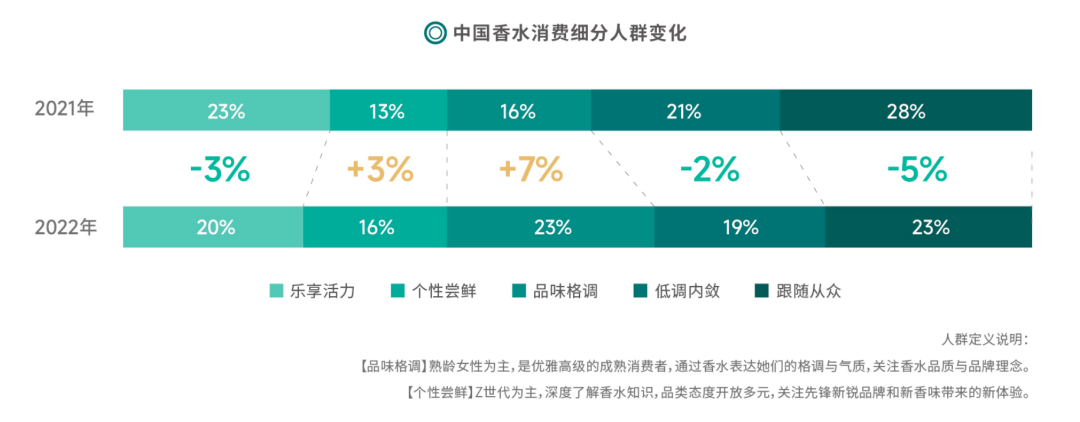

首先,消费客群出现结构性变化,资深消费者明显显增多。其中五类香水消费群体在2022年出现了结构性变化:对于香水了解更加深入的“品味格调”和“个性尝鲜”的人群规模相比去年分别上升7%和3%,相对小白的“跟随从众”人群占比则下降5%,表明中国的香水消费者成熟度有所提升。

其次,香水消费出现明显增加,使用频率提升,同时还向居家场景渗透。《白皮书》显示,有64.5%的用户增加了对于香水品类的购买,35.6%的消费者表示较之前一年,他们在香水上的花费更多了。

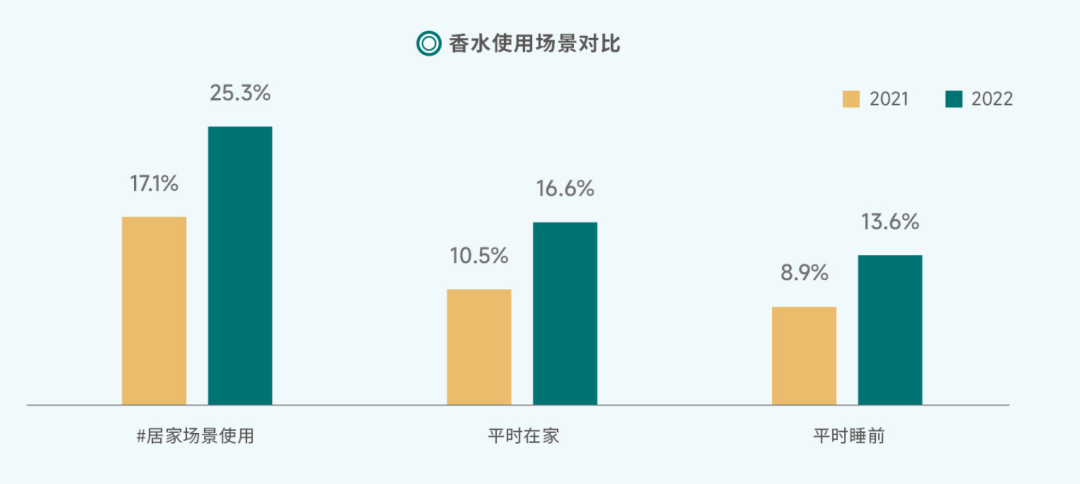

与此同时,高级别城市消费者每周使用香水的次数从7.6次增加至9.9次;44.9%的消费者表示每天都会使用香水,其中每天会多次使用香水占比达18.3%,较2021年上升3%。居家场景的香水使用占比也明显增加,较2021年增加8.2%。

第三点,出现基于收藏目的的消费需求。有62.5%的消费者表示关注香水资讯已经由兴趣发展成习惯,13.7%的消费者表示,除了日常用香之外,收藏香水已经成为他们的购买目的之一。

第四,消费者们正在用香水寻求差异化的自我表达。

一个明显的趋势在于,虽然商业香依然是主导(78.5%的消费者使用过国际商业香品牌),然而沙龙香的使用增长(40.8%)不容忽视,较2021年大幅提升16.1%。另外,有81.5%的消费者表示认知沙龙香,较2021年提升6.1%,其中男性(85.7%)对沙龙香的认知/关注显著高于女性。

趋势二:“千人千香”,场景化多元香调需求明显。

首先,小众香调受到追捧。

两年数据对比显示,花香、果香、木质调是中国市场最受喜爱的主流香型,其中女性更喜欢花香调,男性更喜欢木质调。而到了2022年,香水细分人群对于香调的偏好出现新变化:相对小众的绿叶调、水生调、东方调出现上升趋势。

相较于2021年,绿叶调普遍受到资深人群(品味格调、低调内敛)的偏好;跟随从众和乐享活力人群对于果香调的喜爱度提升明显;相对小众的甘苔调则受到个性尝鲜人群的认可。

除了人群偏好细分化之外,用香场景的需求也更加多元。

比如在商务宴会等正式场合,消费者会多用木质调,给人沉稳、低调、不张扬的印象;东方调成为继木质调后第二受到男性欢迎的香型;而在通勤、工作场景下,木质调依然是男性的首选香型,最能帮助男性提升自信(37.2%)、带来克服困难的力量(40.7%),其次为清新系的水生调;女性除了芬芳系(花香、果香)之外,清新系(绿叶调、柑橘调)也成为了第二偏爱。

与此同时,睡前场景用香显著提升,以芬芳系(57.8%)为主,果香调偏好明显(32.8%)。

趋势三:情感化用香,情绪价值凸显。

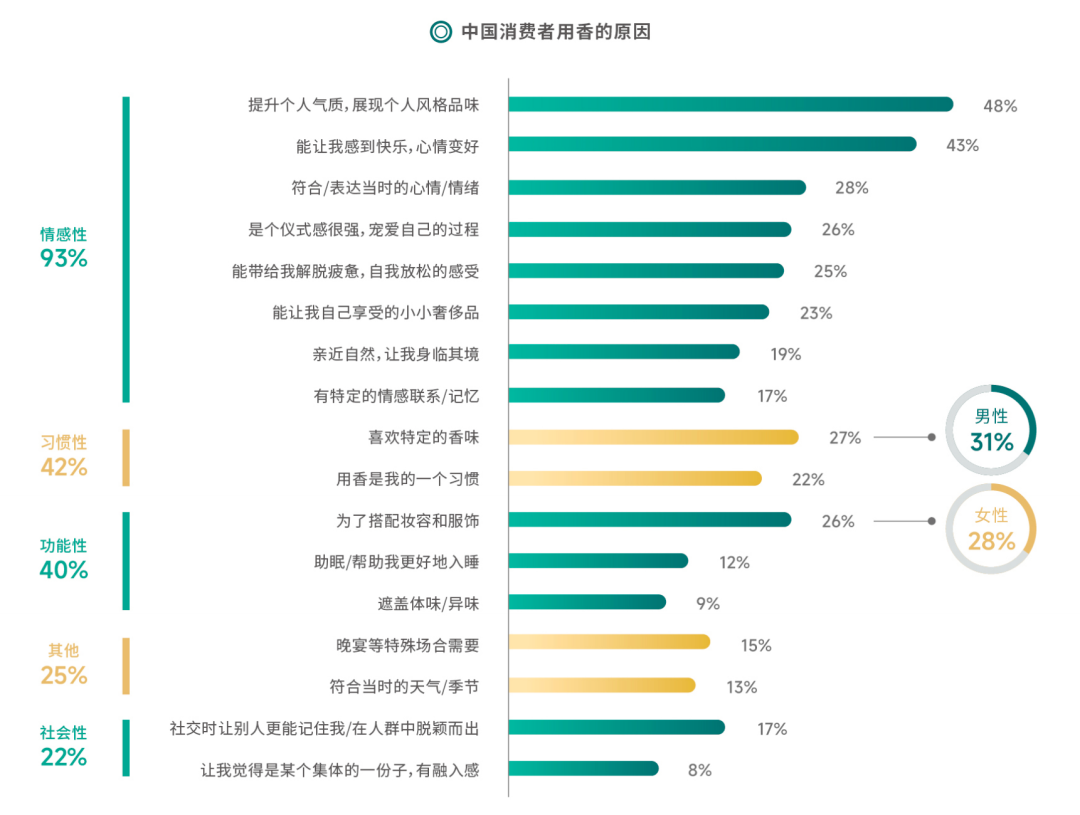

情感驱动,用香展现个人品味,使用香水的原因总体以情感性因素(93%)为主,彰显个人风格品味的诉求尤为突出(48%),认为用香是“仪式感很强,宠爱自己的过程”(26.1%);习惯性(42%)及功能性因素(40%)次之;在习惯性原因中,男性多因喜欢特定香味;功能性因素中,女性则更多是为了搭配。

来源:《2022中国香水行业研究白皮书》

与此同时,消费者还越来越注重香水产品能为自己提供的情绪价值。其中女性更关注“疗愈”需求,而男性则更注重“个性”表达。《白皮书》数据显示,让自己开心/愉悦(67%)、美丽自信(61%)、放松(58%)、安全感(34%)是男女共同的情感诉求。

因疫情带来的封锁、居家时长的增长和对于健康的担忧,消费者开始通过更加高频地使用香水/香氛类产品来缓解无法出行的焦虑情绪,其中女性更关注香水带来的“治愈感”(60%),男性更期待通过香水进行“情绪表达”(38%)。

趋势四:纯净美学,拥抱绿色与自然。

消费理念升级,天然成分受到关注。

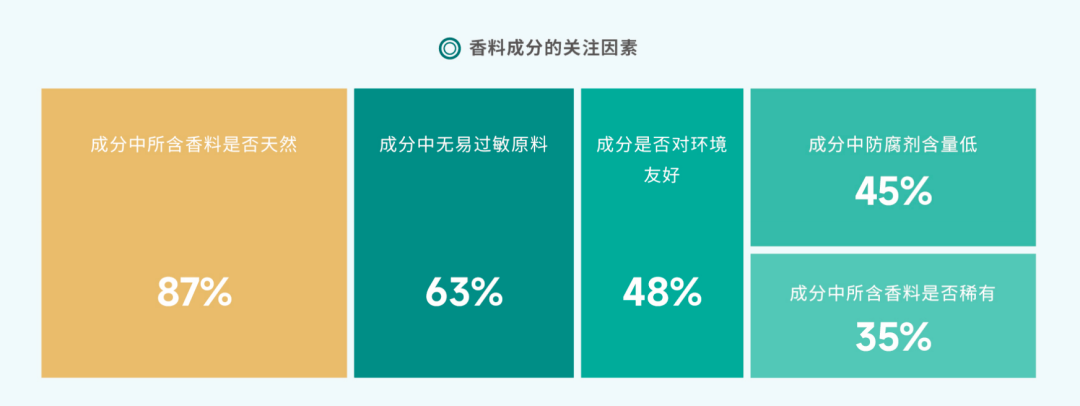

84.5%的香水用户表示疫情让他们更注重产品的质量和安全。香料成分以36%的占比在香水购买关注因素中排名第三:其中,“所含香料是否天然(87%)”、“无易过敏原料(63%)”等与健康、纯净等相关的因素关注度较高。

来源:《2022中国香水行业研究白皮书》

另外,资深香水用户对天然香料的需求较去年提高5.1%;一线城市(54%)及中高收入人群(63.6%)相对更关注香水成分的环境友好度。

趋势五:全渠道信息触点更为丰富,线上线下融合更为紧密。

具体表现为KOL推荐和直播带货更易种草,线上试香比例提升。

目前,消费者通过线上和线下信息渠道获取香水资讯的行为都是存在的,其中80%的消费者选择通过线上信息渠道获取香水资讯,相较于2021年,通过短视频类APP(抖音/快手等)获取信息的占比大幅提升10.3%,达到了48%。男性更关注搜索引擎类网站(36.7%)和网络社区论坛(27.2%),女性线上触点则较为丰富多元。

从内容类型上看,KOL推荐和直播带货活动分别提升5.3%和4.6%,互动式种草关注度加强。57%的消费者选择通过线上渠道购买小样进行试香,这一比例较2021年大幅增长11%。

而对于线下渠道而言,线下新零售渠道成香水资讯新触点,消费者期待在其中寻找一体化的香水体验。有79%的消费者表示会通过线下零售渠道了解香水信息,品牌专柜仍为第一(53.8%),但美妆类综合品牌连锁店(43.1%)和香水多品牌综合体验店(41.4%)都较去年有明显增长。

其中,女性更易受到线下零售渠道的影响(如专柜导购推荐、品牌自营店体验等),并十分关注自己的试香体验(47.5%);而男性消费者更关注产品介绍(53.7%),更易在免税店试香(32.7%)。

趋势六:走心优选,香水礼赠期待定制化。

《白皮书》显示,中国消费者的香水送礼意愿较强。香水的品质感、高度关联的情感价值及富有仪式感的精美包装,使其成为热门礼品选项。有82.8%的香水消费者表示在未来一年可能考虑送香水,较去年上升了5.4%;其中男性和年轻人用香水送礼的意愿更强。

另一方面,香水礼盒定制化的诉求日益凸显。有72.3%的消费者表示购买过香水礼盒,若礼盒中含实用性产品如护肤、香氛、彩妆等更能够提高购买意愿。同时,消费者期待品牌能够推出个性或节日定制化礼盒。

综上可见,未来,随着消费者成熟度的提升,中国香水市场将持续细分,整体香水市场的产品品质进一步提升,无论是高价位还是中低价位产品,消费者都将更加关注产品质量,品牌应严格做好品控保证,以在白热化的竞争中保有一席之地。

尽管国际大牌合计市场份额超过30%,但头部效应正在弱化,沙龙香品牌销量的快速崛起。以及国产品牌的持续发力,加之消费者成熟多元的品牌心态,将进一步释放市场潜力,市场竞争趋于白热化;香水品牌应减少短期追求规模增长带来的非理性投入,增加应对长期不确定性及抗风险能力的投入,探索多元化的经营可能,从而增强自身抗风险的能力。

评论