文|砺石商业评论 金梅

2017年12月,郭广昌买下青岛啤酒(下文简称“青啤”)17.99%的股份,成为其第二大股东。

会上他分享了自己省了两顿饭钱,终于喝上凭票供应的“大牌奢侈品”——青啤的故事。郭广昌这则小故事,对青啤的高端化恰逢其时,可能也是它入股的原因之一。

他立下豪言,要“与青岛啤酒长期共同发展”。

然而情怀不过是噱头,短短一年多,复兴就逐步减持手里的股份,至今年5月底全部出清,转恋白酒。6月2日,瑞银的青啤持股比例也由11.09%减至1.36%,套现41亿港元。

巨头撤离,难道是青啤的高端化不够诱人么?

01

在敢为人先这件事上,青啤一直可圈可点。

他在行业并购大潮前近20年的1992年,就开始了全国扩张的道路。但“领先半步是先进,领先三步成先烈”,也成了青啤的魔咒。

近10年的异地并购让其营收快速增长,但急于扩张的青啤吞下质量参差不齐的地方酒企后,开始出现“消化不良”。主品牌替换收购品牌中销量下滑,折旧压力和市场压力也让公司不堪重负。

2001年,领导换届后,青岛啤酒的战略目标从“做大”变为“做强”。通过加快全国空白市场布局、整合渠道网络、加强运营管理,大幅提升了利润。

2010年,当头部啤酒品牌开始跑马圈地时,青啤再次“先行业三步”推出“奥古特”、“逸品纯生”,开启了高端化。

结果依然不尽如人意。行业扩张如火如荼,青啤在血雨腥风中企图独善其身,它一边巩固基地市场,一边优化产能布局。但激烈的竞争下,其规模效应下降,利润下滑较大。

眼看对手快速放量,2011年,青啤在业绩压力下,放弃了完全高端化路线,加大了在中低端产品的投放力度。但放弃高端化的先机,并没有让青啤力挽狂澜。

华润雪花凭借低价大单品走量登上龙头,虽然盈利欠佳,但在规模上压制住了青岛。百威作为夜场啤酒王,2008年推福佳、2011年推鹅岛、2012年推科罗娜、2013年推百威金尊,加大华南市场的营销投入和促销力度,一度在高端及超高端市场处于垄断地位,横向阻击了青啤的高端产品。

从2012年1季度到2016年1季度,青啤的市场份额由20.3%仅略增至22.4%,而雪花却由24.5%增至30.6%,百威也由13.5%上升至19.1%。

2015年,随着啤酒需求逐年降低,青啤推出鸿运当头、经典1903、全麦白啤、黑啤、原浆啤酒等众多新品,2016年推出皮尔森,加速了高端化。但百威和进口啤酒、预调酒等替代品的巨大冲击,原材料价格、物流和人工成本的上涨,导致公司2015-2018年,营收年复合增长率为-1.2%,销量年复合增长率为-1.8%。

2016年,随着市场需求逐渐企稳,行业洗牌结束。多年的群雄混战过渡为华润雪花、青啤、百威英博、燕京啤酒、嘉士伯五大巨头割据一方,且彼此很难撼动对方的核心区域。开启中国啤酒的高端化,成为巨头们不约而同的目标。

2017年12月,复星入股,2018年6月管理层换届之后,青啤的高端化转型再次提速。

青岛的区域市场策略变成“做大山东基地市场,提速沿黄(连接陕西、山东的第二大市场——华北区域,扩宽优势区域),振兴沿海(广东、浙江、福建、海南等消费大省,2013年后百威成为该区域主要威胁),解放沿江(弱势区域)”,以产品结构升级、利润为导向,实现高质量发展。

谁料,疫情打乱了啤酒市场按部就班的高端化节奏。

02

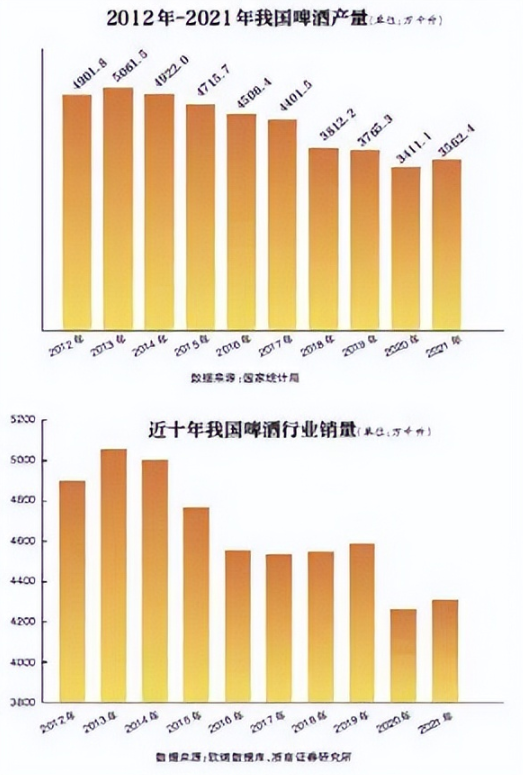

2020年受疫情影响,人们的饮酒习惯变成“宁愿喝少点,也要喝好酒”,中国啤酒销量当年为4269.4万千升,同比下降7.0%。于是酒企的产品结构升级,从缓和变得猛烈。

2020年7月,青啤发布新品黄啤“琥珀拉格”,售价35元/瓶。2022年1月9日,定价1399元/瓶的超高端艺术典藏新品——“一世传奇”问世。

该品采用“两段法低温慢热”古法工艺,经过1400多个日夜,60余轮测试酿造实验和千次品评打造,原麦汁浓度高达23.9度。它还融汇了威士忌酿法,在木桶中二次发酵,酒体呈“神秘琥珀红”,有绵延四溢的麦芽、椰子、焦糖等芳香。

此款天价啤酒不是用来量产的,它是酿造实力的体现,是品牌追求品质的精神图腾,也为啤酒的提价打开了价格空间。今年青岛啤酒节上,青岛“百年之旅”艺术啤酒001号拍卖价格狂飙到48万元,给青啤的高端化,来了一波小高潮。

造势的同时,青啤在渠道和区域上,收缩低效的渠道投入,加大了中高端新品的推广力度,关闭落后和过剩产能让位高端渠道,扭转弱势市场亏损的现状。

沿海中高端啤酒市场空间很大,近年公司以恢复利润和份额为目标降费增效,降低餐饮渠道投入,缓解恶性竞争。2018年,公司在华南地区扭亏为盈,包括相对弱势的“沿江”市场,也逐渐扭亏。

公司还利用“灯塔工厂”智能制造,解决发生故障时需要全线停产、啤酒下线时人工验酒成本高且差错率大、包装程序高度依赖人工、劳动强度大影响效率的痛点。利用数据能力将品种转化时间降低70%、整体生产线效率提升30%。

公司利用“端到端”全流程的数据平台,将定制、制罐、制造、分拣的流程联通,将个性定制酒的交货从45天缩小至15-20天。并通过对20多省市的60家工厂进行系统排产替换人工排产,优化成本。

产品结构升级和经营效率提升,带来了公司利润的提高。2017年—2021年,青啤的净利润分别为12.63亿元、14.22亿元、18.52亿元、22.01亿元、31.6亿元,同比分别增长21.04%、12.60%、30.23%、18.86%、43.3%。

在高端化上,青啤仍有巨大潜力可挖。其品牌价值高达2182.25亿元,连续19年蝉联中国啤酒行业首位,所以它具有较好的高端化品牌势能。

山东和华北市场是青岛啤酒收入和利润的主要来源,2021年两地分别贡献了64%和27%的净利润。但是两大核心市场产品结构皆低,如华北2021年千升酒收入为3606元,对标公司整体水平3741元相对较低,提升空间较大。

此外,公司有望打造内蒙古、黑龙江、吉林、辽宁、河南五个基地市场,向内陆高端蓝海市场扩展,延续高端化逻辑。

2022年,上半年在营收增长5.37%的情况下,公司归属净利率增长18.07%,啤酒吨价超过了4000元,达到4083元/吨,啤酒产品高端化比例超过15%。第三季度,青啤实现营业收入98.37亿元,同比增长16%,其中中高档及以上产品销量249.8万千升,同比增长了8.2%。

03

疫情期间,要取得这样的战绩并不容易。

餐饮和夜场等现饮渠道受影响较大,为了保持消费者黏性和品牌忠诚度,青啤加快了非现饮渠道的产品投放。公司加快了线上消费渠道拓展,推进实施“无接触配送”服务,率先设计全国无接触配送数字地图。

但疫情影响下,非现饮的一些渠道也失灵了。青啤就把酒搬进社区,开展线上百万社团和线下百万社区产品大酬宾活动,爬楼把酒送到客户的家里。渠道渗透能力,在危难时刻比品牌带动,来得更快更直接。

青岛同样没有放弃即饮渠道的动作。为了打通高端渠道的渠道壁垒,2020年公司开始开设“TSINGTAO1903时尚酒吧”,自建高端消费场景,提升青啤的品牌格调和渠道占有。

酒吧以代理商加盟为主,公司会补贴一定费用,产品上以纯生、青啤原浆、皮尔森、IPA、黑啤、琥珀拉格啤酒等为主。通过酒吧实现产品销售、消费者体验、品牌传播和粉丝互动“四位一体”的传播模式,建立“沉浸式品牌体验”。至2020年底,它已经在全国62个城市开设200余家酒吧。

酒吧前期投入较大,很多人并不看好。

从2021年上市的“小酒馆第一股”海伦司,从放出“一年干出一千家”酒吧的豪言,到一年2.3亿的亏损、关店、寻求转型的路径来看,开酒吧的挑战和风险并不小。世界杯中本该一座难求的海伦司,据报道上座率也只有约50%。“TSINGTAO1903时尚酒吧”会不会成为青岛的失血口?

依靠开酒吧推广酒文化、占领渠道的行为,曾经跟青岛深度合作的三得利在日本就做过。1000多家三得利torys酒吧,让它的鸡尾酒和独特饮用方式成功出圈。青啤位于一线及新一线城市中心位置的酒吧,仅品牌露出和品牌提升的价值就已经不小。

近年,中国小酒馆的年复合增长率约为9%,按照相关统计其增长速度可能在五年翻倍,疫情虽然中断了增长势头,但若真能抢先一步踏上增长浪潮,对青岛夜场渠道的强壮,甚至对青岛整个品牌的提升都至关重要。

而且,加盟模式的小酒馆风险并不全在青岛身上。对上下游有相对强势话语权的青啤,也拥有极为厉害的吸金能力。在群雄割据的中国市场中,从低端战场撤回的弹药,打在高端渠道上,长远看价值更高。公司声称未来还将推出威士忌产品,站住酒吧渠道的意义就更大了。

但青啤想完全复制三得利的历史优势并不容易。排除疫情因素外,其规模尚小,难以形成规模经济。洋品牌的高端渠道压制跟此前三得利在日本的开疆拓土也存在差异。啤酒业务的利润率低,但产品新鲜度要求高,都让它的前路充满了坎坷。

总体来看,在价格战、渠道战中优势不突出的青岛,作为国产啤酒品牌之最,的确在高端化中迎来了新的机会。在国内外品牌的压制下,青啤高端化这条路不好走,但这也是青岛重回行业之巅最好的机会。未来如何,我们拭目以待!

评论