文|猎云网 邵延港

IPO受理的两周前,却被大股东红杉平价抛售股份,彼时,拟科创板上市的诚瑞光学就引起了市场关注。如今,诚瑞光学的IPO又暂时走到了尽头。

12月16日,上交所官网发布公告称,诚瑞光学主动撤回科创板IPO申请材料,审核状态显示为终止。

来源:上交所官网截图

据了解,诚瑞光学为港股上市公司瑞声科技的光学业务分拆独立上市企业,公司实控人为潘政民及吴春媛夫妻,二人通过瑞声科技、瑞声科技(香港)及瑞声信息咨询间接控制诚瑞光学81.0949%的股权,若诚瑞光学成功IPO,按照诚瑞光学本次发行市值400亿元计算,则原本就是深圳富豪的二人,身家将增加320亿。

诚瑞光学自6月6日,科创板IPO获受理以来,已完成一轮问询。但在闯关过程中,诚瑞光学却遭遇了来自行业头部公司舜宇光学的专利狙击,这或为诚瑞光学IPO受阻的重要原因之一。

闯关科创板,诚瑞光学遭遇专利狙击

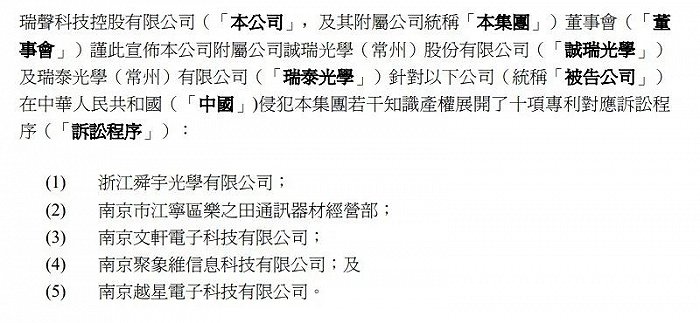

11月30日,瑞声科技发布公告称,附属子公司诚瑞光学、瑞泰光学,对浙江舜宇光学有限公司等5家公司,就侵犯若干知识产权展开了10项诉讼。要求舜宇光学等5家被告企业停止生产、销售涉诉产品,并赔偿经济损失等。

来源:瑞声科技公告截图

上述专利诉讼,已由南京市中级人民法院,分别于11月22日及11月23日正式受理。值得注意的是,诚瑞光学此次是一场专利反击,早在四个月前,诚瑞光学正值IPO进程中时,舜宇光学就对诚瑞光学率先展开了专利狙击。

据悉,此前舜宇光学曾发布公告称,对诚瑞光学、瑞泰光学等5家公司,就侵犯舜宇光学的若干知识产权展开了17项诉讼程序,并在8月22日和9月8日获法院正式受理。

舜宇光学要求判令被告立即停止侵害发明专利及/或实用新型专利,包括但不限于停止制造、许诺销售、销售和使用任何侵害发明专利及/或实用新型专利的产品,以及销毁任何侵害发明专利及/或实用新型专利的库存产品等;此外,还要求判令被告赔偿经济损失。

据了解,舜宇光学、诚瑞光学都是全球光学镜头供应商巨头,据招股书,诚瑞光学的客户主要是小米、OPPO、vivo、华为、荣耀、三星等全球头部智能手机厂商,舜宇光学的核心产品也是为手机厂商供应的手机镜头和摄像模组。

舜宇光学此次是将专利矛头直指诚瑞光学的王牌,WLG工艺下的玻塑混合镜头。IDC数据显示,近一年时间诚瑞光学的WLG玻塑混合镜头,向小米、索尼等品牌4个机型供货超200万,在玻塑混合镜头市场占比约60%,而舜宇光学向vivo、OPPO品牌3个机型供货约150万,市场占比约40%。

根据沙利文数据统计,按出货量口径,2021年舜宇光学、诚瑞光学在全球光学镜头市场的份额分别为23%、8%,系第一大和第三大供应商。其中,智能手机镜头市场份额分别为28%、10%。

诚瑞光学与舜宇光学的市场份额相差较大,但WLG则是未来市场竞争的主要方向。

随着市场竞争加剧,诚瑞光学和舜宇光学不可避免的进入了专利诉讼纠纷中。自瑞声科技向光学业务转型以来,诚瑞光学近年来发展迅猛,2019年至2021年,诚瑞光学营收分别为10.72亿元、16.99亿元、24.22亿元,但目前尚未实现盈利,三年累计亏损12.68亿元。

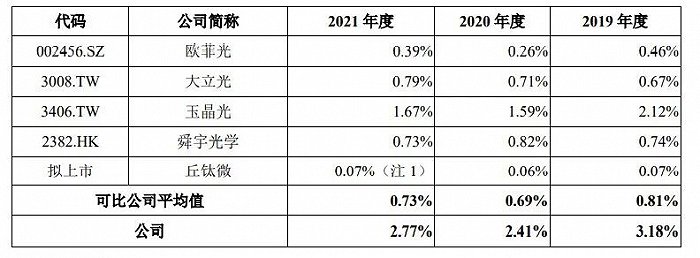

此外,在前期诚瑞光学用较低的定价策略抢占市场份额,2019年至2021年诚瑞光学镜头类产品毛利率分别为2.19%、21.26%、26.59%,2020年至2021年诚瑞光学模组类产品毛利率为-35.21%和7.93%,均远低于同期可比公司。同时,诚瑞光学在2019年至2021年的销售费用占比也远高于同行可比公司。

来源:招股书截图

依靠低价策略,2021年,诚瑞光学的光学镜头出货量达到5.3亿颗,位居全球第三,对同行业其他公司的市场份额造成了一定的抢占。

在诚瑞光学IPO进程中遭遇专利狙击,专利纠纷对拟科创板上市企业来说,影响可能是致命的。

分拆计划推迟,深圳富豪又一IPO暂时落败

瑞声科技在12月16日晚间发布公告称,鉴于当前外部宏观经济环境及行业现状,公司已决定推迟拟分拆及独立上市的计划,并且上海证券交易所已接纳诚瑞光学主动提出的关于撤回拟A股上市申请材料的申请。同时,认为拟分拆及独立上市(如顺利推进),将会为公司及诚瑞光学在商业上带来裨益,因此,公司将于包括市场环境在内等因素改善时继续进行拟分拆及独立上市计划。

诚瑞光学撤回IPO最先影响的是与投资者的对赌协议。据了解,瑞声科技为诚瑞光学进行了两轮战略融资和一次股权转让,控股股东和投资方也签订了相应的补充协议。在2020年引入战略投资方时,要求诚瑞光学需在增资交割完成后三年内完成独立上市。按照时间来算,诚瑞光学还有时间选择重新上市的机会。

值得注意的是,在2020年10月,红杉以2.6921元/股的价格,投资3.8亿元,获得诚瑞光学1.41亿股股份,持股比例为2.13%,当时成为诚瑞光学第五大股东。而19个月后的2022年5月,在诚瑞光学IPO受理的两周前,红杉又以2.6921元/股的价格,转出所持股份的73.68%,一时间,红杉平价转让的事件引起市场诸多猜测。

此外,IPO推迟,诚瑞光学实控人潘政民、吴春媛夫妇再次斩获一个IPO的愿望,也必须延迟实现了。据了解,在2021年胡润百富榜上,潘政民、吴春媛夫妇的财富达235亿元。诚瑞光学在最后一轮战略融资中的估值为179亿元,本次发行市值更是达到400亿元,这对夫妻再度打造一个IPO的计划,早就被资本市场关注。

据了解,潘政民、吴春媛夫妇在创业前一个是数学教师,一个是医院护士。1993年,潘政民与吴春媛共同创立瑞声科技,2005年率领公司在港交所挂牌上市。在2010年,瑞声科技成为苹果手机的声学器件主要的供应商。

但潘政民、吴春媛夫妇在瑞声科技声学业务的巅峰时期,就开始布局光学业务。2009年,瑞声科技以2770万元收购瑞士Heptagon已发行股本的16.7%,获得了WLO技术,2015年,又完成了对具有晶圆级玻璃技术的丹麦企业Kaleido的股权收购,之后陆续完成收购I.Square 、AAC等从事光学业务公司股权,获得相关技术。

除收购外,有过创业经验的潘政民、吴春媛夫妇也重视技术的研发工作,2014年至2018年,瑞声科技已申请的光学专利的复合增长率高达139.74%,尤其是2018年申请量达1024件,占总专利申请量的45.23%。据招股书,诚瑞光学在近三年累计光学研发投入达16.74亿元,占累计营业收入的比例为32.23%,其中2019年研发占比达到52.67%。

也正是前期的研发积累,诚瑞光学才有当前WLG工艺产品的投产。在与舜宇光学的专利诉讼中,尽管面对行业头部公司的大量专利壁垒时,诚瑞光学依旧可以提起反诉,在专利纠纷中有一战之力。

评论