文|FBIF食品饮料创新

“没有人会永远年轻,但永远都会有年轻人。”

作为酒饮消费的主力,年轻人究竟存在哪些行为特点?行为背后又是怎样的逻辑思考和认知偏好?年轻人的酒,存在哪些趋势和品类机会?我们又该如何把握这些趋势和机会?

为解答上述问题,里斯咨询基于对来自25个城市的2219位年轻人的定性访谈及定量调研,并发布了《年轻人的酒品类创新研究报告》。12月22日,里斯战略定位咨询高级咨询顾问冯华青在FBIF首届线上论坛酒零后分论坛进行了主题分享。

此外,里斯咨询还盘点了当下年轻人酒市场存在的九大常见误区,为企业发展提供借鉴和思考。

一、当代年轻人饮酒:“主动微醺”可以,“被迫营业”不行?

年轻人的酒太多,年轻人“不够用”了吗?其实不然。

一方面,年轻人群体基数庞大。根据第七次人口普查数据,作为新时代“年轻人群”的典型标签,Z 世代(1995-2009年出生)人数约2.6亿,约占全国总人口的19%,其中到达法定饮酒年龄的Z世代占比70%,人数约1.8亿。

另一方面,受新媒介及新渠道影响,年轻人的酒饮需求被充分激发。如B站、抖音等视频媒介快速崛起,为年轻人提供了充分的酒饮教育,同时,互联网渠道让酒饮消费更加便利,极大满足了年轻人的酒饮购买需求。

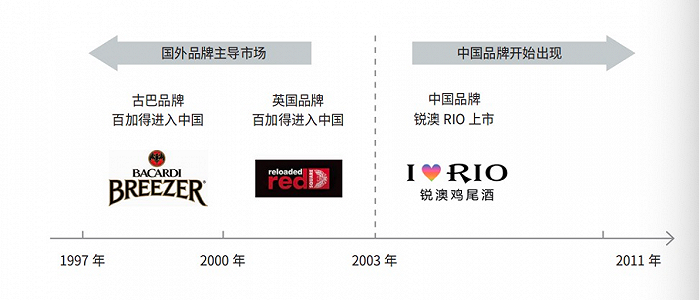

回顾年轻人酒的市场发展,可以总结为三个阶段:

工厂时代:2011年以前,较为单一,除白酒、啤酒外,以国外鸡尾酒品牌为主;

市场时代:2012年-2017年,逐步多元化,预调酒、果酒品牌借助渠道及媒介的力量开始快速崛起;

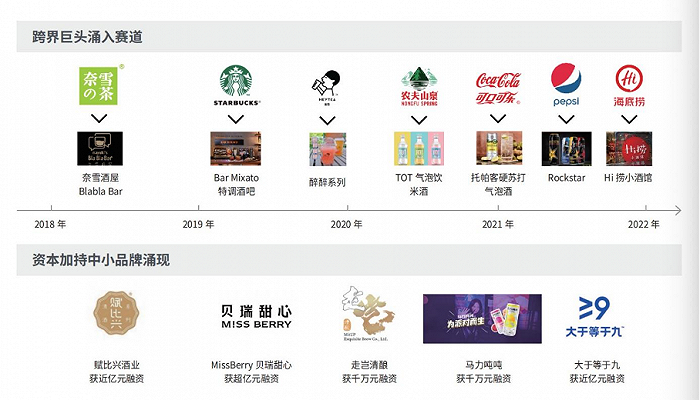

心智时代:2018年-至今,借势资本力量,大量花米果酒、苏打酒、起泡酒、露酒、精酿啤酒品牌以新式概念涌现,竞争空前激烈。

要想抓住年轻人的心,首先要先理解年轻人。那么,年轻人饮酒行为有哪些共性呢?

场景上,年轻人喜欢主动微醺,抵触被动喝醉;度数上,年轻人喜欢低度,但又拒绝过于低度,10度左右最受偏爱;酒饮类别上,一款酒难以打动所有人,女性饮酒偏好最为多元;饮酒花费上,年轻人更愿为威士忌花钱,高校学子酒饮消费不含糊。

二、从年轻人的心智洞察,看谁能抓住年轻人的心?

心智是商业竞争的终极战场,要挖掘年轻人的酒趋势及机会,前提是对年轻人进行心智洞察。年轻人饮酒心智,有怎样的特征?

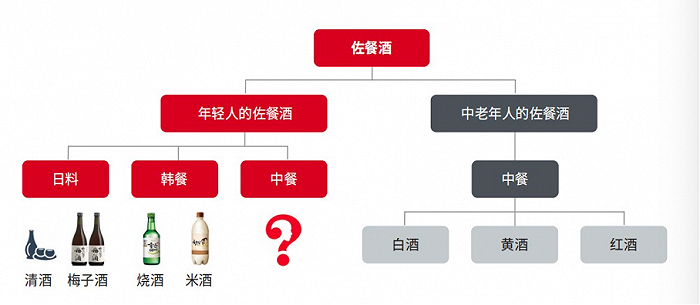

核心洞察一:场景上,年轻人的佐餐酒存在心智空缺,认知中缺乏主流、清晰的中式佐餐酒

里斯咨询认为,中国传统酒饮主要承载的是社交的功能,常见喝酒场合是节日欢庆,调节气氛,或迫于社交,被动举杯。各白酒品牌传播上主要是凸显社交属性,未强化与佐餐的关联。因此,相较口感、品味等产品特性,中国酒企主要强调品牌价值、历史、制作工艺等,凸显档次和地位,以便更契合社交用酒的要求。此外,中国菜系丰富且各具特色,有碍于形成统一的佐餐酒认知。

有受访者表示,“平时吃家常便饭不会想到喝酒的,如果是应酬的场合那就喝白酒,图个气氛。”

核心洞察二:度数上,年轻人喜低度不喜高度,背后的原因是追求无负担地饮酒

首先,酒精度数是年轻人划分酒类别的重要方式。不同于酒饮行业分类标准,年轻人心智中有一套迥异的分类标准,包括酒精度数、饮用人群、饮用场景、档次、容量、 类别等。

同时,酒精度数决定年轻人在哪些场景饮用、和谁一起饮用。比如,在与不十分熟悉的朋友,或有男有女的社交局上,年轻人追求的是酒精带来的微醺快感,以及破冰的功能,同时会考虑到自身的形象,因此倾向于选择偏低度数的酒;在与亲密的朋友欢聚或娱乐场所等场景下,年轻人追求酒精带来的放纵感,甚至会主动追求醉酒,因此倾向于选择相对偏高度的酒。

其次,追求“适口性”、“轻松”、“微醺”,是年轻人喜低度不喜高度的核心原因。年轻人喝酒的核心诉求,是在放松的环境下实现微醺,以达到社交目的,但同时又希望能不影响到第二天的工作生活。

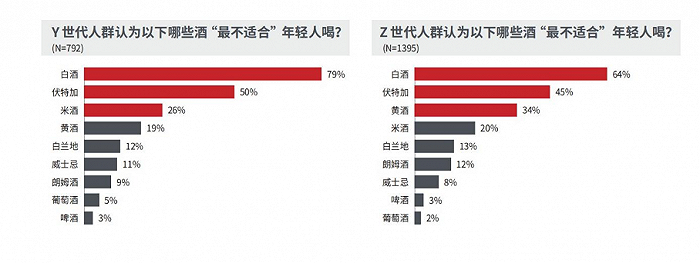

核心洞察三:酒饮类别上,年轻人心智中存在鄙视链——偏爱果酒和威士忌,排斥白酒和黄酒

首先,果酒依托低度及口感好等优势,在年轻人的酒饮中快速崛起。年轻人最常喝的酒为啤酒、葡萄酒和果酒,其中啤酒占比40%;葡萄酒和果酒依托度数低易入口、口感好等优势成为年轻人最喜欢的酒,其中,葡萄酒以26%的比例位居榜首。

其次,洋酒的固有概念深入人心,但威士忌的认知领先其他品类半步。年轻人对“洋酒”具体包含的酒种,以及酒种之间的区别并不了解,品类认知相对模糊,其中,威士忌品类在认知中领先半步,而白兰地、朗姆等尚未从“洋酒”品类中突围,缺乏清晰的品类认知,尚未被定义清楚除了作为基酒外其他使用场景。从不同城市层级对于品类的认知来看,一二线更清晰,三四五线更模糊。

此外,白酒和黄酒在认知中是“上一代喝的酒”,最不适合年轻人喝。定量调研结果显示,认为白酒不适合年轻人喝的占比达70%,其次是伏特加占比47%,认为黄酒不适合年轻人的占比达28%。

核心洞察四:年轻人复购看什么?——Y世代看品牌,Z世代凭感受

打造高颜值酒饮做法,自以为迎合年轻人的设计,打动的只是部分Y世代年轻人。定量调研显示,凸显颜值的包装设计举动仅吸引了23%的年轻人。

年轻人复购,品质好是基本要求,Y世代更看品牌,Z世代更看口感口味。品质是年轻人最关注的因素,大多数(68.2%)的消费者曾经因为酒的品质好而发生复购行为。

三、年轻人的酒,存在哪些新机会?

年轻人饮酒存在生命阶梯:随着年龄增长,从软饮过渡到硬饮。同时,软饮和硬饮并非完全割裂,两者的交融衍生出大量品类创新机会。顺应年轻人酒饮生命阶梯,基于酒饮品类心智资源建立清晰年轻人饮用场景,蕴藏大量新品类机会。

借着以上思路,里斯咨询提出了4点机会洞察:

机会洞察一:年轻人的酒处于软饮到硬饮的过渡态,10°左右存在诞生超大单品的机会

方向一:年轻一代社交需求更显著,催生朋友小聚场景下的百亿社交小酒品类机会。

方向二:从生意应酬向自酌悦己转变,独饮场景催生高品质家用独饮小酒品类诞生。

机会洞察二:绑定佐餐场景,中式佐餐酒存在比肩日本清酒和韩国烧酒的百亿品类机会

中式佐餐酒方向一:川菜佐餐,米酒或梅子酒有望跑出首个百亿级佐餐酒。

中式佐餐酒方向二:硬苏打酒有机会替代啤酒成为绑定烧烤场景的佐餐酒。

机会洞察三:对立中式传统商务宴请打造年轻人的商务用酒,或清晰定义中式威士忌饮用潮流,威士忌有望在中国实现飞跃

机会一:对立中式传统商务宴请,聚焦年轻人的酒吧商务打造年轻人的商务用酒。

机会二:打造中式威士忌饮用潮流。

机会洞察四:金酒、朗姆酒、伏特加等有机会通过直接教育消费者调酒来实现崛起

四、酒市场现状:品类噱头供过于求,新赛道又挤又乱

资本推动下,大批新兴年轻人的酒涌现,各种低度、气泡、果味、香甜酒饮充斥市场,营销层面花样繁多。

一方面,通过打造新奇特的产品外观吸睛,各种颜色、各种形状的酒瓶在货架上五彩斑斓;另一方面,大量IP联名、贴上国潮标签、乃至进行高密度及高强度的广告营销,如上高收视综艺节目、人气电视剧、甚至明星代言。

一面是供给端的狂热,另一面是消费端的冷清。里斯咨询研判,目前市场上,大多酒品牌徒有营销概念却缺乏清晰的战略定位,陷入同质化竞争中,大资源投入却只能打造出风尚化的网红酒产品,难以实现长红。

年轻人的酒品牌都犯了哪些错误?本文梳理出年轻人的酒企业九大战略误区。

战略误区一:品类选择忽视心智基础,难以赢得目标潜客

白酒和黄酒在年轻人心智中均面临品类老化的问题,存在诸多认知劣势,直接以白酒和黄酒传统品类的形式去抢占年轻人市场,将难逃年轻人的抵触。

比如江小白以传统白酒的形式打造年轻人的酒,面临极高教育成本;套用黄酒认知,即便借势李宁国潮势能,“十二阅黄酒”也难摆脱认知劣势成功突围。

战略误区二:讲不清楚“我是谁”,品牌再好也难突围

里斯咨询认为,作为传承了上千年、我国最早的粮食酒,米酒却始终未能流行起来,以酒酿、甜品的形式蜷缩于两广地带,呈现出“小、乱、廉价”的典型特点。

小:米酒行业规模小,虽然区域品牌不少,诸如孝感米酒、麻城老米酒、客家米酒、五城米酒、白露米酒等,但却没有规模以上的米酒大品牌。

乱:米酒品类定义极其模糊,从名称上即可见一斑——醪糟、糯米酒、江米酒、甜酒、酒酿,各种称呼均能见到。虽然历史悠久、受众广泛,但长期缺乏行业规范及头部品牌的品类教育,米酒在各地仍处于地方小作坊式的生产酿造,生产及产品标准混乱。

廉价:提到米酒,首先是自酿米酒或超市便利店的塑料包装米酒,廉价的认知稳固。

米酒品牌若仅仅围绕产品层面做口味、营销创新而不去对米酒品类进行教育,短期内可能还能吸引乐于尝鲜的年轻消费者,但长期来看无法真正激活并依托米酒品类潜力实现增长。

战略误区三:违背认知规律的伪品类,酒香也会败在巷子深

随着年轻人健康观念的不断升级,不少酒企也开始将年轻人“朋克养生”概念复制到酒上,无论传统品类里的椰岛海王酒、粮者酱酒等,还是SOULMONSTER劲泡酒、WUVAVA健康西拉无酒精葡萄酒等,都打出“年轻人的健康酒”概念进行传播,汾酒集团也推出竹叶青酒,主打传统中医配方和入口清爽无负担的酒体,意图满足年轻人“一边喝酒一边养生”的诉求。

年轻人追求健康养生,但却不追求健康的酒,“年轻人的健康酒”是伪品类。

年轻人在饮酒时不会关注健康因素,少数关注健康因素的年轻人中,更关注的也是饮酒量及饮用方式是否健康:67%的年轻人不会关注酒的健康要素,仅33%的年轻消费者会对健康产生担忧,其中,65%的年轻消费者对于健康的担忧更多集中在饮酒方式是否健康(即饮酒量是否适合,频次是否适度),仅35%的消费者对于酒本身有健康的担忧。

战略误区四:借助既有渠道品类延伸追风口,冲业绩可以,建品牌不行

后疫情时代,餐饮市场受到极大影响,受海伦司等小酒馆快速崛起影响,越来越多餐饮品牌通过“餐+酒”的模式入局酒馆,例如,海底捞、星巴克、眉州东坡、凑凑火锅等,在既有门店中设立小酒馆,希望通过延长经营时间,拉动夜宵档消费。以海底捞的Hi捞小酒馆为例,每天开放时间为下午17点到次日凌晨,产品以低度酒为主,有特调鸡尾酒系列、无酒精系列、纯威士忌等。

餐饮行业跨界小酒馆,最大的问题在于心智中品类代表的问题。消费者认知中,海底捞等于火锅、星巴克等于咖啡,在这两类餐饮场景中的诉求与小酒馆场景有着迥异的区别。消费者以品类思考,用品牌表达,当提到火锅时,会首先想到海底捞,但想到小酒馆喝酒微醺时,必然首先想到小酒馆的代表品牌。若将海底捞与火锅、酒馆两个不同品类强行捆绑,将形成心智混淆,不利于品牌的长线发展。

因此,小酒馆作为餐饮辅助对提升销售业绩会有一定助力,作为品牌宣传和市场营销的一种方式,提升品牌曝光度,但显然难以成为餐饮品牌的第二增长曲线。

战略误区五:光靠引发情绪共鸣、讲不清楚“有何不同”,品牌注定难走远

围绕“月老酒”,兰舟推出了《兰州夜宴·剧本杀》《兰州夜宴·喝酒杀》,在剧本杀中植入饮用兰舟果酒的环节,提升品牌认知的同时促进产品销售。标新立异的品牌形象也确实获得了行业内的不少关注,但在消费端却反响平平。究其原因,在于兰舟模糊的品牌形象难以讲清楚自身究竟有何不同。

JOJO气泡酒则试图通过建立魔性、无厘头的品牌形象从一众新锐气泡酒品牌中脱颖而出。通过“爷味营销”以及致敬“JOJO的奇幻冒险”大IP,确实触及了一些年轻消费者,然而却放弃了曾建立的“喝着舒服、轻松、低负担”的品牌认知。无厘头的文字堆砌或许会让部分消费者觉得有趣,但对于更多消费者来说只是营销噪声,难以真正进入消费者心智。

战略误区六:产品群战术不仅让企业经营失焦,还增加消费者决策成本

触达更大的市场,许多酒企往往让主品牌横跨多个品类,各品类下还会布局5-10个产品系列,结果是一个品牌下可能拥有上百种单品。企业的初心是希望各品类能够协同作战,共同提升主品牌的认知度,而各品类事业部由于有自己的战略目标,最终容易使企业缺乏经营焦点。

以啤酒为例,目前主流精酿啤酒馆和精酿餐吧均采用的是产品群战术,主打“更多种类、更丰富口味”,为顾客提供更多各式各样的精酿啤酒。商家普遍逻辑是“总有一款适合你”,长长的菜单选择,在无形中减弱了消费者对品牌的记忆与印象,大大增加了消费者的决策成本。

果酒赛道同样如此,Miss Berry贝瑞甜心瞄准女性低度酒赛道发力,其主打大单品经典小方瓶系列下横跨了四大品类,除果酒之外还有花草酒、晚安酒、奶酒品类。品牌方意图通过全面出击一举成为低度酒品类之王,但这种做法反而使品牌丧失了焦点,提到贝瑞甜心的主打单品小方瓶系列,再也不是果酒,进而,品牌也失去了对果酒品类的代表性。反观梅见,通过聚焦梅子酒,成功在果酒赛道上分化出了梅子酒这种口味上的大单品。

多头出击的战略布局方式,不仅难以培养出强大的主干,还会因为抢夺资源产生内耗,反而使企业各个支干都很虚弱。消费者的心智空间是有限的,无特征、无差异化,就无法留住消费者。

战略误区七:产品品质是短板,品牌难从“网红”变“长红”

年轻人的酒诞生于洞察,崛起于流量,但是想要长红,必须依靠品质。流量是把双刃剑,能够帮助品牌迅速触达年轻人群,建立销量,但狂欢背后,年轻人的酒遭遇竞争同质化,产品品质低等问题正迅速进入大众的心智。

一方面,年轻人的酒却没有真正迎合年轻人的口味偏好打造。另一方面,品牌重营销,轻供应链,产品品质太不过关导致先驱变先烈。

参考预调酒大市场日本,三得利旗下的预调酒品牌常年占据日本RTD市场份额第一的原因就是高品质的产品,通过高度还原水果本味,将果味自然融入酒中,三得利实现了年轻人对果味的极致追求。其中,Kokushibori通过使用上好的原材料,将果皮与果实一起制作出更高浓度的果汁;而Strong Zero则将新鲜水果急速冷冻到-196℃,水果碎成粉末后再调酒,把水果本身的鲜甜味道保留下来。

战略误区八:散乱式市场布点极度分散资源,难以形成品牌效应

以中国精酿啤酒为例,在全国布点上,暂无全国性品牌,更无区域性强势品牌,主要品牌各占一方,平均每个城市布局两家左右的门店,资源相对分散,品牌盲目拓展全国市场,将导致难以形成局部的兵力优势。且每个城市的装修风格以及配餐种类都不一致,从长期来看,从品牌视觉到配餐场景上都难以形成统一的品牌心智资产,难以形成品牌效应。

例如牛啤堂精酿啤酒创立刚满五年,线下门店已覆盖全国10座城市,总计十余家门店,单个城市的门店不足两家,在区域市场无法聚焦资源形成品牌效应,盲目拓展全国多个城市也难以拉动品牌。

熊猫精酿也面临相似的问题,其线下门店涉足全国8座城市,共计18家门店,并在实际的市场拓展中,通过连锁不复制的模式,盲目追求差异化。

战略误区九:新品类定价若过度偏离老品类价格主航道,注定难从小众变大众

年轻人的酒,核心增长逻辑是把握酒饮生命阶梯的入口,本质上要替代心智中“上一代人的入门酒”,是竞争替代与消费升级的逻辑。这就意味着,年轻人的酒的价格体系如果不能锚定老品类的价格主航道,便终究难以从“小众”走向“大众”。

中国是啤酒消费的第一大市场,精酿啤酒赛道虽然火热,但也并不是近年来才出现的概念,像熊猫精酿、高大师等本土精酿品牌早在十年前便已入局,可是占据先发优势的本土品牌却没能跑出一家真正的本土龙头,反被百威、嘉士伯两大外资龙头拿下了最高份额,产品价格体系未锚定主航道是其中不可忽略的问题。

评论