文|GPLP 涟漪

12月8日,深交所官网显示,厦门美科安防科技股份有限公司(下称“美科科技”)回复了监管部门的第二轮审核问询,并更新了招股书。

美科科技是一家专业从事精密金属及塑胶结构件的研发、生产和销售的高新技术企业。

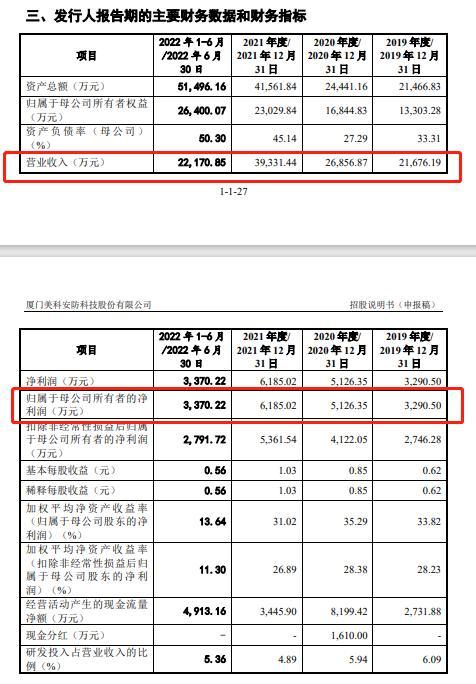

2019-2021年及2022年上半年,美科科技的营业收入分别为2.17亿元、2.69亿元、3.93亿元、2.22亿元,归母净利润分别为3290.50万元、5126.35万元、6185.02万元、3370.22万元。

(来源:美科科技招股书)

美科科技此次IPO拟发行股票不超过2000万股,拟募集资金3.92亿元,将用于精密结构件智能制造扩产项目、研发中心建设项目、补充流动资金。

原材料涨价毛利率下滑

美科科技精密金属结构件产品主要包括各类工业锁具和通讯服务器构配件,广泛运用于智能自助终端、通讯服务器、个人计算机、交通工具等领域;精密塑胶结构件产品主要包括DIY全塑储物柜和移动环卫设施,广泛运用于学校、医院、工矿企业、体育场馆、户外活动场所等。

精密金属结构件产品是美科科技营业收入的主要来源。

2019-2021年及2022年上半年,美科科技精密金属结构件的销售金额分别为1.46亿元、1.66亿元、2.52亿元、1.64亿元,占营业收入的比例分别为68.04%、62.59%、65.03%、75.33%。

美科科技采购的主要原材料为铜及铜合金、锌合金、塑料粒子等。

2019-2021年及2022年上半年,美科科技直接材料占主营业务成本的比例分别为65.02%、65.51%、66.71%、65.36%。

美科科技表示,随着全球逆周期经济政策的不断加码以及疫情后复工复产的持续推进,国内外终端需求和原材料补库需求持续回升,铜、锌等基本金属价格呈现反转趋势,甚至明显高于疫情以前的水平。

铜、锌市场均价2021年度较上一年度分别上涨40.63%、22.83%。此外,塑料粒子价格也呈现上涨趋势,其中LLDPE、HIPS市场均价2021年度较上一年度分别上涨18.73%、28.39%。

美科科技表示,虽然对主要产品进行了不同幅度的调价,但仍无法消除原材料价格波动对业绩的不利影响,2019-2021年及2022年上半年,该公司的综合毛利率分别为36.56%、34.97%、30.35%、28.07%。

2020年度、2021年度,美科科技综合毛利率同比分别下滑1.59个百分点、4.62个百分点,2022年上半年较2021年下滑2.28个百分点。

应收账款规模攀升,负债率高于同行

截至2019年末、2020年末、2021年末、2022年上半年末,美科科技应收账款余额分别为6830.13万元、6724.90万元、10934.49万元、12028.01万元,占当期营业收入的比例分别为31.51%、25.04%、27.80%、54.25%。

招股书显示,截至2019年末、2020年末、2021年末、2022年上半年末,美科科技应收账款前五名客户余额合计分别为3935.85万元、3016.23万元、4834.90万元、4902.97万元,占总应收账款账面余额的比例分别为57.62%、44.85%、44.21%、40.77%。

美科科技表示,应收账款主要债务人主要为核心客户及经销商,与该公司均保持长期稳定的合作关系。

美科科技在回复函中表示,考虑到客户的知名度高、信用较好,同时与客户保持稳定、持续的合作关系,该公司给予主要客户90-120天不等的信用期。

截至2019年末、2020年末、2021年末、2022年上半年末,美科科技资产负债率(母公司)分别为33.31%、27.29%、45.14%、50.30%,同期可比公司平均值分别为24.88%、28.52%、28.06%、29.73%。

美科科技表示,2020年末,资产负债率合并及母公司口径均大幅下降,主要原因为偿还了银行借款,大幅减少期末短期借款余额。

美科科技2021年末资产负债率合并及母公司口径均大幅上升。一方面,产销量上升,采购额大幅度增加,应付账款余额增加;另一方面,随着新厂区的建设,为支持项目建设及补充流动资金,增加了长短期借款合计7400万元。

2022年上半年,美科科技进一步增加了长期借款,导致期末资产负债率合并及母公司口径均有所上升。

(本文仅供参考,不构成投资建议,据此操作风险自担)

评论